комментарии Александр Гвардиев на форуме

-

British American Tobacco (BTI) - неэтичные дивиденды 8,5% в год.

British American Tobacco (BTI) - неэтичные дивиденды 8,5% в год.

Продолжу тему пассивного дохода.

Я рассказал про надежные компании, которые платят 5% годовых дивидендами.

Но есть одна крупная стабильная компания с рыночной капитализацией $80 млрд., которая платит 8,5% дивидендной доходности.

Компания во всем хороша, кроме одного… это табачная компания.

British American Tobacco (BTI).

Сразу скажем, что табачный бизнес – это неэкологичный сектор рынка. Как говорится:«Курение вредит вашему здоровью, а табачные компании делают на этом деньги».

Огромные акцизы, запрет на рекламу, а в некоторых странах ограничения на торговлю сигаретами заставляют людей бросить эту вредную привычку. Но люди продолжают курить, есть спрос – значит будет предложение.

Если отбросить этические дилеммы и ЗОЖ-тему, то табачные компании хороший сектор для дивидендных инвестиций.

За последний квартал акции British American Tobacco скорректировались на

Авто-репост. Читать в блоге >>> Стоил ли сейчас покупать Facebook (FB) ?

Стоил ли сейчас покупать Facebook (FB) ?

Статья написана в сотрудничестве с каналом Американо.

Стоил ли сейчас покупать Facebook (FB) ?

Долгосрочно акции компании по-прежнему выглядят очень хорошо.

Но сейчас на цену акций влияют сразу несколько глобальных факторов:

— 4 октября из-за глобального сбоя акции Facebook упали за один день на 5%. Этот фактор краткосрочный: проблемы исправят, уязвимости устранят. При этом есть и долгосрочное влияние. Этот сбой показал как легко огромная технологическая компания может потерять свой бизнес из-за проблем с интернетом.

— 4 октября Facebook подал ходатайство отклонить обновленный антимонопольный иск Федеральной торговой комиссии (ФТС), направленный на разделение компании. ФТС подала иск в прошлом году, но судья его отклонил. С тех пор комиссия подготовила обновленную версию для судебного процесса. Если Facebook будет признан

Авто-репост. Читать в блоге >>> Монета номиналом триллион долларов

Монета номиналом триллион долларов

Cтатья написана в сотрудничестве с каналом Американо

Черный Лебедь дефолта США, как и ожидалось, не реализовался.

Конгресс одобрил временное финансирование федерального правительства до 3 декабря.

Байден поспешил подписать этот законопроект.

Но более интересными были предложения демократов как обойти Конгресс:

— президенту Байдену предлагали дать указание Министерству финансов США отчеканить монету в триллион долларов и депонировать ее в Федеральной резервной системе.

— или что президент мог бы проинструктировать Казначействоигнорировать лимит долга, утверждая, что он неконституционен в соответствии с 14-й поправкой:

«Правомерность государственного долга Соединённых Штатов, санкционированного законом, включая долги, сделанные для выплаты пенсий и наград за службу при подавлении мятежа или восстания, не ставится под сомнение.»

Но эти сомнительные экзотические предложения оказались временно не нужны. А я обращаю внимание, каким гибким в США может быть закон. И не стоит недооценивать способность властей США выходить из кризиса даже в случае дефолта.

sunnymoney

Авто-репост. Читать в блоге >>> Компания, которая выиграет от инфляции

Компания, которая выиграет от инфляции

Статья написана в сотрудничестве с каналом Американо.

Есть один сектор, который выигрывает от высокой инфляция – это коммунальное обслуживание.

Для человека, живущего в России, постоянный рост цен на коммуналку – это норма. Но заработать на этом росте фондовому инвестору вряд ли получится. Например, российская ЖКХ-компании «Городские инновационные технологии» (GRNT) вышла на IPO в 2016 году. С тех пор ее акции упали больше чем в 10 раз. Инвестировать в такие акции как-то не хочется…

Из-за высокой инфляции доллара теперь и жителям США придется узнать на себе рост коммунальных тарифов. И в отличии от российского на американском рынке есть стабильные прибыльные коммунальные компании, в которые можно инвестировать.

American Electric Power (AEP) – крупная коммунальная компания с активами $81 млрд (подробные данные см. на картинке выше 👆).

Авто-репост. Читать в блоге >>> Потолок госдолга США. Какие риски для рынка?

Потолок госдолга США. Какие риски для рынка?

На текущий момент лимит госдолга США равен $28,5 трлн. И этот лимит был полностью исчерпан.

Вчера в Сенате республиканцы заблокировали возможность временной приостановки лимита. Если демократы ничего не придумают за 3 дня, то органы федеральной власти прекратят свою работу.

Чем это грозит фондовому рынку?

В прошлом никакого видимого влияния на индекс S&P500 остановка федерального правительства НЕ ИМЕЛА. Ниже таблица, из которой видно, что во время самой долгой остановки в 2018 году длиной в 34 дня рынок не только не упал, а даже вырос на 10%:

Сейчас, как и раньше, никто не верит, что потолок госдолга не будет повышен. При этом все понимают, что без новых заимствований экономика США существовать не сможет. Ранее я уже писал, что высокий уровень жизни США по большей части определяется

Авто-репост. Читать в блоге >>> Дефолт Evergrande, потолок госдолга США, повышение ставки ФРС 📉

Дефолт Evergrande, потолок госдолга США, повышение ставки ФРС 📉

Дефолт Evergrande, потолок госдолга США, повышение ставки ФРС.

Все эти факторы формируют серьезные риски падения мирового рынка акций и особенно американского рынка.

В нескольких следующих статьях я кратко разберу каждый фактор отдельно и в конце расскажу, как защитить себя от всех этих рисков.

Дефолт Evergrande 🏬

Проблема рынка недвижимости Китая не только в том, что он перегрет и составляет 25% ВВП страны.

Основная проблема в том, что китайские власти не демонстрируют намерения спасать компанию Evergrande и в целом сектор недвижимости.

📍 Если вспомнить ипотечный кризис 2008 года, то тогда американские власти одобрили выкуп ипотечных облигаций на $1,25 триллиона.

Ничего похожего китайские власти пока не делают.

Более того Китай направляет средства Evergrande на достройку уже начатых домов, а не выплату внешнего долга компании.

Приоритет компартии очевиден – интересы китайских потребителей, то есть социальная стабильность, а не устойчивость фондового рынка.

Авто-репост. Читать в блоге >>> Продажа опционов на природном газе

Продажа опционов на природном газе

Открыл позицию по продаже опционов на природном газе.

Продал:

— 5,35 put экспирация 24.11.2021 за $8490;

— 18,5 call экспирация 26.01.2022 за $1380;

— 3 шт. 20 call экспирация 23.02.2022 за $1230 каждый.

Купил:

— 3 put 24.11.2021 за $160

Итого продано опционов на сумму: $13400

Маржа: $7800.

Риски снизу ограничены $10 100.

Риски сверху не ограничены.

Основной риск в росте IV и маржи по проданным коллам.

P.S. управлять позицией буду в комментах к этому посту в телеграм-канале. первые итоги будут известны 25.11.21.

Авто-репост. Читать в блоге >>> Что делать при затяжном падении рынка?

Что делать при затяжном падении рынка?

Фьючерс на S&P500 открыл 3-ю неделю падения...

Сегодня цена на 500 крупнейших акций США упала на 1,5%, а всего за 3 недели на 4% от вершины.

Для почти безоткатного роста этого года, такое падение выглядит серьезным.

Хотя по сути ничего страшного не произошло. Это нормальное рыночное колебание.

На таких падениях важно заглянуть в свой портфель и спросить себя:

«Готов ли я держать купленные мной акции в случае затяжной коррекции?»

Многие популярные акции поддерживаются исключительно спекулятивным спросом, не приносят дивиденды и бывают даже убыточными.

Держать такие акции прекрасно, когда они растут!

Когда же рынок падает, хочется иметь в своем портфеля дивидендные компании. Чтобы иметь возможность получать пассивный доход даже без роста рынка.

Iron Mountain (IRM) 💻

Американская компания занимается

Авто-репост. Читать в блоге >>> Инфляция растет, золото падает! Как такое можеть быть?

Инфляция растет, золото падает! Как такое можеть быть?

Вчера цена на золото упала на 50 пунктов (3%) до $1743 за тройскую унцию.

Такая же цена была и год назад, и 10 лет назад.

При этом везде говорят про долларовую инфляцию, и что ФРС только за 2020 год «напечатал» четверть всех долларов.

Как такое может быть?

Ведь золото считается активом, защищенным от инфляции. И если идет инфляция доллара, то цена золота должна расти.

Но у рынка есть свои правила.

Авто-репост. Читать в блоге >>> Microsoft: рост дивидендов на 11% и обратный выкуп на $60 млрд.

Microsoft: рост дивидендов на 11% и обратный выкуп на $60 млрд.11 лет подряд Microsoft объявляет о существенном повышении дивидендов в середине сентября. Прирост никогда не был ниже 7,6%, а последние три года колеблется в районе 10%.

2021 год продолжил эту тенденцию. 14 сентября Microsoft повысил ставку квартальных дивидендов на 11% до 62 центов на акцию.

Компания также объявила о новой программе обратного выкупа акций на сумму 60 миллиардов долларов без определенного срока действия.

Вот как выглядят эти 12 лет роста на графике:

Капитализация компании выросла в 15 раз и положение компании остается очень устойчивым. Microsoft имеет на своем балансе около 130 миллиардов долларов в виде денежных средств и эквивалентов и продолжает генерировать значительную прибыль.Каждый инвестор хочет иметь компанию с такими результатами.

Но что делать, если в вашем портфеле ещё нет Microsoft?

Авто-репост. Читать в блоге >>> Verizon communications: дивиденды + страховка

Verizon communications: дивиденды + страховка

Verizon Communications — крупная телекоммуникационная компания.

Рыночная капитализация $225 млрд.

Текущая цена $54,55.

Даже в марте 2020 во время локдауна цена не опускалась ниже $49.

Цена подошла к сильному уровню поддержки $53-54 за акцию.

И вероятен отскок с дальнейшим развитием локального аптренда как минимум до $60.

Еще один плюс, что 8 октября закрывается список акционеров.

И уже 1 ноября будет выплачен квартальный дивиденд в размере $0,65.

То есть в текущей цене еще зашит дивиденд.

Какую позицию я открыл?

Купил акции и купил страховочные путы страйка 52,5, экспирация 15 октября.

Стоимость пута =$0,35, а, напоминаю, дивиденд = $0,65.

То есть дивиденд более чем перекроет стоимость страховки.

Получилась позиция с полностью ограниченными рисками и неограниченной прибылью, при этом ещё в солидной компании и с техническим потенциалом роста!

Авто-репост. Читать в блоге >>> «The Future Fund» (FFND) - новый ETF "роста" на американском рынке

«The Future Fund» (FFND) - новый ETF "роста" на американском рынке

На американском рынке появился новый ETF – «The Future Fund» (FFND)

Этот ETF нацелен на 10 глобальных меняющих мир трендов: круглосуточная информация и развлечения; социальные сети; мобильность — работа из любого места; электронная коммерция; инновации в сфере финансовых технологий; большие данные и безопасность; долгожительство; улучшение образа жизни; автоматизация; устойчивость.

📋 В портфеле ETF есть крупные известные компании: Tesla (6.35% от портфеля), Alphabet (5.14%), PayPal (3.13%), Twitter (3%), NVIDIA (2.94%), Snap (3.05%), Airbnb (2.21%), Facebook (2.05%), Visa (1.96%),Harley-Davidson (1.90%), NIKE (2.52%).

Но больше интересны менее известные и перспективные бренды:

— 🌽 Chipotle Mexican Grill (3.43%). Компания занимается разработкой и производством классических натуральных продуктов питания с полезными ингредиентами без искусственных красителей, ароматизаторов и консервантов. Это соответствует

Авто-репост. Читать в блоге >>> GME: итоги эксперимента по теханализу = -$284

GME: итоги эксперимента по теханализу = -$284

Кратко:

Теханализ сработал. Но цена не дошла до тейк-профита.

Я закрыл позицию. Результат = -$284.

Подробно:

В предыдущем посте я рассказал, что открыл позицию по акции GameStop (:GME).

Идея была протестировать фигуру теханализа «треугольник».

Теханализ сработал. Акция продолжила рост и пробила локальный хай:

Вопрос к моему посту был: «Когда фиксировать прибыль?»

В комментариях к посту подписчица предложила метод:

Авто-репост. Читать в блоге >>> GameStop: тестирую теханализ

GameStop: тестирую теханализКратко:

На акции GameStop (:GME) cформировалась фигура технического анализа «треугольник»/«флаг» с выходом вверх. Я купил акцию GameStop с помощью опционов с целью проверить работоспособность этого паттерна.

Подробно:

Моя базовая гипотеза, что теханализ не работает в принципе. Этому есть множество причин. Основная, что стоимость денег постоянно меняется, а фигуры теханализа строятся, как будто деньги всегда стоят одинаково, и их количество постоянно.

Но если что-то не работает, то есть как минимум 2 варианта почему:

— либо это действительно не работает;

— либо это неправильно используется.

Поэтому у меня есть альтернативная гипотеза.

Моя альтернативная гипотеза, что теханализ неправильно используется. Этому есть множество причин. Основная, что теханализ описывает паттерны поведения толпы. А значит нужно искать такие инструменты и ситуации на рынке, в которых поведение толпы имеет решающее значение.

Авто-репост. Читать в блоге >>> ВИДЕО: побывал на Камской ГЭС. Покупаю РУСГИДРО

ВИДЕО: побывал на Камской ГЭС. Покупаю РУСГИДРО

На прошлой неделе я был в Перми на Камской ГЭС, которая входит в капитал РусГидро.

Капитал РусГидро можешь увидеть своими глазами и даже потрогать своими руками и ногами:

Авто-репост. Читать в блоге >>> Итоги продажи опционов на GameStop (GME) – 635% годовых

Итоги продажи опционов на GameStop (GME) – 635% годовыхКратко:

Управлял позицией и, несмотря на реализацию убыточного сценария, получил доходность 635% годовых.

Подробно:

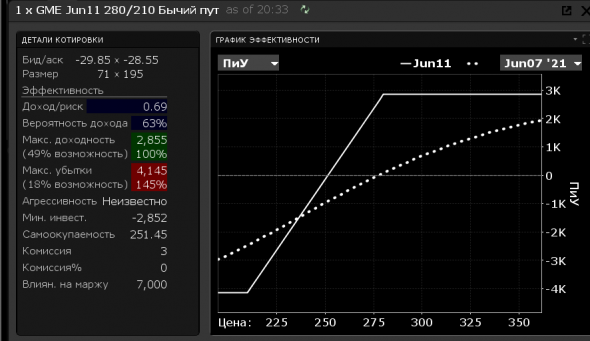

В понедельник 7 июня я открыл позицию по Продажа опционов на GameStop (GME) – 6285% годовых:

продал 280 пут с экспирацией 11 июня за 35,10 и купил 210 пут с экспирацией 11 июня за 5,75 пунктов.

После открытия позиции GME быстро рос, позиция показывала 70% от максимальной прибыли.

Затем GME так же быстро падал, упала волатильность, и 10 июня я принял решение подстраховать позицию от дальнейшего падения, купив 250 пут с экспирацией на следующей неделе, о чем написал в комментарии в своем Телеграм-канале:

Чем я руководствовался при принятии именно этого решения:1) Ощущениями. Я публично открыл позицию и мне не хотелось показывать убыток, особенно после моих заявлений про 6285% годовых)))

Авто-репост. Читать в блоге >>> Продажа опционов на GameStop (GME) – 6285% годовых

Продажа опционов на GameStop (GME) – 6285% годовых

Акции GameStop (GME) в последнее время показывают сильный трендовый рост.Какие есть варианты поучаствовать в этом росте?

1. Покупать акции по такой цене очень рисковая идея. Акция уже сильно выросла.

2. Покупать опционы очень дорого:

например, опцион колл со страйком 280 на 4 дня стоит 34 пункта при цене акции 280.

Это 1149% годовых (34/270*365/4=11,49).

То есть акция должна вырасти за год в 11,5 раз, чтобы покупать опцион колл было выгодно.Так что же делать если таки хочется поучаствовать в росте?

3. Если покупать опционы дорого, то значит и продавать их можно за дорого.

Поэтому можно продать центральный пут, а для подстраховки купить пут более низкого страйка.

Что я и сделал: продал 280 пут с экспирацией 11 июня и купил 210 пут.

Авто-репост. Читать в блоге >>> "Непостоянная планка": маржин-колл и ошибка уставшего брокера

"Непостоянная планка": маржин-колл и ошибка уставшего брокераСтарый вампир обучает молодого вампиренка ремеслу:

– Видишь девушку, бросаешься ей на шею, кусаешь, сосешь.

Вампиренок следует инструкции – бросок, укус, начинает сосать кровь. Сосет, сосет и вдруг папаша кладет ему руку на плечо и говорит:

– Хватит сосать, сынок.

– Но папа, почему не высосать всю кровь, она такая вкусная?

– Как же тебе не стыдно, сынок. Мы же вампиры, а не брокеры! ©

Если честно, то не хотел поднимать тему проблем с вампирами брокерами при описании обвала рынка. Но известный опционный управляющий Илья Коровин открыл эту тему своей публикацией на фейсбуке. Там он пишет, что:

«По ряду брокеров есть чудовищные нарушения интересов клиентов при закрытии позиций и нанесение прямого ущерба, возможно предумышленного (вплоть до подозрения на перелив счетов моих клиентов сотрудниками брокера на аффилированные с ними счета). По этим кейсам в суд пойдем уже МЫ против брокеров (если брокеры не согласятся на досудебное).»Известно, что Илья работает с большой тройкой брокер: БКС, Финам, Открытие + Церих.

В моём же случае так сложились обстоятельства, что почти все убытки, которые у меня сформировались на счёте в результате падения рынка 9 и 10 апреля были в прямом смысле сделаны моим брокером – ITInvest.

Сначала 9 апреля при превышении ГО на 50%, брокер отмаржинколил меня на часть позиций. Надо сказать, что сделал это грамотно, и по этому действию у меня нет претензий в части его правомочности. Они имели на это право. Конечно же со стороны брокера в таких экстремальных условиях было бы разумно проявить большую лояльность к клиентам и дать немного времени для нормализации ситуации, тем более что сама опционная позиция по счёту была достаточно сбалансирована, захеджирована фьючерсами и до проданного края было далеко (см. табл. из первой части). Или хотя бы уведомить клиента, что собираются провести маржин кол и дать возможность самому нормализовать ГО (о чём мной была адресована просьба к риск-менеджменту, с которой они согласились, а затем почему-то проигнорировали).

Затем 10 апреля, позвонив трейдерам брокера, чтобы закрыть часть позиций, был подан торговый приказ на закрытие 90000 путов РИ 21.06. Трейдер, очевидно уставший за прошлый день непрерывной работы, перепутал опционы и закрыл 95000 путы РИ 19.04. Причем закрыл по цене в два раза выше теоретической :) ударив по аскам в стакане. Убыток от этого мисклика брокер-трейдера составил как минимум 20000 рублей. А если судить по итоговому текущему рынку, то 35000 рублей. Правда в тот же момент простил трейдера, все ошибаются, и моей ошибкой было состояние обиды на человека, сам факт того, что разозлился.

А что по итогу?По итогу: из-за маржин кола брокера прямые потери составили 1% от счёта, по мисклику трейдера 3% от счёта, а все убытки по счёту равны 7%, получается половина убытков получена от прямого вмешательства брокера в торговлю. А вмешательство в торговлю – это самое худшее, что может для меня быть, т.к. торгую не по математическим алгоритмам (ибо не робот), не по техническому анализу (ибо не художник), не по фундаментальному анализу (ибо не писатель), а на основании собственных представлений о риске и балансе позиций.

В связи с этим мною принято решение покинуть брокера ITInvest. Стресс-тест он не прошёл…

П.С. каким образом удалось ограничиться такими потерями, какого брокера для торговли опциона на рос рынке выбрал и как обстоят дела по торговле на американском рынке опционов ЧИТАЙТЕ на моих страницах в facebook vkontakte instagram Тимофей Мартынов, понял, благодарю. а то думал мож дивы квартальные решили платить)))

Тимофей Мартынов, понял, благодарю. а то думал мож дивы квартальные решили платить)))