Блог компании Mozgovik |Polymetal на дне, когда покупать

- 13 июля 2022, 15:31

- |

Предыдущие заметки про Полиметал: раз, два.

Депозитарные расписки, иностранные акции — это то что не может не пугать сегодня инвесторов. В текущий момент права на них ограничены, как минимум тем, что инструмент, который был прямой аналогией акций не дает тех же прав. Например, право получать часть прибыли компании. Акционер не может получать, так как между депозитарием, где они хранятся, и тем кто осуществляет расчеты нет связи. Из-за этого большинство расписок стоят в разы дешевле чем до 24 февраля, упав при этом сильнее акций. Этот же момент ключевой в понимании потенциальной доходности, размер которой напрямую зависит от размера риска. Почему-то многие размышляют в лоб: ой я не куплю ОФЗ — там маленькая доходность, ой я не куплю Яндекс с плечом — там большой риск. Хотя инструменты по сути одинаковые с точки зрения риск/доходность, просто подходят разным типам людей, исходя из их риск-профиля.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Блог им. AnatoliyPoluboyarinov |EMC - обзор компании и очередной кандидат на удвоение

- 07 июля 2022, 15:15

- |

Одна из очевидных, но достаточно ковбойских идей на нашем рынке — купить расписки иностранных компаний и ждать развития событий. Таких как, например, редомициляция. United Medical Group (UMG) — кипрская компания, которая управляет сетью клиник EMС (он же Европейский медицинский центр).

Структура собственности, редомициляция и акционеры

( Читать дальше )

PREMIUM |Конспект: Максим Орловский на конференции Smart-lab

- 25 июня 2022, 14:25

- |

Таких цен уже не будет сказал Максим в начале года еще до 24 февраля, но вышло так как как вышло. Часто на прошлых конференциях он говорил о большой доле кэша в портфеле. Но к 24 февраля кэша было меньше чем акций и облигаций.

Покупал на падении ОГК-2, но долгосрочно в эту историю не верит, ДПМ кончится. Больше верит в Интер РАО: много кэша, небольшая доля выплат на дивиденды (они стабильные). Считает, что справедливая оценка Интер РАО около 6 рублей. Рынку главное чтобы платили дивиденды и они были стабильные. Если компании будут платить и делиться — рынок будет расти.

( Читать дальше )

Блог компании Mozgovik |Магнит перспективы роста

- 22 июня 2022, 19:43

- |

Магнит — вторая по размеру выручки розничная сеть в России после X5, которая сегодня имеет ключевое преимущество для акционеров по сравнению с нидерландским конкурентом — российская прописка. Но по итогам 2021 года Магнит не стал им пользоваться и отказался от выплаты дивидендов. Разочарованных этим решением инвесторов оказалось немного, и Магнит уже несколько месяцев торгуется выше 24 февраля. Х5 же на факте своей иностранной юрисдикции стал стоить вдвое дешевле, хотя до 24 февраля у них был паритет.

Как уже писал в обзоре X5: продуктовый ритейл — это X5 и Магнит и все остальные. Обзор X5 можно прочитать здесь.

( Читать дальше )

Блог компании Mozgovik |Заметка про Распадскую

- 18 июня 2022, 14:39

- |

Про Распадскую пишу уже третий раз после 24 февраля.

Про то, что Распадская — это неплохая идея после 24 февраля здесь.

Про то, что Распадская — это не очень хорошая идея в апдейте здесь.

Основные вводные остались прежними. Распадская по-прежнему зарабатывает много денег, из-за высоких цен на уголь. Но нет драйверов роста для реализации этого потенциала.

Сегодня Распадская стоит 190 млрд рублей. Компания в 2021 году заработала 48 млрд свободного денежного потока, при этом около 15 млрд осталось в виде обязательств Евраза перед Распадской (дебиторская задолженность). По результатам 2021 года P/FCF = 3. Учитывая, что див. политика предполагает (возможно уже предполагала) выплату 100% от FCF — если бы все вернулось на прежние рельсы — это 33% доходности. Но это все в прошлом, от дивидендов отказались, вместе с выделением компании. Как и у всех — всеми виной неопределенность.

( Читать дальше )

Блог компании Mozgovik |Х5 обзор компании и перспективы удвоения

- 14 июня 2022, 12:34

- |

Котировки нидерландской компании Х5 до сих пор не могут надежно закрепиться на каком-то уровне, продолжая погружаться вниз периодически отскакивая на 5-10%.

С точки зрения финансовых результатов, компания чувствует себя неплохо: инфляция дует в паруса, выручка растет двузначными темпами. Виновником такого падения является именно прописка компании.

В отличие от других иностранных компаний, работающих в России, которые находятся в схожих обстоятельствах, у X5 есть прямой конкурент, с которым идет перманентная война за долю рынка, и в разное время кто-то из них вырывается вперед по капитализации. Это компания Магнит, капитализация которого за последние несколько месяцев, после падения котировок X5, оказалась вдвое выше.

( Читать дальше )

Блог компании Mozgovik |Ритейл 1 квартал, ищем лучших: Белуга

- 01 июня 2022, 19:29

- |

Хоть это и продолжение поиска лучшего ритейлера, мимо обзора Белуги пройти нельзя. Компания не первый год развивает торговую сеть Винлаб — это фокус последней стратегии до 2024 года.

В конце 2021 года и в начале 2022 года экспансия ускорилась. Цель компании — 2500 торговых точек к 2024 году. Любопытно, что осенью прошлого года половина точек приходились на Дальний Восток, то есть быстрый рост за счет Москвы и Санкт-Петербурга только начался.

( Читать дальше )

Блог компании Mozgovik |Ритейл 1 квартал, ищем лучших: Fix Price

- 30 мая 2022, 14:52

- |

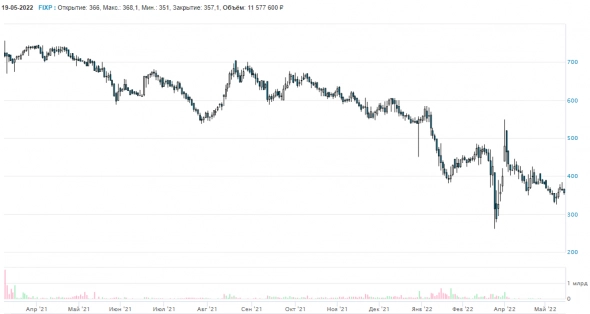

У Fix Price торгуются расписки, компания стала публичной в марте прошлого года и размещалась по достаточно высоким мультипликаторам: EV/EBITDA=18,3; P/E=28,8.

При этом темпы роста выручки были выше 30%. К концу года котировки упали практически вдвое, также снизились и темпы роста выручки.

Количество магазинов продолжает расти в России. Но не очень в других странах. В Узбекистане сеть усохла на 12 магазинов.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: нарисованный или нет?

- 23 мая 2022, 10:29

- |

РТС на прошлой неделе был на полпути, чтобы закрыть свечу признания ЛДНР. При этом индекс Мосбиржи никак не изменился — это все продолжающееся укрепление рубля. Курс доллара на этой неделе окончательно засел ниже 60 рублей, евро пока только пробивал, но тоже близок.

Комментировать реальность и объективность курса трудно, но я все таки склоняюсь, что доля правды у обезьяны ниже тоже есть.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: двигаемся вправо

- 16 мая 2022, 09:29

- |

Основные события недели происходили вокруг Газпрома и нефтяной части шестого пакета санкций. Покупать ли российскую нефть решить не могут, есть Венгрия, которая не очень-то и хочет отказываться. Рубль продолжил укрепляться, пробивая 63 рубля. Евро от максимумов 11 марта -50%: как биткойн, только упал быстрее. Криптовалюты последнее время штормит: «никогда такого не было, и вот опять».

Индекс Мосбиржи снизился на 3,6% за 3 торговых сессии с объемами в несколько раз ниже обычных, зато индекс РТС из-за укрепления рубля поставил свой максимум после 24 февраля и на полпути к восстановлению. Радуемся каждой мелочи, но раньше в одной обычке Сбера объемов бывало больше.

В лидерах роста Акрон, видимо, потому что может, в лидерах падения EMC по той же причине (ценный комментарий). На фоне отсутствия информации, отказов от дивидендов, просьб о снижении НДС для производителей удобрений, покупать Акрон по текущим ценам, на мой взгляд, страшновато. У ЕМЦ ценообразование в евро, поэтому это даже выглядит логично. Если только ценообразование в евро не проходит исключительно, когда курс евро к рублю растет. Но пока P/E с прибылью 2021 года = 8 — не очень-то и дешево, плюс это расписка. Кто-нибудь покупает расписки сейчас, как побороть ощущение, что вы недоакционер? Поделитесь советом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс