Арман Бейсембаев (Tickmill)

Внутридневной анализ XAUUSD, Brent, US500 на 07.11.2019

- 07 ноября 2019, 11:10

- |

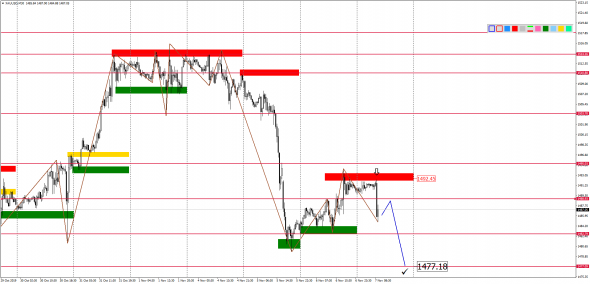

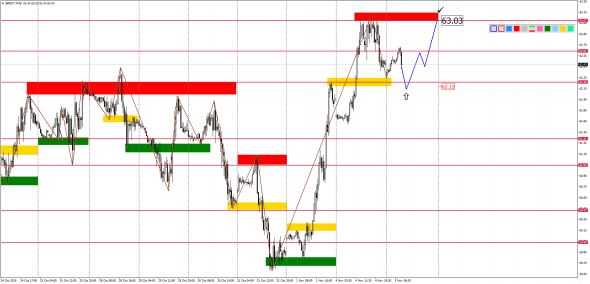

Золото выросло на прошлой торговой сессии, продолжив коррекционный рост, однако встретило сопротивление в области 1492, от которого начало снижаться. В целом, все еще ожидаю продолжения движения вниз. Отбой от сопротивления на 1492 (красная зона), дает основание предположить, что снижение может продолжиться до 1477, с обновлением последнего локального минимума.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Внутридневной анализ основных валютных пар на 07.11.2019

- 07 ноября 2019, 10:12

- |

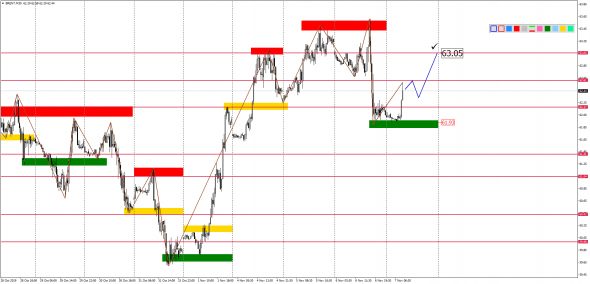

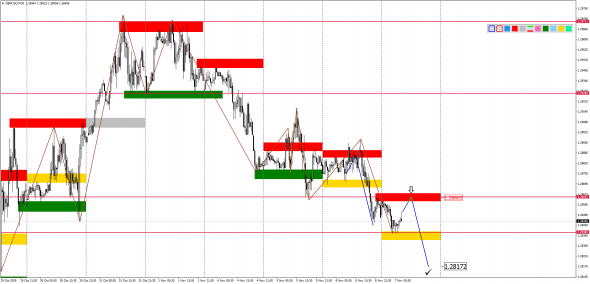

Пара EURUSD на прошлой торговой сессии снизилась до своего локального минимума в область 1,1055, где остановилась, встретив поддержку покупателей. Предполагаю, что нисходящее движение на этом пока закончилось, и впереди нас ожидает небольшая коррекция к предыдущему снижению. Дневная поддержка находится на уровне 1,1056 (зеленая зона), тест и отбой от которой откроет дорогу для коррекционного роста в область сопротивления на 1,1084.

( Читать дальше )

Проблемы в Евразийском союзе: в целом, все неплохо, но надо договариваться.

- 06 ноября 2019, 19:25

- |

Эксперт международной брокерской группы Tickmill Арман Бейсембаев в прямом эфире на телеканале Хабар24 об ожиданиях и перспективах взаимной торговли между Казахстаном и Россией.

Запрет на ввоз товаров из-за несоответствия фитосанитарным нормам — один из путей борьбы между конкурентами нерыночными способами. Для преодоления этих проблем необходима политическая согласованность и повышение конкурентоспособности производимой продукции.

При этом, равных и солидарных условий внутри союза между странами достичь практически невозможно: разные масштабы экономик. Несмотря на то, что Казахстан — вторая экономика союза, она в 10 раз меньше, чем экономика России.

Структурно Россия является ядром объединения, на которую завязаны все остальные экономики стран союза. Поэтому надо вырабатывать приемлемые условия, которые устроили бы всех.

Тем не менее, интеграционный процесс движется и дает свои плоды: взаимная торговля по многим секторам растет, делаются определенные шаги по объединению финансового сектора.

( Читать дальше )

Внутридневной анализ XAUUSD, Brent, US500 на 06.11.2019

- 06 ноября 2019, 11:58

- |

Золото снизилось на прошлой торговой сессии до локального минимума на 1479, встретив поддержку на уровне 1482, которую так и не смогла преодолеть. На данный момент цена немного корректируется вверх от этого уровня. Предполагаю, что движение вниз еще продолжится. Дневное сопротивление находится на уровне 1487, тест и отбой от которого откроет дорогу для снижения в область 1477.

( Читать дальше )

Внутридневной анализ основных валютных пар на 06.11.2019

- 06 ноября 2019, 11:02

- |

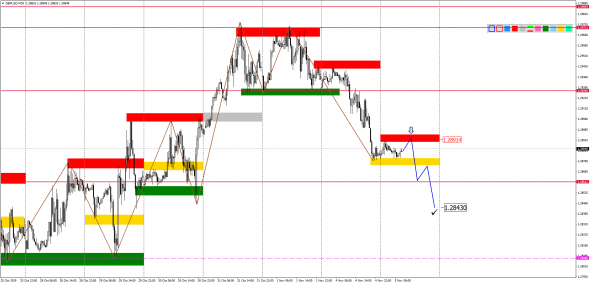

Пара EURUSD на прошлой торговой сессии снизилась до своего локального минимума в область 1,1064, где остановилась, встретив поддержку покупателей. Тем не менее, полагаю, что движение вниз еще не закончено. Сегодня ожидаю продолжения снижения после небольшой коррекции в область сопротивления, которым может выступить зона на 1,1084, которая будет препятствовать росту. Предположительно, после отбоя от сопротивления (красная зона), цена направится к локальному минимуму в районе 1,1056.

( Читать дальше )

Внутридневной анализ XAUUSD, Brent, US500 на 05.11.2019

- 05 ноября 2019, 10:38

- |

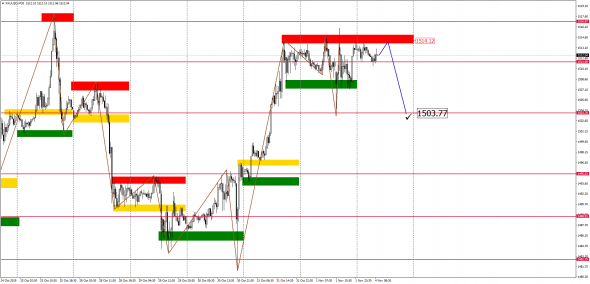

Золото протестировало сильный уровень сопротивления на 1514 и не смогло его преодолеть. После неудачного теста, цена ожидаемо откатилась до уровня 1503, где остановилась на образованной поддержке. Динамика цены намекает на боковой характер движения, что дает основание ожидать достижения его верхней зоны в области 1510 и отбоя от него с последующим снижением в область поддержки с ближайшей целью в районе 1503 и далее до 1498.

( Читать дальше )

Внутридневной анализ основных валютных пар на 05.11.2019

- 05 ноября 2019, 10:09

- |

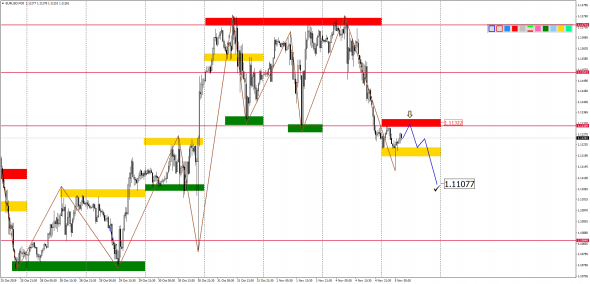

Пара EURUSD повторно протестировала уровень сопротивления на 1,1173, но не смогла его преодолеть (красная зона), таким образом, образовав двойную вершину, что привело к предполагаемому последующему снижению цены. Сегодня ожидаю продолжения этого движения, так как цена закрепляется ниже зеркального уровня сопротивления на 1,1130. Повторный тест и отбой от этого уровня (красная зона) откроет дорогу цене к ближайшим целям в районе 1,1107 и ниже, где расположены предыдущие зоны проторговок.

( Читать дальше )

Внутридневной анализ XAUUSD, Brent, US500 на 04.11.2019

- 04 ноября 2019, 11:17

- |

Золото не смогло развить восходящее движение, оставшись в рамках диапазона на прошлой торговой сессии. Пара протестировала уровень сопротивления на 1514-1515 и откатилась от него. Цена на данный момент тестирует уровень сопротивления на 1514 (красная зона), который пока никак не может преодолеть. После повторного теста и отбоя от этого уровня, ожидаю снижения в область поддержки на 1503.

( Читать дальше )

Внутридневной анализ основных валютных пар на 04.11.2019

- 04 ноября 2019, 09:46

- |

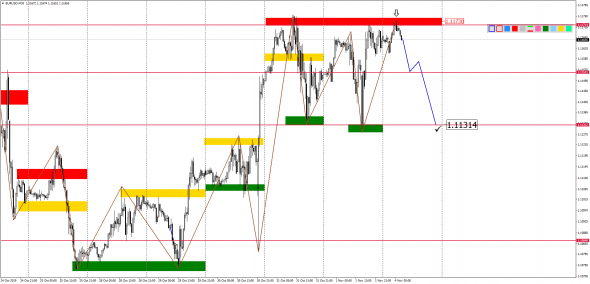

Пара EURUSD протестировала уровень сопротивления на 1,1173, но не смогла его преодолеть (красная зона), таким образом, предположительно, образовав двойную вершину, что свидетельствует о намерении цены скорректироваться к уровням поддержки. Закрепление ниже уровня 1,1173, откроет дорогу для снижения в область 1,1131, где расположен сильный уровень поддержки, который неоднократно сдерживал снижение при предыдущих тестах.

( Читать дальше )

Внутридневной анализ XAUUSD, Brent, US500 на 01.11.2019

- 01 ноября 2019, 10:47

- |

Золото ожидаемо выросло на прошлой торговой сессии, причем рост был довольно стремительный и сильный. Цена выросла до 1514, где и остановилась, встретив сопротивление продавцов. В целом, ожидаю продолжения роста, после возможного теста дневной поддержки на 1508 (зеленая зона), отбой от которой откроет дорогу к новым локальным максимумам в районе 1516.

( Читать дальше )

теги блога Арман Бейсембаев (Tickmill)

- audusd

- AUDUSD forex прогноз

- bank of america

- brent

- eurusd

- eurusd forex прогноз

- EURUSD прогноз форекс forex

- forex aнализ

- gbpusd

- GBPUSD forex прогноз валютная пара

- gold

- gold forex metall

- intraday

- nzdusd

- NZDUSD forex прогноз

- oil brent

- s&p

- S&P500

- tesla

- tickmill

- us500

- usdcad

- USDCAD forex прогноз

- usdjpy

- usdjpy forex прогноз йена

- xauusd

- xauusd золото forex прогноз

- акции

- банкротство

- долг

- золото

- Золото Gold

- золото прогноз

- казначейки

- нефть

- нефть Brent

- нефть прогноз

- поддержка сопротивление

- рынок

- технический анализ

- Технический анализ форекс

- торговые сигналы

- торговые сигналы

- торговый план на неделю

- торговый сигнал

- Трамп

- ФЕД резерв

- форекс

- форекс прогнозы

- форекс анализ

- форекс прогнозы