Артур Идиатулин (Tickmill)

Ралли рынка поможет ФРС вновь «обрести уверенность»

- 27 марта 2023, 17:07

- |

Новости связанные с Deutsche Bank пошатнули финансовые рынки в пятницу, однако динамика в понедельник подсказывает, что рынок перебрал с паникой: фьючерсы на SPX перевалили за 4000 пунктов, золото откатилось более чем на 1.5%. Акции американских банков, которые сейчас наверно являются одними из лучших прокси волатильности широкого рынка, отскочили на премаркете, обеспечив что торговля в понедельник пройдет под флагом поиска доходности. Катализатором отскока предположительно стала новость, что FDIC согласовал покупку SVB Financial другим американским банком. Вкупе с полным страхованием депозитов, выкуп проблемного банка значительно снижает риски эффекта домино в банковском секторе США, что до недавнего времени «висело камнем на шее рынка».

Ранее один из чиновников ФРС заявлял, что ситуация с SVB Financial «уникальна» намекая, что, если угрозу «заражения» удастся предотвратить, ЦБ может вернуться к своей основной на данный момент задаче – борьбе с инфляцией.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Пауэлл избегает ястребиной риторики, чем и радует рынок

- 11 января 2023, 16:33

- |

Поиск доходности усиливается на фондовых рынках, как глава ФРС Пауэлл не воспользовался вчера моментом на конференции Riksbank чтобы повторить недавнюю мантру о том, что высокую ставку необходимо гасить жесткой ДКП. Рынок интерпретировал это как еще один сигнал, что ФРС намерена снизить темпы ужесточения политики, а в перспективе квартала и вовсе поставить точку на этом. Американский рынок закрылся вчера умеренным ростом, фьючерсы сегодня продолжили рост указывая на позитивный старт Нью-йоркской сессии. Инвесторы также увеличили спрос на облигации, доходности Трежерис на всем спектре погашения торгуются сегодня в небольшом минусе. Индекс доллара явно консолидируется вблизи уровня 103, покупательский интерес остается низким, перед релизом CPI может быть попытка продавцов пощупать уровень 103, а при благоприятных данных и вовсе пробить поддержку и уйти в сторону 102.50 – 102:

( Читать дальше )

«Расколотое правительство» в США может стать фактором бычьего рынка в акциях, слабого доллара

- 08 ноября 2022, 17:13

- |

Данные по внешней торговле Китая за октябрь, опубликованные во понедельник, разочаровали рынок, импорт и экспорт не оправдали ожиданий роста, снизившись в годовом выражении (-0.3% экспорт, -0.7% импорт). Оба показателя снижаются уже несколько месяцев подряд:

Пока реакция широкого рынка сдержанная, так как фокус внимания на двух ключевых событиях в США – промежуточных выборах в Конгресс и релизе отчета по инфляции за октябрь в четверг.

Негативной для аппетита к риску выступила и информация, что дневной прирост случаев заражения коронавирусом в Китае составил 7000 случаев, максимум за шесть месяцев. В свете того, что рынок последние несколько дней торговал неподтвержденные сообщения об ослаблении коронавирусных ограничений, нетрудно предположить, что сейчас растет риск отката этих ожиданий: давления на рисковые активы и, в частности, на нефть, которая показала свою чувствительность к этим сообщениям. С начала октября котировки Brent прибавили около 8 долларов за баррель, уперевшись в сопротивление на 94 долларов за баррель, максимум октября.

( Читать дальше )

Экономика США достаточно сильна, чтобы ФРС действовал агрессивно

- 02 ноября 2022, 17:11

- |

ФРС, как ожидается, повысит ставку на 75 б.п. четвертый раз подряд на сегодняшнем заседании, какие-то сюрпризы здесь маловероятны. Основное внимание дальнейших планах ЦБ, часть инвесторов делает ставку на паузу или завершении цикла ужесточения ДКП в 2023. Это видно из стремительного отката доходностей облигаций США и доллара начиная с прошлой недели. «Качели» в долларе, а также на рынке американского госдолга, которые мы наблюдаем последние несколько дней, показывают, насколько важна для рынков эта информация и сегодняшнее заседание FOMC станет событием, которое в этом отношении наконец расставит точки над i.

Ожидания, что ФРС замедлит темп повышения ставки в 2023, появились после выхода данных по ценам на недвижимость в середине октября, темпы снижения которых продолжили ускоряться в сентябре (-1.6%):

Кроме того, последовательно снижались и инфляционные ожидания населения, как показывали последние отчеты У. Мичиган:

( Читать дальше )

Слабые данные из Китая, ЕС подогревают спрос на доллар

- 31 октября 2022, 18:43

- |

Доллар начал неделю с укрепления, индекс доллара вырос более чем на 0.7% до 111.50 пунктов. Участники рынка покупают доллар в ожидании сильного отчета NFP в пятницу, а также на фоне слабых данных по экономике Китая и Европейских стран. Индекс PMI в производственном секторе Китая снова упал ниже 50 пунктов (нейтральная отметка), что говорит об сокращении активности в октябре по сравнению с предыдущим месяцем. Большую часть второго полугодия индекс держится ниже 50 пунктов из-за жестких ковидных ограничений в рамках «нулевой терпимости» властей к распространению инфекции, которые значительно ограничивают мобильность и вызывают перебои в работе предприятий:

Экономика Еврозоны приближается к рецессии не столь быстро, как ожидалось, однако инфляция продолжает ускоряться. Рост ВВП в третьем квартале замедлился до 0.2% в годовом выражении, в то же время базовая инфляция ускорилась до 5% в октябре по сравнению с 4.9% в сентябре, показали данные в понедельник.

Позитивный сюрприз в ВВП обязан потребительским расходам в Германии, инвестиционным расходам во Франции и росту туристических расходов в Испании. Тем не менее влияние этих драйверов как ожидается продолжит ослабевать. Лидирующий индикатор потребительской уверенности находится недалеко от исторических минимумов, как и рост реальной заработной платы. Это значительно влияет на прогноз потребления, что видно из розничных продаж, рост которых постепенно снижался в течении нескольких последних месяцев. Вместе с высокими ставками, это ведет к снижению инвестиционных расходов, а следовательно, следующая на очереди номинальная заработная плата и темпы найма. Когда эти два ключевых макропоказателя начнут ухудшаться, можно говорить о том, что рецессия в экономике ЕС не за горами.( Читать дальше )

EURUSD целится на 1.02, ЕЦБ может «перехватить инициативу» завтра

- 26 октября 2022, 17:30

- |

В ходе масштабной переоценки курса ФРС, начавшейся вчера, индекс доллара упал до 110 пунктов, EURUSD оказался выше паритета, а GBPUSD выше 1.15. Ралли на американском рынке увеличило капитализацию ключевых индексов на 1.6%. Инвесторы не забыли и про криптоактивы, BTC поднялся выше 20К.

Ралли в условиях повышения процентных ставок трудно рассматривать как долгосрочное явление, тем более на фоне увещеваний ФРС, что запас терпения к слабым входящим данным по экономике довольно большой, поэтому часть участников рынка поспешила зафиксировать прибыль. Европейские площадки сегодня в умеренном минусе, фьючерсы на индексы акций США также откатываются. Фьючерс S&P 500 тяготеет к 3800, однако ясно, что сдвиг в рыночном консенсусе по процентной ставке будет дожидаться подтверждения/опровержения со стороны FOMC в ноябре, поэтому откуп на ключевых круглых уровнях весьма вероятен.

EURUSD наконец начал реагировать на снижение цен на газ и улучшение позиций во внешней торговле. Пара вернулась на уровни выше паритета, однако более важным сигналом (с точки зрения теханализа) стал пробой медвежьего канала, в рамках которого пара снижалась с начала года:

( Читать дальше )

Доллар обвалился, рынки торгуют "паузу" ФРС в 2023

- 25 октября 2022, 17:15

- |

Американские фондовые индексы продолжают ползти вверх, встречая незначительное сопротивление. Три основных индекса – S&P 500, Nasdaq и Dow прибавили вчера более 1%. В экономике США нарастают признаки слабости, вчера появились отчеты PMI за октябрь по активности в сфере услуг и производства, вопреки ожиданиям, что они повторят успех сентября, оба индекса не дотянули даже до скромного консенсуса:

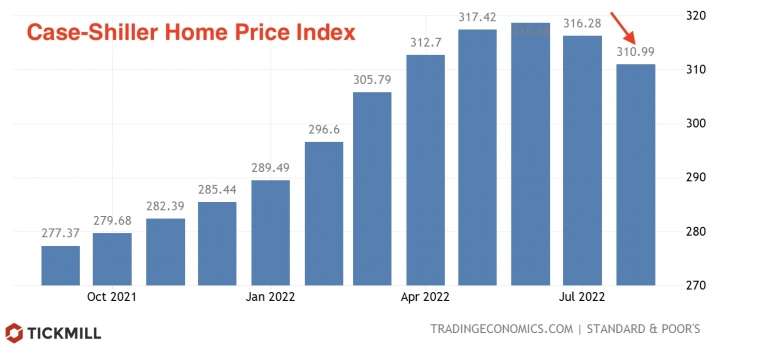

К индексам PMI сегодня добавились данные от Case-Schiller по ценам на жилую недвижимость. В месячном выражении цены снизились на 1.6% (прогноз 0.8%), что стало самым сильным месячным падением с 2009 года:

( Читать дальше )

Повышение ставки ЕЦБ на 75 б.п. учтено рынком, фокус на терминальной ставке и QT

- 21 октября 2022, 17:11

- |

Фокус участников рынка на следующей неделе будет по большей части на заседании ЕЦБ. Практически нет сомнений, что регулятор повысит ставку на 75 базисных пунктов, поэтому внимание рынка будет на дальнейших планах ужесточения ДКП. Интерес могут вызвать также индексы активности в сфере производстве и секторе услуг ЕС от S&P Global, которые появятся в понедельник. Они позволят уточнить угрозу рецессии для экономики ЕС, которая сейчас широко обсуждается. Банк Канады, который также проведет заседание на следующей неделе, скорей всего поднимет ставку на 75 б.п.

На следующей неделе появится много данных по американской экономике, однако они вряд ли повлияют на прогноз рынка, что в ноябре ФРС повысит ставку на 75 б.п. ВВП за третий квартал, вероятно, покажет положительный рост после технической рецессии в США в первых двух кварталах. Она была вызвана поведением волатильных компонентов, таких как торговый баланс и торгово-материальные запасы фирм, в то время как потребительский спрос и инвестиции показывали здоровую динамику:

( Читать дальше )

Британское правительство хочет "экономить", но это вряд ли поможет Фунту

- 19 октября 2022, 16:57

- |

На рынке набирают обороты спекуляции, что британское правительство сделает более глубокие поправки к нашумевшему фискальному плану, сделав его еще более экономным. Сокращение затрат на компенсацию высоких цен на энергоресурсы определенно приведет к более высокой инфляции, более глубокой рецессии и вероятно вынудит Банк Англии повысить темп ужесточения до 100 б.п. В остальном, в фокусе данные по рынку недвижимости в США.

Ралли в акциях вчера стимулировало также спрос на валюты, коррелирующие с деловым циклом, хороший день был вчера у шведской кроны и новозеландского доллара. Однако, идиосинкразические риски оказались сильнее общего оптимизма на рынке: фунт стерлинг снижался, так как инвесторы поняли, что, как и избыточный фискальный стимул, финансируемый за счет заимствований, как и его отсутствие негативны для страны, CAD и NOK следовали за медвежьей тенденцией на рынке нефти. Ралли после ОПЕК выдохлось и рынок снова исследует уровни поддержки ниже 90 долларов за баррель.

( Читать дальше )

Британское правительство возвращает доверие к фунту

- 17 октября 2022, 16:46

- |

Рынки оценивают терминальную ставку ФРС уже почти в 5.0% в связи с этим особенную важность на этой неделе приобретают данные по рынку недвижимости. Дело в том, что последний отчет по инфляции указал на значительный вклад ставок на аренду (вес в CPI 32.5%) в общую инфляцию, с учетом того, что ставки следуют за ценами на недвижимость с некоторым лагом, снижение цен позволит надеяться на замедление CPI в следующие месяцы.

Японское правительство, как ожидается, примет сегодня решение по очередной интервенции на валютном рынке чтобы сдержать обесценение иены.

Всю прошлую неделю рынок пересматривал ожидаемую терминальную ставку ФРС в сторону большего значения и на начало новой недели оценивает ее в 5.0% в мае 2023 года:

Прирост в 1% произошел всего за месяц благодаря ястребиной коммуникации ФРС, устойчивому рынку труда в сентябре, а также ускорения базовой инфляции до 40-летнего максимума – 6.5%.

( Читать дальше )