Артур Идиатулин (Tickmill)

Как китайские компании обходят тарифы?

- 04 июня 2019, 15:12

- |

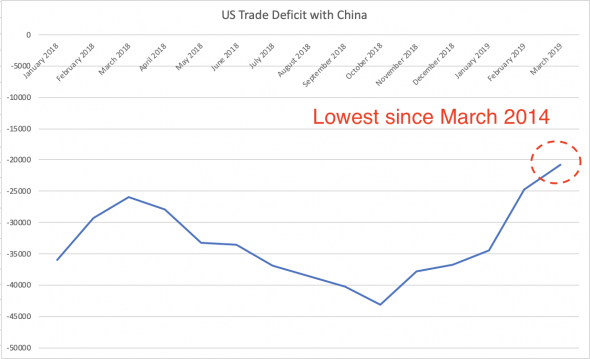

Одной из заявленных целей тарифных барьеров на китайские товары было снижение торгового дефицита с Китаем. В прошлом году динамика показателя была неоднозначной – несмотря на введение тарифов, дефицит в торговле устремился к новому отрицательному рекорду, однако в начале 2019 года произошло неожиданное улучшение. Китайцы действительно стали меньше экспортировать в США и дисбаланс в торговле сократился до 20.75 млрд. долларов – минимального уровня с марта 2014 года:

За первый квартал 2019 года экспорт Китая в США сократился на 15.2 млрд. долларов или 12% в годовом выражении.

Как видно статистика была собрана до последнего раунда повышения тарифов (до 25% на 200 млрд. долларов) и здравый смысл подсказывает, что новые тарифы должны привести к еще большему сокращению дефицита, что обозначит столь желаемый Трампом перевес в торговой войне. Однако является ли достаточным использование данных о дефиците США в двухсторонней торговле с Китаем, чтобы рассуждать об эффективности политики тарифов?

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Китай ждет новый раунд кредитного смягчения? Производство намекает, что да.

- 31 мая 2019, 15:40

- |

Тарифная война медленно, но, верно, расшатывает одну из самых хрупких опор китайской экономики – частные небольшие предприятия производственного сектора. Значения индексов активности за май показали, что сектору услуг удается сохранить равновесие, однако эскалация конфликта и тарифные угрозы вернули производство на траекторию спада.

PMI в сфере услуг составил 53.3 пункта в мае, в целом оправдав ожидания, однако производственный PMI превзошел самые пессимистичные оценки, снизившись до 49.4 пунктов:

Источник:NBS

Значение индекса в 50 пунктов разделяют зону спада и подъема активности.

Сильнее всего активность замедлилась среди небольших фирм, так как перекос льготного кредита значительно в пользу крупных предприятий, сложность получения кредитного рейтинга и курс на производство товаров с высокой надбавленной стоимостью, оставляет малые предприятия один на один с экономическими вызовами.

( Читать дальше )

Почему инверсия кривой доходности лишь тревожный сигнал, а не признак рецессии?

- 29 мая 2019, 15:50

- |

Инверсия кривой доходности США продолжается, становится более сильной и захватывает все больше участков кривой, однако почему это всего лишь предупреждение, а не признак рецессии?

Потому что за инверсией должна следовать крутизна (восстановление положительного спреда между бумагами дальнего и ближнего срока погашения) и только тогда, полагаясь на исторический опыт, можно начинать трубить о рецессии.

Чтобы понять почему, полезно предварительно рассмотреть причины инверсии кривой. Для простоты, рассмотрим выбор из двух инвестиционных альтернатив для инвестора на срок инвестирования в 5 лет:

- Покупка и последовательное реинвестирование в 1-летние бескупонные облигации 5 раз (в сумме срок инвестирования 5 лет)

- Купить 5-летнюю бескупонную облигацию и дождаться срока погашения.

В обоих случаях сравнивается доход от стратегий через 5 лет.

( Читать дальше )

Может ли Китай продать значительный объем американского долга в рамках «мести» за Huawei?

- 28 мая 2019, 16:09

- |

Ограничения в эскалации тарифной войны в виде кошелка потребителей, вынуждает США и Китай активно прощупывать альтернативные «болевые точки» друг от друга. Если США решила пойти путем «злоупотребления доктриной национальной безопасности» (как считает Китай) и вносить в черный список неугодные китайские компании, то Китай кроме подобной симметричной меры может рассмотреть манипулирование его огромными вложениями в американский долг. Но насколько велика данная угроза для США?

Продажа PBOC крупного объема американских ГКО рассматривается как маловероятный сценарий, так как, во-первых, приведет к падению номинальной стоимости собственных активов на балансе. Несмотря на то, что рынок госдолга США является одним из самых ликвидных рынков облигации его емкость не безгранична – он не сможет абсорбировать резкое увеличение предложения достаточно быстро, чтобы другие участники рынка не успели воспользоваться мощным сигналом к продаже. Одна такая попытка обвалить рынок может обойтись PBOC очень дорого. Во-вторых, значимый переизбыток предложения облигаций приведет к увеличению процентных ставок в экономике США, переводя конфликт в незнакомую территорию. Непредсказуемость действий ФРС и правительства перекинется и на Китай в результате неизвестных ответных мер.

( Читать дальше )

Второй квартал выдался слабым в плане крупных покупок в США

- 27 мая 2019, 16:18

- |

Заказы на товары длительного пользования – автомобили, оборудование и другие товары срок службы которых превышает три года, сократились на 2.1% в апреле в США сообщил департамент торговли в пятницу. По сравнению с апрелем прошлого года заказы также оказались чуточку ниже, впервые с января 2017 года. Два предыдущих месяца, то есть февраль и март также выдались слабыми в плане дорогостоящих приобретений притом, что негативный эффект от сокращения заказов на продукцию Боинга начал проступать лишь в прошлом месяце и самое интересное впереди.

Заказы на товары длительного пользования являются важным индикатором экономических перспектив, так как они подразумевают решения домохозяйств или фирм совершить крупную трату. Рост заказов может говорить о готовности домохозяйств брать кредит для финансирования покупки, а в контексте расходов фирм – о необходимости сделать капитальные инвестиции, то есть расширить производство. В обоих случаях заказы косвенно сообщают об уверенности в будущих доходах, т. е. потребительском и корпоративном оптимизме. Несмотря на волатильность показателя, что усложняет поиск информативных сигналов, оценка тренда в заказах позволяет сделать некоторые выводы о весьма чувствительном к доходам компоненте потребления. Апрельские данные согласуются с замедлением активности в производственном секторе вплоть до стагнации, о котором сообщил IHSMarkitв последнем отчете. С другой стороны потребительская уверенность находится в США на рекордном уровне, около 130 пунктов, но вклад домохозяйств в показатель небольшой.

( Читать дальше )

Huawei попал в «глобальную опалу»

- 23 мая 2019, 13:05

- |

Следующий раунд тарифов можно ожидать не ранее чем через месяц, заявил секретарь казначейства Стивен Мнучин в среду. Столько времени потребуется архитекторам тарифной войны чтобы изучить последствия новых мер для потребителя США, ведь тарифы на оставшийся импорт затронут преимущественно потребительские товары:

5 мая Трамп объявил о повышении тарифов с 10% до 25% на 200 млрд. долларов импорта из Китая. Месть Пекина более осторожная, так как положительное сальдо в торговле не позволяет отвечать симметричным повышением тарифов. Команда премьера Си вероятно рассчитывает, что Вашингтон осознает катастрофические последствия введения тарифов на потребительский блок товаров, что может вызвать неконтролируемый повышение потребительской инфляции, и поэтому не сделает такой опрометчивый шаг.

Администрация Трампа планирует подготовить тарифы к саммиту G20 в Японии 28-29 июня, на котором встретятся лидеры Китая и США. Угроза или показательная готовность Трампа незамедлительно «повысить ставки» в случае отсутствия прогресса в переговорах, должно оказать дополнительное давление на китайскую сторону. «Переговоры с приставленным ко лбу пистолетом» является отличительной чертой переговорной стратегии Трампа несмотря на то, что Китай отрицает продуктивность такого подхода.

( Читать дальше )

Сильный NFP больше не впечатляет ФРС?

- 22 мая 2019, 15:12

- |

Безработица в США более чем два года пребывая ниже краткосрочного естественного уровня (NAIRU) не вызывает должного давления в ценах, которое позволило бы убедиться ФРС в правильности своих моделей. Как результат, ФРС сначала объявил паузу «неопределенной длительности» несмотря на благоприятные сигналы в экономике, теперь же дискуссии фокусируются на новых экспериментах в политике. В долгосрочной перспективе одним из таких могла стать «привязка ставок», о которой я писал ранее, однако говоря о немедленных нуждах ведется поиск нового оптимального соотношения инфляции & безработицы. Другими словами, разговоры о том, что текущий рекорд безработицы вызовет инфляцию, но позже, становятся неактуальными, т. к. очевидно, что заждались.

В политике ФРС может произойти «тектонический сдвиг», а именно страхи из прошлого о неконтролируемой инфляции уходят на задний план, замещаясь представлением, что кредитные условия можно смягчать даже когда инфляция у цели либо немного превосходит ее. Это означает что пресловутый сильный

( Читать дальше )

Что происходит с австралийским рынком жилья? Часть 2.

- 21 мая 2019, 15:39

- |

В предыдущей части статьи Что происходит с австралийским рынком недвижимости? Часть 1 мы установили необычную характеристику последнего эпизода дефляции цен на рынке – отсутствие действия традиционных драйверов, таких как безработица и ипотечные ставки. Цены на жилье в Австралии снижались несмотря на укрепление занятости (что говорит о росте доходов и потребительской уверенности) и стабильные ставки по ипотеке.

Чтобы понять причины спада необходимо обратиться к долгосрочной динамике роста населения Австралии в поиске потенциальных сдвигов, которые могли стать сигналом для застройщиков увеличить предложение. Как и во многих других развитых странах, темпы рождаемости снижались в долгосрочной перспективе, и благоприятная иммиграционная политика привела к бурному росту числа иммигрантов с начала 2000-х, с относительной стабилизацией в течение следующего десятилетия:

( Читать дальше )