Новости рынков |Худшие за 30 лет оценки: МВФ прогнозирует рост глобальной экономики за 5 лет на 3%

- 06 апреля 2023, 17:11

- |

По словам главы организации Кристалины Георгиевной, 90% стран с развитой экономикой столкнутся со снижением ВВП в этом году. И им необходимо повышать производительность труда для борьбы с инфляцией и обеспечения роста экономики.

- комментировать

- Комментарии ( 0 )

Новости рынков |Объемы торгов на СПБ бирже в марте рухнули почти вдвое

- 05 апреля 2023, 09:48

- |

Объем торгов иностранными ценными бумагами (ИЦБ) на СПБ бирже в марте резко снизился по сравнению с показателями февраля. Падение составило 43,5%, свидетельствуют данные биржи. Всего инвесторы за месяц наторговали ИЦБ на $2,65 млрд, что также на 55,1% меньше, чем в марте прошлого года, когда СПБ биржа временно приостанавливала торги. Среднедневной объем торгов в марте сократился на 53,2% по сравнению с февралем и составил $0,12 млрд. Инвесторы в режиме основных торгов заключили на торговой площадке 2,69 млн сделок против 5,71 млн месяцем ранее. Количество активных торговых счетов за месяц снизилось на 32,4% и составило 134,1 тысяч.

В начале марта аналитики казахстанской компании Freedom Finance Global написали, что ожидают возможного снижения объема торгов на СПБ бирже из-за того, «Тинькофф банк» не сможет временно предоставлять услуги своим клиентам по торгам на этой площадке из-за санкций. «Перевод клиентов и счетов другому брокеру потребует некоторого времени», — в частности, отмечали они.

( Читать дальше )

Новости рынков |ВТБ попросил власти упростить неттинг замороженных активов

- 03 апреля 2023, 12:45

- |

«Банк ВТБ серьезно пострадал от санкций как банк внешней торговли, попав туда 24 февраля. (...) потери санкционные привели к значительным убыткам прошлого года, к утрате капитала, который мы сейчас отрабатываем и восстанавливаем. Сейчас более 70% банковского сектора по активам находится под санкционным давлением, под блокирующими санкциями зарубежных стран. Любой санкционный банк сталкивается с таким понятием как заблокированные активы, то есть это замороженные преимущественно в зарубежных юрисдикциях или отнятые недружественными действиями зарубежных регуляторов активы российских банковских групп», — заявил финансовый директор банка Дмитрий Пьянов на заседании рабочей группы комитета Госдумы по финансовому рынку в рамках подготовки годового отчета Банка России.

Он напомнил, что летом прошлого года вступил в силу закон №292-ФЗ, разрешающий подсанкционным банкам провести реорганизацию: образовать новое юридическое лицо, перевести на него активы, замороженные из-за ограничений, и одновременно пассивы в виде обязательств перед иностранными кредиторами.

( Читать дальше )

Новости рынков |Силуанов сообщил об отсутствии быстрого решения по разблокировке активов РФ за рубежом

- 03 апреля 2023, 12:26

- |

Быстрого решения нет, скорее всего. Но то, что там наши активы заморожены и здесь их активы заморожены — это точно. Наша сейчас задача заключается в том, чтобы их свести, эти активы, один перед другим и попытаться развести. Потому что в этом заинтересованы все стороны. Это непростая ситуация, быстро ее не решишь. Но в этом направлении работа идет

Новости рынков |С 1 апреля меняются правила покупки неквалифицированными инвесторами некоторых иностранных ценных бумаг — Банк России

- 21 марта 2023, 10:43

- |

С 21 марта приостанавливается допуск к организованным торгам ПАО «СПБ Биржа» новых иностранных ценных бумаг, разрешенных для неквалифицированных инвесторов, если они учитываются в недружественном депозитарии.

Новости рынков |Количество IPO в 2023 году в России может быть не меньше, чем в 2021 году — Глава набсовета Мосбиржи

- 28 февраля 2023, 17:33

- |

Я не исключаю серию IPO. Возможно, их будет не меньше, чем в 2021 году", — сказал Швецов. При этом, по его мнению, емкость проведения первичных публичных размещений в России без участия институциональных инвесторов выглядит «немного неправдоподобно», в том числе ввиду того, что стратегии физических лиц носят более краткосрочный характер.

Значительная часть [розничных] инвесторов не очень хорошо разбирается в ценообразовании и готова покупать под нажимом продающего брокера достаточно агрессивно то, что довольно сильно потом может упасть в цене. Мне кажется, банки здесь должны не загубить рынок и очень аккуратно относиться к тому, что они предлагают физлицам к приобретению на первичном рынке

В 2021 году на российском рынке состоялось более 20 размещений. Из них было семь первичных размещений: Segezha Group, «Ренессанс страхование», Fix Price, ЕМС, Softline, Cian, а также СПБ биржа, разместившая акции на собственной площадке.

tass.ru/ekonomika/17162393Новости рынков |Велес Капитал временно приостанавливает доступ к торгам иностранными акциями на СПБ бирже — компания попала под блокирующие санкции США

- 28 февраля 2023, 13:34

- |

veles-capital.ru/about/news/o-situatsii-v-svyazi-s-vvedeniem-blokiruyushchikh-sanktsiy-ssha-v-otnoshenii-ooo-ik-veles-kapital/

Новости рынков |СПБ Биржа сегодня расширит число торгуемых ценных бумаг международных компаний с листингом в США с 695 до 895

- 14 февраля 2023, 09:47

- |

Биржевые торги остальными иностранными ценными бумагами (ИЦБ) с листингом в США доступными для заключения сделок (суммарно более 1760 акций и депозитарных расписок без учета ETF), начинаются в 15.30 мск. С этого времени и до 1.45 мск следующего календарного дня участники торгов получают сервис исполнения сделок по наилучшим ценам между ценами российского рынка СПБ Биржи и ведущими мировыми площадками.

spbexchange.ru/ru/stocks/10_00_main_session/

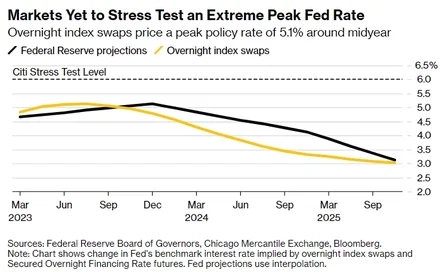

Новости рынков |Аналитик Citi допустил рост ставки ФРС до 6% и укрепление доллара из-за переоценки

- 08 февраля 2023, 10:10

- |

По словам главы отдела торговых стратегий Citigroup Inc. в Азиатско-Тихоокеанском регионе, трейдеры игнорируют риск более высокого, чем ожидалось, пика процентных ставок в США, который может привести к болезненной распродаже как облигаций, так и акций.

По словам Мохаммеда Апабая, акции на рынках от США до Европы, от Гонконга до Кореи выглядят переоцененными и могут упасть в ближайшие три-четыре месяца, при этом доллар будет расти вместе с ожиданиями повышения ставок. По его словам, справедливая стоимость S&P 500 упадет ниже 3500 в этом году — снижение примерно на 15% по сравнению с текущими уровнями — и ожидается, что индекс Hang Seng вернет свой годовой прирост и упадет еще больше.

www.bloomberg.com/news/articles/2023-02-07/citi-s-apabhai-says-prepare-for-the-risk-fed-rates-hit-6Новости рынков |СПБ Биржа с 9 февраля 2023 года увеличит количество ценных бумаг международных компаний с 496 до 696

- 07 февраля 2023, 10:04

- |

СПБ биржа с 9 февраля увеличит количество ценных бумаг международных компаний, доступных для заключения биржевых сделок на основной торговой сессии с 10:00 по московскому времени, до 696 с 496. Об этом говорится в пресс-релизе биржи.

Биржевые торги остальными ценными бумагами, входящими в группу инструментов «иностранные ценные бумаги», с листингом в США и доступными для заключения сделок (суммарно более 1760 акций и депозитарных расписок; без учёта ETF), начинаются в 15:30 по Москве

Период стандартной дополнительной (международной) ликвидности, согласно расписанию торгов, доступен с 15:30 до 01:45 следующего календарного дня. В этот период участники торгов получают сервис исполнения сделок по наилучшим ценам между ценами российского рынка «СПБ Биржи» и ведущими мировыми площадками.

www.interfax.ru/business/884958

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс