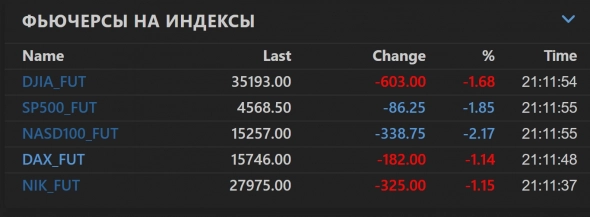

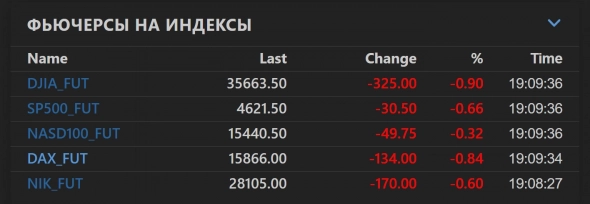

Новости рынков |📉 Американские фондовые индексы снижаются в преддверье заседания ФРС

- 18 января 2022, 21:21

- |

👉 Инвесторы вернулись на рынок после празднования Дня Мартина Лютера Кинга и обеспокоены перспективами ближайшего заседания ФРС, которое пройдет 25-26 января

👉 По итогам январского заседания общий объем сокращения QE может дойти до $60 млрд. Первоначальный объем выкупа составлял $120 млрд в 2021 году

👉 Повышение ключевой ставки ФРС может произойти уже в марте 2022 г. До конца года можно ожидать три-четыре этапа увеличения ставки — с около нулевого уровня до зоны 0,75-1,25%, при этом декабрьский прогноз Комитета по операциям на открытом рынке указывал на три этапа

www.bloomberg.com/news/articles/2022-01-17/stocks-set-for-cautious-start-yen-dips-before-boj-markets-wrap?srnd=premium-europe

- комментировать

- Комментарии ( 0 )

Новости рынков |Доходность хедж-фондов не смогла догнать S&P 500 в 2021 году

- 17 января 2022, 20:08

- |

👉 По оценкам LCH Investments, в прошлом году группа из 20 крупнейших хедж-фондов получили прибыль в размере $65,4 млрд. Активы фондов выросли на 10,5%, в то время как индекс S&P 500 вырос на 28,7%

👉 По оценкам LCH, индустрия хедж-фондов с момента своего основания принесла своим клиентам прибыль, превышающую $1,6 трлн. 20 крупнейших контролируют почти 19% отраслевых активов

www.bloomberg.com/news/articles/2022-01-17/tci-leads-top-hedge-funds-creating-record-65-4-billion-in-gains?srnd=premium-europe&sref=Y0jVLcFo

Новости рынков |📉 Американские компании начали год снижением — ниже своих 52 дневных средних торгуется наибольшее число компаний с марта 2020 года

- 17 января 2022, 18:28

- |

Более 220 компаний, котирующихся на бирже США, с рыночной капитализацией свыше 10 миллиардов долларов снизились как минимум на 20% по сравнению с их максимумами.

Новости рынков |Финпотоки в cекторы SP&500 за неделю и с начала года — JPMorgan

- 17 января 2022, 16:17

- |

Новости рынков |📉 Американские фондовые индексы снижаются после выхода отчётности крупнейших банков

- 14 января 2022, 19:20

- |

Основная причина падения — рынок разочарован отчётностью ведущих банков США за IV квартал:

👉 Крупнейший банк США JP Morgan сообщил о прибыли на акцию на уровне $3,33, что выше консенсус-оценки аналитиков на уровне $3,01. Чистая прибыль сократилась с $12,1 до $10,4 за аналогичный период прошлого года. JPM ожидает чистый процентный доход 2022 г. на уровне $50 млрд, что ниже ожиданий рынка в $55,7 млрд

👉 Чистый процентный доход Citigroup составил $10,82 млрд, выше консенсуса в $10,41 млрд, а вот выручка глобального подразделения потребительского банка снизилась на 6%, до $6,9 млрд; выручка инвестбанка выросла на 43%, до $1,8 млрд

👉 Лидирующий ипотечный банк США Wells Fargo сообщил об EPS на уровне $1,38 и чистой прибыли $5,75 млрд — выше ожиданий в $1,11 и $4,5 млрд. Рентабельность собственного капитала (ROE) выросла с 6,6% до 12,8%. Однако банк предупредил, что восстановление не будет линейным. Чистый процентный доход сократился на 1%. WFC до сих пор работает под $2 трлн ограничениями ФРС, спровоцированными скандалом с открытием фиктивных счетов

Новости рынков |Refinitiv ждёт роста прибыли американских компаний на 22,4%

- 13 января 2022, 18:58

- |

👉 4 квартал станет вновь станет для компаний успешным из-за устойчивого спроса и стабильного роста экономики. Но риски всё же есть

👉 Инфляция — одна из главных причин беспокойства рынков. Инвесторы также будут следить за признаками возможного ослабления проблемы узких мест в цепочках поставок

👉 В первую очередь аналитики отмечают ФРС, который планирует повышать ставку. Аналитики считают, что 2 и 3 квартал будут наиболее тяжелыми для компании

👉 Аналитики ожидают, что крупные американские банки покажут рост основной выручки в четвертом квартале благодаря новым кредитам и росту доходности казначейских облигаций.

👉 Ожидается снижение рентабельности бизнеса компаний из-за роста заработной платы в США. Заработная плата составляет около 40% расходов американских компаний

👉 Отчеты гигантов технологического и других секторов начнутся на следующей неделе: Netflix раскроет квартальные результаты 20 января

www.reuters.com/business/investors-ready-us-earnings-inflation-worries-run-high-2022-01-12/

Новости рынков |📈 Мировой фондовый рынок позитивно отреагировал на данные об инфляции США

- 12 января 2022, 17:16

- |

Новости рынков |📈 У компаний США на балансе сейчас рекордные $7 трлн кэша — BofA

- 12 января 2022, 10:16

- |

👉 BofA: у компаний США на балансе сейчас $7 трлн кэша = на 33% больше, чем до пандемии

👉 WSJ: компании США планируют в 2022г еще увеличить расходы на buybackи и дивиденды. Денег достаточно практически на все

👉 Bloomberg Intelligence: у крупных корпоратов США на балансе все еще рекордное кол-во кэша. На capex мало что идет. В основном — на buybackи и дивиденды

👉 Goldman Sachs: кэш = потенциальный порох для ралли в акциях

www.wsj.com/articles/companies-plan-to-pour-even-more-cash-into-buybacks-dividends-in-2022-11640169002

Новости рынков |📉 Мировые финансовые рынки штормит — скоро ФРС начнет повышать ставку

- 10 января 2022, 16:59

- |

👉 Монетарное стимулирование ФРС во время пандемии, благодаря которому взлетели все классы активов в 2021 году, скоро закончится.

👉 Благодаря печатному станку мир на данный момент имеет супер переоцененный мировой фондовый рынок, избыток кэша, инфляцию

👉 Сейчас инвесторы переоценивают классы активов — падают акции роста (в том числе акции технологических компаний), растут облигации США

Перспектива более агрессивной политики ФРС тревожит рынки в начале 2022 года, особенно в отношении высоко оцененных и быстрорастущих акций с долгосрочными прогнозами роста, который может подорваться растущей инфляцией. Напротив, акции компаний, занимающихся стоимостными активами, таких как финансовые и энергетические компании, считаются победителями режима более высокой ставки

www.bloomberg.com/news/articles/2022-01-09/stocks-seen-steady-with-bond-volatility-in-focus-markets-wrap?srnd=markets-vp

Новости рынков |📉 В акциях технологических компаний США происходит «распродажа десятилетия»

- 06 января 2022, 15:48

- |

👉 Инвесторы в США переориентируются с технологического сектора на компании стоимости на фоне готовности ФРС более быстрыми темпами переходить к ужесточению монетарной политики

👉 Распродажа акций технологических компаний в первую неделю января стала одной из крупнейших после финансового кризиса 2008 года. Профессиональные спекулянты еще в декабре начали избавляться от быстрорастущих акций с высокими значениями мультипликаторов

👉 Также падение технологического сектора ускорилось на фоне публикации 5 января протоколов последнего декабрьского заседания ФРС США, которые продемонстрировали настрой руководства регулятора на более быстрое ужесточение политики, чем планировалось изначально. На этом заседании ФРС решила ускорить сворачивание программы стимулирования экономики — и сокращать покупку облигаций на рынке на $30 млрд в месяц вместо планировавшихся $15 млрд, что должно привести к полному завершению программы к середине марта 2022 года

https://www.bloomberg.com/news/articles/2022-01-05/heaviest-tech-selling-in-a-decade-fueled-stock-market-rate-rout

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс