ЦентроКредит

Ценные бумаги. Взгляд в прошлое. АО «Фритюр»

- 05 февраля 2022, 11:55

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе .

Предприятие в Санкт-Петербурге на ул. Благодатная, дом 71 имеет типичную для нашей страны историю.

На бывшей питерской окраине Нарвской части на площади 1350 кв. сажень, в октябре 1906 года было основано первое промышленное предприятие – салотопенный завод Григория Григорьевича Ильина. Топленое сало использовалось для производства биотоплива и мыла, как смазочно-охлаждающая жидкость при механической обработке.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Ценные бумаги. Взгляд в прошлое. Страховое товарищество «Саламандра».

- 04 февраля 2022, 10:23

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе .

Рынок страхования в Российской Империи формировался постепенно. Для подавляющего большинства населения страховое дело было недоступным и непонятным. Поэтому до середины XIX столетия в Российской империи действовали только две страховые компании – «Первая», учрежденная в 1827 году графом Николаем Семеновичем Мордвиновым, и «Вторая», учрежденная в 1835-м, знаменитым главой III-го отделения Собственной Его Императорского Величества канцелярии графом Александром Христофоровичем Бенкендорфом.

Страховка касалась, в основном, каменных строений состоятельных людей. Для них это означало не столько защиту своего имущества, сколько свидетельствовало о принадлежности к высшему обществу. Ведь украшенный гравюрами и виньетками страховой полис выглядел весьма презентабельно.

( Читать дальше )

Обзор сельскохозяйственного рынка

- 03 февраля 2022, 12:07

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе

После волатильной недели торговли по классам активов индекс BCOM Agri (Bloomberg Agriculture) вырос на 2%, чему способствовали рынки, подверженные воздействию биотоплива. В то же время риски плохих погодных условий снизились по всей Южной Америке и равнинам США.

Премия за риск на мировых рынках пшеницы незначительно снизилась на фоне ожиданий более мягкой погоды для урожая озимой пшеницы и отсутствия явной эскалации напряженности в отношениях между Россией и Украиной. В начале этой недели мартовские фьючерсы пшеницы в Чикаго упали более чем на 3% почти до двухнедельного минимума на фоне прогнозов о долгожданных осадках в США. Все же, любая эскалация напряженности между Россией и Украиной остается существенно высоким фактором риска для сырьевых рынков, особенно в случае перебоев с экспортом, так как на Россию приходится 20% мирового экспорта пшеницы.

( Читать дальше )

Новости российского и зарубежного рынков

- 01 февраля 2022, 12:43

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

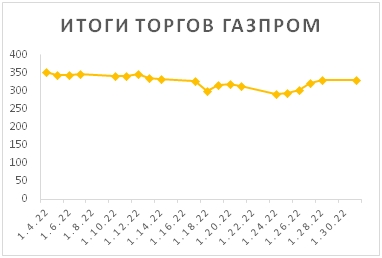

Геополитика

Ситуация на российском рынке немного стабилизировалась, люди стали реагировать на заголовки с новостями в меньшей степени. На этой неделе на российском рынке начались покупки, как со стороны азиатских стран, так и со стороны Америки. В основном покупаются индексные бумаги: “Сбербанк”, “Лукойл”, “Газпром”.

( Читать дальше )

Еженедельный обзор долговых рынков

- 31 января 2022, 17:23

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ФЕДРЕЗЕРВ ПОДТВЕРДИЛ СВОЮ ЯСТРЕБИНУЮ РИТОРИКУ. ОСНОВНЫЕ ТЕЗИСЫ ВЫСТУПЛЕНИЯ ДЖ. ПАУЭЛЛА

ИНФЛЯЦИЯ

• С МОМЕНТА ДЕКАБРЬСКОГО ЗАСЕДАНИЯ СИТУАЦИЯ С ИНФЛЯЦИЕЙ НЕСКОЛЬКО УХУДШИЛАСЬ. СУЩЕСТВУЕТ РИСК ТОГО, ЧТО ВЫСОКАЯ ИНФЛЯЦИЯ ЗАТЯНЕТСЯ, ХОТЯ ЭТО И НЕ ЯВЛЯЕТСЯ НАШИМ БАЗОВЫМ СЦЕНАРИЕМ

• ФРС ОЖИДАЕТ ПРОГРЕССА В ВОПРОСЕ ИНФЛЯЦИИ ВО ВТОРОЙ ПОЛОВИНЕ ЭТОГО ГОДА

• МЫ ХОТИМ ВЕРНУТЬ ИНФЛЯЦИЮ К 2%, ЧТОБЫ ПРИ ЭТОМ РЫНОК ТРУДА ОСТАВАЛСЯ СИЛЬНЫМ

ЭКОНОМИКА

• ЭКОНОМИКА ПРОДЕМОНСТРИРОВАЛА БОЛЬШУЮ СИЛУ

• РЫНОК ТРУДА ДОСТИГ ЗНАЧИТЕЛЬНОГО ПРОГРЕССА, СПРОС НА РАБОЧУЮ СИЛУ ОСТАЕТСЯ ИСТОРИЧЕСКИ ВЫСОКИМ

• ЗАРПЛАТЫ РАСТУТ САМЫМИ БЫСТРЫМИ ТЕМПАМИ ЗА МНОГИЕ ГОДЫ

• ПРОБЛЕМЫ СО СТОРОНЫ ПРЕДЛОЖЕНИЯ БОЛЕЕ МАСШТАБНЫЕ И ДОЛГОВРЕМЕННЫЕ, ЧЕМ ПРЕДПОЛАГАЛОСЬ

( Читать дальше )

Роль развивающихся стран на рынке нефти в 2022 году

- 28 января 2022, 18:26

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

В конце 2021 года мы предполагали, что падение мирового спроса на нефть на 9 млн баррелей в сутки в 2020 году, скорее всего, полностью прекратится в 2022 году, и потребление нефти может значительно превысить уровни, существовавшие до пандемии, к лету, что приведет к росту цен на нефть.

Мы также ожидали, что мировой спрос на нефть вырастет на 3,5 млн баррелей в сутки в 2022 году и на 1,4 млн баррелей в сутки в 2023 году. Страны, не входящие в ОЭСР, возможно, добавят около 1,7 млн баррелей в сутки этого роста по сравнению с 1,8 млн баррелей в сутки, поступающими из стран ОЭСР.

( Читать дальше )

Золото – драйверы

- 28 января 2022, 12:44

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Золото продолжает торговаться на уровне выше 1800 долларов за унцию несмотря на то, что 10-летние ставки и DXY (Индекс доллара США) выросли с внутригодовых минимумов -1,25 и 89,5 соответственно в 2021 году до -0,54 и 95,7 в настоящее время. Это примечательно, так как доходность и доллар, как правило, являются наиболее важными факторами роста цен на желтый металл.

Золото и 10-летние реальные ставки

( Читать дальше )

Новости российского и зарубежного рынков

- 25 января 2022, 12:58

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Геополитика

Геополитический конфликт продолжается. На прошлой неделе МИД РФ вновь обратился к США с просьбой предоставить гарантии безопасности, а также предоставить особый статус Донбассу. Однако, ответа со стороны США все еще не прозвучало.

Также Россия предлагает вновь вернуться к переговорам по нормандскому формату и ограничениям войсковой численности. Мы не отрицаем возможность возвращения к договору о наступательных движениях. В целом, все предложения со стороны России кажутся достаточно выполнимыми.

Стоит отметить, что на прошлой неделе состоялась встреча Лаврова и Блинкена. Переговоры продолжались более полутора часов. На повестке дня были выдвинуты вопросы стратегической стабильности, ограничения работы дипломатов и другие. После встречи оба представителя стран сообщили, что были прояснены текущие позиции США и России. Блинкен также озвучил, что удовлетворен встречей.

( Читать дальше )

Еженедельный обзор долговых рынков

- 24 января 2022, 19:50

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

КЛЮЧЕВОЕ СОБЫТИЕ НЕДЕЛИ – ЗАСЕДАНЕИ ФЕДРЕЗЕРВА В СРЕДУ

В среду будут оглашены результаты 2-дневного заседание FOMC. Рынок уверен, чтотавку не изменят, но, в то же время- нет сомнений, что в марте её повысят. В отношении QE – мы не понимаем, в чем смысл, продолжать выкуп активов в феврале, если ФРС уже начал обсуждать сроки сокращения баланса. Мы не исключаем, что прекращение QE будет объявлено уже сейчас. Мы также ждём прояснения сроков сокращения баланса. Было бы логично обозначить возможные сроки прекращения реинвестирования доходов по портфелю ФРС.

( Читать дальше )

Литий – дефицит и рост цен

- 24 января 2022, 12:50

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

В последние месяцы цены на литий растут. Это было обусловлено стечением факторов: ряд проектов был отменен, многие шахтеры проявили дисциплину на существующих шахтах, в то время как спрос со стороны производителей автомобилей оставался высоким.

Углубляясь в изучение спроса, динамика в автомобильной промышленности быстро развивается. Технология катодных аккумуляторов EV меняется, поскольку производители автомобилей фокусируются как на длительности вождения, так и на затратах. Безусловно, намерения расширить охват автомобилей означают, что аккумуляторы с более высоким содержанием никеля стали более популярными. Между тем литий-ионные фосфатные батареи (LFP) могут стать средством снижения затрат.

( Читать дальше )

Новости тг-канал

Новости тг-канал