Блог им. ChicagosBull |Анализ сводной отчётности банковского сектора

- 28 марта 2025, 22:23

- |

Анализ сводной отчётности банковского сектора показывает, что в последнем квартале 2024 года юридические и физические лица сильно сократили валютные вклады и валютные счета — на $15 млрд ($13 млрд — юрлица, $2,3 млрд — физлица). Косвенные данные указывают на то, что валюта обменивалась на рубли. Это же подтверждает Центробанк.

Интересно, что именно в 4-м кв. ослабление рубля достигло пика. Доллар США стремительно вырос с 94-95 р. до 107 р. Официальное объяснение Минфина и ЦБ — рубль ослаб, потому что стоимостный российский экспорт в 4-м кв. снизился на 7% в годовом выражении. Положительное сальдо счёта текущих операций сократилось до $5 млрд. Также крупнейшие экспортеры в последнем квартале 2024-го продали валютной выручки на $31,2 млрд (для сравнения, в 4-м кв. 2023 года было $41,2 млрд).

При этом никогда не указывалось, что крупная девалютизация средств физлиц и юрлиц могла поддержать рубль. На основании чего можно делать вывод, что на курс национальной валюты сильно влияют спекулятивные операции, а сам российский валютный рынок в известной степени контролируется спекулянтами.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. ChicagosBull |Прибыль банка в четыре раза больше, чем у застройщика.

- 18 марта 2025, 17:46

- |

Прибыль банка в четыре раза больше, чем у застройщика.

Интересный подсчет прибыли банков и застройщиков с проекта провел (https://www.business-gazeta.ru/news/666035) депутат Госдумы Илья Вольфсон. Он сравнил два условных ЖК площадью 50 тыс. кв. м, которые начали строить в 2022 году и в 2024 году в Казани:

• В ЖК от 2022 года застройщик заработал 1,3 млрд руб., а банк — 1,2 млрд руб.

• В ЖК от 2024 года застройщик смог получить 500 млн руб. прибыли, а банк более 2 млрд руб.

По его словам, рентабельность застройщика в этом случае упала до 5% от выручки, что неправильно. Строители ищут варианты, как снизить ежемесячные платежи, а банки вводят комиссии для госпрограмм, чтобы сохранить свою маржинальность.Домострой.

Блог им. ChicagosBull |Сбер, рекордная прибыль.

- 27 февраля 2025, 18:59

- |

СБЕР ПОЛУЧИЛ РЕКОРДНУЮ ПРИБЫЛЬ ЗА 2024 ГОД ПО МЕЖДУНАРОДНЫМ СТАНДАРТАМ

Сбер опубликовал отчетность по международным стандартам за 4 квартал и весь прошлый год (https://www.sberbank.ru/ru/sberpress/vazhnoe/article?newsID=1e6a348e-5526-4ae3-b16a-e93fcf4d9c27&blockID=8a5ea25e-318c-4d17-a60d-e806c4b0bc07®ionID=61&lang=ru&type=NEWS):

• Чистая прибыль Сбера за 2024 превысила 1.58 трлн рублей, это 4.8% год-к-году.

• Рентабельность капитала остается на высоком уровне – на конец года она превысила 24%.

• Розничный кредитный портфель превысил 18.1 трлн рублей. С начала года он вырос на 12.7%

• У корпоративных клиентов сохраняется высокая кредитная активность. За год корпоративный кредитный портфель вырос на 19%, превысив 27.7 трлн рублей.

• Совокупные средства клиентов Сбера превысили 44.6 трлн рублей, это рост на 21.6% за год.

• Количество активных розничных клиентов Сбера с начала года выросло на 1.4 млн и составило 109.9 млн человек.

( Читать дальше )

Блог им. ChicagosBull |На росте стоимости кредита зарабатывают госбанки.

- 21 февраля 2025, 00:11

- |

На росте стоимости кредита зарабатывают госбанки.

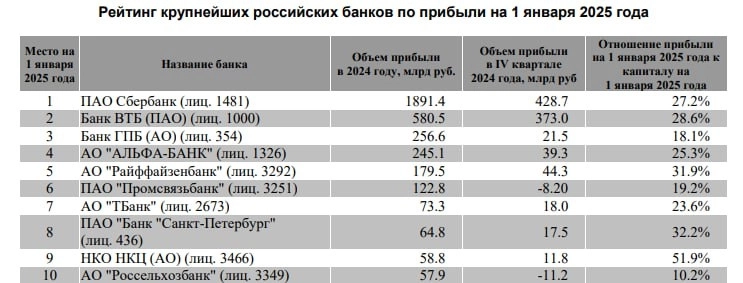

Российский банковский сектор в 2024 г обновил рекорды по годовой, квартальной и месячной прибыли. В 2024 г отечественные банковские институты получили прибыль в ₽4,04 трлн прибавив ₽600 млрд после 2023 г, когда они заработали ₽3,4 трлн. Обновление рекорда по прибыли произошло второй год подряд и третий раз за последние четыре года.

На пять крупнейших госбанков (Сбер, ВТБ, Газпромбанк, Промсвязьбанк, Россельхозбанк) пришлось 72% прибыли всего банковского сектора (суммарно они получили прибыль в ₽2,9 трлн, из которых ₽1,9 трлн – это Сбербанк). Из-за роста кредитного портфеля растёт объём процентных поступлений, а разогретая экономическая активность увеличивает комиссии на растущем числе транзакций.

Если государство видит необходимость в снижении стоимости кредита для экономики, то госбанкиры могли бы и умерить свои аппетиты.Демидович.

Блог им. ChicagosBull |Сбер, результаты за 12 месяцев 2024 г.

- 17 января 2025, 15:56

- |

СБЕР В 2024: ОТМЕТКА В ПОЛТОРА ТРИЛЛИОНА ПО ПРИБЫЛИ ПРЕВЫШЕНА, КАК И БЫЛО ОБЕЩАНО РАНЕЕ

Сбер опубликовал отчетность за прошлый месяц: (http://www.sberbank.ru/ru/sberpress/finansy/article?newsID=e69038cf-0452-4eeb-b345-ce0d863c4873&blockID=4c429410-545e-4fa2-abe6-adbf0693699a®ionID=77&lang=ru&type=NEWS)

• Сбер за декабрь заработал 117.6 млрд рублей, это 1.7% год-к-году

• За весь 2024 год чистая прибыль Сбера составила 1.562 трлн рублей – это на 4.6% выше в годовом сопоставлении. План выполнен!

• Кредитный портфель Сбера за 2024 год составил 17.5 трлн физлицам (12.4% гг) и юрлицам 27.8 трлн (19% гг).

• Средства физических лиц за 2024 практически достигли 27.6 трлн рублей. С начала года рост составил 22%

• Средства юридических лиц с начала года выросли на 21% до 13.2 трлн рублей.

• Сбер продолжает следовать своему прогнозу и сохранять высокую рентабельность капитала, за год она составила 23.4%

• Недавно Сбер вернул себе лидерство на российском финансовом рынке, став снова самой дорогой компанией по капитализации.

( Читать дальше )

Блог им. ChicagosBull |Объём кредитов сократился в прошлом году.

- 13 января 2025, 16:34

- |

Российские банки в прошлом году подписали с физлицами 50,8 млн кредитных договоров на 13,24 трлн рублей. По сравнению с 2023 годом объём ссуд сократился на 21%.

Спад наблюдался во всех сегментах розницы, кроме автокредитования:

— Выдачи кредитов наличными составили 5,72 трлн рублей, сократившись в годовом выражении на 17%.

— Выдачи ипотеки за год рухнули на 39%, до 4,8 трлн рублей, а количество заключенных договоров — на 45%, до 1,1 млн.

— Объёмы автокредитования увеличились на 49%, до 2,88 трлн рублей. Это максимум за всю историю наблюдений. @bankrollo

Блог им. ChicagosBull |Москвичи продолжают наращивать просрочку по ипотеке.

- 06 января 2025, 16:47

- |

Москвичи по-прежнему наращивают просрочку по ипотеке.

ЦБ отчитался о просроченной задолженности на начало декабря — 91 млрд руб., что на 52,5% больше, чем в декабре прошлого года.

Крупнейшие должники живут в ЦФО — 34,8%. Жители столицы не заплатили банкам рекордные 14,6 млрд руб. На втором месте Московская область — 8,9 млрд руб.Домострой.

Кроме того видно, что этот процесс наращивания просрочки по ипотеке ускорился в последнее время.

Блог им. ChicagosBull |Сбер итоги года коротко.

- 10 декабря 2024, 10:51

- |

Сбер подводит итоги года.

В 2024 году компания зафиксировала прирост ключевых показателей: за 11 месяцев чистая прибыль банка составила 1,445 трлн рублей, что на 4,9% больше, чем годом ранее. Кредитный портфель превысил 45 трлн рублей, увеличившись за счет роста кредитования физлиц на 12,5% и юрлиц на 17%. Средства физических лиц достигли 27 трлн рублей, увеличившись на 18,8% за год, а средства юридических лиц выросли до 13,6 трлн рублей (+19,9%).

Как отметил во время Дня инвестора Герман Греф, компания собирается продолжить следовать своей стратегии выплаты 50% прибыли акционерам и удержания устойчивой маржинальности бизнеса.

Эти результаты подтверждают, что Сбер не только стабильно развивается, но и активно внедряет новые финансовые инструменты, соответствуя вызовам времени. @ejdailyru

Блог им. ChicagosBull |О концентрации банковского капитала.

- 19 ноября 2024, 15:50

- |

В России 317 банков. Из них 256 банков показали прибыль; 60 — убыток (по итогам девяти месяцев). С января по сентябрь российские банки заработали 2,7 трлн рублей (на 5% больше, чем за тот же период в прошлом году). Первые десять банков забрали свыше 70% прибыли. Банки из первой сотни за исключением топ-10 получили 25%. Остальным 200 небольших банков достались 2%.

В этом году крупнейшие банки столкнулись с характерной проблемой — снижением рентабельность капитала. Сейчас рентабельность 20% — много. Но в прошлом году было 29%. Также у крупных банков снизилась чистая процентная маржа (из-за повышения ключевой ставки). Плюс в 2025 году департамент денежно-кредитной политики ЦБ прогнозирует структурый дефицит ликвидности.

К чему приведут перечисленные факторы? К тому, что крупнейшие банки займутся:

а) объединением друг с другом;

б) поглошением средних и мелких.

( Читать дальше )

Блог им. ChicagosBull |Сбербанк лучший.

- 15 ноября 2024, 10:47

- |

Сбербанк подтвердил (https://www.forbes.ru/biznes/525074-26-liderov-rejtinga-lucsih-rabotodatelej-forbes-2023) звание лучшего работодателя по версии Forbes за 2024 год. Крупнейший российский банк взял три платины в категориях «Экология», «Корпоративное управление» и «Сотрудники и общество». «Так бывает, когда заботишься о своих сотрудниках, экологии и делаешь корпоративное управление максимально прозрачным», — отметили в самом Сбере. Сейчас в компании трудятся свыше 250 тысяч человек — это в несколько раз больше, чем в других корпорациях и банках России. @bankrollo

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс