Блог им. Cka13 |Коррекции на рынках

- 02 февраля 2022, 21:36

- |

В начале нового года произошли или усилились коррекции практически на всех рынках.

1. Крипта -50% с ноября

2. Индекс IPO -20% за месяц

3. Индекс sp500/насдак -10% за месяц

4. Индекс мосбиржи -20% с ноября

Что я делаю в такие моменты?

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Cka13 |Рыноĸ аĸций США за 2 века

- 12 ноября 2020, 16:28

- |

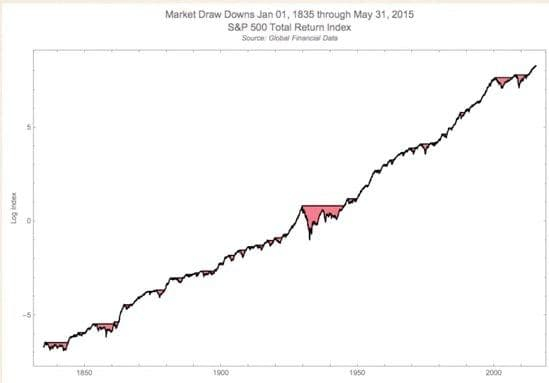

Это график рынка акций США с 1830 года с просадками, обозначенными красным.

Какой вывод у меня:

Рыноĸ имеет тенденцию ĸ росту уже на протяжении двух веĸов. Есть просадки, да, но если горизонт инвестирования большой (10/20+ лет), то инвестор сможет заработать всегда.

Есть большой шанс, что таĸой рост будет продолжаться и в будущем.

Так что мой выбор сегодня — размещать бОльшую часть своих инвестиций на рынке акций США.

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Блог им. Cka13 |Таблица лучших дней для рынка США

- 09 ноября 2020, 16:22

- |

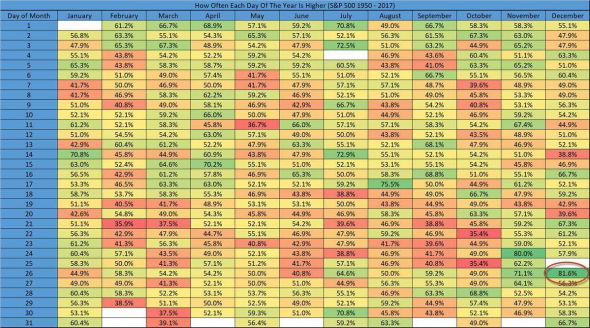

Нашел табличку с данными за 70 лет, где указана вероятность роста текущего дня к предыдущему.

Есть даже дни, когда вероятность роста больше 80%.

Самая большая вероятность — 26 декабря. У всех после рождества хорошее настроение и очень многие готовы покупать.

Сомневаюсь, что на этом можно построить какую-то значимую стратегию, обыгрывающую рынок.

На нескольких днях наверно можно заработать, а вот в остальные дни на долгом периоде рынок возьмет свое. Поэтому я просто держу и все

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Блог им. Cka13 |Поддержка рынка корпоративных облигаций

- 22 сентября 2020, 20:43

- |

Из 16 ETF, которые в конечном итоге приобрел ФРС, восемь были фондами BlackRock iShares. BlackRock, Vanguard Group и State Street Global Advisors составили 99% портфеля ETF ФРС, оцененного в 8,7 млрд долларов по состоянию на август. Два оставшихся фонда управлялись более мелкими конкурентами DWS и VanEck.

Фонды, которые в конечном итоге купил ФРС, стали еще более популярными среди инвесторов, которые вложили в них дополнительные 48 миллиардов долларов в первой половине 2020 г., что почти вдвое больше, чем годом ранее. Особой популярностью пользовались фонды BlackRock: они собрали 34 миллиарда долларов, что примерно на 160% больше, чем в первой половине 2019 года.

( Читать дальше )

Блог им. Cka13 |Мотивация начать инвестировать

- 23 августа 2020, 14:20

- |

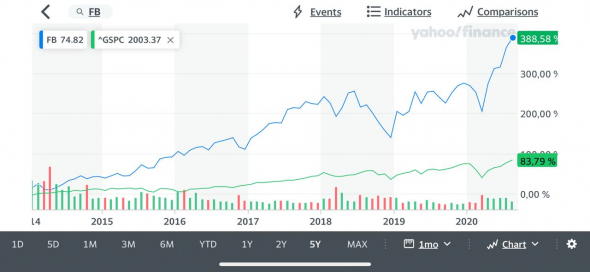

Я открыл первый брокерский счет в 2014 году. Зачем мне это было нужно?

Я увидел в посте на ФБ как Женя Гордеев купил акции Facebook для своей дочки, с расчетом на то, что к ее совершеннолетию ей хватит на поступление в крутой университет.

Мне идея очень зашла (дочка у меня как раз оказалась кстати :) и я решил повторить эту идею

Акции фейсбука у российского брокера было нереально купить, поэтому пришлось заморочиться и открыть счет у американского брокера IB.

Инвестировать мне тогда понравилось, и я начал потихоньку разбираться что и как устроено.

С тех пор фейсбук вырос в четыре с лишним раза, а у меня появилось еще одно хобби.

P.S.

На смарт-лабе только часть постов, остальные — в телеграмм.

Блог им. Cka13 |Происходящее на фондовых рынках - радость или огорчение?

- 15 июня 2020, 15:28

- |

Происходящее на фондовых рынках как-то не вызывает чувств радости или огорчения. Это нечто другое, — удивление. Когда видишь, что все те пороки, которые люди скрывали все эти годы, одномоментно вылезли наружу. Есть крайние случаи – бум рынков Ирана и Бразилии или та же России, где регуляторы вдруг занялись далеким от жизни законом о категориях инвесторов. Но это все как-то понятно, можно объяснить низкой культурой общества, психозами отсталого формирующегося рынка.

Увы, танцы с дьяволом, вовсю проходят и на более успешном – фондовом рынке в США. Джейсон Цвей из WSJ, пишет о происходящем. Из области эмитентов – это, конечно, «движуха» с акциями компаний Chesapeake Energy Corp., Hertz Global Holdings Inc., Whiting Petroleum Corp., которые за день стали взлетать и падать в несколько раз. Но самое фантастическое – это оптимизм их инвесторов на новостях о продаже новых акций этих компаний одновременно с подачей ими документов на банкротство. Фандрайзинг отдыхает. Особенно преуспевает в обслуживании данных сделок, если я правильно понимаю, Robinhood.

( Читать дальше )

Блог им. Cka13 |Визуализация по КОРОНАВИРУСУ + КАК ОПРЕДЕЛИТЬ НЕ ЗАРАЖЕН ЛИ ТЫ и ПРОФИЛАКТИКА

- 29 февраля 2020, 20:58

- |

Говорят, коронавирус спровоцировал обвал на рынках. Сделали визуализацию по развитию в странах, чтобы понять, действительно ли стоит паниковать. (Мне немного захотелось в конце видео, особенно из-за Кореи).

Сама визуализация тут:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс