комментарии Мартынов Данила на форуме

-

Аналитики «Атона».

Аналитики «Атона».

Во время Гайдаровского форума министр транспорта Максим Соколов сделал важные заявления в отношении развития «Аэрофлота». Во-первых, планов по приватизации «Аэрофлота» до 2020 года нет. Во-вторых, авиакомпания «Россия» — «дочка» «Аэрофлота» может быть продана только когда она станет рентабельной.

Оба заявления позитивны с точки зрения восприятия для «Аэрофлота», хотя и не имеют непосредственного влияния на динамику его акций. Мы согласны, что то, что «Аэрофлот» принадлежит государству, является его конкурентным преимуществом, и чем дольше он будет оставаться в госсобственности, тем лучше. Мы также поддерживаем идею оставить «Россию» в составе «Аэрофлота», поскольку он много инвестировал в свою новую «дочку» в последние несколько лет, и в настоящий момент она частично обеспечивает рост группы «Аэрофлот». Аналитики «Атона».

Аналитики «Атона».

Низкий показатель чистой прибыли «Сбербанка» был ожидаемым и не стал неожиданностью. В то же самое время снижение доли неработающих кредитов и отчислений в резервы — хороший тренд, который станет важным катализатором для финансовых показателей банка в этом году. Снижение операционных затрат должно стать еще одним катализатором для банка и поддержать его высокий показатель ROE (18-20%). Акции банка упали на 2% в пятницу, но мы подтверждаем нашу позитивную позицию по «Сбербанку» на этот год. Он торгуется с мультипликаторами P/E 2017П равным 6,0x и P/BV 2017П равным 1,1x — невысокими, на наш взгляд. Аналитики «Промсвязьбанка».

Аналитики «Промсвязьбанка».

«Сбербанк» по итогам года отразил хороший рост чистой прибыли за счет опережающего роста процентного дохода по сравнению с расходами, а также слабой динамики операционных издержек. Увеличению прибыли способствовало и замедление отчислений в резервы. В то же время декабрьский показатель прибыли выглядит слабым, он ниже среднемесячного значения почти на 15%. С негативной стороны можно отметить снижение активов банка за счет падения корпоративного портфеля кредитов. Аналитики «Атона».

Аналитики «Атона».

Добыча природного газа «НОВАТЭКом» оказалась несколько ниже, чем мы закладывали в нашу модель (67,8 млрд куб м), а добыча жидких углеводородов (газового конденсата и нефти) — слегка выше, чем мы предполагали (12,3 млн т). Мы считаем показатели НЕЙТРАЛЬНЫМИ для акций «НОВАТЭКа», хотя они говорят о том, что снижение добычи на ключевых месторождениях «НОВАТЭКа» уже началось, нейтрализуя рост добычи на его СП («СеверЭнергия», «Нортгаз»), которые уже достигли «полки» добычи, в то время как рост добычи жидких углеводородов объясняется исключительно Ярудейским нефтяным месторождением. Следующий источник роста добычи для «НОВАТЭКа» после «СеверЭнергии» — проект «Ямал СПГ», который компания планирует ввести в строй в конце этого года (первая очередь мощностью 5,5 млн т). Аналитики «Промсвязьбанка».

Аналитики «Промсвязьбанка».

«НОВАТЭК» вышел на плато по добыче газа и ее динамика выглядит слабой. В то же время хорошие темпы роста показала добыча жидких углеводородов, что в пересчете на нефтяной эквивалент позволило удержать операционные показатели по группе в целом в положительной зоне. Отметим, что ранее «НОВАТЭК» демонстрировал очень хорошие темпы роста добычи, что на рынке акций отражалось в премии его мультипликаторов по сравнению с аналогами. Сейчас можно ожидать снижения этой премии, т.к. динамика компании почти на уровне сектора в целом. Михаил Ганелин, старший аналитик «Атона».

Михаил Ганелин, старший аналитик «Атона».

Мы снижаем нашу целевую цену для АДР Qiwi с 15,5 долл. до 12,4 долл. и понижаем рекомендацию до ДЕРЖАТЬ с ПОКУПАТЬ. Основная причина − новый проект компании под названием Совесть, представленный в декабре, который, по сути, заключается в предоставлении беспроцентных потребительских кредитов. Мы считаем его относительно рискованным на данном этапе, поскольку это шаг в сторону традиционных банковских услуг. Финансовые результаты проекта и его успех можно будет оценить только через несколько лет, при этом он потребует существенных инвестиций уже в этом году, что негативно скажется на финансовых показателях и дивидендах компании. В связи с этим мы считаем, что Qiwi в настоящий момент торгуется с высокой оценкой, которая не дает ее бумагам потенциала роста.

Что такое Совесть? В поисках возможностей для роста Qiwi запустила новый продукт: беспроцентные краткосрочные потребительские кредиты на срок 1-12 месяцев, которые предоставляются посредством кредитных карт и которые могут использоваться для покупок только в магазинах-партнерах. Кредитный лимит составит 50 тыс руб. для Москвы и 35 тыс руб. для регионов. Компании-партнеры будут платить Qiwi до 6-7% от каждой покупки, поскольку в обмен они получат дополнительный потребительский трафик. При этом Qiwi будет нести кредитный риск (по прогнозам компании, стоимость риска составит 10-12% от общего портфеля). Qiwi уже подписала соглашения с несколькими десятками известных магазинов и розничных сетей, и планирует, что чистая выручка от проекта составит 15-20 млрд руб. в 2020, а скорректированная рентабельность EBITDA − 30-35%. На наш взгляд, Qiwi выходит на зыбкую почву потребительского кредитования, в котором основным риском является доля просроченных кредитов, которая может оказаться выше ожиданий компании. Кроме того, новый проект потребует капитала и необходимости соблюдать банковские нормативы. В некоторой степени, проект Совесть похож на услуги «Тинькофф банка», но фактически у Qiwi в этой области меньше опыта. Безусловно, проект Qiwi может стать успешным и приведет к росту финансовых показателей, но в любом случае, его влияние будет заметно, скорее всего, к 2019 году.

Влияние на финансовые результаты. Руководство сообщило, что из-за проекта чистая прибыль Qiwi сократится на 200 млн руб. в 4К16 и примерно на 1,4 млрд руб. в 2017. По нашим оценкам, скорректированная чистая прибыль Qiwi упадет на 27% г/г в 2017 до 3,1 млрд руб. Это будет негативно воспринято рынком, поскольку это также сократит дивидендные выплаты. Мы также считаем, что компания может снизить коэффициент выплаты дивидендов до около 50% с текущих 75%. В этом случае дивиденды на акцию в 2017 составят около 27 руб., что предполагает дивидендную доходность 3,5%.

Развитие основного бизнеса Qiwi — платежных услуг. Объемы платежей через терминалы Qiwi сократились на 3% г/г до 615 млрд руб. за 9M16 на фоне снижения доходов населения и стагнации потребительского кредитования (+1,3% в 2016). Тем не менее мы ожидаем, что выручка компании вырастет на 3% г/г за 2016, что соответствует прогнозу руководства (2-5%), за счет роста комиссий. По нашим оценкам, в 2017 объемы платежей вырастут на 8% на фоне восстановления экономики и потребительского кредитования, в то время как размер комиссий останется неизменной (хотя мы не исключаем, что компания может приятно удивить в этом показателе). В результате скорректированная выручка компании увеличится на 4% г/г до 10,9 млрд руб., а показатель EBITDA снизится на 22% до 4,5 млрд руб. из-за роста SG&A-затрат, связанных с проектом Совесть, а рентабельность EBITDA составит 42% против 56% в 2016.

Оценка, катализаторы и риски. Из-за роста затрат, связанного с новым проектом, мультипликаторы Qiwi также увеличатся в 2017. По нашим оценкам, Qiwi торгуется с мультипликатором P/E 2017П равным 16x и EV/EBITDA 2017П равным 10x. Мы считаем их слишком высокими в свете неясных перспектив долгосрочного роста прибыли на акцию и ожидаемого снижения дивидендов. Наша новая целевая цена представляет собой простое среднее значение целевого мультипликатора P/E 2019П (14.0х) и оценки DCF (WACC 17%; TGR −3%), которое дает целевую цену 740 руб. за АДР ($12.4). Среди основных рисков мы выделяем: a) существенное снижение объемов платежей из-за жесткой конкуренции с мобильными банками и онлайн-приложениями; b) провал нового проекта, который может потребовать больше инвестиций, чем ожидалось и привести к более высокому, чем ожидается, уровню неработающих кредитов. Роман Ткачук, старший аналитик «Альпари»

Роман Ткачук, старший аналитик «Альпари»

Чистая розничная выручка «Магнита» в декабре 2016 года выросла на 6,9% г/г. Декабрь — традиционно месяц высоких продаж, поэтому такая ситуация настораживает. Темпы роста торговой сети «Магнит» за последние годы заметно снизились. Ещё в 2014 году выручка компании росла на 25-30% в год, в первой половине 2016 года темпы роста составляли 14-16% годовых. Но в последние месяцы прошлого года они упали ниже 10%. До конца января операционные показатели опубликуют и другие российские ритейлеры — X5 Retail Group, «ДИКСИ», «Лента». Повышенное внимание также финансовым результатам «Магнита» за 2016 год по МСФО — они будут опубликованы 27 января.

В последние месяцы по темпам роста в лидеры ритейл-сектора вышла Х5 Retail Group. Её выручка в последние месяцы росла в среднем на 25% г/г. Если Х5 сможет сохранить темпы, то по абсолютному размеру выручки она обойдёт «Магнит» уже в этом году. Стратегия развития Х5 Retail Group, делающая ставку, в том числе на сегмент дискаунтеров (магазины «Пятерочка»), в условиях снижения потребительской активности оказывается более выигрышной.

После выхода отчётности акции «Магнита» снижаются на 3%, за два дня снижение составляет уже 4%. По сравнительным показателям акции компании выглядят переоценёнными по сравнению с бумагами Х5 Retail Group. На наш взгляд, арбитражная стратегия «long X5 — short Magnit» может быть интересной. Аналитики «Промсвязьбанка».

Аналитики «Промсвязьбанка».

Таким образом, поставки «Роснефти» в пользу CNPC в 2017 году вырастут на 9%, а на китайскую компанию будет приходится около 5% от общего объема добычи НК (с учетом «Башнефти»). В целом, долгосрочные контракты выгодны для компании, т.к. «Роснефть» получает предоплату, при этом цена нефти привязана к споту. Надо отметить, что долгосрочные контракты — это уже часть стратегии НК. В 2016 году компания договорилась с PetroVietnam Oil Corporation о поставке 96 млн т нефти до 2040 года, продлила на три года договор о поставке 15,8 млн т с польской PKN Orlen и заключила пятилетний контракт со своим новым акционером — трейдером Glencore на поставку 11 млн т нефти в год. Аналитики «Промсвязьбанка».

Аналитики «Промсвязьбанка».

«АВТОВАЗ» в январе поднял цены на все модельные линейки Lada, обновленные прайс-листы размещены на сайте компании. В частности, Lada Granta в базовой комплектации подорожала на 1,6% (до 389,9 тыс. рублей), Lada Kalina — на 1% (до 439,9 тыс. рублей), Lada Priora — на 2,8% (до 399,99 тыс. рублей), Lada 4X4 — на 2,2% (до 475,9 тыс. рублей), Lada Vesta — на 3,2% (до 545,9 тыс. рублей), Lada Xray — на 1,9% (до 599,9 рублей). В пресс-центре «АВТОВАЗа» отказались от комментариев по поводу январского повышения цен на продукцию.

Мы считаем, что повышение цен со стороны «АВТОВАЗа» не вызвано увеличением издержек, т.к. крепкий рубль и низкая инфляция этому не способствуют. Компания убыточна и такими действиями планирует повысить рентабельность. Мы не думаем, что данный фактор заметно повлияет на спрос, т.к. повышение (причем более существенное) провели и другие производители, т.е. автомобили компании по-прежнему одни из самых бюджетных в своем классе. Аналитики «Промсвязьбанка».

Аналитики «Промсвязьбанка».

Экспортные цены «Акрона» в долларовом эквиваленте на 16-33% были ниже средних значений за 2015 год. В то же время компания увеличила продажи в натуральном выражении на 11%, а слабый рубль (в 2016 год он ослаб на 15%) нивелировало этот фактор, и выручка сократилась всего на 6%. Тем не менее, «Акрону» не удалось снизить издержки, они выросли на 10%, что негативно повлияло на EBITDA и маржу по этому показателю. В 2017 году, если цены на продукцию компании не начнут восстанавливаться (а предпосылки для этого есть), то давление на маржу может продолжиться из-за роста цен на газ.

технический аналитик ИФК «Солид»

Алексей Гришин

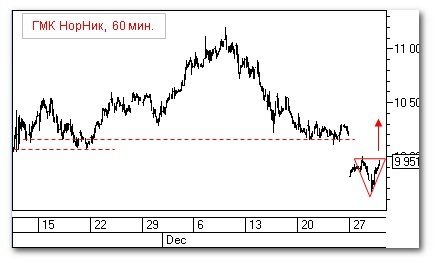

Торговая идея: ГМК «Норильский никель»От максимума этого года в районе 11200 р. бумага сделала хорошую коррекцию. Поддержка появилась в районе 10200 р. Вообще, это верхняя граница зоны поддержки, которая начинается от 10100 р. Быки хорошо держались в этой зоне. 27 декабря большой разрыв вниз. Слабая попытка отскока, и затем бумагу накрывает еще одна волна продаж. Цена снижается до 9700 р. В середине вчерашних торгов быки перехватывают инициативу, и к концу дня выводят бумагу к локальному сопротивлению около 10000 р. Очень похоже на V-образный разворот. Также могут быть попытки роста с целью закрытия ценового разрыва. Мы не рекомендуем открывать позицию с начала торгов.

Торговый план открытия длинной позиции:

1. Покупка в зоне 10020 р.,

2. Тейк-профит: зона 10300 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов,

3. Стоп-лосс: 9790 р.

4. Сигнал действителен, пока цена находится выше уровня 9850 р.

Алексей Гришинтехнический аналитик ИФК «Солид»

Алексей Гришинтехнический аналитик ИФК «Солид»Теханализ: «Газпром»

Третий год бумага торгуется с зоной сопротивления 150 – 155 р. C мая 2014 г. появляется наклонная поддержка. Она прижала цену к зоне сильного сопротивления. К осени устанавливается падающий канал. На росте от поддержки 130 р. быкам удалось выйти из падающего канала. В апреле резко пробивают зону сопротивления 150–155 р., но закрепиться опять не смогли. Резкая коррекция к уровню 144 р. Далее снижение идет более спокойно. Бумага встретила локальную поддержку на 135 р. и смогла от нее оттолкнуться. Сопротивление на 155 р. прокололи, и сразу откат. Но его удержали на 150 р. Может быть еще одна попытка пробоя 155 р.

График

График Снижение от максимума этого года 170 р. в мае. Летом появилась поддержка на уровне 140 р. В августе его пробили, и поддержка сместилась к 135 р. Этот уровень держали 3 месяца. Резкий рост от нижней границы в конце октября – начале ноября с выходом из боковика. Далее рост продолжился в канале. Второй импульс до 160 р. с последующей коррекцией до 147 р. Быки сумели вернуть бумагу выше 150 р. и сейчас развивают отскок. Впереди два важных уровня сопротивления – 155 р. и 160 р.

График

ГрафикСнижение от 160 р. проходило в три волны. Третья волна сильно проколола 150 р., но у продавцов не хватило сил продолжить движение. Быки импульсными покупками в начале дня выводят бумагу выше 150 р., и этот уровень теперь работает поддержкой. С открытия вчерашних торгов покупатели удержали уровень, а во второй половине дня обновили локальный максимум в недельном росте. При появлении продаж их опять будут сдерживать на 150 р.

Аналитики Sberbank Investment Research

Аналитики Sberbank Investment ResearchРоснефть объявила вчера о покупке 100% акций буровой и нефтесервисной компании «Таргин» у АФК «Система» за 4,1 млрд. руб. ($67 млн.). Согласно пресс-релизу АФК «Система», финальная цена может быть скорректирована по результатам проведения анализа финансовой и экономической деятельности актива.

Аналитики Sberbank Investment Research

Аналитики Sberbank Investment ResearchВчера Аэрофлот и Росавиация представили операционные данные за ноябрь и за 11М16.

В ноябре октябрьский рост рынка российских авиаперевозок продолжился: пассажирооборот увеличился на 17,3% по сравнению с ноябрем прошлого года, а число перевезенных пассажиров за этот же период возросло на 16,0%. Позитивный тренд вполне ожидаем, поскольку спад на рынке в годовом выражении начался как раз в октябре 2015 года, через месяц после того как Трансаэро прекратила продажу билетов. Тем не менее масштабы роста стали для нас неожиданностью. В отличие от октябрьских данных, в ноябре рост пассажирооборота оказался практически равномерно распределен между направлениями, причем поддержку ему оказало существенное повышение коэффициента загрузки кресел (на 5,1 п. п. до 80,9% на международных рейсах и на 1,9 п. п. до 73,4% — на внутренних). По нашему мнению, увеличение загрузки кресел на международных направлениях произошло на фоне возросшей чартерной активности у ведущих авиаперевозчиков, в том числе у Аэрофлота, отмечают стратеги Sberbank Investment Research.

Результаты Аэрофлота остаются очень хорошими третий месяц подряд: совокупный пассажиропоток в ноябре вырос на 18,1% по сравнению с ноябрем 2015 года. Вновь ключевым фактором роста стал пассажирооборот на международных рейсах: он увеличился на 24,5% относительно ноября прошлого года, причем поддержку ему оказало повышение коэффициента занятости кресел (на 5,6 п. п. до 77,7%) — скорее всего, вследствие возобновления чартерных рейсов в Турцию и на других туристических направлениях авиакомпании «Россия». На внутренних маршрутах, наоборот, коэффициент занятости пассажирских кресел снизился на 0,3 п. п. до аналогичного уровня в 77,7%.

После выхода сильных результатов за 9М16 по МСФО инвесторы внимательно следят за динамикой чистой прибыли авиакомпании за 4К16 в ожидании дивидендных выплат за год. Судя по хорошим операционным показателям за октябрь и ноябрь, компания как минимум должна избежать чистого убытка. Впрочем, однократные неоперационные статьи с трудом поддаются прогнозированию. Если исходить из допущения, что чистая прибыль за 4К16 будет нулевой (ранее такой прогноз выглядел оптимистичным, но после публикации очередных сильных операционных результатов не исключено получение прибыли по итогам квартала), то дивидендная доходность за весь год составит около 12,5%. Такая оценка оправдывает наш оптимистичный взгляд на данную бумагу, говорится в обзоре Sberbank Investment Research.

Алексей Гришин

технический аналитик ИФК «Солид

Торговая идея: „Мосэнерго“Во второй половине ноября бумага торговалась в боковом канале с твердой поддержкой в районе 2,07 р. Рост в конце месяца пробивает верхнюю границу канала на 2,22 р., и бумага продолжает движение в установившемся тренде. Очередное сопротивление на 2,55 пройти не смогли. Резкая и сильная коррекция привела бума-гу на стартовый уровень с длинным проколом 2,1 р. Быки сразу выкупили прокол, а после короткой паузы в два импульса довели цену до 2,4 р. Сейчас здесь идет легкая коррекция в форме бычьего флага. Чаще всего, это – фигура продолжения. Если цена пройдет 2,4 р., то рост может продолжиться. Возможно, и с обновлением максимума. Мы не рекомендуем открывать позиции в начале торгов.

Торговый план открытия длинной позиции:

1. Покупка в зоне 2,404 р.,

2. Тейк-профит: зона 2,59 р. и выше. Для защиты прибыли целесообразно ис-пользование скользящих стопов,

3. Стоп-лосс: 2,3337 р.

4. Сигнал действителен, пока цена находится выше уровня 2,35 р.

Алексей Гришинтехнический аналитик ИФК «Солид»

Алексей Гришинтехнический аналитик ИФК «Солид»Теханализ: «Русал»

В начале 2015 г. обновили исторический максимум на 550 р. Коррекция прошла 61% от роста. В июле 2015 г. цена отскочила от 250 р., но не прошла 300 р. Вторая волна снижения дошла до 220 р. На отскоке прокололи 250 р. Закрепиться не удалось, и началась третья падающая волна. Несмотря на пробой 200 р., быки смогли его выкупить и дойти годового тренда. Консолидация под трендом раскрывается вверх. Сопротивление 250 р. сразу не прошли. В ноябре резко прорывают этот уровень, и цена почти касается 300 р. На текущей коррекции уровень 250 р. может стать поддержкой.

График

ГрафикС конца июня цена стала расти. В августе дошли до сопротивления на 250 р. На коррекции бумага снизилась к 210 р. Резкий отскок в октябре отметил локальное сопротивление на 245 р., но быков опять задавили плотными продажами. Снова сработала поддержка на 210 р. Отскок с консолидацией в верхней половине бокового канала. Сильный разрыв с выходом из боковика. Уровень 250 р. стал поддержкой. От него цена отскочила почти до 300 р. Начавшаяся коррекция пока встретила поддержку около 250 р. При выходе выше 265 р. может начаться отскок.

График

ГрафикПочти дойдя до 300 р., в первой декаде декабря бумага встретила сопротивление на уровне 295 р. Сразу образовался коррекционный понижательный тренд. В начале прошлой недели медведи натолкнулись на поддержку на 255 р. Этот уровень держится до сих пор. Правда, пока не получаются отскоки. Возможно, некоторый рост появится после преодоления локального сопротивления на 365 р.

Алексей Гришин

технический аналитик ИФК «Солид»

Торговая идея: ФСК ЕЭСВ середине ноября бумага показала хороший рост от 0,16 р. К середине декабря цена обновила максимум этого года в районе 0,21 р. Двойная вершина и после недолгой консолидации бумага проходит линию основания на 0,20 р. На одной волне продаж бумага пришла к новому уровню поддержки на 0,192 – 0,193 р. Быки два раза пытались сделать отскок от этого уровня, но эти попытки быстро гасили. К концу торгов пятницы бумагу прижали к поддержке, а день закрыли с попыткой пробоя уровня (на его минимуме). Если это движение подхватят (повтор сценария начала прошлой недели), то после пробоя снижение может получить дополнительное ускорение. Мы не рекомендуем открывать позиции в начале торгов.

Торговый план открытия короткой позиции:

1. Продажа в зоне 0,1914 р.,

2. Тейк-профит: зона 0,18 р. и ниже. Для защиты прибыли целесообразно ис-пользование скользящих стопов,

3. Стоп-лосс: 0,1976 р.

4. Сигнал действителен, пока цена находится ниже уровня 0,196 р.

График

График

Алексей Гришинтехнический аналитик ИФК «Солид»

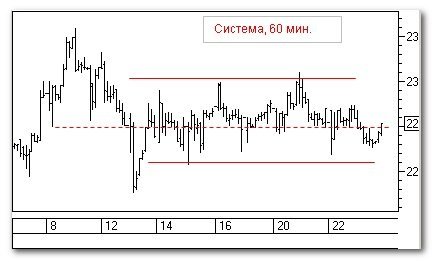

Алексей Гришинтехнический аналитик ИФК «Солид»Теханализ: АФК «Система»

Осенью 2014 г. бумага показала драматическое падение, закрыв почти весь исторический диапазон колебаний. Вторую волну снижения до 5 р. сразу выкупили в течение одного бара. Появился растущий тренд, который в две волны дошел до 21 р. Здесь сильное сопротивление, и быки не удержали тренд – бумага плавно вышла из него. Цена коснулась поддержки в зоне 15 – 16 р. Узкий диапазон 17 – 18,5 р. раскрыли вверх и прошли сопротивление 20 р. Удержаться выше бокового канала не получилось. Понижательный тренд развернули от 19 р. Есть сопротивление на уровне предыдущей вершины на 24 р.

График

ГрафикБумага показала хороший рост с апреля от 17 р. до начала августа, до 23,5 р. На коррекции цена дошла до линии тренда, а в сентябре прорвала ее. После прорыва тренда снижение ускорилось. В зоне 20 р. появилась поддержка, но отскоки от этого уровня с каждым разом слабели – формировался нисходящий треугольник. В конце октября фигуру раскрывают вниз с пробоем 20 р. В ноябре снижение продолжилось, но быки смогли развернуть тренд. Сопротивление 20 р. прошли без проблем, и рост получил ускорение. Консолидация под 23,5 р. в форме треугольника. Локальные уровни – 22 р. и 23 р.

График

ГрафикС середины ноября развернулся растущий тренд. К концу первой декады декабря цена дошла до 23,5 р. Это максимум этого года. Медведи встали в оборону. Первая коррекция слегка проколола 22 р., но быки быстро спохватились и наполовину выкупили снижение. С середины декабря бумага торгуется в боковике вокруг 22,5 р. Скорее всего, выход из боковика будет лучше виден на дневном графике.

Аналитики Sberbank Investment Research

Аналитики Sberbank Investment ResearchМегаФон в пятницу подтвердил намерение приобрести долю в Mail.ru Group (15,2% акций, соответствует 63,8% голосов) примерно за $22 за ГДР. Мы считаем, что цена справедлива (на 7% ниже нашей целевой цены), но полагаем, что потенциальная синергия ограничена. Для МегаФона сделка будет иметь нейтральные последствия; мы будем следить за прогнозами компании в части дивидендов на 2017 год. Что касается Mail.ru Group, нас беспокоит возникновение рисков в области корпоративного управления, отмечают стратеги Sberbank Investment Research.

Сделка подтверждена

МегаФон подтвердил намерение приобрести у структур, аффилированных с USM Holding, 15,2% экономической доли в Mail.ru Group (которая соответствует 63,8% голосов) «за согласованное денежное вознаграждение в размере $640 млн., подлежащих выплате в момент закрытия сделки, а также выплату отложенного платежа в размере $100 млн. через год после закрытия сделки». Это предполагает цену примерно в $22 за ГДР, что предусматривает премию в 24% относительно цены закрытия четверга; однако по-прежнему на 7% ниже нашей текущей целевой цены для Mail.ru Group. Сделку еще должны одобрить участники ВОСА МегаФона (20 января) и антимонопольные власти. Обе компании объявили, что намерены сотрудничать в сфере мобильных предложений для пользователей ВКонтакте и аналитики данных.

Нейтральные последствия для МегаФона

Стратеги Sberbank Investment Research считают потенциальный синергетический эффект сделки ограниченным: компании вполне могли бы сотрудничать в указанных областях без приобретения доли в акционерном капитале. Мы будем ждать прогноза МегаФона по дивидендам на 2017 год. Мы полагаем, что обещание сохранить дивидендные выплаты на прежнем уровне может стать стимулом для TeliaSonera (которая владеет примерно 25% акций оператора) и миноритариев проголосовать за сделку. USM Holding не примет участие в голосовании, поскольку данная транзакция классифицируется как сделка с заинтересованной стороной. По нашему мнению, цена и премия за контрольный пакет справедливы. Согласно нашим оценкам, при неизменных дивидендах значение коэффициента «чистый долг/EBITDA 2017о» у МегаФона составит 2,2. Это ниже 3,0, предусмотренных в долговых ковенантах, но выше 1,1 у МТС. С нашей точки зрения, привлекательная дивидендная доходность (14% при неизменных дивидендах) и справедливая цена за долю в Mail.ru Group компенсируют риски, ассоциирующиеся с возможным снижением котировок ГДР МегаФона на фоне возросшей долговой нагрузки, говорится в обзоре Sberbank Investment Research.

Обеспокоенность в связи с вопросами корпоративного управления в Mail.ru Group

Инвесткомпания считает, что Mail.ru Group начнет 2017 год с хорошими фундаментальными показателями, однако нас тревожат риски, связанные с корпоративным управлением, а также с перераспределением фундаментальной стоимости после приобретения контрольного пакета группы МегаФоном. Сотовый оператор подтвердил, что не обязан выставлять оферту миноритарным акционерам. Мы считаем, что предполагаемая цена покупки (около $22 за ГДР) может поддержать ГДР Mail.ru Group в краткосрочной перспективе.

Оценка

Мы не будем вносить изменения в наши рекомендации и целевые цены МегаФона (ДЕРЖАТЬ, $10,23) и Mail.ru Group (ПОКУПАТЬ, $23,75) до появления более подробной информации. Исходя из наших текущих оценок и нынешнего курса USD/RUB, бумаги МегаФона по коэффициенту «стоимость предприятия/EBITDA 2017о» котируются на уровне 4,7, а по коэффициенту «цена/прибыль 2017о» — на уровне 12; у Mail.ru Group значения этих коэффициентов равны соответственно 10 и 17, заключают стратеги Sberbank Investment Research.

Комментарий

Тимур Нигматуллин, аналитик ГК «ФИНАМ».

Рыночная капитализация MAIL.RU GROUP на бирже LSE составляет около $3,9 млрд. Планируемые к приобретению бумаги составляют 15,2% капитала (но дают 63,8% голосов). Сумма сделки составит $740 млн ($640 млн подлежат выплате в момент закрытия сделки, еще $100 млн отложенного платежа). Таким образом, паремия за пакет превышает 25%, что, впрочем, является приемлемой наценкой за контроль.

Скорее всего, сделка будет структурирована таким образом, чтобы финансировать ее как за счет увеличения уровня долга, так и, возможно, временного урезания бюджета CAPEX на строительство инфраструктуры. В конечном итоге свободный денежный поток существенно не пострадает, т.к. долг «МегаФона» преимущественно рублевый, и в среднесрочной перспективе компания является одним из основных бенефициаров снижения ключевой ставки ЦБ РФ, т.к. параллельно будет снижаться стоимость обслуживания долга. Впрочем, ожидалось, что снижение стоимости долга позволит «МегаФону» платить более щедрые дивиденды, а не финансировать неоднозначные M&A сделки со связанными сторонами. Вероятно, неопределенность в вопросе дивидендного потока и перспектив монетизации актива и давит на котировки компании, которые сегодня выглядят гораздо хуже рынка (-3% при растущем на 0,5% ММВБ).

В целом, я думаю, что, скорее, эта сделка представляет собой попытку диверсификации «МегаФона» на фоне стагнирующих финансовых/операционных показателей и монетизации вложений материнского холдинга USM.

Взаимодействие телеком-операторов и интернет-компаний позволит «МегаФону» сократить отток абонентов за счет синергии MAIL.RU.