Блог им. D_G |Важное за неделю 16-22 сентября 2019

- 22 сентября 2019, 18:50

- |

#1 После атаки клонов напряженность на Ближнем Востоке выросла и скорее всего окажет геополитическую поддержку ценам на нефть, оценка ожидаемого IPO Saudi Aramco снизилась. Это создаёт небольшое преимущество для нефтяных компании РФ, которые могут быть лучше рынка. CDS(страховки от дефолта РФ) на уровне 2011 года (минимум за 8 лет).

Крупнейшие «шоки предложения» на нефтяном рынке. 5,7 млн барр в сутки сейчас это около 5-6% мировой добычи:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. D_G |Важное за последнюю неделю 9-15 сентября 2019. В этот раз много

- 16 сентября 2019, 08:24

- |

#1 Греф сообщил Путину что заплатят 50% прибыли на дивиденды в 2020.

/Плохо что ЦБ вводит надбавки к коэффициентам риска и ожидает снижения темпов роста кредитования

#2 У России не осталось чистого долга. Впервые с введения санкций и обвала цен на нефть резервы покрыли все долги государства. В мире мало стран, у которых государственные финансовые активы, как и у России, превышают валовый госдолг. www.rbc.ru/economics/10/09/2019/5d7222999a7947687c1da435

/Что хочется сказать. Well done. А есть ведь те кто предвещают завтра кризис. Ещё пишут что на российском рынке мало иностранных денег, и если всё пойдет хорошо, отставание в оценке в 1,5-2 раза от остальных развивающихся рынков может сократиться.

#3 Трамп предложил ФРС снизить базовую ставку до нуля или ниже.

По мнению президента, у США для этого есть уникальная возможность, которая упускается из-за «болванов» в ФРС и наивности ее главы Джерома Пауэлла

/Ещё приведу мнение не последнего человека в финансовой индустрии:

( Читать дальше )

Блог им. D_G |Важное за последние 2 недели

- 02 сентября 2019, 23:01

- |

О возможном возвращении России в G8 в 2020 году заявили президент Франции Эммануэль Макрон и президент США Дональд Трамп.

// Трамп твитил об этом и ранее. Но голоса из Европы звучат всё увереннее.

Отсутствие реакции рынка на новые санкции сигнализирует о возможном (надеюсь) спаде геополитических страхов и относительной силе российского рынка.

Изменение активности российских физлиц на фондовом рынке с начала года по конец июля 2019:

Чисто зарегистрированных клиентов +42%

Чисто уникальных клиентов +40%

Чисто активных клиентов +34%

Введение Китаем ответных пошлин на импорт еще $75 млрд из США — с 1 сентября и 15 декабря. Помимо этого, будут возвращены 25%-е пошлины на импорт американских автомобилей.

Трамп продолжает вербально давить на ФРС по снижению ставок.

Разговоры про возможное QE в Европе. (было известно и ранее)

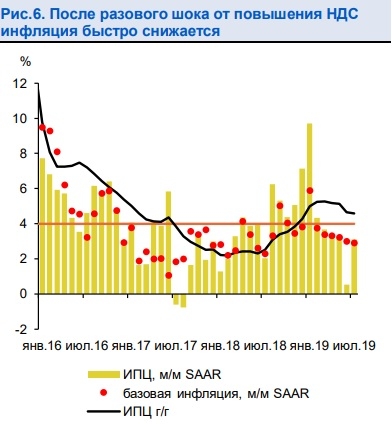

Всё идёт к тому что по итогам года инфляция в РФ уйдёт в район 3,8%.

( Читать дальше )

Блог им. D_G |Из важного на прошлой рабочей неделе

- 17 августа 2019, 07:37

- |

Падение аргентинского индекса акций на 38% в национальной валюте за 1 день. Что составляет 5-е место в мире с 1950 года. Произошло это на фоне итогов праймериз, где левоцентристский оппозиционный альянс Альберто Фернандеса «Фронт для всех» набирает пока 47,65%, а коалиция действующего президента — 32%. Как я понимаю первые- пробизнес настроенные политики, а 2-е старой закалки, как будто все ждут что объявят дефолт и всё национализируют.

13 августа. Вашингтон — Власти США приняли решение отложить введение 10%-ной пошлины на определенный список товаров, импортируемых из Китая, до 15 декабря. На остальные товары пошлина будет введена с 1 сентября, как и сообщалось ранее.

Трамп ушёл в отпуск, но посты всё равно строчит

Операционная прибыль 1П г/г -36%.

Цены на уголь потихоньку сползают. Рубль в этом квартале слабеет, так что значительная часть бумажной прибыли 1-го квартала может уйти. Долг почти не снижается.

Американские 30-ние трежерис уходили ниже 2% доходности к погашению. Исторический минимум. А индекс SP500 даёт 1,8% дивидендную доходность. Суверенные евробонды РФ также сильно прибавили. Без сомнений, рынки акций привлекательны. Хотя август месяц обычно более волатильный.

Блог им. D_G |Из важного на прошлой неделе

- 12 августа 2019, 11:21

- |

Рынок от ФРС ждёт ещё аж 2 понижения до конца года.

Максим Орешкин сообщил, что инфляция будет в этом году ниже 4%, а это ниже таргета ЦБ РФ и увеличивает вероятность 2-х снижений ставки (до 6,75%).

Fitch повысило рейтинг России до «ВВВ» с «BBB-», прогноз — «стабильный». /Как всегда действуют с большим запозданием. Это давно в цене и не окажет влияния.

ЦБ Филиппин второй раз за этот год снизил ключевую ставку на 25 бп до 4.25%

Резервный Банк Индии снизил ключевую ставку с 5.75 до 5.40%.

Банк Таиланда снизил ключевую ставку с 1.75 до 1.50%

Блог им. D_G |Ой всё! SnP 500 пробил уровень поддержки

- 20 декабря 2018, 22:58

- |

Что происходит последний месяц из важного? Не буду особо академичным языком расписывать, скажу простыми словами, всё как есть.

3 декабря были достигнуты договорённости Трампа и Си, откладывание введения пошлин, новые переговоры и т.д. Казалось бы шикарная новость, покупай на всё, но с этого момента началось безоткатное падение. Вы точно уверены что можете предсказывать рынки? Наверняка можете, это я так, к слову )))

Арест CFO Хуавея вообще было смешно смотреть. Это крутили по всем деловым каналам по миллион раз каждый день около недели. Причём тут это, не понятно. До этого США никогда не катили бочку на Хуавей? Не запрещали ей работать на территории США и не обвиняли в шпионаже в пользу Китая? Они постоянно наезжают на компании из других стран, такая у них “честная” конкуренция.

И вот вчера Пауэлл сказал то что было очевидно всем, поднял ставку до 2,5% и сообщил о поднятии ещё 2 раза в 2019 и может быть ещё разик в 2020. Вот если бы сказал что мы ещё 5 раз поднимем, это был бы номер. Думаете ФРС не знает консенсус на рынке, или не знает что ставочку хорошо бы поднять до 5-6%, но вряд ли это удастся. Думаете они не знают, что подъём ставки увеличивает стоимость обслуживания долга?

Или все советники в администрации лидеров США и Китая забыли историю и к чему приводит протекционизм ради протекционизма? О какой рецессии говорят аналитики, ума не приложу.

Практически все компании США отчитались с превышением прогнозов, некоторые увеличивают гайденсы. Многие объявляют новые байбеки, частично подменяя количественное смягчение ФРС предыдущие годы. Конечно, ситуация не такая что купил любой переоценённый шлак и он вырастет в 3 раза, но и до рецессии явно далеко. Или кто-то называет рост ВВП США на 3% в 2018 рецессией? Нам бы такую! Прогнозы на 2019 и 2020 в районе 2-2,5%. https://1prime.ru/state_regulation/20181219/829559183.html

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс