Блог им. Demonchikkiev |Фокус Рынка 28.04.2017

- 28 апреля 2017, 09:32

- |

— Основная повестка дня: данные по ВВП Великобритании, Канады и США, данные по инфляции в Еврозоне;

— Ожидается публикация квартальной отчетности таких компаний: Chevron, Exxon Mobil, General Motors;

— Банк Японии повысил экономические оценки;

— ЕЦБ оставил параметры денежно-кредитной политики без изменений;

— Westpac рекомендует продажу пары GBP/USD от 1,29 с целевым уровнем 1,2630;

— Квартальная выручка Yandex выросла на +25,4%;

— Квартальные результаты Ford превзошли ожидания аналитиков;

— Аналитики Argus рекомендуют покупку акций компании McDonald's;

— Макрон продолжает терять преимущество над Ле Пен во 2-ом туре президентских выборов;

— Глава Банка Японии Курода отказался комментировать планы правительства по повышению налогов с продаж;

— Министр нефти Ирака: мы собираемся наращивать добычу до 5 млн. барр/день;

- Bitcoin обновил свой исторический максимум;

— Чистая прибыль Deutsche Bank выросла на +143%.

- комментировать

- Комментарии ( 2 )

Блог им. Demonchikkiev |Фокус Рынка 27.04.2017

- 27 апреля 2017, 10:25

- |

— Ключевое событие дня: заседание ЕЦБ и решение по процентной ставке;

— Ожидается публикация квартальных отчетов таких компаний: Airbus, Alphabet (Google), Amazon, Baidu, Dow Chemical, Ford, Intel, Microsoft, PetroChina, Starbucks, FФэофлот, Газпром, НЛМК, Сургутнефтегаз;

— Данные по инфляции Австралии вышли хуже прогнозов;

— Разрыв между американским и китайским фондовым рынком дошел до уровня августа 2008 года;

— Квартальные результаты AT&T совпали с прогнозами аналитиков;

— Квартальные результаты Twitter вышли значительно выше ожидания рынка;

— Квартальные результаты United Tech превзошли оценку аналитиков;

— Квартальная прибыль Procter&Gamble превзошла прогнозы аналитиков;

— Выручка компании Boeing упала на -7,3%;

— Аналитики Tesley Advisory Group прогнозируют рост акций компании McDonald's (MCD) до 150$;

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 06.04.2017

- 06 апреля 2017, 11:07

- |

— Основная повестка дня: отчет ЕЦБ по монетарной политике и встреча Трампа с Президентом Китая;

— Индекс деловой активности в секторе услуг Китая упал с 52,6 до 52,2;

— Большинство руководителей ФРС считают налогово-бюджетное стимулирование риском для экономики США;

— Марин Ле Пен во втором круге готовы поддержать 40% французов;

— Индекс деловой активности для сектора услуг США упал с 53,8 до 52,8;

— Индекс деловой активности в секторе услуг от Института управления поставками (ISM) упал с 57,6 до 55,2;

— Изменение числа занятых в США от ADP составило +263 тыс.;

— Минфин закупит в апреле валюту на 69,9 млрд. рублей;

— Индекс PMI в секторе услуг Великобритании вырос с 53,3 до 55;

( Читать дальше )

Блог им. Demonchikkiev |Коррекция по EUR/USD окончилась

- 05 апреля 2017, 15:34

- |

Коррекция по валютной паре EUR/USD закончилась. Но, вполне возможно, что это фаза отката перед разворотом тренда, который происходит после ухода от локального минимума – 1,0340.

Ранее мы писали о том, что коррекция по паре EUR/USD отскочит от области сопротивления 1,0828-1,0950. Как видим, цена развернулась ровно с середины зоны и направляется теперь к ближайшей цели – 1,0495. Стоит быть внимательными, поскольку выше данной цели находится условная трендовая линия потенциального нового тренда по паре и уже не «медвежьего», а «бычьего».

Рис.1.Динамика валютной пары EUR/USD

На данный момент мы имеем несколько причин полагать, что нисходящий тренд по паре EUR/USD продолжится:

- Техническая картина, которая указывает в пользу продолжения нисходящего тренда. Это отскок от зоны сопротивления 1,0828-1,0950 и от трендовой линии поддержки «медведей».

- Ожидания выборов во Франции, где рейтинг Марин Ле Пен вырос с 24% до 26%.

- Политические неопределенности приближающихся выборов в Италии и Германии.

( Читать дальше )

Блог им. Demonchikkiev |Куда держит курс коррекция пары EUR/USD?

- 17 марта 2017, 12:07

- |

3 января 2017 года, валютная пара EUR/USD установила локальный минимум по цене – 1,0340. С того времени инструмент успевал корректироваться до 1,0828, а сейчас находится на фигуру ниже этой отметки. Есть ли повод говорить о том, что по валютной паре EUR/USD назревает разворот? Скорее всего, что нет, ведь дивергенция монетарной политики ЕЦБ и ФРС способствует удорожанию доллара и наоборот, обесцениванию евро. Кроме того, не маловажную роль играет политическая ситуация вокруг стран Еврозоны, а именно:

— Brexit;

— выборы в Германии и Франции;

— кредитный долг Греции.

Помимо этого, есть такие факторы со стороны США, как президентская программа Трампа и дальнейшие перспективы по повышению процентной ставки ФРС. Если вернуться к последнему вопросу, то стоит упомянуть недавнее заседание регулятора, где был озвучен план повысить еще 2 раза ставку на протяжении 2017 года. Именно эти слова и стали ключевым моментом, который способствует продолжению восходящей коррекции.

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 13.03.2017

- 13 марта 2017, 10:28

- |

— Ключевая повестка дня: объем промышленного производства и капитальных инвестиций в Китае;

— Кроме того, запланирована речь главы ЕЦБ Марио Драги;

— Крупнейший инвестор мира Билл Гросс призвал закрывать длинные позиции по американским ценным бумагам, включая облигации и акции;

— Baker Hughes: общее число буровых установок в США выросло на 12 единиц;

— Генеральный директор страхового гиганта AIG подал заявку на увольнение;

— Опрос Банка Англии: инфляционные ожидания британцев растут;

График дня

Динамика доходности 10-летних казначейских облигаций США

— Уровень безработицы в Канаде упал до 6,6%;

— В США было создано 235 000 новых рабочих мест за февраль, уровень безработицы остался на уровне 4,7%;

— В феврале дефицит бюджета США достиг 3,1% ВВП;

— Morgan Stanley прогнозирует ужесточение риторики ЕЦБ с июня 2017 года;

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 10.03.2017

- 10 марта 2017, 10:04

- |

— Основная повестка дня: данные по «нон-фарму» США. От этой статистики зависит: повысит процентную ставку ФРС 15 марта или нет;

— Кроме того ждем данные по рынку труда Канады и торговому балансу Великобритании;

— Марин Ле Пен получает 25% голосов поддержки в преддверии французских выборов 23 апреля;

— ЕЦБ оставил процентную ставку без изменений;

— Аналитики Bernstein рекомендуют покупку акций компании Tesla (TSLA) с целевым уровнем 250$;

График дня

Динамика акций Tesla

— Драги прогнозирует текущий уровень процентных ставок в долгосрочном периоде;

— Акции компаний Сбербанк и Газпром упали до -3%, акции Россети упали на -13,38%;

— Согласно мнению банка BNZ, новозеландский доллар впал в долгосрочную нисходящую фазу;

— Драги готов увеличивать объем покупок, если перспективы ухудшаться;

— Индекс РТС упал на -4,6%, а индекс ММВБ на -2,5%;

( Читать дальше )

Блог им. Demonchikkiev |Евро, держи флаг в руки

- 21 декабря 2016, 12:18

- |

Нисходящая тенденция по валютной паре евро/доллар продолжается. Как мы ранее писали, область поддержки 1,05 будет проверена на прочность после решения ЕЦБ продлить программу количественного смягчения. Как видим, цена снижалась до уровня 1,03. Вполне возможно, что начало следующего года станет знатным событием из-за достижения паритета по данной паре, которая является «королем валютного рынка».

- Это политика ЕЦБ, которая дает повод ожидать продолжение снижения курса евро. Кроме того, дополнительными негативными факторами для пары евро/доллар выступают и политические события внутри Евросоюза (Brexit, выборы в ведущих странах ЕС, банковский кризис Италии и Deutsche Bank).

- Это вектор развития денежно-кредитной политики ФРС, который нацелен на ускорение темпов роста экономики США и в том числе темпов повышения процентных ставок.

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка с Дмитрием Лебедем

- 09 декабря 2016, 12:23

- |

Вчерашнее заседание ЕЦБ рынку сюрприз не преподнес. Программа количественного смягчения была продлена на 6 месяцев. Объем новой срок будет составлять 60 млрд. евро. То есть, за срок продления программы, рынок ценных бумаг увидит новые 360 млрд. евро. Драги, прокомментировал это решение, как необходимость, в связи с отсутствием тех темпов роста экономики и инфляции, на которые они ранее надеялись. Было акцентировано внимание на то, что программа в будущем может меняться в сторону ужесточения или дальнейшего продолжения стимулирования. Кроме того, он осуждал политический популизм не прямым намеком на то, что рост экономики Еврозоны невозможен без грамотных реформ внутри каждой страны.

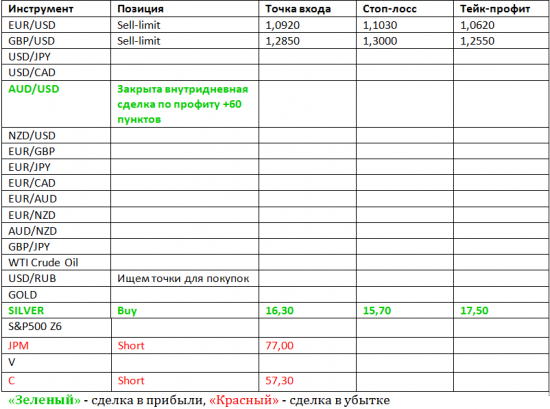

На этом фоне, курс евро просел более, чем на 250 пунктов. Фондовые площадки получили дополнительный бычий стимул. Индекс ММВБ обновил свои максимумы – 2 200. На американском фондовом рынке, эйфория продолжается, но, во время азиатской сессии, фьючерсы снижались. Аналогичная ситуация начинает наблюдаться и на европейской сессии. Вчера, наши клиенты получили сигнал на продажу пары AUD/USD. Результат составил +60 пунктов прибыли по уровню тейк-профита. Важных событий, сегодня не ожидается, потому есть повод пойти на техническую коррекцию, в первую очередь, фондовым площадкам.

Блог им. Demonchikkiev |Решение ЕЦБ. Коллапсу не быть?

- 09 декабря 2016, 12:00

- |

ЕЦБ принял для себя важное решение продлить программу QE. Как мы ранее ожидали, срок продления равняется 6 месяцев (до декабря 2017 года). Кроме того, важным моментом будущей программы выступает и ее объем. С апреля 2017 года европейский регулятор будет покупать активов на сумму 60 млрд. евро каждый месяц.

Учитывая это, можно сказать о том, что ЕЦБ продлил интерес инвесторов к рисковым активам, поскольку на протяжении 2017 года на финансовые рынки будут «выкинуты» дополнительные 360 млрд. евро, влияние которых безответно не пройдет.

Основной мотив данной программы – это достижение целевого уровня инфляции в 2%, который ставит себе за цель ЕЦБ и его глава Марио Драги. По поводу последнего, стоит прокомментировать некоторые слова, которые были сказаны ним на данной пресс-конференции.

- «Если перспективы ухудшатся, ЕЦБ намерено увеличить программу покупки активов». Эти слова дают ответ на основной вопрос: какую денежно-кредитную политику будет проводить европейский регулятор далее? Все зависит от тех поступающих данных, которые получает рынок и регулятор. Во-первых, кредитования налаживается, уровень безработицы снизился ниже психологической отметки – 10%, но, с другой стороны, в пользу продления программы есть и другие факты. Помимо того, что уровень инфляции еще далек от целевого значения, есть и сугубо политические факторы, в виде той же периферийной зоны. В случае отказа ЕЦБ от выкупа активов, доходность евробондов таких стран, как Италия, Португалия, Испания и Греция могут сильно подскочить, что станет причиной для технических дефолтов многих финансовых институтов Еврозоны. Среди таковых претендентов на первом месте стоят итальянские банки и Deutsche Bank.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс