Блог им. Demonchikkiev |Текущие торговые сигналы и ситуация на рынке

- 06 апреля 2016, 10:23

- |

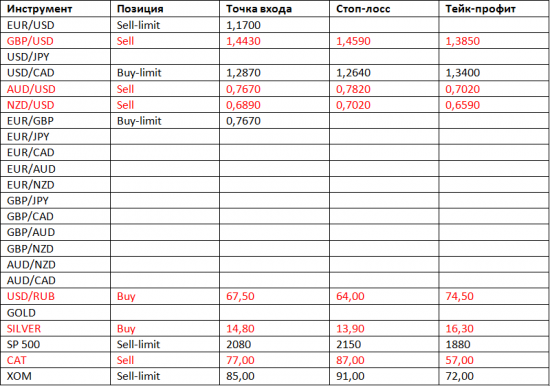

Сегодня на рынке нас ожидают протоколы последнего заседания ФРС. В восточной части света, финансовые рынки радует положительная статистика из Китая, которая демонстрирует рост индексов деловой активности в разных сектора экономики. Не смотря на это, динамика движения глобального фондового рынка под большим вопросом. У нас в большей степени открыты длинные позиции именно по американскому доллару, потому исходя с приближения протоколов ФРС, можно уменьшить объем лотажа по текущим сделкам. Рынок нефти же оставляет все те же вопросы. Вновь идут разговоры про то, что Иран не будет даже присутствовать на встречи 17 апреля, а Кувейт заявляет про то, что и без них они готовы заморозить объемы своей добычи на прежних уровнях, которые вызывают вопрос: «за какой именно период»?

По текущим позициям отмечу, что продажа GBP/USD дает уже 300 пунктов прибыли. Продажи AUD/USD, NZD/USD и USD/RUB свыше 100 пунктов каждый.

- комментировать

- Комментарии ( 2 )

Блог им. Demonchikkiev |Текущие торговые сигналы и ситуация на рынке

- 31 марта 2016, 10:12

- |

Волатильность на рынке в текущий момент радует участников финансовых рынков своими масштабами. Скорее всего, именно это и есть причиной открытия нескольких позиций по инструментам, которые имеют между собою корреляцию. В данный момент к четырем лонгам по американскому доллару добавилась еще короткая позиция по акциям компании Caterpillar (CAT) с ценой открытия – 77,00$ за одну бумагу. У САТ наблюдается падение объема продаж из-за снижения строительной активности в регионах, как Китай и Южная Америка.

Блог им. Demonchikkiev |Война кейнсианцев и монетаристов на денежно-кредитном рынке

- 11 марта 2016, 11:02

- |

Решение Народного банка Китая инвестировать 360 млрд. долларов в строительство дорог, которое сопровождается принятием новой пятилетней программы, напоминает политику Франклина Рузвельта, бывшего президента США, в первое его правление. Зачем тратить деньги на покупку каких-то ценных бумаг? По сути, деньги можно взять и использовать для строительства общественных благ, которые так необходимы и для потребителя, и для бизнеса.

Суть проблемы современной экономики и финансов в том, что остаются те же вопросы, которые были, почти столетие назад. Но вот ответы изменились! В данный момент, ответы на такие вопросы, как отсутствие роста инфляции, рынка труда и в целом экономики, ищут не только ФРС, но и ЕЦБ, Банк Японии, Банк Англии и в том числе НБК. Только вот многие из этого списка ищут легкие пути. Простым и эффективным инструментом для решения проблемы современной экономики является мягкая денежно-кредитная политика. Это снижение процентных ставок в совокупности с программой количественного смягчения, которая включает в себя работу печатного станка ЦБ.

( Читать дальше )

Блог им. Demonchikkiev |Сейчас лучшее время для долгосрочной покупки нефти, не прогадаете

- 18 февраля 2016, 11:51

- |

Нефть снова опускалась, казалось бы, ниже возможного, и демонстрировала 26 долларов за баррель. Будет ли 25 долларов, 20 или еще меньше? Этот вопрос задают и профессиональные инвесторы, и люди, не имеющие отношения к финансовым рынкам. Предположим, что нефть упадет ещё до 15 долларов за один баррель. Но, что, если купить её сейчас и подождать окончания года? Сможем ли мы увидеть рост цены до 40 долларов за баррель и выше, и при этом заработать? Скажу так, не удивлюсь, если стоимость поднимется до диапазона 45-50 долларов, хотя такие цифры на первом этапе долго не продержатся. Но, если Вы являетесь инвестором, работающим без «кредитного плеча», тогда сейчас – лучший момент включить фьючерс нефти в собственный инвестиционный портфель.

Нефть вновь обустраивается на своих минимумах, которые колеблются в диапазоне между 25 и 30 долларов за баррель. И такое движение, вероятно, сформирует боковой трендовый коридор. Главным фактором низких цен считается отсутствие конкретики. Не может определиться со своей политикой ОПЕК, Саудовская Аравия, Россия. К тому же, что они решат поодиночке, когда помимо них на рынке есть такой игрок, как США? Но все ли хорошо по ту сторону океана? Нет, все очень плохо, и даже хуже, чем можно представить.

( Читать дальше )

Блог им. Demonchikkiev |Не уничтожит ли Народный Банк Китая инвестиции в страну?

- 29 января 2016, 12:25

- |

Народный Банк Китая сейчас является главным финансовым институтом по решению проблем китайской экономики. Их действия сейчас отчасти верны. И совершая, к примеру, ослабление денежно-кредитной политики вместе со снижением процентных ставок – они проводят стимулирование роста экономики теми темпами, которые хотели бы видеть в китайском правительстве. Но не будут ли решения НБК кратковременными? Не станут ли их действия причиной появления новых проблем, которые будут отражаться в первую очередь на рынке капитала?

Инвестиции в основной капитал и прямые иностранные инвестиции – два крайне важных макроэкономических показателя инвестиционного рынка любой страны. Эти макроданные являются слишком динамичными, и часто прослеживается карусель снизу-вверх и обратно. Но сейчас в Китае эти данные формируют яркую нисходящую динамику показателей, которая длиться уже более года. А если говорить именно про капитальные инвестиции, то они демонстрируют снижение своих темпов еще с 2004 года.

( Читать дальше )

Блог им. Demonchikkiev |Китай – это сигнал, что S&P500 упадет

- 11 января 2016, 20:29

- |

Буквально за одну рабочую неделю китайский фондовый рынок упал более чем на 10 процентов. Удивительно то, что такое движение вниз американскому рынку не удавалось почти 4 года. Имеет ли это значение для инвестора на американском рынке? Однозначно – да, поскольку это серьезное предупреждение для всех «быков» Нового Света.

6 процентов – именно такой размер снижения был уже у американского биржевого индекса S&P500 в первую рабочую неделю 2016 года. Это несопоставимо конечно с китайскими «достижениями», но при этом ничуть не дают пищи для оптимистических разговоров местным инвесторам. Если взглянуть на динамику движения американской биржи, то в прошлом году в августе месяца мы столкнулись со снижением и более чем в 6 или 10 процентов. Но что было причиной такого сценария? Китай. Именно он спровоцировал финансовую панику среди инвесторов всего мира, что и дало понять, что обновление исторических максимумов у нас по S&P500 теперь маловероятно.

«Черный понедельник» 24 августа 2015 года – стал роковой датой. Именно в этот день произошел разворот глобального тренда в пользу «медведей» и фиаско «быков». Разговоры про медвежий рынок в 2016 стоит вновь возобновлять по двум важнейшим причинам:

( Читать дальше )

Блог им. Demonchikkiev |Пока мы праздновали, в мире творится хаос

- 06 января 2016, 15:36

- |

Китай, Иран с Саудовской Аравией, падение доходности облигаций США и многое другое – это все ключевые события в фокусе рынка за последние дни, или точнее сказать, за первые дни нового 2016 года. Невероятно конечно такое наблюдать в то время, когда вроде бы весь мир празднует наступление Нового Года.

Но кто сказал, что 2016 год будет уступать по значимости событий предыдущим годам?

Помнится, как пару лет тому назад, когда было открытие рынка, наблюдались гепы по основным валютным инструментам в размере 100 – 200 пунктов. Сейчас же в Новом Году рынок открылся намного спокойнее, но это валютный рынок. Фондовый же рынок начал свой новый год с черной странички для большинства инвесторов в основном из-за Китая.

7-процентное падение рынка за одну торговую сессию – это серьезно, но это не так сильно волнует большую часть мира, поскольку для Китая – это уже отчасти «норма», которая бытовала в 2015 году. Никто ведь еще не забыл про Китай 24 августа и обвал, который явился самым ключевым событием в прошлом году на всех финансовых рынках.

( Читать дальше )

Блог им. Demonchikkiev |Мир трепещет под красным небом Китая

- 07 декабря 2015, 10:29

- |

Китай имеет одну особенность — он желает быть лидером везде. В прошлом году он стал лидером по объему ВВП по паритету покупательной способности, в этом году он уже вовсю идет в наступление, чтобы сделать свой китайский юань валютой номер один.

Для этого, Поднебесной, нужно лишь немногое — получить права для СПЗ, что расшифровывается, как специальные права заимствования. То есть, войти в валютную корзину МВФ, куда входят уже «четыре кита» (американский доллар, евро, британский фунт и японская иена). Если китайский юань получит эти права, то он будут пятой валютой, которая получит эти специальные права заимствования.

Баталии по этому вопросу берут начало еще с марта 2009 года, когда китайское правительство и Народный Банк Китая заговорили о создании новой мировой валюты, которая будет «страховать» американский доллар от исчезновения. Но здесь нет ни капли разума, зато есть целое море политики, которое заключается в том, чтобы подвинуть мировой статус США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс