Блог им. EgorKotyatkin |Минфин РФ зарегистрировал семь дополнительных выпусков ОФЗ-ПД объемом до 50 млрд рублей каждый

- 27 января 2025, 16:58

- |

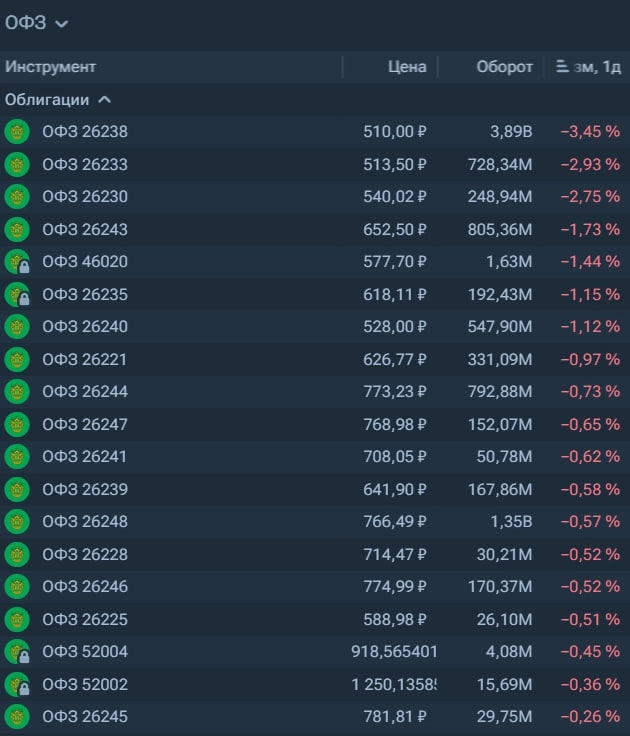

🔜ОФЗ-26228-ПД $RU000A100A82 YTM=16.47% (10.04.2030);

🔜ОФЗ-26235-ПД $RU000A1028E3 YTM=16.3% (12.03.2031);

🔜ОФЗ-26221-ПД $RU000A0JXFM1 YTM=16.59% (23.03.2033);

🔜ОФЗ-26233-ПД $RU000A101F94 YTM=15.89% (18.07.2035);

🔜ОФЗ-26240-ПД $RU000A103BR0 YTM=16.62% (30.07.2036);

🔜ОФЗ-26230-ПД $RU000A100EF5 YTM=16.25% (16.03.2039);

🔜ОФЗ-26238-ПД $RU000A1038V6 YTM=15.48% (15.05.2041).

📉 Доходности в срочном порядке поехали корректироваться к аналогичным выпускам, но в которых орудует Минфин.

Выпуски из данного списка я не трогал, так как лучше (на мой взгляд) брать те бумаги, которые предлагает Минфин, а раз в старых бумагах появится новое предложение, то можно предположить дальнейшее движение вниз.

Еще больше полезной информации в нашем телеграмм канале: t.me/kotradingclub

- комментировать

- Комментарии ( 0 )

Блог им. EgorKotyatkin |Пошла информация, что инфляция достигнет пика и пойдет вниз с апреля

- 24 декабря 2024, 16:11

- |

Смотря на темпы и цифры — не достигнет и не пойдет

Объясню:

🟠 Сезонность первого квартала даст ошибочные цифры. Потребительский спрос в январе-феврале исторически всегда замедляется. Исходя из этого, ЦБ может запросто воспринять происходящее как смену тренда и дать еще более голубиные сигналы рынку (надеюсь, они учтут это). Из-за чего продолжится дальнейший рост ставки, это не стоит исключать, будет очень болезненным для экономики страны.

🟠 Недавнее решение по ставке — точно политическое. Банки отчитываются о рекордной прибыли за ноябрь в 518 млрд

❗️НО из них 140 млрд — это прибыль от роста стоимости валюты

*при этом, всем подряд говорят — избавляйтесь от долларов. И вместе с этим в декабре хорошо подросли в цене ОФЗ. То есть банкам дали закрыть год позитивно. Вот и вся сказка. Что будет в феврале — хороший вопрос, потому что смотреть на ЦБ будут сразу после праздников.

🟠 Почему-то все решили, что все растущие расходы компаний уже в ценах

Во-первых, фискальная нагрузка будет просчитана только после первого квартала, когда бизнесу придут возросшие счета от ФНС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс