Блог им. Evgeny_Jenkov |Нефть, жадность и рок-н-ролл.

- 30 июня 2021, 21:55

- |

(пожалуйста смотрите на график только после того как прочитаете статью)

Запасы сырой нефти в США снизились на 6,7 млн баррелей и достигли уровня в 452 миллиона баррелей в сутки. Мало это или много, давайте думать вместе, применяя данные из США, как крупнейшего потребителя нефти, цены на нефть и грядущую встречу ОПЕК+, которая состоится завтра.

▪️ В сентябре 2018 года общие запасы нефти без учёта стратегических нефтяных резервов в США упали до уровня 396 миллионов баррелей и на тот момент добыча группы ОПЕК составляла 32.8 миллиона баррелей в сутки. Цена на нефть марки Brent была в районе $85 долларов .

▪️ Сегодня запасы сырой нефти в США достигли уровня в 452 миллиона баррелей без учёта стратегических резервов, а добыча группы ОПЕК находится на уровне 26.2 миллиона баррелей в сутки.

(и это всё грубый подсчёт)

Запасы нефти в США снизились на 48 миллионов с 500 миллионов до 452 миллионов за 3-4 месяца, то есть с марта по июнь. Более того, интересный факт, что год назад запасы нефти в США без учёта стратегических резервов были на уровне 540 миллионов.

🤔Мне кажется не нужно быть капитаном очевидность, чтобы предположить, что запасы нефти в США без учёта резервов упадут до уровня в 400 миллионов уже под конец года, но вот в чём подвох. Вряд ли ОПЕК сможет увеличить добычу за пол года на 6 миллионов, чтобы хотя бы соответствовать уровню сентября 2018 года. Кроме того, если вы помните, то под конец года, Трамп обвалил цены на нефть Торговой Войной с Китаем.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Блог им. Evgeny_Jenkov |Индикатор золото сигнализирует о возвращение быков. Как избежать кризис?

- 29 июня 2021, 19:01

- |

Неоднократно говорил вам о том, что необходимо следить за таким индикатором как золото, чтобы понимать, где находится аппетит к риску. И в данный момент мы видим, что золото приступило к продолжительному снижению.

О чём это говорит? Если бы золото снижалось на фоне того, что доллар продолжал дорожать, то можно было бы сделать вывод, что инвесторы испугались ужесточения монетарной политики и начали пересаживаться в доллар, НО ИНДЕКС ДОЛЛАРА США СТОИТ НА ОТМЕТКЕ 92 И ОСОБО НЕ ДВИГАЕТСЯ С 17 ИЮНЯ.

Окей, может быть, инвесторы как бешённые скупают казначейские облигации? Тоже – НЕТ! Так как доходность замерла и учитывая то, что казначейство США снизила объём выхода на долговой рынок, то ФРС является в данный момент крупнейшим покупателем на рынке облигаций и тем самым сдерживает рост доходности.

Если ФРС единственный покупатель казначейских облигаций, золото падает, доллар стоит особо без динамики, а Фондовый рынок и Биткоин растут, то это означает только одно! Аппетит к риску возвращается и у нас появляется среда для роста.

( Читать дальше )

Блог им. Evgeny_Jenkov |Волшебные данные по пособиям в США. Ждём рост экономики

- 24 июня 2021, 22:34

- |

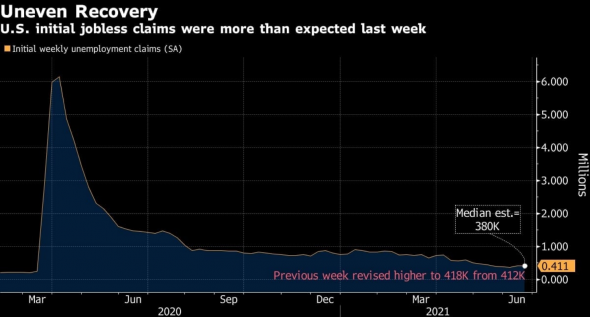

Сегодня вышли данные по количеству заявок на пособия по безработице в США и данные скажем так – ХРЕНОВЫЕ. Но сейчас Евген станет феей и постарается взмахом волшебной палочки распедалить (доказать), что данные больше близки к прогнозным чем к фактическим показателям.

👉🏻Заявок 411 тысяч при прогнозе в 380 тысяч и прошлом показателе 418 тысяч. Что же пошло не так? Почему их так много? Неужели экономика США – СКАМ и замедляется? 🤷🏼♂️

Нет. Дело в том, что весёлый штат Пенсильвания поменял свою систему приёма заявок в самом начале месяца, что привело 10 июня к снижению заявок до самого низкого уровня со времён пандемии. А сейчас из-за того, что система начинает работать – данные искажаются и Пенсильвания показала сегодня огромный прирост заявок, что и привело к результатам безработицы выше прогнозов.

❗️Число повторных заявок за пособием упало до самого низкого уровня со времён пандемии.

( Читать дальше )

Блог им. Evgeny_Jenkov |В США нет пугающей инфляции.

- 22 июня 2021, 14:38

- |

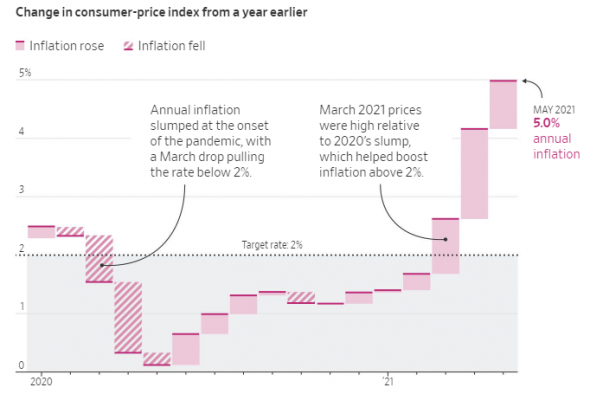

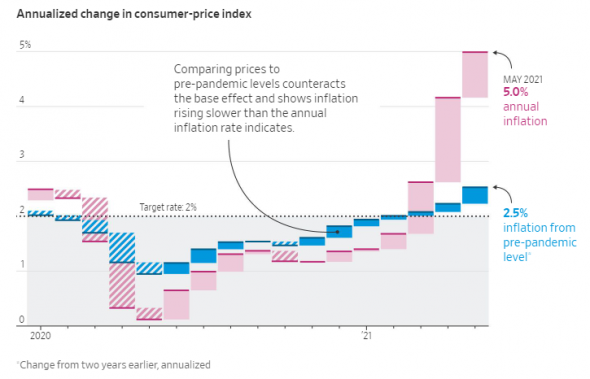

WSJ подтверждает и обращает внимание на то, что инфляция в США вероятно не так страшна.

☝🏻 Отмечая то, что Евген вам повторяет на ежедневной основе — Базовый Эффект!

( Читать дальше )

Блог им. Evgeny_Jenkov |Почему доходность по казначейским бумагам США не предсказывает инфляцию? Для роста акций и крипты ещё есть пространство

- 21 июня 2021, 16:20

- |

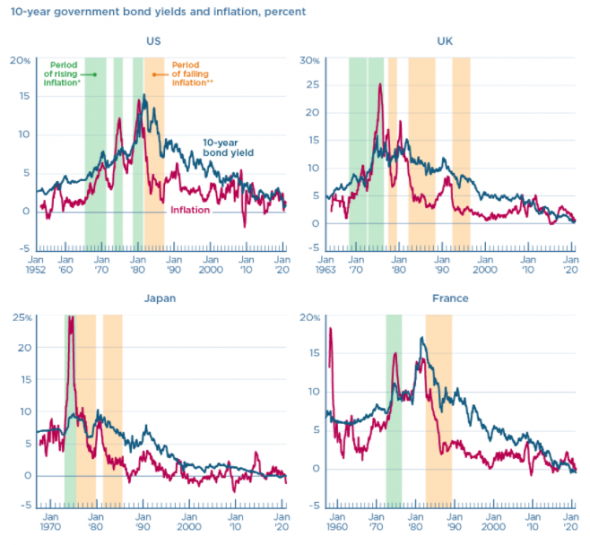

Последнее исследование The Peterson Institute for International Economicsпоказало, что суждение о том, что облигации должны предсказывать инфляцию неверно, изучив инфляцию и облигации более чем за 50 лет в разных странах. Суть исследования в том, что часто инфляция растёт раньше роста доходности казначейских бумаг, таким образом вероятно наоборот предсказывая будущий рост доходности. А будущую доходность можно прогнозировать исходя из средней 10-и летней инфляции.

Кроме того, в последнем квартале, Казначейство США занимало меньше, чем весь QE от ФРС. Получается так, что ФРС выкупая активы к себе на баланс не давала кривой доходности расти, тем самым инвесторы, которые принимают доходность облигаций как будущую инфляцию всё это время находились и находятся в полном заблуждении.

( Читать дальше )

Блог им. Evgeny_Jenkov |ФРС США (вероятно) угодила в ловушку ликвидности

- 17 июня 2021, 23:58

- |

( Читать дальше )

Блог им. Evgeny_Jenkov |Падение продаж - стимул для ФРС

- 15 июня 2021, 17:24

- |

Объём розничных продаж в США упал на 1.3% по сравнению с апрелем, что значительно хуже прогнозов. Хотя в целом розничные продажи выше на 28.1% относительно мая 2020 года.

☝🏻Из этих данных мы имеем следующее, что ранее, розничные продажи, стимулированные стимулами Байдена, набирали обороты, кроме того, сильно росли сбережения и сейчас в экономике начинает снижаться спрос на товары и переключаться на услуги. Таким образом, у нас есть ещё один сигнал к снижению инфляции на который точно ФРС обратит внимание для принятия решения в среду. (перекладывание роста цена с товаров на просевшие услуги)

👉🏻Кроме того, начинают работать классические факторы рынка, когда спрос рождает предложение и наоборот. Получается так, что рост цен на товары, также является фактором снижения розничных продаж, что в итоге приведёт к снижению инфляции.

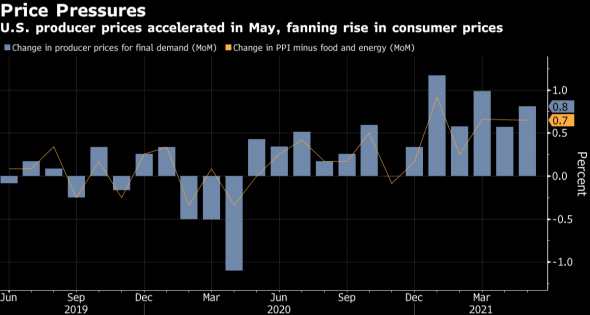

❗️К примеру, сегодня мы увидели с вами рост индекса цен производителей в США на 0.8%, что выше прогноза в 0.6%, что говорит о том, что рост сырья и нехватка рабочих приводит к тому, что производитель перекладывает всё в цену.

( Читать дальше )

Блог им. Evgeny_Jenkov |Подкаст: Банк России увеличил ключевую ставку. Что ждать от рубля?

- 11 июня 2021, 21:43

- |

( Читать дальше )

Блог им. Evgeny_Jenkov |Рынки на данных по инфляции.

- 10 июня 2021, 16:44

- |

На данный момент мы видим на рынках США смешанную динамику. Фондовые индексы США сначала пошли вниз, но потом резко отскочили вероятно на позитивных данных по пособиям по безработице, которые находятся на рекордно низком уровне со времён начала пандемии и на более низких базовых показателях инфляции.

👉🏻Но всё же по моим ощущениям рынки всё равно будет охватывать очень краткосрочный страх особенно в преддверии заседания ФРС.

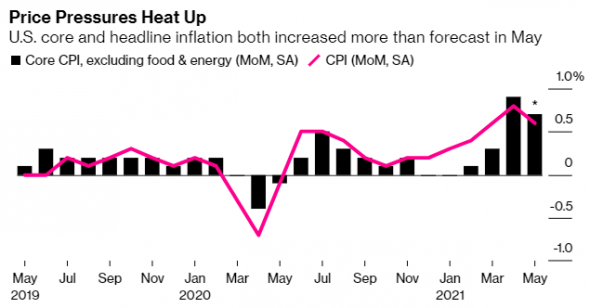

В целом данные по инфляции значительно выше прогнозов и я предполагал 5.2%, но перед выходом данных я скинул в канал мнения банков и там тоже все ждали инфляцию выше прогнозов. В итоге инфляция 5%, что выше 4.7%. Базовая инфляция без учёта продуктов питания и энергоресурсов в месячном эквиваленте выросла на 0.6%, что меньше прошлого показателя в 0.8% и выше прогноза 0.4%

☝🏻В результате мы имеем следующее:

( Читать дальше )

Блог им. Evgeny_Jenkov |Доллар стимулирует Торговый Баланс США.

- 08 июня 2021, 22:25

- |

Сегодняшние данные по Торговому Балансу в США подтвердили то, что доллар находится если не на дне, но всё же где-то рядом. Суть в том, что экспорт из США вырос на $2.3 млрд, а импорт упал на $3.8 млрд.

☝🏻Ранее Евген вам говорил, что силу доллара можно мерять по Торговому Балансу США, так как доллар в любом случае дойдёт до такой отметки, после чего спрос (экспорт) из-за дешевизны доллара будет расти, а импорт из-за того, что доллар дешёвый падать, так как дорого покупать.

👉🏻И вот мы имеем то, что Индекс доллара США у 90 – это очень рядом с дном, так как чем глубже будет падать Индекс Доллара США, тем сильнее будет расти экспорт, а следом и спрос на валюту.

🤔Вероятно, высокие данные по инфляции в США в четверг уронят доллар, но скорее всего Индексу Доллара США будет сложно упасть далеко от 90, а далее с долларом начнётся дело техники:

Разговоры по ужесточению Денежно-Кредитной Политики – будут удерживать доллар от дальнейшего падения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс