Finrange | Дмитрий Баженов

Обзор финансовых результатов Совкомбанка за I кв. 2024 г. Падение акций

- 19 мая 2024, 08:52

- |

Совкомбанк опубликовал финансовую отчётность за I кв. 2024 г. по МСФО. Несмотря на рост чистой прибыли, акции упали более чем на 3%.

Что с финансовыми результатами?Чистая прибыль банка увеличилась на 11% по сравнению с аналогичным периодом прошлого года – до 25 млрд руб. При этом, рентабельность капитала осталась на высоком уровне – 35%.

Совкомбанк ожидаемо показал рост чистой прибыли за I кв. 2024 г., но он был сформирован за счёт прочих операционных доходов. Чистый процентный доход после расходов по кредитными убыткам и комиссионный – снизились.

Высокая ключевая ставка уже оказывает давление на показатели. На фоне этого менеджмент Совкомбанка заявил, что не ждёт рост чистой прибыли по итогам 2024 г. по сравнению с предыдущим.

Докапитализация и покупка Хоум КредитВместе с публикацией отчётности, компания сообщила об увеличении дополнительной эмиссии акций в 2 раза для покупки банка Хоум Кредит – до примерно 2 млрд акций. Ранее предполагалось оплатить 49% акций денежными средствами, 51% акций ХКФ банка за счет допэмиссии своих акций в размере 5% уставного капитала.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор финансовых результатов Ростелекома за I кв. 2024 г. Вывод «дочек» на IPO

- 17 мая 2024, 12:49

- |

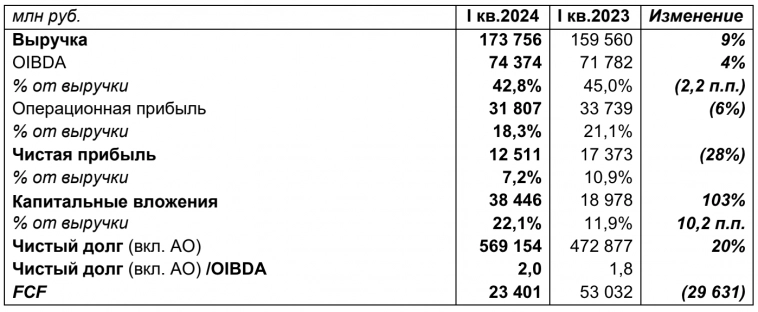

Ростелеком вчера опубликовал слабую финансовую отчётность за I кв. 2024 г. по МСФО. Кроме этого, менеджмент компании сообщил о предстоящем IPO в сфере облачных услуг и ЦОДов.

Что с финансовыми результатами?Выручка компании выросла на 8,9% – до 173,8 млрд руб. Чистая прибыль Ростелекома сократилась на 28% по сравнению с аналогичным периодом прошлого года и составила 12,5 млрд руб. Свободный денежный поток упал на 56% – до 23,4 млрд руб.

Сокращение прибыли обусловлено снижение операционной прибыли и ростом финансовых расходов на 59,4% год к году из-за обслуживания долга. Около половина его с плавающей ставкой. Таким образом, высокие ставки продолжат оказывать давление на прибыль Ростелекома. FCF сократился в результате двукратного роста капитальных затрат – до 38,4 млрд руб.

IPO «дочки» РостелекомаВместе с публикацией отчёта финансовый директор Ростелекома сообщил о планируемом выводе на IPO компании «РТК-ЦОД», которая работает в сфере облачных услуг и ЦОДов.

( Читать дальше )

Сургутнефтегаз рекомендовал рекордные дивиденды за 2023 г. +35% на акциях

- 15 мая 2024, 15:22

- |

Привилегированные акции Сургутнефтегаза выросли более чем на 4,5% на рекомендации дивидендов по итогам прошлого года.

Сегодня совет директоров Сургутнефтегаза рекомендовал дивиденды по обыкновенным акциям в размере 0,85 руб., по привилегированным – 12,29 руб. Текущая дивидендная доходность по «префам» составляет более 17%. Дата закрытия реестра для получения дивидендов назначена на 18 июля 2024 г.

КомментарийДивиденды рекомендованы в рамках моих ожиданий. Ещё в ноябре 2023 г. я писал: «Учитывая укрепление рубля, рост доходов от продажи нефти и получения выплат по демпферу, считаем, что дивиденд останется в диапазоне 12-13 руб.». В марте уже по итогам отчёта посчитал 12,29 руб.

С подписчиками Finrange Premium мы набирали позицию в среднесрочном портфеле ещё летом. В одно время было около 35% от портфеля. В спекулятивном держали более 50%, но затем по мере рост акций сокращали позиции.

Сегодня кульминация, привилегированные акции преодолели целевой ориентир в 70 руб. на рекомендации дивидендов за 2023 г. В связи с этим, я закрыл полностью позицию в среднесрочном портфеле с доходностью более 35%.

( Читать дальше )

Самолёт нарушил дивидендную политику? Дивидендов за 2023 год не будет

- 08 мая 2024, 16:02

- |

Стало известно, что совет директоров застройщика, несмотря на сильные финансовые результаты рекомендовал не выплачивать дивиденды за 2023 г.

Неожиданное решение от самого рентабельного девелопера России. Видимо высокая ключевая ставка ЦБ РФ, повышение первоначального взноса по ипотеке начали оказывать давление на маржинальность бизнеса? По итогам 2023 г. доля контрактов, заключенных с участием ипотечных средств, составила 89% — это большой риск.

Напомню, дивидендная политика учитывает долговую нагрузку Компании, при этом обеспечивает минимальный̆ уровень фиксированных дивидендных выплат. При соотношении Чистый̆ долг/скорректированная EBITDA < 1,0x на выплату дивидендов будет направлено не менее 50% чистой̆ прибыли предыдущего финансового периода по МСФО. При показателе 1,0х ≤ Чистый̆ долг/скорректированная EBITDA ≤ 2,0х — не менее 33%.

При этом, у застройщика соотношение чистый корпоративный долг/EBITDA на конец 2023 г. составило 1,07х, что является очень комфортным уровнем для любой отрасли. Более того, при любой̆ долговой̆ нагрузке сумма дивидендов Самолёта по дивполтике должна составить не менее 5 млрд руб.

( Читать дальше )

Финансовые результаты Газпрома за 2023 г. по МСФО. Будут ли дивиденды?

- 03 мая 2024, 12:42

- |

Вчера Газпром опубликовал финансовую отчётность за 2023 г. по МСФО. После этого акции Газпрома упали более чем на 3%.

Что с финансовыми результатами?Выручка компании упала на 27% по сравнению с 2022 г. – до 8,5 трлн руб. на фоне потери европейского рынка и снижения цен на газ. Показатель EBITDA из-за роста налогов и операционных расходов упал в 2 раза.

В результате чего, Газпром по итогам года получил чистый убыток в размере 629 млрд руб. против прибыли в 1,23 трлн руб. в предыдущем году. Кроме операционной деятельности, давление на прибыль оказали более низкие финансовые доходы по сравнению с 2022 г.

Что с дивидендами Газпрома?Несмотря на полученный убыток, участники рынка по-прежнему рассчитывают на дивиденды. Напомню, исходя из дивидендной политики, Газпром выплачивает дивиденды по итогам года в размере не менее 50% от скорректированной чистой прибыли по МСФО.

Таким образом, чистый убыток нужно вычистить на следующие статьи:

- Прибыль (убыток) по курсовым разницам, отражаемые в составе финансовых доходов и расходов;

( Читать дальше )

Новая дивполитика МТС и рекомендованные дивиденды. Что делать с акциями?

- 24 апреля 2024, 09:31

- |

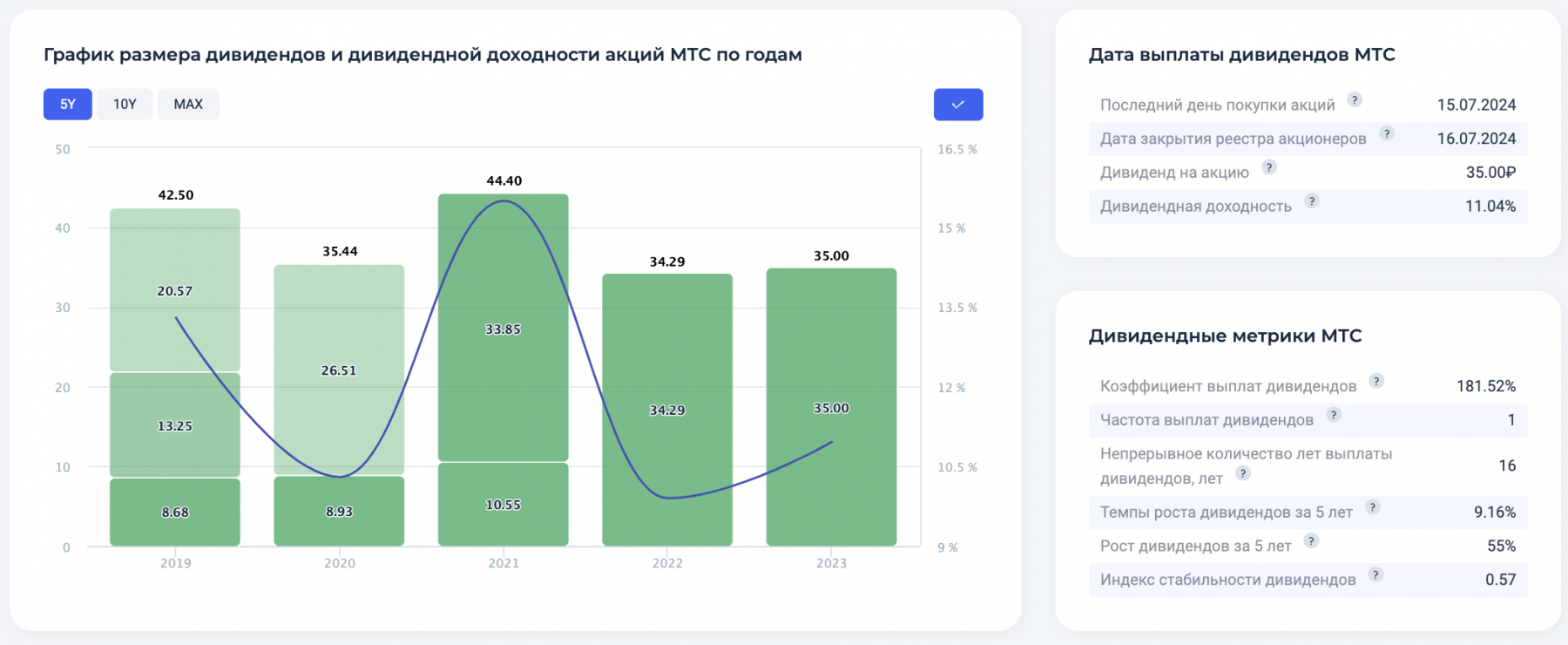

МТС вчера после основой торговой сессии объявил решение по дивидендам за 2023 г., а также представил новую дивидендную политику компании.

Что по дивидендам?

Совет директоров МТС вечером рекомендовал дивиденды за 2023 г. в размере 35 руб. на акцию. Текущая доходность составляет 11,25%. Дата закрытия реестра для получения дивидендов назначена на 16 июля 2024 г.

Более того, компания объявила о новой дивидендной политике МТС, которая предусматривает выплаты дивидендов в размере не менее 35 руб. на акцию на протяжении 2024-2026 гг.

Мнение

Высокие дивиденды были в рамках ожиданий. Об этом я писал ещё в январе: «Думаю, можно рассчитывать на дивиденды около 30-40 руб.».

Сейчас МТС заплатит больше полученной чистой прибыли уже за счёт привлечённых средств от IPO МТС-Банка. При распределении всей чистой прибыли за 2023 г., дивиденд на акцию мог бы составить около 32 руб.

Дальше, драйверов роста в акциях МТС я не вижу, только продажа башенного бизнеса. Поэтому вчера зафиксировал прибыль в спекулятивном портфеле, продав бумаги по 315 руб. Доходность позиции составила более 24%.

( Читать дальше )

Участвовать в IPO МТС-Банка? Фундаментальный анализ

- 22 апреля 2024, 09:17

- |

МТС-Банк, финтех-подразделение оператора мобильной связи МТС, объявил о первичном публичном размещении акций (IPO) 26 апреля 2024 г.

Информация об IPOВ рамках IPO, МТС-Банк планирует привлечь 10 млрд руб. Цена размещения будет установлена в диапазоне 2350-2500 руб. за акцию.

Таким образом, капитализация банка будет около 70,6 — 75,1 млрд руб. без учета средств, привлекаемых в рамках IPO.

В рамках IPO, размещаются акции, выпущенные в рамках допэмиссии. Получается, МТС не планирует продавать принадлежащие ему бумаги и сохранит мажоритарную долю по итогам IPO.

Сбор заявок от инвесторов продлится до 25 апреля включительно. Торги акциями планируется начать 26 апреля под тикером MBNK и ISIN RU000A0JRH43. Акции будут включены в первый уровень листинга Московской биржи.

Оценка МТС-БанкаПерейдём к финансовым результатам и оценки самого банка. По итогам 2023 г. МТС-Банк показ сильные финансовые результаты.

На фоне высокой ключевой ставки значительно выросли активы банка и процентные доходы – на 46% год к году. В связи с трансграничными платежами и развитием экосистемы МТС, увеличились комиссионные доходы на 59% год к году.

( Читать дальше )

Результаты наших портфелей на рынке РФ за 15-19 апреля 2024 г.

- 21 апреля 2024, 21:04

- |

В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 496 685,54 руб.

- Результат за неделю +22 890,4 руб.

- Доходность портфеля: +212,09%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На этой недели мы открыли три спекулятивные позиции, по одной из которых поймайли стоп-лосс. В результате спекулятивный портфель на этот раз прибавил +0,92% по сравнению с ростом индекса МосБиржи на 0,42%.

Среднесрочный портфель с 17 августа 2016 г.:

- Текущая сумма: 11 252 820,18 руб.

- Результат за неделю: +174 264,45 руб.

- Доходность портфеля: +1025,28%

( Читать дальше )

Новые подробности по SPO Группы Астра. Будущая оценка компании

- 18 апреля 2024, 11:12

- |

Компания сообщила о новых подробностях проведения SPO.

Информация об SPO

1. Объем сделки составит 10% от общего количества акций. Таким образом, free-float увеличится до 15%.

2. Ценовой ориентир SPO — 555 руб. за акцию. Получается форвардный мультипликатор P/E через 2 года после 3-х кратного роста прибыли при текущей цене будет 10,67х. Для компании роста — это дешево.

3. Книга заявок открыта до 18:30 мск 18 апреля, брокеры могут устанавливать свое время прекращения приема заявок. Сделки купли-продажи в рамках SPO будут заключаться в течение всего дня 19 апреля 2024 г.

4. Заявки участников рынка по цене ниже 555 руб. за акцию будут отклонены. Об этом Астра сообщила в пресс-релизе компании.

Подробнее о SPO и Группе Астра читайте в предыдущем обзоре.

Информация к изучению

- Что такое SPO?

- Что такое free-float (фри-флоат)?

- Что показывает мультипликатор P/E?

- Аналитическая карточка Группы Астра

Больше об инвестициях и трейдинге вы найдете в нашем телеграм-канале.

( Читать дальше )

Доллар по 100 руб. не за горами? Причины ослабления

- 16 апреля 2024, 16:58

- |

Сегодня курс доллара пробил уровень сопротивления 94 руб., тем самым валютная пара USD/RUB вышла из зоны консолидации. Таким образом, с технической точки зрения открыт путь на 98-100 руб.

Что приводит к ослаблению рубля?Дефицит бюджета. Несмотря на то, что дефицит бюджета с начала года сократился на фоне роста нефтегазовых доходов, он по-прежнему остаётся дефицитным. Поэтому, что компенсировать выпадающие доходы рубль не будут давать сильно укрепляться.

Снижение ключевой ставки. На прошлой неделе глава Банка России Эльвира Набиуллина сообщила о том, что пик инфляции остался позади. С июля по ноябрь этот показатель был двузначным, а сейчас – в районе 6%. В ходе выступления 8 апреля она заявила, что ЦБ может перейти к снижению ключевой ставки во II пол. 2024 г. Соответственно, при снижении ставки, национальная валюта будет слабеть.

Отмена обязательной продажи валюты. Напомню, до 30 апреля действует указ Президента РФ продажи валютной выручки компаниями-экспортерам. Сейчас между Минфином и ЦБ идет дискуссия — продлевать или нет обязательную продажу валютной выручки. Думаю, участники рынка уже закалывают отмену и покупают валюту на опережение.

( Читать дальше )

теги блога Finrange | Дмитрий Баженов

- ALRS

- CHMF

- DSKY

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- Ленэнерго

- ЛСР

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания