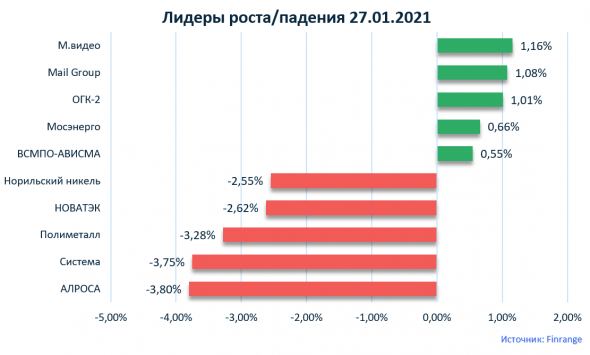

Норильский никель проиграл суд. Сегодня стало известно, что Красноярский суд обязал Норильский никель возместить 146 млрд руб. за экологический ущерб, причиненный в результате разлива топлива в Арктике. Напомним, 29 мая 2020 г. в Норильске на территории ТЭЦ-3 принадлежащей дочерней компании Норильского никеля произошёл разлив нефтепродуктов в объёме 21 тыс. т.

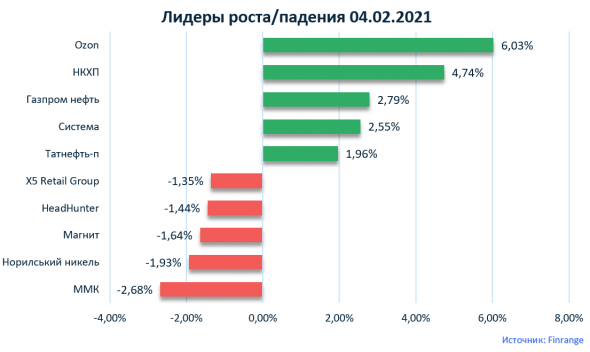

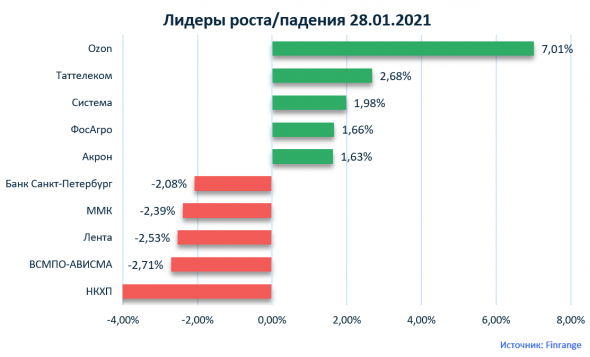

На фоне этого, акции Норильского никеля сегодня падают более чем на 2,5%. В прошлый раз при появлении новости об аварии, котировки компании рухнули более чем на 9%. Сейчас реакция не настолько сильная, так как данная сумма уже была зарезервирована и будет отражена в финансовом отчёте по итогам 2020 г. #GMKN

Финансовые результаты Сбербанка за январь 2021 г. по РСБУ. Чистая прибыль банка выросла на 8% по сравнению с аналогичным периодом прошлого года – до 86,7 млрд руб. на фоне роста процентных и комиссионных доходов. При этом нужно отметить, что Сберу удалось увеличить прибыль несмотря создание резервов в размере 38,5 млрд руб.

Авто-репост. Читать в блоге >>>