Блог им. Geolog72 |Детский мир выкупает акции. Как это скажется на котировках компании?

- 08 февраля 2022, 23:40

- |

Сегодня ритйлер детских товаров сообщил о запуске программы обратного выкупа акций в размере 3,5 млрд руб. Это 4,8% от текущей рыночной капитализации, что довольно много для такого короткого срока программы – до 9 августа 2022 г.

Кроме этого, в Детском мире отмечают, что программа может быть продлена или завершена ранее этого срока. Сам buyback акций, размещенных на Московской Бирже будет проводиться на открытом рынке. Позднее, выкупленные акции будут погашены, соответственно прибыль и дивиденд на акцию будут увеличены. На фоне этого, акции Детского мира сегодня растут более чем на 5%.

Напомним, buyback – это обратный выкуп акций эмитентом у частных лиц. В результате которого, в свободном обращении уменьшается количество акций. Подробнее о процедуре выкупа акций и влиянии её читайте в нашей статье.

Ещё немаловажный момент, Детский мир выкупает акции по привлекательной оценке – текущий P/E около 5х. Соответственно, денежные средства сжигаются не в пустую, как у американских IT-компаний, где выкуп производится по заоблачным оценкам – выше 30х.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Geolog72 |Сильные финансовые результаты Bristol Myers Squibb за 2021 г. В ожидании новых патентов

- 08 февраля 2022, 17:05

- |

О компании

Bristol Myers Squibb – американская транснациональная фармацевтическая компания, являющаяся одной из фармгигантов. Компания занимается разработкой лекарственных препаратов от рака, ВИЧ/СПИД, сердечно-сосудистых заболеваний, диабета, гепатита, ревматоидного артроза и психологических расстройств. Подробнее о Bristol-Myers Squibb читайте в обзоре компании.

Финансовые результаты

В 2021 г. Bristol Myers Squibb получила общей выручки на 9% больше, чем в 2020 г. – $46,39 млрд. Основными драйверами роста в этом году стали антикоагулянт Eliquis, продажи которого увеличились на 17% и препарат Yervoy, предназначенный для лечения меланомы, рост его продаж составил 20%.

Рост большей части остальной продукции компании за год составил 5-9% за исключением препаратов, выпущенных относительно недавно, чей годовой прирост выручки оказался выше 100% – Reblozyl для лечения анемии, Zeposia для лечения склероза и Onureg, предназначенный для лечения миелоидного лейкоза. Самым продаваемым препаратом по-прежнему остаётся противоопухолевый иммуномодулятор Revilmid, выручка от которого в 2021 г. составила $12,82 млрд или 27,64% от общей выручки.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты НЛМК за 2021 г. Рекордсмен по дивидендам

- 08 февраля 2022, 08:38

- |

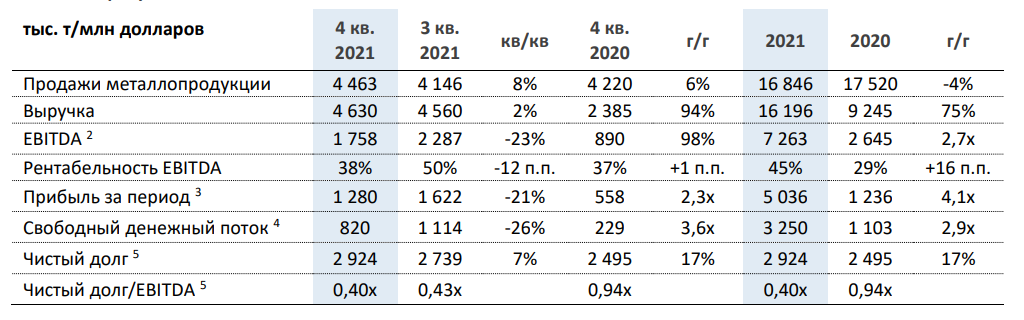

Выручка металлурга за год выросла на 75% по сравнению с 2020 г. – до $16,19 млрд. При этом, продажи металлопродукции за год снизились на 4%. Основной рост выручки связан с положительной динамикой цен на сталь.

Показатель EBITDA увеличился в 2,7 раз – до $7,26 млрд благодаря расширению ценовых спредов между закупаемым сырьём и продажей стальной продукции. В результате рентабельность по EBITDA выросла за год с 29% до 45%.

Таким образом, чистая прибыль НЛМК за 2021 г. по МСФО достигла $5 млрд, увеличившись в 4,1 раза. Тем временем, FCF вырос почти в 3 раза – до $3,3, что в свою очередь, позволило НЛМК выплатить рекордные годовые дивиденды в размере 46,84 руб.

На фоне публикации сильных финансовых результатов совет директоров НЛМК рекомендовал дивиденды за IV кв. 2021 г. в размере 12,18 руб. на акцию – это 113% от свободного денежного потока за отчётный период. Текущая квартальная дивидендная доходность акций составляет 5,61% – рекордная доходность на российском рынке.

( Читать дальше )

Блог им. Geolog72 |Полюс объявил buyback. Стоит ли покупать акции?

- 02 февраля 2022, 10:21

- |

Стало известно, что совет директоров золотодобытчика объявил о программе обратного выкупа акций в размере $200 млн. Таким образом, Полюс планирует выкупить 1,4% от уставного капитала компании.

Запуск buyback стартовал 31 января 2022 г. и продлится до июля этого года или до выкупа всего объявленного объёма, если действие программы не будет продлено, или прекращено раньше по решению руководства Полюса.

Напомним, buyback – это обратный выкуп акций эмитентом у частных лиц. В результате которого, в свободном обращении уменьшается количество акций. Подробнее о процедуре выкупа акций и влиянии её читайте в нашей статье.

Основная цель программы – это долгосрочная мотивация менеджмента и сотрудников Полюса. Покупать акции компания планирует на открытом рынке через дочку Полюс Сервис. Выкуп будет осуществляться, как на Московской бирже, так и на Лондонской.

На фоне данных новостей, акции Полюса сначала показали рост, но по итогам основной торговой сессии закрылись в минус. Мы считаем, что программа выкупа акций не повлияет на динамику котировок. Хоть она и будет проводиться в сжатые сроки, объём программы незначительный.

( Читать дальше )

Блог им. Geolog72 |Операционные результаты РусАгро за IV кв. 2021 г. Всё дело в росте цен

- 01 февраля 2022, 12:41

- |

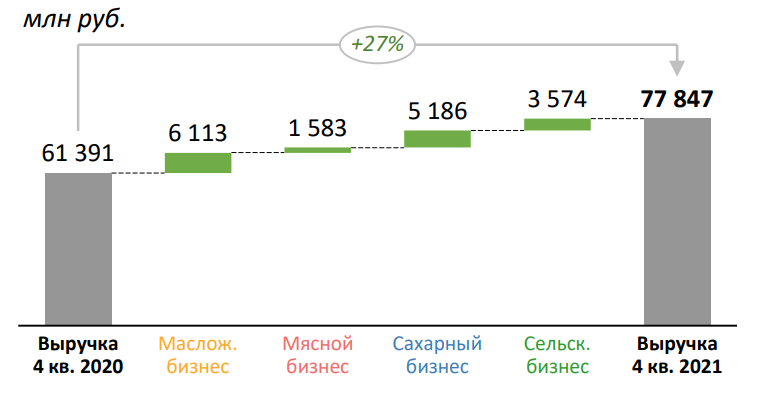

Выручка компании за отчётный период увеличилась на 27% по сравнению с аналогичным периодом прошлого года – до 77,8 млрд руб. Сильные результаты достигнуты за счёт положительной динамики во всех сегментах бизнеса.

Наибольший рост выручки в РусАгро отмечены в сахарном и масложировом сегментах. Выручка которых, увеличилась на 74% и на 24% соответственно – суммарный вклад в общие доходы составил 11,3 млрд руб. При этом, масложировой и сельскохозяйственный сегменты по-прежнему занимают самую большую долю в структуре доходов. На них приходится 70% выручки РусАгро.

Также, несмотря на рост выручки в масложировом сегменте на 24%, объём реализации сократился на 8% из-за снижения продажи сырого растительного масла на 27% и шрота на 5%. Схожая ситуация наблюдалась в мясном сегменте. В IV кв. 2021 г. по сравнению с аналогичным периодом 2020 г. объемы продаж продукции свиноводства сократились на 6% – до 67 тыс. тонн. В основном это произошло в результате снижения объемов реализации живка на 43%.

( Читать дальше )

Блог им. Geolog72 |Позитив на российском фондовом рынке. Наконец-то дождались разворота?

- 27 января 2022, 20:57

- |

Вопрос размещения российских военных сил на территории Кубы и Венесуэлы сегодня был поднят Дмитрием Медведевым, занимающим пост заместителя председателя Совбеза.

По словам чиновника, размещению вооружения в этих странах препятствует их намерение отказаться от политики изоляции и стремление к восстановлению отношений с Соединенными Штатами. Ни поставить, ни создать какую-либо базу, действуя по аналогии с Советским Союзом, у России не получится, поскольку нет единой военной инфраструктуры, единой идеологии. Этот вопрос теперь решается суверенно каждой страной по отдельности.

Как отметил российский политик, сейчас «не очень правильно» обсуждать вопрос, когда велик риск создания дополнительной напряженности в экономике.

С учетом сложившейся ситуации, заявление Медведева следует оценивать положительно. Это мнение прозвучало после того, как Россия получила письменный ответ США и НАТО в отношении проблемы безопасности.

( Читать дальше )

Блог им. Geolog72 |Операционные результаты Детского мира за 2021 г. Темпы показателей временно снизились

- 27 января 2022, 13:44

- |

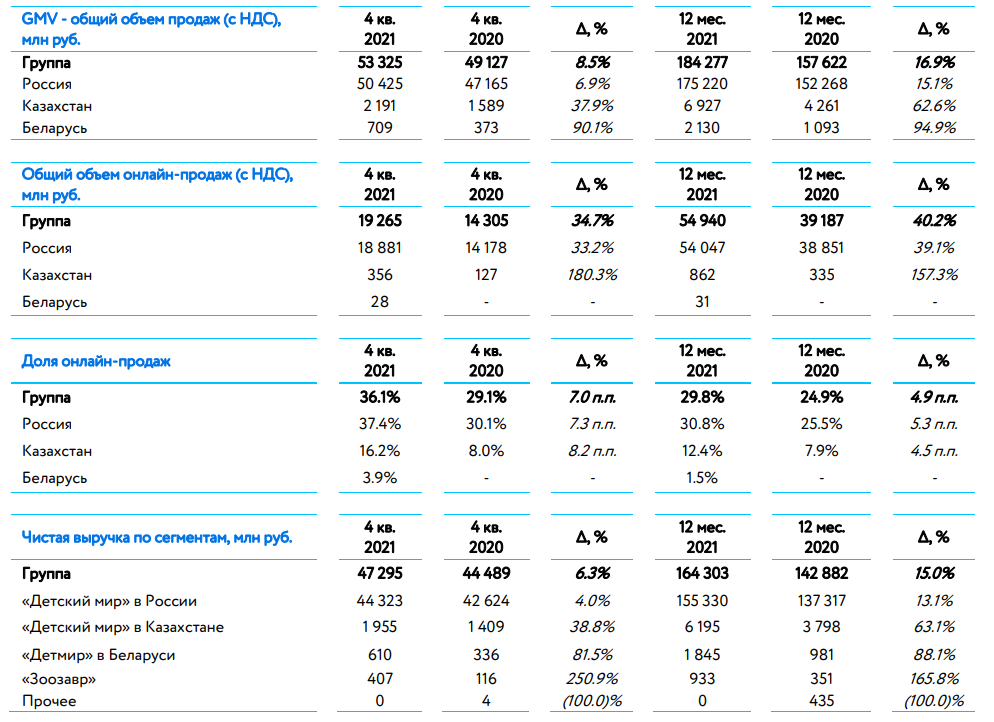

Общий объём продаж ритейлера детских товаров вырос на 16,9% по сравнению с прошлым годом – до 184,3 млрд руб. (с НДС). При этом, онлайн-продажи в России увеличились на 39,1% – до 54 млрд руб. В результате чего, доля выручки в общие доходы Детского мира от онлайн-торговли составила 30,8%.

Компания в 2021 г. столкнулась с проблемами в цепочке поставок, ковидными ограничениями и ростом инфляции, которую от части удалось переложить на потребителей. Это в свою очередь отразилось на снижение темпов выручки, особенно в IV кв. 2021 г., где общий объем продаж (GMV) увеличился всего на 8,5% до 53,3 млрд руб. В другие года, за отчётный период рост продаж в среднем составлял 15%.

За год Детский мир увеличил количество магазинов детских товаров на 28,9% – до 1119 штук. Общая доля онлайн-продаж в России в структуре доходов группы на конец IV кв. 2021 г. составила рекордные 37,14%. Этому способствовали предновогодние распродажи и успешные традиционные акции, такие как «Черная пятница».

( Читать дальше )

Блог им. Geolog72 |Какую доходность дает покупка акций Сбера на горизонте 4 лет – стоит ли инвестировать сейчас?

- 19 января 2022, 21:56

- |

Как следует из отчетов Сбера по РСБУ, по итогам 2021 г. чистой прибылью получено 1,23 трлн руб. С учетом того, что финансовые показатели по МСФО, как правило, выше, пусть прибыль будет около 1,3 трлн руб.

В итоге, на текущий момент банк может быть оценен в 4-е годовых прибылей. Если купить акции Сбера на текущем уровне, вложенные средства окупятся в течение 4 лет с ожидаемой доходностью в 25% годовых.

Если следовать нашим расчетам, по итогам 2021 г. банк заплатит примерно 28,88 руб. с дивидендной доходностью 12,23% в привилегированных акциях. Допустим, что последующие 3 года Сбер станет выплачивать дивиденды по 31 руб., это скромная цифра в рамках консервативного сценария, и по факту она может оказаться выше. В результате, за эти 3 года доходность по дивидендам составит примерно 13,13%.

Что получается?

Сбер торгуется на ниже одного капитала, а это соответствует цене за акцию примерно в 250 руб. Если купить привилегированные акции банка ниже уровня балансовой стоимости, средняя годовая доходность за год на период ближайших 4 лет составит с учётом реинвестирования дивидендов 27,44%. Что это означает в рублях? Если сейчас купить на 1 000 000 руб. в течение рассматриваемого периода мы получим 2 637 989,63 руб.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты ВТБ за 2021 г. по РСБУ. Банк нас всех снова рзавёл?

- 18 января 2022, 00:09

- |

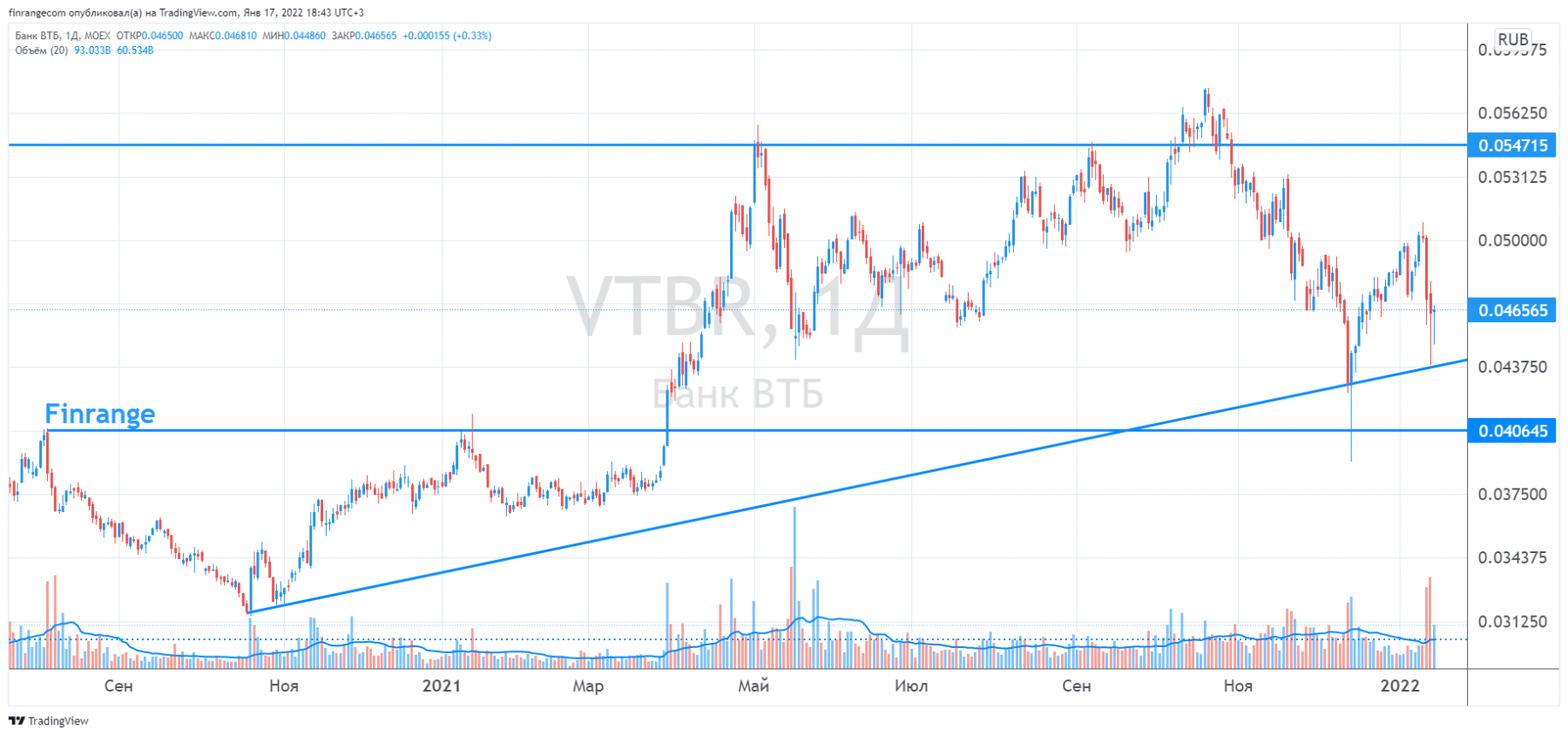

Банк объявил об увеличении чистой прибыли в 14 раз за декабрь 2021 г. – до 4 млрд руб. За год прибыль ВТБ выросла в 516 раз и составила 242,6 млрд руб.

Такие фантастические результаты банка обусловлены эффектом низкой базы 2020 г. на фоне создания резервов под обесценивание активов и невыплату кредитов из-за влияния пандемии коронавируса.

Кроме этого, ВТБ показал рост на операционном уровне. Чистые процентные доходы выросли на 23,8% по сравнению с предыдущим годом, в связи с увеличением кредитного портфеля на фоне роста процентах ставок. Комиссионные доходы увеличились на 12,6% за счёт роста доходов от рассчетно-кассового и брокерского обслуживания.

При этом нужно отметить, что расходы приблизительно остались на прежнем уровне, увеличившись на 1,5% год к году – до 217,1 млрд. руб.

Сам менеджмент заявил, что показатели банка по РСБУ имеют высокую степень корреляции с отчетностью Группы ВТБ по МСФО и публикуемые цифры являются индикатором отличных результатов Группы по итогам 2021 г.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты Сбера за 2021 г. по РСБУ. Покупали акции сейчас и сколько полагается дивидендов?

- 16 января 2022, 21:30

- |

По итогам декабря 2021 г. чистая прибыль банка составила 89,6 млрд руб. по сравнению с убытком за аналогичный месяц 2020 г. на фоне рекордного объёма выданных кредитов физическим и юридическим лицам.

В результате чистая прибыль Сбера за 2021 г. по РСБУ выросла в 1,7 раза – до 1,23 трлн руб. Рентабельность капитала составила 24,8% против 15% годом ранее.

Чистые процентные доходы выросли на 12,3% по сравнению с прошлым годом на фоне роста кредитного портфеля клиентов и роста плавающих ставок вслед за повышением процентных ставок. Комиссионные доходы увеличились на 13,5%. Основной рост в комиссионные доходы по-прежнему вносят операции с банковскими картами и расчетно-кассовое обслуживание в результате высокой транзакционной активности клиентов. В частности, доходы от эквайринга увеличились почти на 40%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс