Блог им. Geolog72 |Самое важное за неделю? - Лукойл, МТС, Газпром, Сургутнефтегаз и другие

- 22 мая 2022, 19:53

- |

В конце каждой недели мы публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

Лукойл отложил выплату дивидендов за 2021 г. до конца года. Ключевой момент, перенесли, а не отменили! По нашим оценкам, финальный дивиденд на акцию может составить около 535 руб. Текущая дивидендная доходность составит 12,5%.

Совет директоров МТС рекомендовал рекордные дивиденды. Размер дивиденда за II пол. 2021 г. составит 33,85 руб. Текущая дивидендная доходность составляет 14,2%. Дата закрытия реестра – 12 июля 2022 г.

Кроме этого, МТС опубликовал ожидаемо слабые финансовые результаты за I кв. 2022 г. на фоне роста процентных ставок. Подробности смотрите в обзоре.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

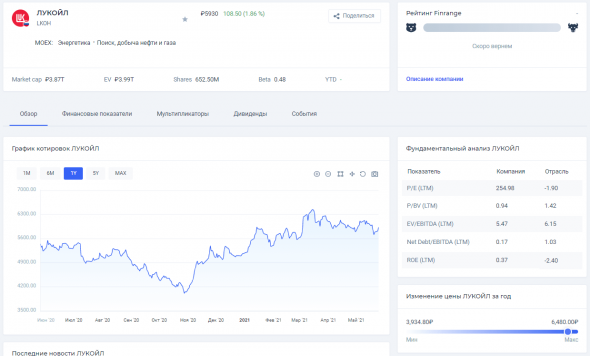

Блог им. Geolog72 |Как устроен бизнес Лукойла? На сколько сильно санкции могут ударить по компании?

- 26 апреля 2022, 14:21

- |

Лукойл – одна из самых эффективных частных нефтегазовых компаний, у которой есть активы не только в России. В свете роста санкционного давления фундаментальные факторы стали менее значимыми. Но оценить, насколько высоки риски компании, можно только, детально разобравшись в бизнесе этой компании.

Сейчас появляются риски снижения экспортных доходов в странах Европы и Северной Америки. В сегменте «За рубежом» Значительная доля в выручке Группы (68,1%) приходится на Швейцарию, США и Сингапур. Суммарно это около 6,4 трлн руб., из которых 4,6 трлн руб. – это Швейцария, а 1,2 трлн руб. – США.

Почему большинство в Швейцарии? Там зарегистрирована торговая компания Лукойла — LITASCO, у которой филиалы в Гонконге, Казахстане, Сингапуре, Нидерландах, ОАЭ, США, а также представительства в Индии для реализации нефти и нефтепродуктов.

Добыча и переработкаНефтедобыча Лукойла, в основном базируется в России – 55% приходится на Западную Сибирь, а также Ирак (Западная Курда-2). Затем нефть отправляется на НПЗ:

- часть из них находится в России (Пермь, Волгоград, Н. Новгород, Ухта);

- часть – на заводы в Болгарии, Румынии, Италии.

( Читать дальше )

Блог им. Geolog72 |Как действовать после открытия российского фондового рынка?

- 09 марта 2022, 17:33

- |

Российский фондовый рынок не торгуется уже больше недели из-за санкционного давления на страну, в частности, на финансовую систему России. Скорее всего на следующей неделе возобновятся торги российскими акциями на Московской бирже.

Мы ожидаем открытия рынка гэпом вниз после продолжительной паузы, оставшиеся участники рынка скорее всего продолжат избавляться от акций, забирая последние деньги. После чего, может начаться выкуп российских акций на деньги фонда национального благосостояния.

Напомним, на прошлой неделе появилась информация о том, что Минифин России может направить на выкуп российских акций 1 трлн руб. из ФНБ. В прошлый раз, подобное уже делали в 2008 – 2009 г., тогда сумма была около 175 млрд руб. Тогда выкупали основные голубые фишки: акции Газпрома, Сбера, Роснефти, Лукойла,

( Читать дальше )

Блог им. Geolog72 |Северсталь уходит с европейского рынка! Кто следующий?

- 03 марта 2022, 08:35

- |

Сегодня стало известно, что Северсталь полностью прекратила экспорт своей стальной продукции в страны ЕС. Это связано с тем, что главный акционер компании Алексей Мордашов попал под санкции Евросоюза.

Пока данные поступают от источников Коммерсантъ, сам же металлург отказался от комментариев, сообщив, что изучает различные варианты переориентации европейских объемов на другие экспортные направления, в том числе в страны Азии, Южной Америки, Ближнего Востока.

Напомним, по итогам 2021 г. 47% выручки Северстали приходилось на экспорт. В частности, более 30% доходов компании поступало от Европы. Таким образом, есть существенный риск падения финансовых показателей и будущих дивидендов.

С похожей ситуацией могут столкнуться следующие компании (список компаний указали с долей выручки, которая приходится на Европу): Норильский никель (53%), Русал (50%),

( Читать дальше )

Блог им. Geolog72 |Беспрецедентный обвал российского рынка акций. Что делать?

- 25 февраля 2022, 08:30

- |

Вчера произошло то, чего не ждали – дневной обвал индекса Московской биржи на 45%. Российские акции упали в среднем на 30-50%, котировки Сбера, Газпрома, ВТБ, Роснефти, Лукойла, НОВАТЭКа и других голубых фишек обвалились на 50%.

Основную причину вы все знаете – военные действия на Украине. Оглядываясь назад, понимаешь, что данное событие можно было предсказать, но никто, в том числе мы, не хотели верить, что Россия может начать полномасштабные военные действия, которые приведут к невероятным последствиям для экономики и жителей страны, откинув нас в развитии на несколько лет назад. Но как говорят, задним числом всё было очевидно!

События уже разворачиваются по наихудшему сценарию. В связи с этим, мы видим беспрецедентный обвал российского фондового рынка, участники рынка заложили уже военные действия и будущие жёсткие санкции в отношении России. Дополнительное давление на котировки оказали массовые закрытия маржинальных позиций инвесторов. При этом, акции российских компаний в Лондоне и США стоят дешевле, чем в Москве.

( Читать дальше )

Блог им. Geolog72 |Лукойл снова начал buyback. Хорошо это или плохо?

- 08 декабря 2021, 09:11

- |

На днях стало известно, что Лукойл возобновил программу выкупа акций. С 26 ноября по 3 декабря 2021 г. компания выкупила 858,4 тыс. акций и АДР на 5,6 млрд руб. Средневзвешенная цена покупки акций составила 6528,72 руб. или 0,13% от уставного капитала.

Напомним, осенью 2019 г. Лукойл объявил о программе выкупа собственных акций на сумму $3 млрд со сроком до 30 декабря 2022 г. – это 5,15% от текущей рыночной капитализации. При этом, с момента запуска до текущего времени компания не осуществляла покупок.

Buyback – это позитив для акций Лукойла, программа выкупа акций в долгосрочной перспективе всегда оказывает положительное влияние, так как сокращается количество акций в обращении и увеличивается размере прибыли и дивидендов на акцию.

Но есть, один минус, выкуп акций у Лукойла снижает дивидендную базу, с которой выплачиваются дивиденды. По дивидендной политике, компания направляет на выплаты дивидендов не менее 100% свободного денежного потока (FCF) по МСФО, скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций Лукойла.

( Читать дальше )

Блог им. Geolog72 |Обзор финансовых результатов Лукойла за III кв. 2021 г. по МСФО. Прогноз дивидендов

- 25 ноября 2021, 09:07

- |

Выручка компании за отчётный период выросла на 77,72% по сравнению с аналогичным периодом прошлого года – до 2588,75 млрд руб. Чистая прибыль Лукойла увеличилась на 281,7% — до 192,47 млрд руб.

Рост показателей обусловлен восстановлением добычи нефти и переработки нефтепродуктов на фоне положительной динамики цен на нефть и нефтепродукты. Дополнительную поддержку показателям Лукойла оказали высокие цены на газ и восстановление добычи газа в Узбекистане. Сдерживающим фактором стало уменьшение положительного эффекта временного лага по экспортной пошлине и НДПИ.

( Читать дальше )

Блог им. Geolog72 |Обзор финансовых результатов Лукойла за II кв. 2021 г. На какие дивиденды можно рассчитывать?

- 30 августа 2021, 18:44

- |

Выручка нефтяника выросла 2,23 раза по сравнению со II кв. 2020 г. – до 2,2 трлн руб. на фоне высоких цен на нефть и нефтепродукты. А также увеличение добычи нефти на фоне пересмотра сделки с ОПЕК+ и снятием карантинных ограничений.

( Читать дальше )

Блог им. Geolog72 |Обзор финансовых результатов Лукойла за I кв. 2021 г. по МСФО. Рост FCF в 3 раза, прогноз дивидендов

- 27 мая 2021, 19:23

- |

— Выручка: 1 876,5 млрд руб. (+12,6% г/г)

— Чистая прибыль: 157,4 млрд руб. (против убытка 46 млрд руб.)

— Свободный денежный поток: 163,6 млрд руб. (+294,7% г/г)

Лукойл опубликовала финансовые результаты за январь – март 2021 г. по МСФО, показав более сильные цифры, чем ожидалось согласно консенсус-прогнозам аналитиков.

Выручка компании за период с января по март 2021 г. составила 1 876,5 млрд руб., что на 12,6% выше, чем за аналогичный период годом ранее. Рост доходов нефтяника обусловлен повышением цен на нефть и нефтепродукты на фоне девальвации рубля. В роли сдерживающего фактора было снижение объемов добычи, переработки и трейдинга.

По чистой прибыли за I кв. 2021 г. компания отчиталась о получении 157,4 млрд руб., против 46 млрд руб. убытка за тот же квартал 2020 г. Положительная динамика чистой прибыли объясняется увеличением EBITDA из-за эффекта временного лага по экспортной пошлине и НДПИ. Также на квартальную прибыль повлияли неденежные убытки из-за обесценивания активов в 2020 г. и пересчитанные в IV кв. 2020 г. амортизационные расходы.

( Читать дальше )

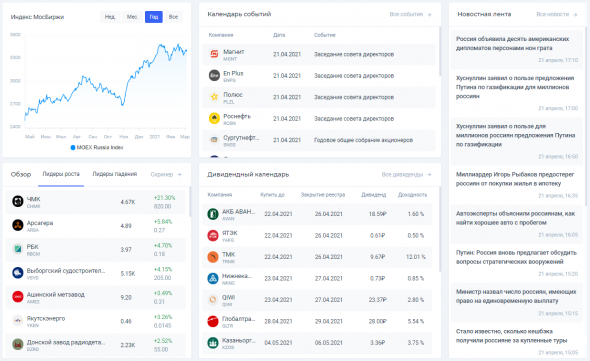

Блог им. Geolog72 |Комментарии по рынку акций: X5 Retail Group, ММК, Лукойл, Система

- 21 апреля 2021, 18:19

- |

Дивиденды X5 Retail Group. Продуктовый ритейлер сообщил, что видит возможность роста дивидендов в 2021 г. на 10%. Таким образом, общий размер выплаты по дивидендам может составить 55 млрд руб. или 202,5 руб. на акцию. По нашим расчётам, дивидендная доходность за 2021 г. может составить 8,5%. #FIVE

Финансовые результаты ММК за I кв. 2021 г. по МСФО. Выручка металлурга увеличилась на 27,8% по сравнению с аналогичным периодом прошлого года – до рекордных $2,2 млрд. Чистая прибыль выросла в 3,6 раза – до $477 млн.

Результаты ММК вышли в рамках наших ожиданий, поэтому мы на днях продали акции на исторических максимумах, зафиксировав прибыль +36,4%. Сильные финансовые результаты обусловлены ростом операционных показателей на фоне положительной динамики цен на стальную продукцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс