Блог им. GlobalInvestfund |💰Что там с дивидендами металлургов?

- 12 января 2024, 15:48

- |

💰Что там с дивидендами металлургов?

После долгого перерыва металлурги могут вернуться к выплате дивидендов. Первой о них заговорила Северсталь.

❗️Прикидываем дивдоходность и какой апсайд остался у акций.

За 2023 год Северсталь, согласно нашим расчетам, заработала около 160 рублей дивидендов.

Но рынок ждет, что компания выплатит то, что задолжала акционерам за предыдущие периоды (IV кв. 2021 года и за весь 2022 год). А это дает прибавку еще около 200 рублей.

Следовательно в лучшем случае Северсталь может заплатить 360 рублей дивидендов или 21% дивдоходности!

☝️Но держим в голове, что это больше, чем за 2 года. За этот год Северсталь, скорее всего, заработает те же 150-160 рублей (будет завесить от цен на сталь).

⭐️Мнение GIF

Спекулянты могут разогнать акции перед выплатой дивидендов. Но с учетом ожидаемой дивдоходности в размере 10%, апсайда от текущих, с фундаментальной точки зрения, мы не видим. А дивгэп может закрываться очень долго.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. GlobalInvestfund |⁉️Что происходит с ЕвроТранс?!

- 10 января 2024, 11:27

- |

⁉️Что происходит с ЕвроТранс?!

Акции ЕвроТранс выросли на 39,2% по итогам вчерашних торгов. Сегодня котировки открылись ростом более чем на 20%.

☝️Новостей и рациональных причин роста можно не искать. Может компания нашла лишнюю неучтенную сотню миллиардов рублей у себя на балансе?

🚀Так что на лицо обычный памп.

Наблюдаются повышенные объемы и в недавно вышедших на IPO компаниях. Например, Мосгорломбард (в моменте рос на 10%), Handerson и CarMoney.

Спекулянты могут надеяться, что какая-то из этих бумаг станет следующей целью пампа.

Если в вашем портфеле акция начинает расти без видимых причин на десятки процентов, то лучше выходить из нее. Тем более если это третий эшелон.

❗️После пампа почти всегда следует дамп.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |Акции БСП стремятся попасть в космос

- 08 января 2024, 18:12

- |

🏦 Акции БСП стремятся попасть в космос

После публикации рейтинга по дивидендной доходности от РБК акции Банка Санкт-Петербурга уже выросли на 13%.

Спекулянты надеются, что результаты первого полугодия 2023 года повторятся и во втором.

☝️Но рекордной прибыли во многом удалось достигнуть за счет роспуска резервов, которого на фоне роста ключевой ставки уже не будет.

В прошлый раз поднимали планку пейаута с 20% до 30%. Есть надежда, что история повторится и в этот раз.

⭐️ Мнение GIF

Спекулянты разгоняют котировки в надежде на рекордные дивиденды за счет чистой прибыли и роста пейаута. Выше 300 рублей можно прикрывать позиции, если акции есть у вас в портфеле, и котировки достигнут этого уровня.

Рейтинг РБК: quote.ru/news/article/658ed3e09a794792eb3e856c

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |ЛУЧШАЯ СТРАТЕГИЯ НА СЛЕДУЮЩИЙ ГОД!!!

- 28 декабря 2023, 15:36

- |

😎😎😎 ДАРИМ ЛУЧШУЮ СТРАТЕГИЮ НА СЛЕДУЮЩИЙ ГОД!!!

🔥 В этом году мы заработали 210% годовых на 16 идеях. GIF обогнал Индекс в 5 раз! На 2024 план тот же.

Для вас бесплатно делимся стратегией 2024:

🟠15 акций, на которых мы заработаем

🟠42 популярные компании: наше мнение

Мы посмотрим на состояние мировой экономики, сырьевых рынков и России, расскажем про наши идеи на 2024 год.

Критерии. На что мы ориентируемся, когда ищем идеи: Компания заплатит высокие дивиденды за 2023 год. Текущие оценки этого не учитывают.

Компания растет быстрее сектора, направляет большую часть прибыли в развитие и не платит высоких дивидендов.

Корпоративные действия: бизнес переедет и может заплатить накопленный дивиденд. Также сюда относим инвестхолдинг, который выводит свои дочерние компании на IPO в следующем году.

Компания находится в защитном или дефицитном секторе.

Что покупать?

Мы выбрали 15 компаний:

Высокие дивиденды: Лукойл, Сургут-П, Сбербанк, Ростелеком-П, Транснефть.

Развитие: CarMoney, Ozon, Софтлайн, ВУШ.

( Читать дальше )

Блог им. GlobalInvestfund |СЧИТАЕМ ДИВИДЕНДЫ СУРГУТА

- 25 декабря 2023, 17:57

- |

⛽️СЧИТАЕМ ДИВИДЕНДЫ СУРГУТА

Из отчета Сургутнефтегаза за III кв. следует, что дивиденды на преф составят 13,2 рубля, если прибыль за IV кв. будет нулевая.

😱Почему нулевая ?!

На отчетный период курс доллара составлял 97,41 рублей. А год, скорее всего, завершится между 91 и 92 рублями.

☝️Следовательно, будет отрицательная валютная переоценка по отношению к III кв.

💰По нашим прикидкам, дивы на преф по итогам года составят 12-12,3 рублей или около 21,2%.

❗️Но повторить такой результат в следующем году без дальнейшей девальвации будет трудно.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |Все? Яндекс наконец переезжает?

- 25 декабря 2023, 16:31

- |

Все? Яндекс наконец переезжает?

🗞Вышла новость: Банк России принял решение о государственной регистрации выпусков обыкновенных акций, привилегированных акций типа «А» и привилегированных акций типа «Б».

🚀Котировки сразу взлетели на 5%. Рынок решил, что развязка с разделом Яндекса стала ближе.

☝️Но на самом деле это не так!

❗️По-прежнему нет никаких подробностей по поводу параметров разделения. Акционерам остается только надеяться на то, что это будет справедливая сделка.

🤝К тому же акционерам все еще голландского «Яндекса» предстоит одобрить эту сделки. В СМИ то и дело циркулируют слухи о разногласиях по этому поводу.

Поэтому, если разобраться, то ничего не поменялось. И если вы не взяли акции на позапрошлой неделе, когда они стоили на 10% дешевле, то вам стоит подумать, почему вы решили сделать этой сейчас.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |ВТБ раскрыл, когда и сколько ждать дивидендов

- 22 декабря 2023, 10:58

- |

🏦ВТБ раскрыл, когда и сколько ждать дивидендов

‼️ВТБ может заплатить первые дивиденды по итогам 2025 года в размере до 80 млрд рублей.

В этом году банк заработает более 400 млрд рублей чистой прибыли. 80 млрд рублей — это меньше 25% от нее ...

Следовательно, или ВТБ собирается платить меньше 50% от ЧП по МСФО, или прибыль упадет в два раза к текущему году.

💰Расчётный дивиденд составит 0,00294 рубля или 12,8% к текущим котировкам.

Перспектива держать акции три года, чтобы получить дивы на уровне текущих у Сбера — мягко говоря, выглядит не очень.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |🔋 Санкции добрались до Новатэка

- 21 декабря 2023, 20:20

- |

🔋 Санкции добрались до Новатэка

Новатэк предупредил о форс-мажоре с поставками СПГ из-за санкций США на компанию, которая занимается строительством проекта, сообщает Reuters.

Котировки сразу отреагировали снижением. Ведь это означает перенос сроков ввода проектов.

‼️А рост добычи — основной драйвер роста для акций Новатэка.

☝️Пока нет точной информации, насколько сдвигаются проекты. Если на пару месяцев, то акции выкупят, на год и более — сильно ударит по котировкам.

😱А ведь буквально накануне США обещали «убить» Арктик СПГ-2.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIFБлог им. GlobalInvestfund |Премиальная медицина — стоит ли инвестировать?

- 21 декабря 2023, 20:19

- |

💸 Премиальная медицина — стоит ли инвестировать?

GIF продолжает разбор развивающегося рынка медицинских услуг. Сегодня на нашем операционном столе — ЕвроМедЦентр.

🩺 ЕМС обслуживает состоятельных пациентов. Все расчеты с клиентами и врачами идут в евро. Поэтому компания не боится слабого рубля.

🟣Маржинальность бизнеса в I полугодии 2023 года выросла благодаря крепкому курсу евро по отношению к рублю.

🟣Чистая прибыль вышла в плюс против убытка годом ранее и составила 54 млн евро.

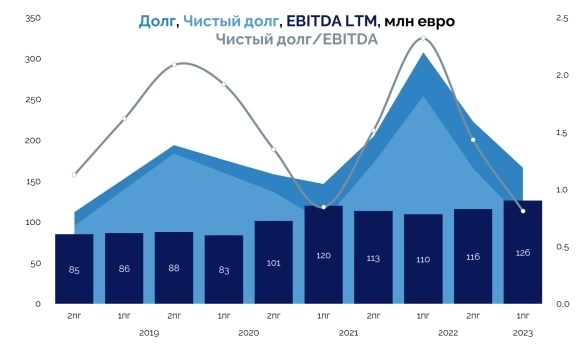

🟣За период дивидендной паузы ЕМС погасила около 140 млн евро долга. Соотношение чистого долга к показателю EBITDA снизилось до 0,8х.

🟣ЕМС показывает стабильный свободный денежный поток. FCF за последние 12 месяцев составляет 0,95 евро на одну акцию.

🟣Компания собирается провести редомициляцию в Российскую Федерацию.

🟣Менеджмент планирует вернуться к дивидендам после переезда и осуществить выплаты за пропущенные периоды. Дивидендная доходность может составить более 23% (2 евро на депозитарную расписку).

( Читать дальше )

Блог им. GlobalInvestfund |☕️ Новости к открытию рынка

- 15 декабря 2023, 09:26

- |

📈Лидеры

$SEDG SolarEdge Technologies +16,60%

$ENPH Enphase +11,72%

$ZBRA Zebra +11,34%

$ALGN Align +11,09%

$MRNA Moderna +9,25%

Многие американские компании, чувствительные к процентным ставкам, продолжают получать прибыль, поскольку заседание ФРС укрепило уверенность в более низкой инфляции и процентных ставках.

📉Аутсайдеры

$AEE Ameren -7,77%

$EXC Exelon -7,56%

$AJG Arthur J Gallagher -7,42%

$EG Everest -6,74%

$ADBE Adobe -6,35%

🗞Новости

🟠Совкомбанк получил многократную переподписку книги заявок в рамках IPO. Размещение пройдет сегодня по верхней границе ценового диапазона — 11,5 руб. на акцию — Ъ

🟠Банки в России в 2024 году значительно сократят свою прибыль по сравнению с рекордным 2023 годом, она составит по сектору около 1,7-1,9 трлн руб. — Прайм

🟠Доля рубля и валют дружественных стран в торговых расчетах России достигла в 2023 году 76% в экспорте и 72% в импорте — Известия

🟠Минск выдвинула новый вариант роста платы за транзит нефти. Для северной ветки нефтепровода Дружба предлагается повышение на 43%, а для южной — на 14,5% — Ъ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс