Торговые сигналы! |Почему я не покупаю российские Акции. В чем сейчас зарабатывать.

- 18 апреля 2023, 13:28

- |

- комментировать

- Комментарии ( 0 )

Блог им. JiM_SLIL |Рынок акций будет падать.

- 14 марта 2023, 17:24

- |

ИНФЛЯЦИЯ В США + 0.4% & +0.5% БАЗОВАЯ.

Данные по инфляции показывают, что годовые тепы роста снижаются с 6,4% до 6%, а годовой уровень базовой инфляции снижается с 5,6% до 5,5%. На первый взгляд, это поддерживает аргументы впользу повышения процентной ставки Федеральной резервной системы на следующей неделе.

С другой стороны затраты на жилье растут, и становятся не подъёмными, многие тарифы на коммунальные услуги выросли, авиакомпании так же подняли цены, выходит, что, если ФРС решится поднять ставку, это сделает условия кредитования еще жёстче, что создаст риск финансовой нестабильности.

Сложная ситуация стоит перед ФРС, можно ожидать, что Банки будут становитьсявсе более осторожными из-за последствий SVB, а регулирующие органы будут более бдительны.

Вывод:Рынок акций будет падать, поскольку корпоративная маржа, из-за действий ужесточения со стороны банков, будет сокращаться, снижая конкуренцию и создавая прецедент.

На заметку: Акции падают последними.

Спасибо, что с нами, больше макро обзоров в Телеграмм

( Читать дальше )

Блог им. JiM_SLIL |Кризис идет по стандартному сценарию.

- 14 марта 2023, 13:10

- |

Сейчас проблема с ликвидностью наблюдается в малых и средних банках, и если ФРС не понизит ставку «быстро», то они рискуют столкнуться с проблемами неплатежеспособности, поскольку бегства капитала будет не остановить.

Банковский кризис — ДОЛИНА ПИРАМИД..

( Читать дальше )

Блог им. JiM_SLIL |Сейчас ФРС пытается вернуть доверие, путем платёжеспособности банковской системы. Не верю.

- 13 марта 2023, 18:57

- |

После краха Silicon Valley Bank (SVB) можно ожидать, что планы ФРС разрушены, и Пауэлл будет вынужден признать, что экономика не была подготовлена должным образам к растущим процентным ставкам, а значит цикл повышения ФРС к 5,5%-6% нужно отменять.

www.tradingview.com/x/SDtfBo6M/

www.tradingview.com/x/SDtfBo6M/Ставки уже закладывают снижение, а если падение составит более 100 б.п, то ФРС не в силах будет остановить рецессию.

Мудрая мысль: не верьте ответственным лицам из ЦБ и т. д., смотрите что делают богатые люди, и вы поймете, что происходит на рынках.

Причины по которой я так считаю, основываются на утверждении перехода рынка от роста, к стоимости, и благодаря этому переходу, ФРС всячески начал уделять внимание к «росту реальной заработной платы», что в свою очередь подтверждает ужесточение кредитно-денежной политики, направленное на подавление спекуляций, путем повышения процентной ставки.

Сегодня экономика, больше похожа, на середину 60-х, с ошибками политиков в 70-х, и проблемами в обслуживания долга, спекуляции, которые прямиком ведут к повторению 1929-х. Великая депрессия.

( Читать дальше )

Блог им. JiM_SLIL |ВСЕ БОЛЬШЕ ПОСТУПАЕТ ДАННЫХ, ПО ПРОБЛЕМНОМУ БАНКУ SVB

- 12 марта 2023, 13:21

- |

Я делаю вывод, что нужно закладывать «банковский кризис», сравнимый с 2008 годом. На лицо сплошное мошенничество как в самом офисе Банка, так и с кредитами в стартапы в самой силиконовой долине.

Silicon Valley Bank — можно было бы спасти, но он этого не стоит, его проблема в том, что там очень много сомнительных мелких кредитов до 1 млн. USD, а значит поддержка банка, это поддержка этого сомнительного финтех мошенничества. ФРС вероятно на это не пойдет.

🔺Крипта будет под мощным ударом.

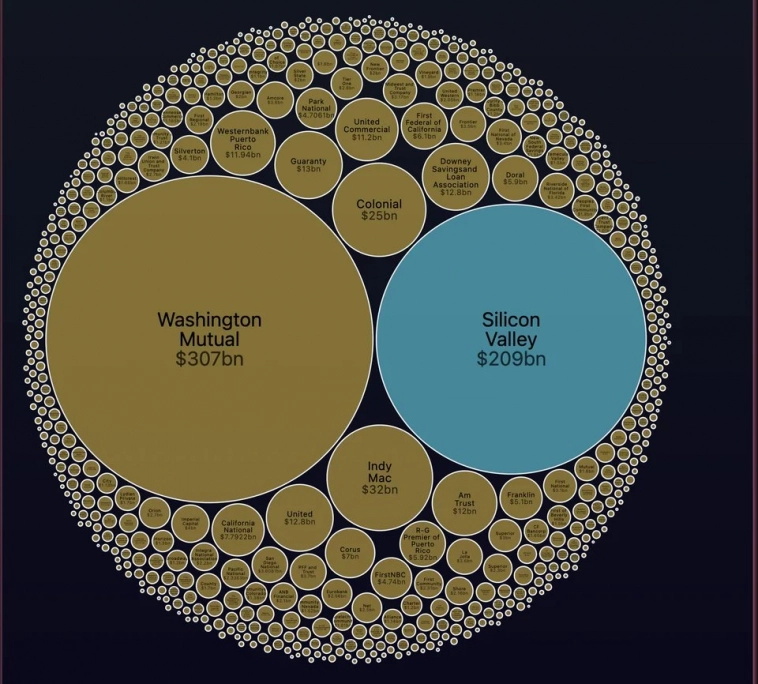

Размер банковских банкротств с 2000 года

Размер банковских банкротств с 2000 годаBloomberg – разгоняет тему, что сейчас начнутся массовые пересмотры рейтингов, что докажет, что мир не готов и не умеет работать в условиях растущих ставок. Это в свою очередь создаст эффект пирамиды и паники, распределение денег в системе будет нарушено, произойдет разрыв в цепочках по обязательствам, что в итоге парализует систему и произойдет «Рецессия».

Сегодня в закрытом клубе я буду рассматривать сценарии рецессии, и делать ставку на ХХХ и другие активы, подключайтесь. @macro000_bot

( Читать дальше )

Блог им. JiM_SLIL |Что ждать от повышения ставки ФРС, для Нефтегазовой отросли России

- 17 июня 2022, 13:31

- |

Всех интересует, что происходит с рынками? и большинство считает, что мы в рецессии, другие, что рецессия только начинается. Вот только ФРС, ожидает совершить мягкую рецессию, в 2023 году. (согласно прогнозам с 2 по 4 кв 2023 года )

Если взять под контроль инфляцию не получится, то риск рецессии возрастет.

Сейчас риск рецессии где-то 50 \50.

( Читать дальше )

Блог им. JiM_SLIL |Почему дробление акций вызывает ралли? Amazon

- 04 июня 2022, 18:40

- |

Сейчас ситуация обратная, после $2447\20 = $122 сплит, стоимость станет дешевле. История показывает, что после сплит, Акций в 98% (из SP500) начнется ралли, а поскольку компания имеет большой вес, то это окажет давление на VIX, и рынок под общем настроением покажет ралли.

Но есть и другие факторы: Весь сектор (потребительский) находится в коррекции, + ожидается очень плохой отчет о прибылях и убытках, а также, что важно, владелец Безос продолжает скидывать свои Акции, а его P\E равен 59, но есть и положительные цифры, это рост скорость свободного денежного потока 8.86%, что выше чем средняя по сектору в 6%. Спрос есть, продажи есть, выручка есть, и она лучше чем у конкурентах.

☝🏻Свалить эту компанию, думаю не получится. SP500 long

телеграмм t.me/shternkuker

Блог им. JiM_SLIL |Что буду торговать, и отчет за 16-20 Мая 2022 года.

- 22 мая 2022, 18:35

- |

Всего в обзоре 3 портфеля.

- Акции \ Interactive Brokers LLC

- Акции \ Российская Биржа

- SP500 \ МТ4 \ с плечами

В условиях санкций RTS вырос на 9,7%, все в шоке, как такое возможно. На деле, причины роста кроются в валютной разнице. Слишком крепкий рубль, который укрепляется из-за отсутствия спроса на импорт создал весь HYP, что в итоге заставляет ЦБ быстрее смягчать условия, и вероятно на июньском заседании мы увидим понижение шага более 3%, я считаю что ставка по фондам будет снижена с 14% до 9%, что будет воспринята рынком положительно.

( Читать дальше )

Блог им. JiM_SLIL |Акцию которую я бы купил.. US #LOPE

- 17 мая 2022, 13:54

- |

Компания: Grand Canyon Education, Inc. (NASDAQ: LOPE)

Направление: нейтральное

Стиль: стоимость

Рыночная капитализация: $2.7 млрд.

Рейтинг B (Buy)

Цена публикации: 87,9

Цель: $95

Компания предоставляет образовательные услуги колледжам и университетам США. Технологические услуги компании включают систему управления обучением, внутреннее администрирование, инфраструктуру и службы поддержки.

Еще одна бумага с хорошим бизнесом, с хорошими рейтингами. После отчета первого квартала, директор Бахус меня убеждает в том, что текущие показатели прибыли компании растут, и что LOPE будет торговать со средней прибылью, кратной примерно 12, в течение следующих пяти лет.

Если мы возьмем средние темпы роста EPS $6,1 дол и умножим на 12, мы получаем справедливую стоимость на цене 73,2 доллара в 2022 году, что ниже текущей стоимости компании в 87,9 долларов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс