Блог им. Kitten |Сегодняшние политические обещания — это завтрашние налоги. Обзор на предстоящую неделю от 21.02.2021

- 21 февраля 2021, 23:07

- |

По ФА…

Протокол ФРС

Протокол ФРС не дал инвесторов новой информации для размышления и был достаточно необычным, ибо в отличии от других протоколов ФРС за все время правления Пауэлла практически не отражал спектра мнений отдельных членов ФРС.

Создалось впечатление, что протокол ФРС был тщательно «вылизан», чтобы, с одной стороны, ничем не подорвать аппетит к риску, но, с другой стороны, не дать никаких гарантий по длительности сохранения программы QE в результате быстрых темпов восстановления экономики.

В отношении длительности сохранения программы QE в текущем размере члены ФРС полагают, что поскольку для достижения существенного прогресса в отношении целей по занятости и инфляции ещё далеко, то покупки активов будут продолжаться в текущем размере «ещё некоторое время».

Также протокол выявил несоответствие между оценкой персонала ФРС и мнением главы ФРС Пауэлла, высказанным в ходе январской пресс-конференции, в отношении уязвимости финансовой системы.

Персонал оценил риски как значительные, а Пауэлл как умеренные.

Т.е. фактически персонал ФРС видит на рынках пузырь, а Пауэлл предпочитает смотреть на финансовые рынки в розовых очках, что означает большой риск того, что при необходимости ужесточения политики в случае быстрого роста инфляции риски нового финансового кризиса велики.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Блог им. Kitten |Драги к бою готов. Обзор на предстоящую неделю от 14.02.2021

- 14 февраля 2021, 23:07

- |

По ФА…

1. Протокол ФРС, 17 февраля

Сложно ожидать наличие каких-то новых указаний в протоколе ФРС от январского заседания.

Как правило, январское заседание ФРС является ознакомительным, ибо в это время происходит ротация глав региональных ФРБ, участвующих в голосовании при принятии решений.

Единственным изменением в январском сопроводительном заявлении ФРС стал отказ от временных рамок при описании рисков для перспектив, но Пауэлл сие назвал позитивным признаком, т.к. перспективы улучшились благодаря началу вакцинации населения.

Протокол ФРС будет содержать различные противоположные мнения в отношении рисков для перспектив, длительности стимулов ФРС, рисков для финансовой стабильности, ибо состав членов ФРС в 2021 году получился слишком разношерстным, включив как ярых ястребов, так и голубей.

Самое главное в протоколе: мнение в отношении времени начала сворачивания программы QE, ястребы готовы рассмотреть уменьшение программы QE в конце года, голуби не намерены менять политику до конца 2021 года.

( Читать дальше )

Блог им. Kitten |Маэстро, ваш выход! Обзор на предстоящую неделю от 07.02.2021

- 07 февраля 2021, 21:57

- |

По ФА…

Nonfarm Payrolls

Январский отчет по рынку труда США вышел слабым, со значительной ревизией на понижение за два предыдущих месяца.

Разочарование рынка было сильным, т.к. ожидания на нонфарм США были завышены после позитивных отчетов ADP и ISM услуг, банки ожидали, что рынок труда США начнет демонстрировать уверенное восстановление с января после провального декабрьского нонфарма.

Доходности ГКО США рухнули, что привело к падению доллара, при этом доходности долгосрочных ГКО США после первой реакции пытались продолжить рост, но доходности краткосрочных ГКО США упали до минимумов, что означает отсутствие готовности инвесторов занимать США деньги на длительный срок с низкой премией, но с одновременной потерей веры в сокращение стимулов ФРС в этом году.

Ключевые компоненты январского отчета по рынку труда США:

— Количество новых рабочих мест 49К против 50К/105К по разным прогнозам, ревизия за два предыдущих месяца составила -159К: ноябрь пересмотрен до 264К против 336К ранее, декабрь до -227К против -140К ранее;

— Уровень безработицы U3 6,3% против 6,7% ранее;

— Уровень безработицы U6 11,1% против 11,7% ранее;

— Участие в рабочей силе 61,4% против 61,5% ранее;

— Рост зарплат 5,4%гг против 5,4%гг ранее (ревизия вверх с 5,1%гг);

— Средняя продолжительность рабочей недели 35,0 против 34,7 ранее.

( Читать дальше )

Блог им. Kitten |Придет ли ФРС на помощь хедж-фондам? Обзор на предстоящую неделю от 31.01.2021

- 31 января 2021, 23:58

- |

По ФА…

Заседание ФРС

Сопроводительное заявление ФРС мало отличалось от своего декабрьского собрата.

Пресс-конференция Пауэлла не содержала сюрпризов.

Заседание ФРС не оказало влияния на рынки.

Пауэлл указал на замедление темпов восстановления экономики и неопределенность в отношении перспектив.

Пауэлл изо всех сил пытался абстрагироваться от ситуации с «робингудами», он отказался отвечать на первый вопрос, связанный с рисками от ситуации с GameStop, объяснив сие отсутствием возможности комментариев в отношении отдельных компаний.

Но журналисты были настойчивы и Пауэллу пришлось отвечать на крайне неприятный вопрос о том, являются ли резкие взлеты в рискованных активах, в том числе и акциях GameStop, результатом ультрамягкой политики ФРС.

Пауэлл заявил, что в крайние месяцы рост рисковых активов был связан с появлением вакцин от коронавируса и принятием пакета фискальных стимулов Конгрессом, а низкие ставки ФРС не имеют такой тесной связи со стоимостью активов, как принято считать.

Пауэлл резко отверг идею использования инструментов монетарной политики для сдутия пузырей на фондовом рынке, хотя некоторые члены ФРС, в основном ястребы, ранее считали такой вариант приемлемым, что было неоднократно отображено в протоколе ФРС, который Пауэлл, видимо, не читает.

Джей предупредил, что рынкам не следует реагировать на рост инфляции с марта, ибо это будет эффект низкой базы прошлого года и ФРС будет взирать на эти показатели сквозь пальцы и вообще, для ФРС снизить высокую инфляцию ничего не стоит, а вот низкая инфляция является проблемой.

На вопрос об истерии на рынках при последующем сворачивании программы QE Пауэлл ответил, что ФРС с этим справится также замечательно, как и в прошлый раз, все будет прозрачно, поставят в известность рынки заранее и никто не удивится сворачиванию программы QE и последующему сокращению баланса.

Правда, Пауэлл забыл, что в прошлый раз ФРС так и не удалось насколько либо существенно уменьшить размер баланса ФРС, т.к. рынки начали падать и ФРС был вынужден впервые запустить программу QE без наличия рецессии или её угрозы.

( Читать дальше )

Блог им. Kitten |Новый рассвет. Обзор на предстоящую неделю от 24.01.2021

- 24 января 2021, 22:58

- |

По ФА…

Заседание ЕЦБ

ЕЦБ ожидаемо сохранил политику неизменной, но из сопроводительного заявления исчезла формулировка о необходимости тщательного мониторинга курса евро.

Тем не менее, Лагард в ходе пресс-конференции постоянно напоминала о важности курса евро и его влиянии на рост инфляции, которая является главной и единственной целью ЕЦБ согласно мандату.

Лагард сообщила, что краткосрочные экономические перспективы по-прежнему покрыты мраком неопределенности и зависят от темпов вакцинации, баланс рисков направлен вниз, но менее выражен.

Меры карантина окажут негативное влияние на ВВП Еврозоны в 1 квартале, но декабрьские прогнозы ЕЦБ по-прежнему соответствуют ситуации, т.к. негатив был компенсирован другими факторами, в частности достижением соглашения по Брексит и заменой Трампа Байденом.

Лагард ожидает рост инфляции в начале года, но по причине роста цен на энергоносители и повышения НДС в Германии, внутренний рост инфляции останется низким.

На вопрос о контроле кривой доходности ГКО стран Еврозоны Лагард ответила, что ЕЦБ не привязан к конкретной цифре, но доходности ГКО стран Еврозоны являются одним из показателей, входящих в понимание благоприятных финансовых условий.

( Читать дальше )

Блог им. Kitten |Соскучились по Италии? Обзор на предстоящую неделю от 17.01.2021

- 17 января 2021, 22:12

- |

По ФА…

1. Заседание ЕЦБ, 21 января

Это будет проходное заседание без изменения политики и новых экономических прогнозов.

Данное заседание фактически не представляет интереса, пресс-конференцию Лагард необходимо отследить для исключения сюрпризов.

Наибольший интерес вызовет мнение Лагард о тренде экономики Еврозоны в 1 квартале 2021 года, участники рынка ожидают возвращение ВВП Еврозоны на отрицательную территорию в 4 квартале 2020 года, но падение экономики в 1 квартале может быть ещё более сильным.

Лагард должна действовать на опережение в связи с ожидаемым ростом инфляции по причине роста цен на энергоносители, повышения НДС в Германии и ростом инфляции в связи с ужесточением требований по климату.

Кроме подготовки благоприятной почвы для анализа последующих экономических отчетов Еврозоны ничего интересного в риторике Лагард не ожидается.

Росту баланса ЕЦБ может позавидовать любой рисковый актив, тренд продолжится как минимум в течение этого года:

( Читать дальше )

Блог им. Kitten |Клеймо кровавого диктатора. Обзор на предстоящую неделю от 10.01.2021

- 10 января 2021, 23:39

- |

По ФА…

— Протокол ФРС

Все члены ФРС поддержали изменение указаний в отношении программы QE в «руководстве вперед» о продолжении покупки активов в текущем размере 120 млрд. долларов ежемесячно до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен.

Члены ФРС отметили, что проведение программы QE с привязкой к достижению экономических целей позволит лучше реагировать на изменения в экономике.

К примеру, если прогресс в достижении целей ФРС будет более медленным, чем прогнозируется сейчас, то ставки будут сохранены низкими более длительное время, а баланс ФРС вырастет сильнее.

Ряд членов ФРС допускает увеличение размера программы QE или покупку ГКО США с более длительным сроком погашения в случае, если достижение целей согласно мандату ФРС будет более длительным, другие члены ФРС призывают к разумному взвешиванию пользы и ущерба от покупки активов.

В отношении сроков сокращения программы QE, то ряд членов ФРС отметили, что после достижения прогресса в отношении максимальной занятости и роста инфляции начнется постепенное сокращение размера программы QE, а сам процесс сворачивания покупки активов будет аналогичен процессу в 2013-2014 годах.

( Читать дальше )

Блог им. Kitten |Взгляд в будущее. Новогодний обзор от 03.01.2021

- 04 января 2021, 00:06

- |

Смена экстравагантной политики Трампа на более традиционное правление Байдена значительно упростит жизнь трейдерам, торгующим на валютном рынке, но усложнит работу на фондовом рынке.

Во времена президентства Трампа торговля на валютном рынке напоминала родео на быке, в любой момент заявления о повышении торговых пошлин, валютной политике или разрыве международных соглашений могли сбросить с тренда.

Администрация Байдена будет играть согласно правилам, что вернет зависимость основных трендов на валютном рынке от политики ЦБ.

Сон инвесторов во время четырехлетнего правления Трампа был крепок и спокоен, за исключением начала пандемии коронавируса, ибо Дональд судил о своем рейтинге исходя из уровней фондового рынка.

Приход администрации Байдена доставит немало проблем инвесторам, ибо изменение налоговой политики, заключение международных соглашений по налогообложению цифровых компаний и климату спровоцирует коррекцию на фондовом рынке, не говоря о перспективе закручивания крана ликвидности ФРС.

( Читать дальше )

Блог им. Kitten |Мир погряз в переговорах. Обзор на предстоящую неделю от 20.12.2020

- 20 декабря 2020, 23:07

- |

По ФА…

Заседание ФРС

ФРС приняла решение о сохранении текущего ежемесячного размера программы QE в размере 120 млрд. долларов «до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен».

Состав покупок активов также остался неизменным, ФРС продолжит ежемесячно покупать ГКО США на 80 млрд. долларов с прежней длительностью погашения, а ипотечные бонды на 40 млрд. долларов.

Экономические прогнозы по росту инфляции и ВВП США были существенно пересмотрены на повышение, прогнозы по уровню безработицы U3 были пересмотрены на снижение.

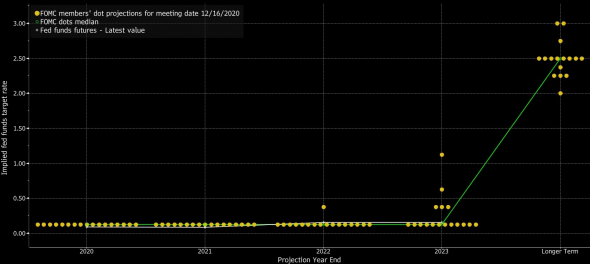

Точечные прогнозы членов ФРС по ставкам остались практически неизменными, члены ФРС в большинстве не ожидают повышения ставки на всем прогнозируемом горизонте:

( Читать дальше )

Блог им. Kitten |Йеллен вновь аккомпанирует ФРС. Обзор на предстоящую неделю от 13.12.2020

- 13 декабря 2020, 23:20

- |

По ФА…

На уходящей неделе:

Заседание ЕЦБ

ЕЦБ принял решение об увеличении размера программы PEPP на 500 млрд. евро до 1,85 трлн. евро и продлил срок её действия как минимум до марта 2022 года, а реинвестирование в рамках программы PEPP продлится минимум до конца 2023 года.

ЕЦБ смягчил условия кредитования по TLTRO и увеличил количество аукционов, также увеличив количество операций PELTRO.

Смягчение правил залога было продлено до июня 2022 года.

Все решения ЕЦБ оказались на нижней границе ожиданий рынка и не могут привести к росту евро, ибо были учтены в котировках ранее.

Перед оглашением решения ЕЦБ доходности ГКО стран Еврозоны снижались, особенно южных стран, доходности 10-леток ГКО Испании даже упали на отрицательную территорию, но решение ЕЦБ не смогло закрепить эту тенденцию и очевидно, что пузырь на долговом рынке Еврозоны превысил все пределы.

Новые экономические прогнозы ЕЦБ оказались лучше ожиданий рынка:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс