Козлов Юрий

Резкий скачок инфляции за последние две-три недели

- 15 марта 2022, 21:16

- |

💸 С начала спец.операции РФ на Украине прошло уже около двух с половиной недель. Казалось бы, в масштабах года дистанция крайне скромная, однако инфляционные процессы мы с вами за это время уже успели прочувствовать на своём кошельке как следует. Начиная от продовольственных супермаркетов и аптек, и заканчивая магазинами с компьютерами и бытовой техникой. Да и термин «дефицит» вновь резко вернулся в наш обиход, хотя я его, признаюсь, немного подзабыл с 90-х годов. Ну что ж, придётся вспоминать.

📈 Если взглянуть на динамику СберИндекса с 27 февраля по 6 марта, то можно увидеть, что прирост расходов на товары и услуги в России за этот период составил внушительные 25,2% в годовом выражении. И причин тут целый ряд: начиная от инфляционного давления из-за обвального ослабления рубля, и заканчивая массовым ажиотажем россиян на целый ряд продовольственных и непродовольственных товаров, на фоне заградительных антироссийских санкций, массового ухода иностранных компаний из нашей страны, запрета импорта и т.д.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 20 )

Финансовая грамотность в текущих условиях - залог успеха!

- 06 марта 2022, 15:59

- |

🤔 Знаете, что очень красноречиво показал текущий кризис, который всё ещё набирает обороты?

Вы можете быть талантливым сапожником или токарем, уважаемым программистом или инженером с многолетним опытом работы, вы можете быть учителем года или заслуженным работником завода. Безусловно, эти профессии сейчас в условиях «железного занавеса» останутся высоко востребованными, даже больше, чем ещё две недели тому назад.

В этом смысле «золотым» блогерам из Ютуба, Тиктока и Инстаграмма, которым 16-17-18 лет отроду, и которые кроме блоггинга толком ничего не умеют, также как и в большинстве случаев не имеют хоть какого-то вменяемого образования. Фэйсбук на территории нашей страны уже закрыт, Ютуб отменил организацию рекламы для пользователей из России, не ровен час — и Инстаграмм окончательно закроется или попадёт под жёсткие ограничения (уже сейчас кстати работает гораздо хуже, чем раньше, для многих российских пользователей).

Но моя мысль сейчас немного о другом. Кем бы вы не были по роду своей деятельности: блогер или плотник, парикмахер или инженер — сохранить ваш капитал в текущих условиях (не преумножить, а хотя бы сохранить) могут только ваши финансовые способности и талант. У людей, которые далеки от финансовых рынков, и на банковских счетах которых сейчас лежат миллионы рублей или десятки тысяч долларов, сейчас действительно паника — они очень боятся потерять все свои деньги и при этом совершенно не компетентны в принятии решений.

Именно поэтому я бесконечно благодарен судьбе, что однажды, в 2008 году, в самый разгар мирового финансового кризиса, я заинтересовался финансовым миром, фондовыми рынками и рынками акций. Эти знания, как минимум, позволяют мне сейчас хотя бы более оперативно и взвешенно реагировать на все вызовы, с которыми мы сталкиваемся в эти дни, и более рационально перенаправлять свои денежные потоки. Уверен, в итоге мы прорвёмся через эти все трудности, и будем верить, что новая реальность не окажется в итоге такой печальной, как её пытается рисовать сейчас моё воображение.

🤝 Будьте разносторонними, друзья! И вне зависимости от вашей профессии старайтесь читать книги и по финансам! Как оказалось, это может пригодиться в самый неожиданный момент, когда время на раздумье в принятии решения порой измеряется не в днях, а в часах.

( Читать дальше )

Что делать российскому частному инвестору в условиях высоких ставок?

- 03 марта 2022, 00:00

- |

🤔 Предлагаю немного порассуждать на свободную тему под названием ключевая ставка российского ЦБ, которая совсем недавно на экстренном заседании ЦБ была резко повышена с 9,5% до рекордных 20%! ( по крайней мере за последние 20 лет точно максимум).

Что означает ключевая ставка на уровне 20%?

1️⃣ Для физических лиц это означает фактическую заморозку потребительского кредитования, и ипотечное кредитование при этом сценарии если и будет держаться, то исключительно на гос.помощи (и первые шаги в этом направлении мы уже, к счастью, видим). Соответственно, на этом фоне банки тоже потеряют часть серьёзную часть своих доходов, но сейчас не об этом.

2️⃣ Для юридических лиц и компаний такой резкий рост ставки до столь серьёзных значений неминуемо приведёт к череде дефолтов. В первую очередь, это будет касаться компаний с высокой долговой нагрузкой, поэтому на облигационном рынке для своего спасения они наверняка будут предлагать потенциальным кредиторам неподъёмные для себя проценты, в надежде на урегулирование ситуации в самом скором времени. Но бОльшая часть из этих отважных компаний будет ждать банкротство. История неоднократно видела подобные примеры.

( Читать дальше )

Рынки на дне, инвесторы в западне?

- 28 февраля 2022, 14:28

- |

Тяжело, но оптимизм не теряем! Главное — берегите нервы и здоровье, а остальное приложится!

( Читать дальше )

Обвал на российском рынке. Что делать?

- 22 февраля 2022, 15:34

- |

🤦♂️ Спустя почти месяц я вернулся к осторожным покупкам на российском фондовом рынке. Пальцы опять болят нажимать кнопку BUY, поэтому расскажу о своих мыслях в формате небольшого 20-минутного подкаста:

( Читать дальше )

НЕ корвалол-пост (видео)

- 19 февраля 2022, 09:56

- |

В этом получасовом видео я решил порассуждать на эту тему, объяснив при этом, почему я не спешу докупать российские акции прямо здесь и сейчас.

💔 Если не трудно — ставьте лайк в Ютубе и задавайте вопросы в комментариях под видео. На все обещаю ответить!

Яндекс: за агрессивный рост приходится платить

- 18 февраля 2022, 00:01

- |

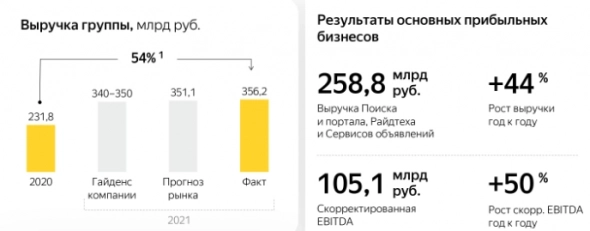

📈 Выручка российской IT-компании увеличилась в отчётном периоде на 54% (г/г) до 356,1 млрд руб., и этот рост стал рекордным за последние 5 лет! Во многом этого удалось добиться благодаря сильному росту доходов в сегментах такси и электронной коммерции, хотя и основной бизнес группы (поиск и реклама) также неплохо прибавил по выручке — на 32% до 165 млрд руб.

👌 Отрадно отметить, что компания в очередной раз превысила свой прогноз по выручке, который был дан в начале минувшего года. Тогда менеджмент ориентирован инвесторов на рост показателя до 305-320 млрд руб., а по факту он оказался куда более убедительным!

( Читать дальше )

Интересные тезисы от Бориса Йордона по текущей ситуации

- 17 февраля 2022, 00:20

- |

🔸Самые большие деньги всегда зарабатываются на падающих фондовых рынках, поскольку в долгосрочной перспективе акции всегда растут.

🔸Снижение фондовых рынков, которое наблюдается в последние месяцы, является технической коррекцией, а не разворотом восходящего тренда. В ряде сегментов был надут «пузырь», который сейчас сдувается.

🔸 Текущая ситуация в банковском секторе существенно отличается от событий 2007-2008 гг. – повторения масштабного банковского кризиса в мире ожидать не стоит.

🔸Не следует всерьёз воспринимать данные о снижении доходов населения в России – доходы населения выше из-за значительного объёма теневой экономики.

🔸ЦБ РФ правильно делает, что повышает ставки для борьбы с инфляцией. Высокая инфляция в США в 1980-х гг. оказала болезненное влияние на экономику и жизнь людей.

( Читать дальше )

Нерезиденты убегают с российского фондового рынка, и этим надо пользоваться!

- 15 февраля 2022, 23:12

- |

🤦♂️ На фоне роста геополитической напряжённости и ожидания повышения ставок со стороны ФРС, нерезиденты продали в январе 2022 года на российском фондовом рынке ОФЗ на 126 млрд руб. и акций – на 111 млрд.

Для сравнения, в декабре чистые продажи нерезидентов были на уровне 108 млрд и 115,5 млрд соответственно, что указывает на продолжение оттока иностранного капитала.

💸 В общей сложности за январь иностранные инвесторы сократили объём вложений в ОФЗ на 126 млрд руб. до 2,9 трлн руб, а их доля сократилась до 18,7% (минимум с 2015 года!):

🇷🇺 Как вы думаете, а кто же покупал подешевевшие российские бумаги? Правильно – мы с вами! Согласно данным ЦБ, основной объём покупок акций пришелся на российское население, купившее бумаги на сумму 98,1 млрд руб.

( Читать дальше )

Геополитический маразм крепчает, но надо оставаться инвесторами...

- 12 февраля 2022, 15:33

- |

💼 В течение последних трёх недель мой портфель не пополнился ни одной российской акцией, т.к. после январских распродаж во-первых отечественный фондовый рынок оттолкнулся от своих локальных минимумов, а во-вторых нужно было пополнить прохудившийся кэш, для будущих свершений.

И глядя на вчерашнюю и сегодняшнюю геополитическую повестку, что-то мне подсказывает, что уже следующая неделя может оказаться в лучшем случае очень волатильной. Ну а в худшем случае — сценарии в голове рисуются самые разные, вчера о них рассказывал.

⏳ Итак, что известно на текущую минуту:

1️⃣ Уже целый ряд стран призвал своих граждан покинуть Украину в течение ближайших 24-48 часов из-за колоссальной опасности, которая им там может угрожать.

2️⃣ Уже появились точные временные ориентиры вторжения РФ на территорию Украины: наш «любимый» Блумберг называет 15 февраля, Шпигель — 16 февраля. Ставки сделаны, ставок больше нет ©

3️⃣ Дедушка Байден сегодня напросился на переговоры с Путиным, которые запланированы на 19:00мск. В очередной раз, видимо, употребит несколько десятков раз слово «если» в отношении нашей «агрессии», и на этом распрощаются. Вряд ли кто-то ждёт здесь каких-то прорывных заявлений и решений.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- циан

- Энел Россия

- Эталон

- Юнипро

- Яндекс