Блог им. Klinskih-tag |Аэрофлот: не хочется, не колется

- 03 марта 2020, 23:22

- |

Источник

Группа Аэрофлот отчиталась по МСФО за 2019 год:

В то время как отечественный рынок авиаперевозок в целом вырос на 7%, Аэрофлот смог продемонстрировать опережающие темпы, увеличив пассажиропоток по итогам минувшего года на 9% до 60,7 млн пассажиров (все помнят про планы по наращиванию этого показателя до 100 млн пассажиров к 2023 году?). При этом традиционно опережающую динамику продолжает демонстрировать дочерняя авиакомпания-лоукостер Победа, объём перевозок которой почти наполовину превзошёл аналогичный показатель 2018 года.

Это позволило нарастить выручку Аэрофлота по МСФО в 2019 году на 10,8% до 677,9 млрд рублей. А вот дальше разбираться в цифрах из отчётности у меня совершенно никакого желания не возникло, т.к. в связи с переходом на новый стандарт отчётности там самая настоящая чехарда, связанная с пересчётом прошлогодних показателей, появлением каких-то переоценок из-за этого пересчёта, а также расчётом скорректированных показателей, вникать в суть которых нет ни времени, ни энтузиазма.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Klinskih-tag |Корвалол-пост от дяди Юры

- 29 февраля 2020, 17:45

- |

Я обещал вам корвалол-пост? Я его написал! Букв получилось много, поэтому пришлось мысли разбить на две части.

Как же приятно размышлять о событиях на рынке, наслаждаясь субботним тёплым деньком и предвкушая завтрашнее наступление весны, дополнительно напоминают о которой в том числе и скоморохи, которые во всех уголках нашей страны радуют сейчас детей и взрослых вкусными блинами на праздновании масленицы, хорошим настроением и, конечно же, сожжённым чучелом. Очень хочется верить, что вместе с этими сгоревшими чучелами улетучатся и все негативные настроения, которые сейчас буквально накрыли с головой все мировые фондовые площадки, в том числе и российский.

Короткая рабочая неделя, конечно, выдалась «весёлой» для инвесторов: за четыре торговые сессии индекс Мосбиржи растерял более 10%, а паника неминуемо вселялась в сердца всё большего количества инвесторов, с каждым новым погружением индекса вниз. Ну а как вы хотели, високосный год ведь! То ли ещё будет.

( Читать дальше )

Блог им. Klinskih-tag |Фосагро: стабильность фин.результатов и дивидендов - главная задача

- 23 февраля 2020, 17:07

- |

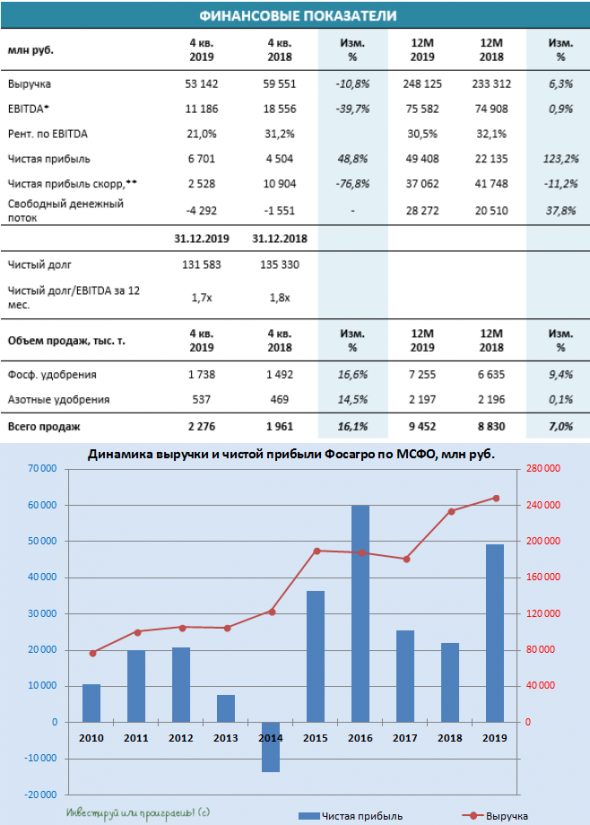

Фосагро отчиталась по МСФО за 4 квартал и 12 месяцев 2019 года:

дивидендов - главная задача" title="Фосагро: стабильность фин.результатов и дивидендов - главная задача" />

дивидендов - главная задача" title="Фосагро: стабильность фин.результатов и дивидендов - главная задача" />

Несмотря на весьма уверенные производственные показатели, которые исправно демонстрирует компания, негативная ценовая конъюнктура на рынке фосфорных удобрений продолжает серьёзно давить на финансовые результаты. По итогам всего 2019 года выручка хоть и выросла на 6,3% до 248,1 млрд рублей, четвёртый квартал отметился негативной динамикой этого показателя более чем на 10% (г/г), что намекает на усиление негативных тенденций ближе к концу прошлого года.

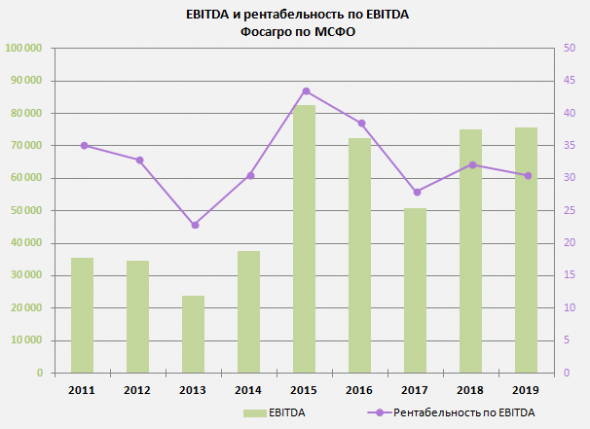

Показатель EBITDA в IV кв. 2019 года и вовсе рухнул почти на 40% (г/г) до 11,2 млрд рублей, а по итогам года едва сумел избежать падения, скромно прибавив меньше чем на процент до 75,6 млрд. Радует, что рентабельность осталась на довольно высоком уровне – выше 30%:

( Читать дальше )

Блог им. Klinskih-tag |Ленэнерго продолжает баловать дивидендами

- 22 февраля 2020, 14:22

- |

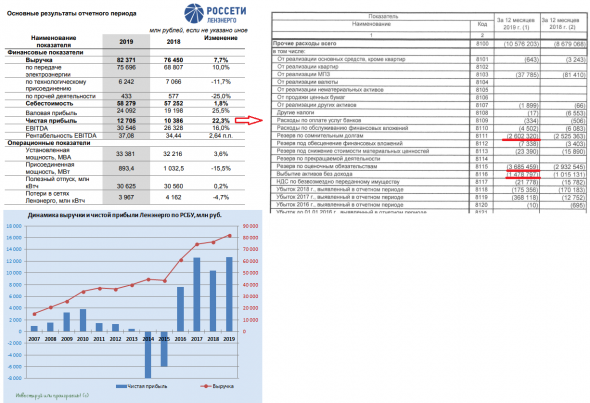

Уже после закрытия торгов в пятницу Ленэнерго представила свою годовую бухгалтерскую отчётность по РСБУ за 2019 год, которую акционеры компании всегда ждут с большим ожиданием, т.к. дивиденды по префам рассчитываются строго ориентируясь на неё (по весьма простой формуле: 10% от ЧП), а потому с вероятностью почти 100% мы уже сейчас можем взять и прикинуть их размер. Но обо всём по порядку.

Выручка Ленэнерго по итогам 2019 года выросла на 7,7% до 82,4 млрд рублей, прежде всего благодаря росту доходов по передаче электроэнергии (на долю которой приходится 91,9% от совокупной выручки), на фоне удорожания тарифов «в связи с возвратом региональными регуляторами накопленных выпадающих доходов и переносом тарифной выручки (эффект сглаживания)».

Себестоимость продаж также никаких вопросов не вызывает: по итогам минувшего года она прибавила на скромные 1,8% до 58,3 млрд рублей, благодаря чему валовая и операционная прибыли отметились убедительной положительной динамикой на уровне 25%.

( Читать дальше )

Блог им. Klinskih-tag |Почему растут акции ФСК ЕЭС?

- 24 января 2020, 17:26

- |

Глава комитета Госдумы по энергетике Павел Завальный сегодня заявил, что законопроект о повышении тарифов на передачу электроэнергии по магистральным сетям (которые находятся под управлением ФСК ЕЭС), так называемая дифференциация тарифов, поступит в Госдуму уже в 1 полугодии 2020 года. А это значит, сохраняется большая надежда, что тарифы для юрлиц начнут заметно дорожать уже с 2021 года, что по мнению Минэнерго должно поспособствовать созданию равных условий ведения бизнеса как для крупного бизнеса, так и для мелких и средних российских предпринимателей.

Напомню, ранее Минэнерго предложило последовательно проводить дифференциацию тарифа ФСК ЕЭС на передачу электроэнергии, постепенно повышая его в течение трёх лет. 2 октября 2019 года Минэнерго внесло в правительство проект федерального закона о дифференциации тарифов ФСК и, в частности, повышении на 50% тарифа на передачу электроэнергии по магистральным сетям.

Понятное дело, что акции ФСК ЕЭС сегодня радостно раллируют на этой новости, прибавляя на текущую минуту более чем на 4%. Если данный законопроект в итоге будет одобрен, то и без того сильная с финансовой точки зрения компания получит мощный дополнительный толчок для переоценки вверх, особенно когда рынок начнёт отыгрывать этот драйвер и закладывать в стоимость возможный рост дивидендов в ближайшие годы.

Блог им. Klinskih-tag |Мостотрест рассмотрит вопрос о дивидендах ближе к лету

- 16 января 2020, 13:44

- |

Ну что тут можно сказать. Если дивидендам всё-таки быть (а в случае с Мостотрестом такие сомнения небезосновательные – вспомните хотя бы прошлогоднюю эпопею с отсутствием выплат за 2018 год), то в позитивном сценарии акционеры получат минимум 11,29 руб. (вряд ли совокупные выплаты за 2019 год будут рекомендованы ниже невыплаченных промежуточных за 9 месяцев), а быть может даже и больше. И по текущим котировкам это означает двузначную ДД. Но есть ещё негативный сценарий, при реализации которого акционеры опять нифига не получат.

( Читать дальше )

Блог им. Klinskih-tag |Сегодня мы увидим первые див.отсечки в 2020 году!

- 06 января 2020, 15:17

- |

Добрый день, друзья!

Во-первых, поздравляю всех с наступающим Рождеством и желаю тепла и гармонии вашим семьям! А во-вторых, поздравляю всех нас с первыми дивидендными отсечками, которые берут старт уже сегодня, в самый разгар новогодних и рождественских праздников!

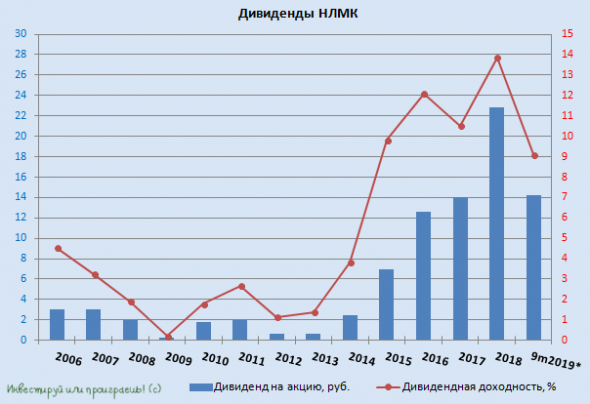

Из тех акций, что присутствуют на моём инвестиционном радаре, речь идёт, разумеется, об НЛМК, акционеры которого после окончания сегодняшних торгов смогут рассчитывать на получение дивидендных выплат за III кв. 2019 года в размере 3,22 руб. на бумагу. В общей сложности, за 9 месяцев выплаты оцениваются на уровне 14,24 руб., а промежуточная ДД за этот период – чуть выше 9%.

Свой долгосрочный взгляд на акции НЛМК я уже высказывал в 20-х числах декабря минувшего года, и, как вы понимаете, он совершенно не изменился за эти прошедшие с того момента пару недель.

Блог им. Klinskih-tag |Акции ЛУКОЙЛа закрыли дивидендный гэп за две недели!

- 04 января 2020, 16:24

- |

На сей раз акциям ЛУКОЙЛа хватило всего две недели для того, чтобы закрыть свой декабрьский дивидендный гэп и в очередной раз переписать исторические максимумы. Понимаю, 3% — не самая выдающаяся промежуточная доходность, однако после принятия обновлённой див.политики я смотрю на будущее компании с ещё большим позитивом!

Правда, вот в чём засада: ЛУКОЙЛ мне очень нравится с точки зрения ведения бизнеса, но покупать на таком растущем графике – не мой стиль торговли. Поэтому продолжаю держать свой скромный пакет акций компании с общей долей чуть менее 2% от всего портфеля и надеяться на какую-нибудь коррекцию. Как известно, деревья не растут до небес ©

Блог им. Klinskih-tag |День аналитика у Сбербанка. Подводим итоги

- 11 декабря 2019, 18:21

- |

Сбербанк сегодня провёл «День аналитика», от которого вряд ли кто-то ждал прорывных новостей, однако резюмировать основные озвученные на мероприятии моменты всё-таки хочется

В развитие своей экосистемы Сбербанк с 2012 года инвестировал в общей сложности 123,5 млрд рублей, и сейчас туда входит более 30 компаний: электронная коммерция (Яндекс.Маркет), медицина (DocDoc), телекоммуникации (Сбербанк Телеком), облачные технологии (SberCloud), коммуникации (Dialog), идентификация (VisionLabs), лайфстайл (Фудплекс), сервисы для оптимизации бизнес-процессов (Эвотор, Интеркомп) и другие. В настоящий момент банк фокусируется на развитии уже существующих проектов в рамках экосистемы и в ближайшее время не планирует расширять свою экосистему.

В развитие своей экосистемы Сбербанк с 2012 года инвестировал в общей сложности 123,5 млрд рублей, и сейчас туда входит более 30 компаний: электронная коммерция (Яндекс.Маркет), медицина (DocDoc), телекоммуникации (Сбербанк Телеком), облачные технологии (SberCloud), коммуникации (Dialog), идентификация (VisionLabs), лайфстайл (Фудплекс), сервисы для оптимизации бизнес-процессов (Эвотор, Интеркомп) и другие. В настоящий момент банк фокусируется на развитии уже существующих проектов в рамках экосистемы и в ближайшее время не планирует расширять свою экосистему.

( Читать дальше )

Блог им. Klinskih-tag |МОЭСК: дивидендное разочарование для любителей хайпа

- 26 ноября 2019, 21:52

- |

Ну что ж, сегодня у нас очень любопытный день для дочек Россетей, некоторые из которых уже успели отчитаться по МСФО за 9 месяцев 2019 года, а кто-то из них даже порадовал или огорчил рекомендациями по промежуточным дивидендам.

Начну, пожалуй, с МОЭСК, которая в последние недели стремительно набирала хайп и акции которой начали покупать все кому не лень. А МОЭСК взяла сегодня и «расстроила» своих акционеров, рекомендовав в качестве дивидендов за 9 месяцев 2019 года 4,237 коп. на одну бумагу, что по текущим котировкам сулит весьма скромную промежуточную ДД чуть ниже 4%. И это с учётом того, что стоимость акций компании на этой новости сегодня обвалилась в моменте более чем на 10% на экстремально высоких объёмах, охлаждая пыл любителей быстрой наживы.

Однако по большому счёту, никакого сюрприза в этом нет (именно поэтому слово «расстроила» выше я взял в кавычки): мои сентябрьские ожидания по годовым дивидендным выплатам на уровне 8-10 коп. как были, так и есть. Просто дивидендная доходность из-за случившегося резкого роста котировок вместо двузначной теперь стала однозначной, вот и всё. В последние недели мы видели самую обычную истерию на графике акций МОЭСКа, привычное дело.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс