Блог им. Klinskih-tag |Дивидендные герои и антигерои российского рынка акций

- 15 апреля 2022, 10:26

- |

👍 Обещают выплатить дивиденды за 2021 год:

➕ BELUGA GROUP (#BELU): 43,77 руб. на акцию

➕ НОВАТЭК (#NVTK): 43,77 руб. на акцию

➕ КуйбышевАзот (#KAZT): 17,4 руб. на акцию

➕ Ростелеком (#RTKM): в начале марта подтверждал намерение выплатить 6 руб. на одну обыкновенную и привилегированную акцию

➕ Positive Technologies (#POSI): 14,4 руб. на акцию

➕ FixPrice (#FIXP): 6,8 руб. на акцию

➕ Интер РАО (#IRAO): 0,24 руб. на акцию

👎 НЕ выплатят дивиденды за 2021 год:

➖ Северсталь (#CHMF)

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 18 )

Блог им. Klinskih-tag |Первые дивидендные нули

- 19 марта 2022, 10:46

- |

И в первую очередь это затронет либо компании с зарубежными мажоритариями (например, Энел Россия), либо компании с пропиской в недружественных государствах (например, X5 Group). В первом случае зарубежный мажоритарий попросту не заинтересован в распределении дивидендов между акционерами, т.к. из-за санкций полагающаяся ему часть выплат автоматически окажется заблокированной. Ну а во втором случае компаниям нужно активно задумываться о решении более насущных задач и поддержании текущей деятельности, нежели шиковать с выплатой дивидендов. Также приходит на ум процедура смена зарубежной юрисдикции на российскую, которая неминуемо потребует определённые финансовые ресурсы.

( Читать дальше )

Блог им. Klinskih-tag |Разбираемся в дивидендах Газпромэнергохолдинга (ОГК-2, ТГК-1, Мосэнерго)

- 29 мая 2021, 16:22

- |

💰 Дивидендный фон вокруг трёх публичных дочек ГЭХа (Мосэнерго, ОГК-2 и ТГК-1) на протяжении последних месяцев был весьма интригующим. С одной стороны, мы имеем обновлённую дивидендную политику холдинга, согласно которой на выплаты направляется не менее 50% от ЧП по МСФО. С другой – от главы ГЭХа Дениса Фёдорова неоднократно звучали разного рода намёки, что «по некоторым компаниям, возможно, дивиденды окажутся больше расчётных», а в некоторых прогнозах «дивиденды отдельных компаний и вовсе могут достичь 75% от чистой прибыли».

📈 Сначала появились дивидендные рекомендации по акциям ТГК-1, которые чётко соответствовали норме выплат в 50% от ЧП по МСФО – 0,00107 руб. на акцию (ДД=8,6%), затем стал известен размер дивидендов по бумагам ОГК-2 – также строго в соответствии с див.политикой и 0,06 руб. на акцию (ДД=7,3%). И в этот момент я начал подозревать, что по логике приятный сюрприз следовало ожидать от Мосэнерго, иначе зачем тогда Денис Фёдоров постоянно намекал на это?

( Читать дальше )

Блог им. Klinskih-tag |А вы хотите платить 28% дивидендов?

- 13 апреля 2021, 09:09

- |

Нет, вы не подумайте — моё позитивное отношение к этой компании никак не изменилось, однако очень не хочется платить налог по дивидендам в размере (15%+13%)=28%!

Вариантов оставаться и дальше акционером X5 у меня теперь ровно два:

1️⃣ Разрыв соглашения об избежании двойного налогообложения России и Нидерландов всё же не состоится, и проблему в очередной раз удастся урегулировать.

2️⃣ X5 Retail Group задумается о листинге в РФ.

P.S. Акционеры Яндекса (компания тоже имеет голландскую юрисдикцию), не спешите паниковать — слово дивиденды вам всё ещё не знакомо, а потому даже тройного налогообложения вам вряд ли стоит бояться! 😆

Блог им. Klinskih-tag |Самый верный способ победить страх - рисковать!

- 29 октября 2020, 09:28

- |

📉 Уже два с половиной месяца кряду индекс Мосбиржи планомерно снижается, обновив вчера свои июньские минимумы.

Признаюсь, в своих сценариях я не закладывал подобного обвала, однако такими темпами до состояния весеннего пессимизма мы легко дойдём уже совсем скоро. А когда на рынок приходит пессимизм и страх – это прекрасное время для долгосрочных покупок.

Да, понимаю, что многим из вас я уже надоел с этим банальным призывом, тем более на падающем рынке, но история уже не раз доказывала, что некоторое время спустя инвесторы вознаграждаются за свою смелость в такие тяжёлые для рынков времена.

Весной мои мартовские покупки бумаг на паническом рынке для некоторых из вас наверняка казались чем-то безумным, кому-то было комфортней сидеть в кэше и ждать ещё большего обвала, однако дно тогда всё же нащупалось где-то 18-19 марта, и несколько недель спустя мы уже получили резкое восстановление котировок, причём двузначными темпами. По части позиций я с тех пор даже успел зафиксировать прибыль, из некоторых позиций вышел вовсе (Московская биржа, Детский мир, АФК Система), а буквально вчера продал на локальных хаях (по 180+) процентов 20% своих акций НЛМК. Разумеется, бОльшую часть в портфеле я оставил.

Ещё совсем недавно я кроме нефтегазового сектора ничего и не мог порекомендовать, а сейчас поле инвестиционного зрения с каждым днём распродаж расширяется на другие сектора. И это прекрасно! Привлекательных бумаг для покупок становится всё больше, дивидендная доходность по некоторым из них вновь начала подтягиваться к двузначным отметкам (а я уже и не ждал!), поэтому лучшим решением в данной ситуации является планомерная покупка акций, с размазыванием средней цены в своём портфеле всё ниже и ниже. Если вы, конечно, не обладаете чудодейственным качеством точно предсказывать будущее и определить тот самый день, когда мы увидим локальное дно.

Выбирайте для покупок адекватные эмитенты и отдавайте предпочтение не слишком закредитованным компаниям, с крепким финансовым состоянием. Если распродажи продлятся до пятницы, тогда найду вдохновение и напишу на выходных обзорный пост, выделив наиболее интересных кандидатов для долгосрочной покупки (не из нефтегазового сектора).

Где взять деньги для покупок – спросите вы? У меня есть валютная подушка, которую я с радостью начну потрошить при курсе доллара выше 80 рублей + облигационную составляющую постепенно сокращаю, наращивая долю акций.

Главное – не бойтесь! Всё будет хорошо, я проверял!

Блог им. Klinskih-tag |ВТБ отчитался по МСФО за 7m2020: резервы продолжают давить

- 03 сентября 2020, 11:05

- |

🧮🏦 ВТБ отчитался по МСФО за 7 месяцев 2020 года.

На фоне всплеска резервирования чистая прибыль в июле оказалась почти в 20 раз ниже прошлогоднего результата, составив скромные 1,1 млрд рублей (против 20,5 млрд годом ранее). Июльский объём резервов ВТБ в размере 48,7 млрд рублей сопоставим с квартальными расходами на резервирование: так, по итогам 2 кв. 2020 года резервы составили 68,8 млрд рублей, а в 1 кв. 2020 года – 45,1 млрд.

Поэтому, несмотря на неплохие результаты непосредственно от банковской деятельности (рост чистых комиссионных и процентных доходов), чистая прибыль ВТБ по итогам 1 полугодия 2020 года снизилась в 2,3 раза (г/г) – до 43 млрд рублей.

👨🏻💼В официальном пресс-релизе

( Читать дальше )

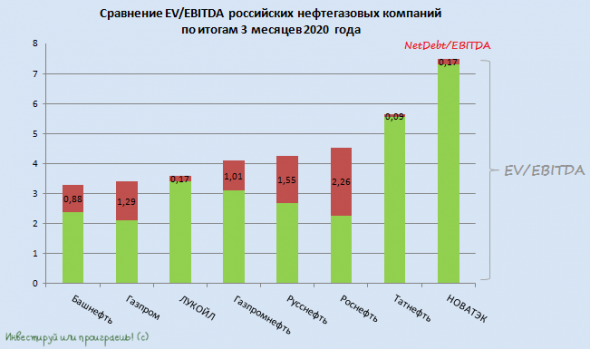

Блог им. Klinskih-tag |Подводим итоги 1 кв. 2020 года для российского нефтегаза

- 13 июня 2020, 12:42

- |

🧮 Большинство российских публичных нефтедобывающих компаний отчитались по МСФО за 1 кв. 2020 года, за исключением разве что Русснефти, которая публикует свои финансовые результаты раз в полгода, и Газпрома, которого устанешь ждать и который традиционно с большим опозданием представляет цифры. А потому самое время обновить расклад сил в этом секторе и посмотреть, как внезапно обрушившийся коронавирусный кризис начинает сказываться на финансовых мультипликаторах компаний и не открываются ли инвестиционные возможности, которыми нужно воспользоваться?

Начнём с того, что именно нефтянка оказалась одной из самых пострадавших отраслей за последние месяцы, а мы с вами узнали, что котировки цен на чёрное золото могут быть не только околонулевыми, но и отрицательными. Более того, второй квартал для этой отрасли может оказаться ещё хуже, учитывая вынужденное снижение добычи российскими компаниями в рамках ОПЕК++, на фоне весьма осторожного восстановления котировок цен на нефть, достаточно крепкого рубя и негативных последствий от пандемии коронавируса, в полной мере проявившиеся именно с 1 апреля.

( Читать дальше )

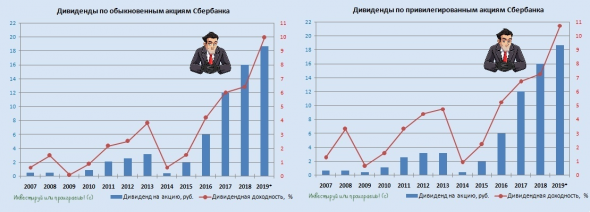

Блог им. Klinskih-tag |Сбербанк: итоги Набсовета и основные тезисы

- 19 мая 2020, 18:06

- |

Наблюдательный совет Сбербанка сегодня не стал подтверждать мартовскую рекомендацию по дивидендам в размере 18,7 руб. на оба типа акций и перенёс рассмотрение этого вопроса на вторую половину августа, перед годовым собранием акционеров (ГОСА). Кстати, дата ГОСА в очередной раз перенесена: на сей раз с 26 июня на 25 сентября (изначально планировалось проведение ГОСА 24 апреля).

Наблюдательный совет Сбербанка сегодня не стал подтверждать мартовскую рекомендацию по дивидендам в размере 18,7 руб. на оба типа акций и перенёс рассмотрение этого вопроса на вторую половину августа, перед годовым собранием акционеров (ГОСА). Кстати, дата ГОСА в очередной раз перенесена: на сей раз с 26 июня на 25 сентября (изначально планировалось проведение ГОСА 24 апреля).«Мы провели консультации, было высказано предпочтение к концу сентября, с чем наблюдательный совет согласился, собрание пройдет 25 сентября. Мы в течение 20 дней выплатим нашим акционерам дивиденды за год. Размер дивидендов сейчас не был определён, мы договорились о том, что во второй половине августа проведём ещё один наблюдательный совет, который определит размер дивидендов к выплате», — заявил журналистам глава банка Герман Греф в ходе онлайн-конференции.

( Читать дальше )

Блог им. Klinskih-tag |Дивидендный праздник для акционеров ЛУКОЙЛа!

- 19 мая 2020, 01:25

- |

Всех акционеров ЛУКОЙЛа торжественно поздравляю с сегодняшней замечательной новостью о том, что Совет директоров компании рекомендовал утвердить выплату финальных дивидендов за 2019 год в размере 350 рублей на одну обыкновенную акцию! Точно в соответствии с цифрой, озвученной топ-менеджментом ЛУКОЙЛа ещё в середине марта, в рамках телеконференции, приуроченной опубликованной финансовой отчётности компании по МСФО за минувший год.

Таким образом, совокупные дивидендные выплаты за 2019 год составят рекордные 542 рубля на одну акцию, а компания продолжает отличаться высокой корпоративной культурой и в моих глазах остаётся негласным российским дивидендным аристократом, который несмотря на все навалившиеся сложности находит возможности радовать своих акционеров щедрыми выплатами. Времена нынче такие, что соблюдение норм, прописанных в дивидендном уставе – уже праздник!

( Читать дальше )

Блог им. Klinskih-tag |Башнефть: очередная дивидендная боль для акционеров

- 16 мая 2020, 12:35

- |

Башнефть уже после закрытия торгов в пятницу сообщила о рекомендации Совета директоров относительно дивидендов за 2019 год: 107,81 руб. на оба типа акций:

Сразу скажу: я расстроен, т.к. рассчитывал на бОльшие выплаты (и вы прекрасно об этом знаете), но что имеем – то имеем. Теперь нужно адекватно взвесить ситуацию и попытаться разобраться как быть и что делать.

После того, как четыре года кряду дивиденды по обоим типам акций Башнефти находились в диапазоне от 148 до 159 рублей, тяжело было не привыкнуть к определённой стабильности в этом смысле, а бюджет республики Башкортостан, которой принадлежит 25% уставного капитала компании, выступал своего рода гарантом этой самой кажущейся стабильности. Однако негативная конъюнктура на нефтяном рынке и тяжёлые последствия пандемии коронавируса, которые ещё только предстоит пережить в том числе и российскому бизнесу, видимо вынуждает действовать осторожно в сложившейся ситуации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс