BCS

Вся правда об американской экономике на одном графике

- 06 ноября 2015, 05:06

- |

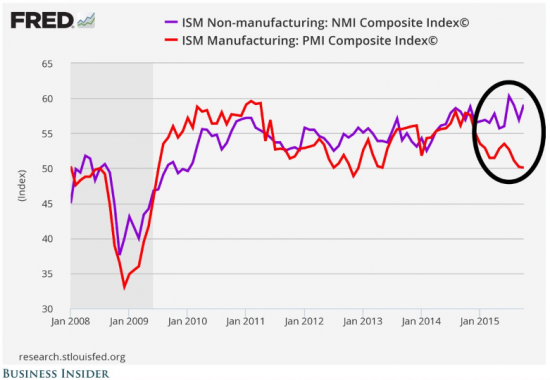

Ситуацию в экономике США нельзя назвать однозначной. Дело в том, что сектор услуг в стране неплохо развивается; промышленный сегмент, напротив, замедляется.

Согласно индексу ISM Manufacturing за октябрь, представленному в понедельник и близкому к 50 пунктам, промышленность США находится на грани между ростом и сокращением. В среду же вышел индекс ISM Non-manufacturing за тот же месяц, который равен 59,1 пункта; показатель близок к июльскому значению, который являлся 10-летним максимумом.

Падение цен на энергоносители и сильный доллар способствовали перераспределению ресурсов от промышленных и нефтегазовых компаний к потребителям. Однако действительность такова, что производственный сегмент составляет лишь около 12% американского ВВП, то есть в несколько раз меньше сферы услуг. Таким образом, говорить рисках рецессии в США пока смысла не имеет.

БКС Экспресс

- комментировать

- ★2

- Комментарии ( 0 )

Лучшие из лучших: Акции из S&P 500, обеспечившие сверхдоходы в октябре

- 03 ноября 2015, 05:01

- |

Американский фондовый рынок восстановился после сурового 3-го кв. на фоне заявлений ЕЦБ и Народного банка Китая о готовности стимулировать экономический рост. Немаловажную роль сыграла и квартальная отчетность корпораций США, которая во многих случаях оказалась лучше заниженных ожиданий аналитиков. При этом некоторые акций из S&P 500 продемонстрировали просто феноменальную динамику, прибавив за месяц более 20%.

В приведенной ниже таблице представлены лидеры роста S&P 500 в октябре. Следует отметить, что доминировал технологический сектор.

( Читать дальше )

Почему Китай упразднил политику «одна семья – один ребенок»?

- 02 ноября 2015, 05:09

- |

В четверг произошло знаковое событие: в Китае было объявлено об упразднении политики «одна семья – один ребенок», которая сохранялась с 1980 года и была направлена на борьбу с избыточным ростом населения Поднебесной.

Согласно новым правилам, пары смогут иметь двух детей. Конкретные сроки введения в действие нововведений пока не названы.

В долгосрочной перспективе подобные инициативы могут подстегнуть потребительский сектор КНР. Более того, они на руку многим американским корпорациям, ориентированным на рынок Поднебесной, например Apple, Nike и Yum!Brands. Тем не менее, не все так просто. Давайте посмотрим на факторы, приведшие к столь фундаментальным изменениям.

Прежде всего, наблюдается тенденция к замедлению темпов роста экономики Поднебесной. В 3-м кв. ВВП страны вырос на 6,9%, что стало первым значением ниже 7% за шесть лет. Таким образом, смягчение требований к количеству детей в семьях может быть направлено на долгосрочное стимулирование экономики Китая, наряду с более «быстрыми» фискальными и монетарными инициативами.

( Читать дальше )

Заседание ФРС США: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 28 октября 2015, 12:09

- |

Заседание ФРС США, итоги которого будут опубликованы в среду в 21:00 мск, является достаточно важным мероприятием этого месяца. Это не удивительно, ведь уже сейчас американский ЦБ может готовиться к повышению процентных ставок.

Сегодняшнее мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что ни пресс-конференции Джанет Йеллен, ни цифровых прогнозов Феда мы сегодня не увидим.

• Процентные ставки – по всей видимости, тут пока без изменений. Может остаться целевая зона 0-0,25% для ключевой ставки – значение, сохраняющееся с декабря 2008 года. На данный момент низкая инфляция в США, определенные признаки замедления американской экономики, а также глобальные риски свидетельствуют не в пользу повышения ставок.

• Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в прошлом октябре. Объявлять о новой программе в текущих условиях смысла не имеет. Хотя некоторые эксперты считают, что в перспективе ситуация может измениться.

( Читать дальше )

Китай «опередил» события

- 28 октября 2015, 05:11

- |

В процессе трансформации китайская экономика сталкивается с множеством испытаний. Действительно, не просто перейти от инвестиционной модели к потребительской.

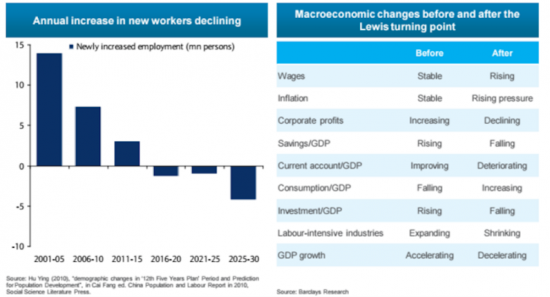

Однако, по мнению Barclays, лишь одна из этих проблем является истинно фундаментальной. Речь идет о демографии. Не секрет, что если трудоспособное население сокращается, то ослабевают и другие процессы в экономике.

Сейчас Поднебесная показывает признаки того, что предложение дешевой рабочей силы в стране начинает иссякать. Это обусловлено миграцией работников из аграрных районов и получением ими образования, что приводит к «удорожанию» сотрудников.

В индустриальной экономике подобную ситуацию принято называть «поворотной точной Льюиса» (The Lewis Turning Point). В 2013 году МВФ выпустил прогноз, согласно которому точка будет достигнута Поднебесной в 2020-2025 годах. Однако есть признаки того, что это происходит уже сейчас.

Результатом подобных демографических изменений, как правило, становится замедление экономического роста, более высокая инфляция, снижение нормы сбережений, увеличение потребления и пр.

БКС Экспресс

$50 трлн долга или третья волна мирового финансового кризиса

- 27 октября 2015, 05:11

- |

Это стало символом феноменального роста маржинального долга в КНР. При этом в целом ситуацию в Поднебесной можно охарактеризовать как замедление экономического роста на фоне скачка долговой нагрузки.

( Читать дальше )

4 высокодивидендные истории на фондовом рынке США от Merrill Lynch

- 26 октября 2015, 05:08

- |

Не секрет, что процентные ставки в Америке находятся на крайне низких уровнях, что обусловлено сверхмягкой политикой ФРС. Это позитивно для «акций роста», однако, делает дивидендные бумаги менее привлекательными.

Тем не менее, есть и исключения, позволяющие инвестору добавить высокодивидендные истории в свой портфель. Так, Merrill Lynch рекомендует к покупке четыре акции с дивдоходностями свыше 7%. Бумаги эти могут порадовать инвесторов не только дивидендами, также они обладают неплохими перспективами роста, о чем говорят сравнительно высокие таргеты аналитиков. Давайте посмотрим на этот список.

• Carlyle Group L.P. (NASDAQ: CG) – специализируется на глобальных альтернативных инвестициях. По состоянию на 30 июня управляла 128 фондами и 159 «фондами фондов», объем денежных средств под управлением приближался в $200 млрд. Компания обладает опытом в различных сегментах. Merrill Lynch признает, что 3-й кв. мог быть сложным для компании, однако, делает ставку на рост активов под управлением Carlyle, а также на увеличение комиссий.

( Читать дальше )

Власти Китая планируют упразднить контроль над движением капитала

- 23 октября 2015, 05:06

- |

Китайские власти могут внести в следующий пятилетний план установку на либерализацию счета движения капитала до конца 2020 года. Об этом сообщило агентство Bloomberg со ссылкой на источник, знакомый с ситуацией.

Ожидается, что на следующей неделе в ходе Пленума лидеры коммунистической партии КНР обсудят идею полной конвертируемости юаня. Как результат, в плане на 13-ю пятилетку, который должен быть представлен весной 2016 года, будет задокументировано четкое намерение. В текущем плане речь идет лишь об обещании ускорить соответствующие реформы.

Ожидается, что такое предложение укрепит политику, нацеленную на инвестиции за пределами Китая. Можно предположить, что это усилит экономические связи между КНР и РФ, поможет привлечь инвестиции российским компаниям.

С другой стороны, подобные меры откроют дорогу и для более масштабных вложений в китайскую экономику, сделав фондовый рынок страны более открытым и, соответственно, перспективным. По мнению представителя Commerzbank, в результате Поднебесная может стать одним из финансовых центров Азии наравне с Гонконгом и Сингапуром.

Народный банк Китая и Государственная комиссия по развитию и реформам не ответили на запросы о комментарии. Либерализация счета движения капитала будет пошаговой, что позволит лимитировать риски, сообщил в четверг замглавы Государственного валютного управления КНР Ван Сяои.

БКС Экспресс

Что сулит S&P 500 ухудшение ситуации на рынке «мусорных» облигаций?

- 22 октября 2015, 05:14

- |

В последнее время ситуация на рынке американских спекулятивных облигаций несколько настораживает. Спрэды в этом сегменте растут. Речь идет о разнице между доходностями «мусорных» облигаций и Treasuries, которая указывает на риски, как кредитные, так и системные.

Традиционно спекулятивными облигациями считаются высокодоходные бонды, эмитированные компаниями с низкими (не инвестиционными) кредитными рейтингами. Когда доходность этих облигаций растет, эмитенты вынуждены занимать по более высоким ставкам.

Так что же это может означать для фондового рынка США, в частности, для S&P 500?

Для ответа на вопрос давайте посмотрим на состав индекса. Необходимо выяснить, как много компаний со спекулятивными рейтингами он в себя включает.

По данным Barclays, речь идет лишь о 57 (11%) корпораций. Более того, зачастую к ним относятся компоненты с не самой высокой капитализацией. С учетом веса в S&P 500 доля соответствующих корпораций составляет лишь 4%. Еще 5% занимают компании без рейтинга, которые, как правило, не имеют долговой нагрузки.

Таким образом, пока речь не идет о рецессии или финансовом кризисе, риски для S&P 500 достаточно лимитированы.

БКС Экспресс

Рынок Treasuries говорит «нет» слухам о грядущей рецессии в США

- 21 октября 2015, 05:09

- |

В последнее время на фоне выхода неоднозначной американской макростатистики возникли спекуляции о грядущей рецессии в крупнейшей экономике мира.

Не следуют забывать и сравнительно недавнюю рыночную турбулентность. Более того, определенная вероятность нового захода американского фондового рынка вниз все еще сохраняется.

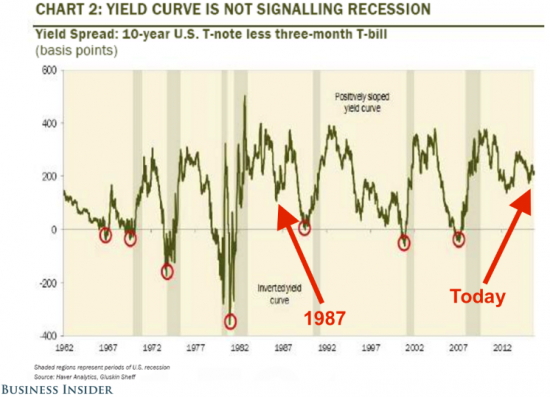

Примечательно, что на эту неделю пришлась 28-я годовщина «черного понедельника» 1987 года, когда Dow Jones потерял 22,6%. Внимания заслуживает тот факт, что во время и после этого события рецессии в США не наблюдалось. Подобный исторический экскурс не случаен, ведь своего рода «черный понедельник» мы видели и в конце августа.

В 1987 году рынок американских гособлигаций четко показал, что экономического коллапса в ближайшее время не наступит. Речь идет от так называемой кривой доходности. Когда доходность краткосрочных T-bills выше доходности долгосрочных T-bonds, кривая является перевернутой, что сигнализирует о грядущей рецессии.

В 1987 году кривая доходности имела нормальный вид. Сейчас ситуация является аналогичной. Таким образом, поводов для беспокойства пока нет. Следует отметить, что существует еще ряд индикаторов, свидетельствующих в пользу поддержки подобной идей, в частности, сверхнизкие заявки на пособия по безработице.

БКС Экспресс

теги блога BCS

- Amazon

- Apple

- Bank of America

- Berkshire Hathaway

- Bitcoin

- Brent

- Brexit

- buyback

- Cisco

- Citigroup

- Deutsche Bank

- DJIA

- Dow Jones

- EIA

- Emerging Markets

- ethereum

- FOMC

- Goldman Sachs

- IBM

- Intel

- JPMorgan

- Microsoft

- Morgan Stanley

- Nonfarm Payrolls

- QE

- S&P500

- Societe Generale

- Tesla

- Treasuries

- TSLA

- vix

- Warren Buffett

- Wells Fargo

- WTI

- акции

- банки

- Баффет

- биткоин

- В мире

- в России

- ввп

- Великобритания

- волатильность

- Выборы США

- гиперинфляция

- дивиденды

- Дональд Трамп

- евро

- Еврозона

- Европа

- ЕС

- ЕЦБ

- Илон Маск

- инвестидеи

- инвестиции

- инфляция

- Италия

- Китай

- КНР

- кризис

- криптовалюта

- криптовалюты

- медь

- ММВБ

- Мнения

- МЭА

- недвижимость

- нефть

- нефтяной рынок

- Новости

- облигации

- опек+

- отчетности

- пузырь

- пузырь недвижимости

- развивающиеся рынки

- Ралли

- рецессия

- Риски

- Роснефть

- Россия

- рынок нефти

- Рынок США

- рынок труда

- сланцевая нефть

- среднесрочные тренды

- ставка

- США

- Трамп

- фед

- Федрезерв

- фондовый рынок

- ФРС

- Хиллари Клинтон

- черные лебеди

- черный лебедь

- Япония