Блог им. Krojter |Октябрьская статистика по нефти может повергнуть инвесторов в шок

- 19 сентября 2016, 06:43

- |

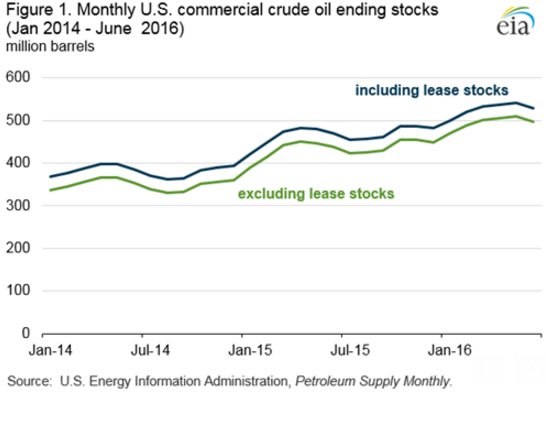

Управление энергетической информации США (EIA) в следующем месяце планирует внести корректировки в данные по коммерческим запасам нефти. В результате, мы не досчитаемся 31 млн барр. Как же так?

Ответ прост: будут внесены изменения в методологию отражения статистики. С 13 октября в коммерческие запасы нефти по версии EIA не будет включаться черное золото, добытое на земле, взятой в аренду, и хранящееся в резервуарах там же. Агентство объяснило, что эта нефть не сразу доступна для коммерческого использования. Она не считается произведенной до транспортировки из места аренды.

Недавние данные от EIA включали в себя 31 млн барр. подобной нефти. С сентября 2014 по июнь 2016 года цифра эта не слишком менялась, составляя от 30,6 до 33,1 млн барр. Таким образом, по «мановению карандаша» около 31 млн барр. сырой нефти будут единовременно упразднены из коммерческих запасов, оставаясь при этом в общих. Произойдет подобная корректировка с однократным резким падением данных по итогам недели, которая завершиться 7 октября. То есть шокирующая цифра от EIA появится в четверг, 13 октября, на день позже из-за празднования Дня Колумба.

БКС Экспресс

- комментировать

- ★6

- Комментарии ( 4 )

Блог им. Krojter |4 сценария для нефтяных держав по итогам встречи в Алжире

- 12 сентября 2016, 06:47

- |

Что касается худшего месяца для нефти, так это определенно сентябрь. Котировки Brent снижались в 71% случаев в среднем на 3,2%.

Однако в этот раз ситуация не столь однозначна. Речь идет о новостном фоне. 26-28 сентября в Алжире пройдет Международный энергетический форум. Рынок желает получить свежую информацию относительно политики мировых нефтяных держав. Напомним, что совсем недавно Россия и ОПЕК пообещали скоординировать свои действия.

Так что же нас может ждать в конце сентября? О чем договорятся ведущие державы? Давайте рассмотрим четыре основных сценария, предложенных Bloomberg.

1. Заморозка добычи. Пожалуй, наиболее эффективный способ стабилизировать рынок нефти. Как сообщил министр энергетики РФ Александр Новак в ходе саммита G-20, Россия готова ограничить производство на уровне любого месяца 2-го полугодия, пока же добыча рекордная. Заморозка добычи ОПЕК на уровне июля (последние доступные данные) будут означать сохранения объема выпуска в размере 33,4 млн барр. в день. Основной проблемой является ситуация в таких странах, как Нигерия, Ливия и Иран, нефтедобыча в которых в последние годы заметно пострадала. Страны эти надеются еще нарастить производство.

( Читать дальше )

Блог им. Krojter |5 мифов о нефтяной индустрии

- 05 сентября 2016, 04:00

- |

Аналитики Barclays разрушили легенды, намереваясь открыть глаза инвесторам относительно реальной ситуации на рынке нефти.

В недавнем отчете Майкл Коэн, глава направления по исследованию энергоносителей британского банка, отметил, что основные истории нефтяной индустрии понимаются не совсем правильно. «Оценки глобального спроса и предложения подвержены ошибкам и часто пересматриваются в обоих направлениях», — пишет эксперт. Расхождения эти могут влиять на краткосрочные настроения на рынке нефти.

Коэн представил список из 5 факторов, которые зачастую неправильно интерпретируются участниками рынка.

• Недельные данные от EIA могут преувеличивать потребление. Само агентство признает возможные неточности. Корректирующий фактор увеличился. Таким образом, реальное производство может превышать первоначальные оценки EIA.

• Запасы ОЭСР не так велики, как может показаться. Коэн указывает на тот факт, что хотя 55% из наращенных с января 2014 года 330 млн барр. запасов приходится на сырую нефть, запасы бензина сократились.

( Читать дальше )

Блог им. Krojter |Нефть готовится к снижению до уровня $20,6?

- 04 августа 2016, 11:36

- |

На рынке нефти мы сейчас видим подтверждение тенденций и трендов 2014 и 2015 годов. В период май-июнь 2016 по нефти вновь был поставлен верхний экстремум (в третий раз подряд), который и в этот раз наверняка станет годовым максимумом. После установки этого максимума сейчас наблюдается поступательное сползание котировок вниз. Два прошлых года распродажа заканчивалась в январе. На нижеприведенном графике четко видны сезонные тренды. Причем новостной фон, как и прежде, становится тотально медвежьим – «дисбаланс, перепроизводство, нефтепродукты никому не нужны, гигантские запасы, очереди из заполненных танкеров и т.д.».

Интересно еще и то, что падение 2014 и 2015 года было подозрительно похожим. В 2014 потери от максимума до минимума составили 60,9%, а в 2015 –

( Читать дальше )

Блог им. Krojter |5 причин, почему фондовый рынок США может продолжить рост

- 05 июля 2016, 04:57

- |

Настала «черная пятница», однако провал продлился буквально пару дней. Уже в прошлый вторник рынки начали восстанавливаться. Позже просадка была отыграна.

По мнению Тома Ли из исследовательской компании Fundstrat Global Advisors, это еще не предел, рост вполне может продолжиться. Подобную идею эксперт обозначил в аналитическом отчете, представленном в прошлый четверг. В качестве доказательства были приведены пять факторов:

• нефть по $26 за барр. была большим бедствием для глобальной экономики, чем возможные последствия Brexit. Тем не менее, американский рынок акций выстоял;

• как показывает история, рост политической неопределенности зачастую давал возможности для покупок;

• 5% падение S&P 500 за два дня при его нахождении в последнее время заканчивалось заметным отскоком;

• «Индекс страха» VIX за четыре торговых сессии потерял 39%, указывая на чрезмерный накал страстей;

• сверхмягкая политика мировых ЦБ способствует наличию больших средств в финансовой системе. Учитывая отрицательные доходности гособлигаций ряда стран, инвесторы могут отправиться за доходностью на фондовый рынок США.

БКС Экспресс

Блог им. Krojter |«Черный лебедь», который может отправить нефть к $25

- 25 мая 2016, 05:13

- |

Последние месяцы оказались крайне позитивными для сырьевых рынков.

С начала года нефть прибавила около30% на фоне ослабления доллара, снижения тревог относительно Китая, сокращения производства странами, не входящими в ОПЕК. Во вторник цена барреля Brent составила около $48, что намного выше $27, зафиксированных на минимумах в феврале.

Однако, по мнению Bank of America, существуют риски, в случае реализации которых ситуация может в корне измениться. Речь идет о возможной девальвации саудовского рияла. По мнению аналитиков, в перспективе мы увидим рост курса доллара. Как результат, Саудовская Аравия либо немного сократит нефтедобычу, либо произведет отвязку рияла от доллара. За этим последует девальвация рияла. Это и будет тем самым «черным лебедем», который обусловит коллапс нефти с возможным движением в район $25.

Под термином «черный лебедь» срываются как раз такие — труднопрогнозируемые и редкие — явления, которые имеют значительные последствия. Это определение было популяризировано в знаменитой одноименной книге Нассима Талеба. Классически под «черными лебедями» понимают практически непредсказуемые события, поэтому приведенная выше формулировка не в полной мере корректна. Речь скорее идет о маловероятном явлении, которое будет иметь суровые последствия.

БКС Экспресс

Блог им. Krojter |4 причины, почему худшее может быть позади для рынка нефти

- 11 апреля 2016, 05:05

- |

За последние три месяца цены на черное золото совершили драматическое движение: от $27 до примерно $40 по сорту Brent. Отскок впечатляет, однако, каковы перспективы?

Хотя мировые запасы нефти находятся в районе исторических максимумов, есть ряд причин предполагать, что основная волна негатива осталась в прошлом.

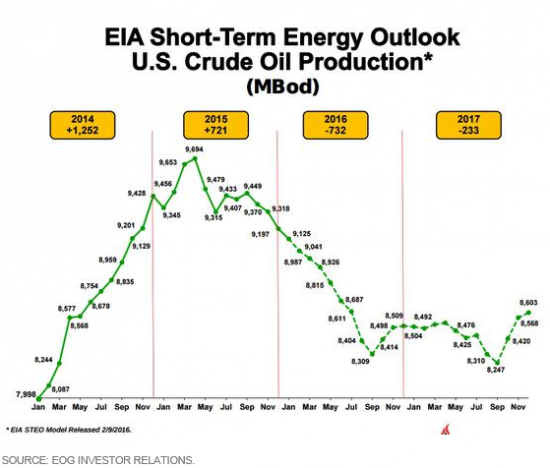

1. Производство нефти в США сокращается. По данным EIA, добыча черного золота в регионе от пика 2015 года к марту снизилась на 6% - до 9 млн. барр. в день. К сентябрю показатель может быть еще ниже – 8,3 млн барр. в день.

2. Падение числа буровых установок в глобальном масштабе. Согласно опубликованному накануне обзору от Baker Hughes, количество буровых установок в марте этого года в мире снизилось на 210 ед., с уровня 1761 до 1551. Год назад их количество было на уровне 2557, так что можно говорить о снижении на 39%. Причем стоит отметить, что темпы снижения установок в Северной Америке значительно выше, чем в других регионах мира.

( Читать дальше )

Блог им. Krojter |Deutsche Bank: Нефтегазовый сектор США выглядит несколько переоцененным

- 28 марта 2016, 05:17

- |

Последние полтора года прошли на минорной ноте для рынка черного золота, а вместе с ним и для американских нефтяных фишек.

Однако в последние недели нефтегазовые акции США неплохо отскочили на фоне позитивной динамики нефтяных котировок. Вместе с этим встает вопрос, каковы дальнейшие перспективы этих бумаг? Давайте обратимся к сравнительной оценке.

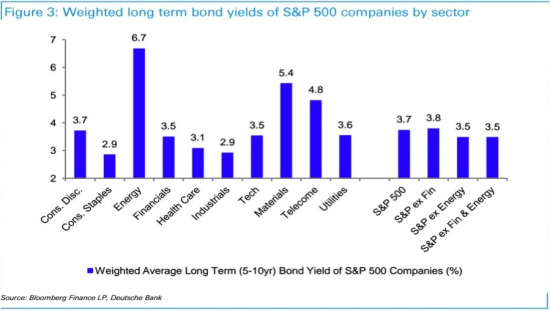

По мнению Deutsche Bank, если взглянуть на облигации нефтегазового сектора, то очевидно, что соответствующие акции выглядят относительно дорогими. Дело в том, что средневзвешенная доходность 5-10-летних бондов сектора равна примерно 6,7%. Это подразумевает справедливое соотношение P/E (капитализация/прибыль) сектора на уровне 13.

Согласно оценкам аналитиков, текущее значение P/E сегмента, равное 15, соответствует цене на нефть в районе $60. Deutsche Bank считает, что подобный уровень черного золота будет наблюдаться не раньше 2017 года.

Следует отметить, что выше приведено усредненное мнение. При этом важно оценивать эмитентов по-отдельности. Пока же, нефтегазовые компании США последовательно теряют инвестиционные рейтинги.

БКС Экспресс

Блог им. Krojter |Дешевая нефть бьет по странам Ближнего Востока

- 23 марта 2016, 05:07

- |

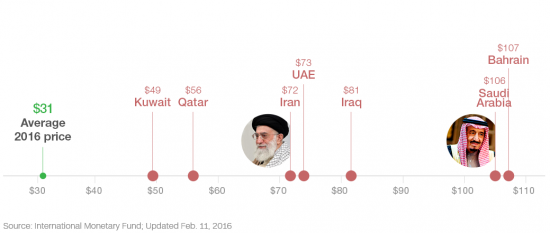

Саудовская Аравия, Катар, Иран и ряд других государств Ближнего Востока крайне зависимы от экспорта нефти.

Однако черное золото ниже $49 за барр. не позволяет сбалансировать большинство ближневосточных бюджетов, ставя эти страны под удар.

На нижеприведенной схеме обозначены цены на нефть, при которых бюджеты государств Ближнего Востока будут сбалансированными.

БКС Экспресс

Блог им. Krojter |Цены на нефть угрожают европейским банкам

- 29 февраля 2016, 05:15

- |

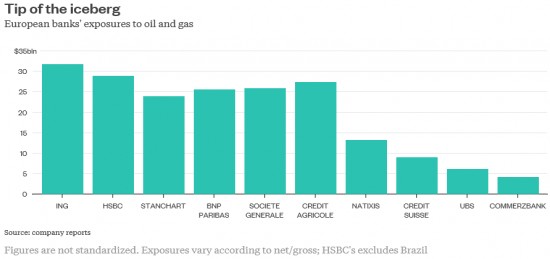

Сезон публикации корпоративной отчетности в Европе еще не закончен. Однако многие банки уже раскрыли объемы кредитов выданных нефтегазовому сектору.

Так называемая сумма под риском составляет почти $200 млрд; это больше, чем предполагаемые $123 млрд у банков США. Подобная ситуация создает определенные угрозы, учитывая слабость нефтяных котировок.

Проблема в том, что это может быть лишь верхушкой айсберга. Раскрытие информации финучреждениями Европы является непоследовательным: одни указываю валовую сумму, другие – чистую. Некоторые, например Deutsche Bank, вообще не предоставили цифр.

Кроме того, реальная сумма под риском может быть больше. Ряд банков, в частности HSBC и Standard Chartered, осуществляли активное кредитование в странах, ориентированных на экспорт нефти.

Не следует забывать и о прочих представителях сырьевого сегмента, в том числе горнорудных компаниях, которые также активно получали займы. Только HSBC зарезервировал $100 млн на возможные потери по портфелю кредитов металлургическим компаниям в размере $18 млрд.

Если посмотреть на ситуацию более оптимистично, то следует отметить, что в большинстве банков Европы сумма под риском составляет 3-5% от общего объема кредитного портфеля, что является управляемой ситуацией. Кроме того, более дешевое сырье может привести к снижению издержек у многих потребительских и прочих неэнергетических компаний, что позволит снизить ущерб.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс