Блог им. MKrrr |Нефтяные компании ничего не зарабатывают

- 30 ноября 2023, 15:28

- |

Когда вкладываете деньги в российские нефтяные компании, и смотрите на растущую нефть — не забывайте, что вся нефть принадлежит народу, а не акционерам. Вместо слова «народ» можете подставить любое понравившееся, но это не изменит, что не акционерам.

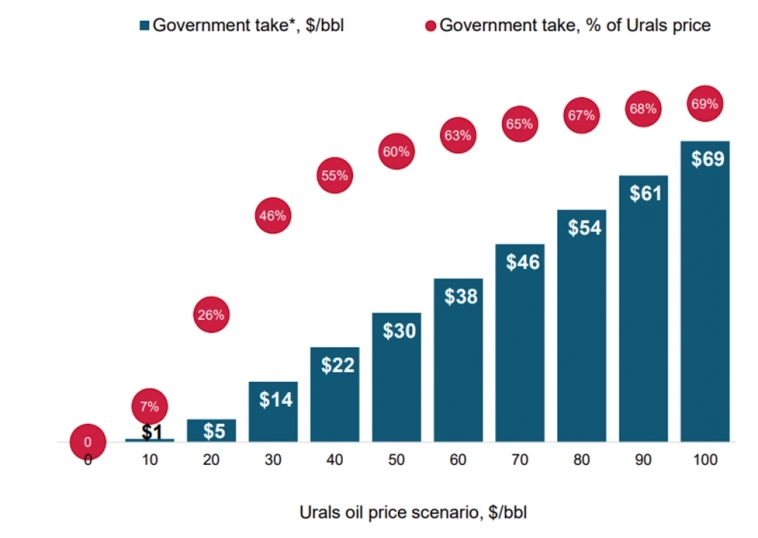

Нашли старый-старый слайд из старой-старой презентации Лукойла, где компания наглядно показывает, как строится налогообложение нефтяной отрасли в России. До определенного уровня (± это себестоимость), налоговая нагрузка близка к нулю, это помогает стимулировать инвестиции в отрасль при низких ценах. Всю надбавку за сверхвысокие цены (выше 30-40 долларов за баррель) государства забирает в виде НДПИ и других налогов. Относительно цены, Government take достигает 70%.

Для примера:

🔹Если цена на нефть $20 — государство заберет $5 (останется $15)

🔹Если цена $50 — доля государства $30 (останется $20)

🔹При цене $100 — государство заберет $69 (останется $31)

А вот, кстати, и подтверждение из отчетности:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 20 )

Блог им. MKrrr |Азбука вкуса: разбираем, чем Азбука Вкуса лучше Пятерочки? И кто-сколько зарабатывает.

- 30 ноября 2023, 07:43

- |

Всем привет, на связи Кот.Финанс, а это значит, что мы рассматриваем очередной интересный выпуск облигаций. Вообще, мы специализируемся на обзорах специфичных компаний (пивоварню Афанасий, Henderson, Sunlight, новосибирскую сеть кофеен Kuzina, производителей протезов Моторика, перевозчика АльфаДонТранс, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг), но сегодня у нас особый гость – Азбука Вкуса, которая не нуждается в представлении.

( Читать дальше )

Блог им. MKrrr |SPO Инарктика: никто не помнит про риск, который уже ставил компанию на грань существования

- 29 ноября 2023, 07:54

- |

О размещении

Цена размещения: 900-968 (сейчас 940)

Объем: 3,2 млрд. рублей

Цель: рост FF (акций в свободном обращении) до 18%

Продающие акционеры: казначейский пакет (1,4 млрд) и акционер (1,8 млрд)

Бонус: право на приобретение 1 доп.акции по цене SPO через 6 мес.

( Читать дальше )

Блог им. MKrrr |Сегежа: варианты решения долговой проблемы. Дорого

- 27 ноября 2023, 07:59

- |

Чтобы погасить долг — нужно занять еще больше. Новое размещение облигаций Сегежа дает доходность до 19% годовых. Разбираемся, как получить в полтора раза больше, и в чем риск. А вам мало 30% годовых?

О выпуске

Свежее размещение Сегежи интересно не с целью участия в нем по ставке 19%, а с целью понять, удастся ли компании рефинансировать долг и купить облигации с доходностью 26-33% на вторичном рынке.

История вопроса

Проблема назревала давно. Эксперт РА понизил прогноз по кредитному рейтингу Сегежи еще в октябре 2022 года, а в июле 2023 – и сам рейтинг

( Читать дальше )

Блог им. MKrrr |Триллионы под подушкой: считаем чужие деньги

- 23 ноября 2023, 07:43

- |

Считаем чужие деньги… Очень много денег

Рост ключевой ставки до 15% создал немало неудобств закредитованным компаниям. К слову, и так немаленькие расходы АФК Системы, МТС, Сегежи, М.видео – вырастут вдвое. Не сразу. Но вырастут. Но в этой ситуации есть и компании-бенефициары. Те, которые не брали в долг, а копили.

( Читать дальше )

Блог им. MKrrr |IPO ЕвроТранс: как продать заправки дорого?

- 21 ноября 2023, 07:35

- |

Надо продавать не заправки, а ожидания

О размещении

IPO ЕвроТранс действительно уникальное. Компания предлагает своим новым инвесторам половину всех акций, а это значит, что решения на собраниях акционеров могут быть действительно демократичными. Проголосовали — выплатить дивиденды — выплатили. Не совсем так, но близко.

Параметры размещения ЕвроТранс:

· Free float (акции в свободном обращении) – 50%

· Оценка компании: 53 млрд. рублей

· Цель: доп.эмиссия для модернизации АЗС в универсальные станции (с зарядкой для электромобилей), развитие розничного направления.

· Сбор заявок до 20.11.2023

( Читать дальше )

Блог им. MKrrr |LEGENDA на IPO? - Почему бы и нет?

- 20 ноября 2023, 07:45

- |

Фантазируем на тему выхода на биржу молодых и современных строительных компаний.

Эффект Астры

IPO АСТРА стало предвестником выхода новых и интересных компаний на биржу. Новых, и интересных – не дешевых. В первый день торгов акции АСТРА выросли на 40%, на следующий торговый день рост повторился. Да и сейчас компания торгуется на 60% выше цены размещения. Акционеры довольны, но чуть-чуть. Ведь и акций досталось чуть-чуть: средний уровень аллокации получился 3-5%. Т.е. инвестор подал заявку на 100 тысяч рублей, а получил акций на 3-5 тысяч.

Это IPO стало знаковым еще и потому, что затмила ориентир стоимости компании. Инвесторы покупали не сегодняшнюю компанию, а компанию завтрашнего дня: с выросшей выручкой, высокими доходами и сохранившейся сверх-рентабельностью. И за эти ожидания в будущем инвесторы готовы переплачивать уже сегодня.

🔹 P/E (цена/годовая прибыль) 19

🔹 P/S (цена/годовая выручка) 13

🔹 P/BV (цена/собственный капитал) x40

Поскольку цена на 60% выше – эти мультипликаторы тоже можно увеличить на 60%, т.к. везде в числителе – цена.

( Читать дальше )

Блог им. MKrrr |МТС: пришла пора рефинансировать долг - 16%

- 17 ноября 2023, 08:08

- |

Доходность 16% с плавающей ставкой от оператора №1 в России. Разбираем подводные камни.

Всем привет, на связи Кот.Финанс, а это значит, что мы рассматриваем очередной интересный выпуск облигаций. Вообще, мы специализируемся на обзорах специфичных компаний (пивоварню Афанасий, Henderson, Sunlight, новосибирскую сеть кофеен Kuzina, производителей протезов Моторика, перевозчика АльфаДонТранс, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг), но сегодня у нас особый гость – компания МТС, которая не нуждается в представлении.

О Компании

№1 по числу абонентов в России. Компания выстраивает своию экосистему: банк, кинотеатр, и много-много сервисов. Не можем оценить успешность: из нас никто не пользуется в линейке МТС ничем, кроме связи. Возможно, зря: была классная реклама сервисов бронирования с Дмитрием Нагиевым.

От себя добавим, что МТС еще и №1 по уровню долга среди операторов в России.

( Читать дальше )

Блог им. MKrrr |HENDERSON: 2 недели спустя

- 15 ноября 2023, 12:27

- |

Henderson за 2 недели после IPO сделал -18%. Давайте разберемся, кто может продавать?

Во-первых, те, у кого есть акции:

— собственник: у него лок-ап на 180 дней, так что не может

— купившие инвесторы: продавать в убыток? ну не знаю

— «помощники»: брокерам дают 2 пакета после IPO: пакет денег, и пакет акций — чтобы стабилизировать цену, если избыточный ажиотаж, или паника

Мысль запомним, к ней вернемся🤔

Во-вторых, те, у кого нет акций:

— шорт: не знаю, дают ли эти акции в шорт. Знаю, что крупным игрокам дают даже немаржинальные бумаги, но все равно брокер не может это сделать без «согласия» владельца.

И вроде все. Кого-то упускаем?

В Ведомостях нашли резюмирующую статью про IPO, там собственник выделил еще акций для «стабилизации». Учитывая, что в момент падения стабилизировать цену могут деньги, а не акции, возможно, это и есть схема доп.продажи собственником минуя лок-ап.

Может мы чего-то не понимаем? Как стабилизировать падение акциями?

--

Кот.Финанс: каждую неделю новые обзоры компаний. Каждый день то, на чем можно заработать.

( Читать дальше )

Блог им. MKrrr |Сегежа: реструктуризация или дефолт?

- 15 ноября 2023, 07:27

- |

Сегежа отчиталась за 9 месяцев. На его фоне акции обновили исторические минимумы, а облигации – дают 24% в рублях и 9% в юанях. Выбора у компании не много и нужно что-то делать.

Мы зарабатываем на поиске компаний-бриллиантов. Часто, это непопулярные, но доходные компании. Смотри, что мы уже разобрали: пивоварня Афанасий, Henderson, Sunlight, сеть кофеен Kuzina, производитель протезов Моторика, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг.

О компании

Крупный лесозаготовитель, экспортер (63% валютной выручки), ведет деятельность в СЗ ФО и Красноярском крае. Объем лесозаготовки 1 425 тыс.м3 (+2%)

До 2022 года более половины всей продукции шли на европейский рынок. Сейчас компания полностью перестроилась на азиатский рынок: 86% пиломатериалов, 47% фанеры, и треть бумаги едет в Китай

Отчет за 9 месяцев

Итоги 9 месяцев плохи во всем:

· Выручка -20%

· OIBDA -63%

· Убыток 10,9 млрд. против прибыли 7 млрд. за 9 мес. 2022 года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс