Максим Молчанов

Цикличность разных секторов экономики

- 12 мая 2020, 15:53

- |

Этот пост является продолжением заметки о распределении активов https://smart-lab.ru/blog/619205.php

Напомню, что приведенную в прошлый раз модель многие ошибочно интерпретируют как намек на целесообразность ухода в «защитные» классы активов на время рецессий, хотя на самом деле ее смысл заключается в долгосрочном распределении рисков. Но даже в этом случае значительная часть капитала окажется в таких классах активов как золото/комодитиз и кэш/валюты. Такие активы не генерируют доход, поэтому их вклад в результат портфеля будет зависеть исключительно от выбора инвестором точек входа и выхода. Тактика не для всех. Поэтому предлагаю вспомнить широко известные принципы построения защитной части портфеля из акций компаний, которые способны продолжать приносить доход даже в периоды экономических спадов.

Итак, акции бывают разными. Есть, так называемые, цикличные компании. Как правило, это предприятия, выпускающие продукцию промышленного назначения. Когда экономика начинает падать, сокращаются объемы производства и инвестиций. Соответственно снижается спрос на средства производства и продукцию, необходимую для строительства новых мощностей. Типичным примером являются акции металлургических компаний. Такие акции лучше всего покупать во время кризиса. Справедливо и обратное — на пике цикла к таким бумагам стоит относится с осторожностью.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 6 )

Роль нефти во Второй мировой

- 08 мая 2020, 23:20

- |

Ещё до начала самой войны началась борьба за ресурсы. Черчилль ещё во время Первой мировой был ярым идеологом перевода флота на нефть, поскольку это давало существенные преимущества в технико-тактических характеристиках. Но без собственных источников нефть это был большой риск для Великобритании. Именно этот факт определил стратегический интерес Великобритании к Персии и политику в этом регионе. Англичане очень активно защищали эту свою зону влияния, пока имели на это силы.

Германия же пыталась установить контроль над добычей в Мексике, а Япония — в голландских колониях в Азии. Перл-Харбор — это превентивный удар, чтобы США не помешали Японии захватить месторождения в Юго-Восточной Азии.

США, в свою очередь, были вынуждены поддерживать отношения с Мексикой, хотя там национализировали всю нефтяную промышленность, фактически отняв у американского бизнеса. Также США до последнего пытались оттянуть войну с Японией, т.к. им не хватало ресурсов защищать одновременно Атлантику и Тихий океан.

( Читать дальше )

О распределении активов

- 05 мая 2020, 15:53

- |

Картинка взята с https://riskparity.ca/

Финансовые рынки в значительной степени зависят от двух параметров — инфляции и экономического роста, каждый из которых может расти или падать. Соответственно, принято рассматривать четыре базовых состояния экономики, в каждом из которых некоторые активы В СРЕДНЕМ показывают более высокую доходность.

Казалось бы, отличная инструкция! Но не все так просто. Такая матрица разработана, чтобы дать общее представление о составе «вечного» или «всепогодного» портфеля, в основе которого лежат идеи Рэя Далио о паритете рисков. И как следует из названия, такой портфель рассчитан на любые условия в течение неопределенно долгого времени. Это история про по настоящему пассивные инвестиции с долгосрочным балансом и умной диверсификацией. А вот своевременно перемещать капитал из одних классов активов в другие — это уже совсем другая задача.

Во-первых, важна не столько «погода за окном», сколько ожидания, а значит нужен прогноз. А с прогнозами нередко выходят казусы. Так что, можно, неожиданно обнаружить себя одетым не погоде (не в том квадранте). Во-вторых, я не зря выделил капсом слова «в среднем». И не факт, что в этот раз все будет именно так. И наконец, не любые классы активов органично впишутся в портфель непрофессионального частного инвестора.

Про золото я уже писал неоднократно. Это спекулятивный актив (если Вы, конечно, не банк), а значит подходит далеко не всем. К тому же выбор конкретного инструмента не так легок — все варианты имеют ощутимые недостатки. Все то же самое можно сказать и про любые товарные активы.

Недвижимость тоже имеет свои особенности. Физическая доходная недвижимость — это уже ближе к реальному бизнесу, чем к пассивным инвестициям. А REIT'ы — инструмент специфический, остро реагирующий на изменение процентных ставок и даже на ожидания таких изменений.

( Читать дальше )

Какая игра лучше: cashflow или крысиные бега?

- 03 мая 2020, 14:42

- |

Поделитесь опытом, у кого он есть — какую из этих двух игр посоветовали бы?

Инфляционные ожидания vs дефляционная действительность

- 22 апреля 2020, 14:40

- |

Растущие опасения бурного роста инфляции вызваны монетарной политикой ФРС и ЕЦБ в последние годы (и особенно в последние месяцы). Но я хотел бы напомнить, что необходимым условием для роста инфляции является дефицит товаров относительно платежеспособного спроса.

Со спросом все было непросто и до коронавирусных изменений в жизни многих стран. Власти большинства развитых, да и многих развивающихся стран уже давно пытаются стимулировать спрос при помощи дешевых денег. Доступность кредитов, конечно, делает свое дело, но доходы населения от этого не растут. А долги, пусть и дешевые (да хоть и бесплатные) ведь отдавать все равно надо. И это значит, что часть доходов приходится пускать на погашение старых долгов, а не на потребление. Хотя, конечно, можно просто взять новый кредит. Какое-то время эта пирамидальная схема может функционировать, но устойчивый рост спроса она вряд способна обеспечить. Если не верите, посмотрите на Японию, где многолетняя политика нулевых процентных ставок и постоянно работающего печатного станка не смогла сломить дефляционные тенденции. А теперь ко всему этому добавляется еще и рост безработицы из-за коронавирусных карантинов и их последствий. Теперь уже будет успехом хотя бы возврат спроса и потребления на «довирусный» уровень.

( Читать дальше )

Нефть всему голова. Впечатления от книги "Добыча" Д. Ергина.

- 19 апреля 2020, 16:07

- |

Данная книга считается обязательной к прочтению всем инвесторам в нефтянку (и не только), да и вообще, чуть ли не классикой. И для этого есть все основания.

Во-первых, это очень подробное описание всех ключевых событий в истории нефтяной промышленности, от самого ее зарождения в США в 1860-х до примерно конца прошлого века. И такое историческое погружение, конечно, позволяет существенно улучшить понимание того, как устроен мир нефти и как он влияет на важнейшие процессы и решения в других сферах жизни.

Во-вторых, в книге очень много внимания уделено геополитике. Взаимоотношения государств определяются пересечением множества интересов, но нефть играет на этой сцене одну из ключевых ролей. Очень интересно читать о мотивах разных политических решений, механизмах достижения важных договоренностей и сопоставлять эту информацию с тем, что происходит в наши дни. Многие решения, которые многим современникам могли не нравится или, как минимум, казаться странными, на самом деле имели вполне рациональную основу и являлись частью продуманной стратегии. Причем внутренние противоречия в каждой стране сильно влияют на их внешнюю политику, но часто остаются за кадром.

Читая книги, я выписываю основные тезисы и наиболее интересные для меня мысли. Мои заметки после прочтения этого труда заняли рекордный для меня объем, что говорит о количестве пользы. Попробую кратко обобщить лишь некоторые из них.

О дисбалансах спроса и предложения

( Читать дальше )

Сделка по нефти выглядит бессмысленной и беспощадной. Но это на первый взгляд.

- 15 апреля 2020, 22:48

- |

Повсеместный карантин уронил спрос на нефть настолько, что даже существенные (я бы даже сказал, болезненные) ограничения добычи не способны серьезно повлиять на цену. Что и продемонстрировали сегодняшние торги, когда котировки нефти продолжили уверенное погружение. Но я уверен, что лица, принимающие решения в нашей стране, обладают более полной информацией, чем я, и поэтому надеюсь, что выбранная ими тактика действительно окажется наименьшим из всех зол. Но пока мы имеем и низкую цену, и сокращение объемов. Двойной, так сказать, удар.

Если же говорить о глобальном эффекте соглашения ОПЕК+ (или ++, я уже если честно, запутался в этих плюсах), то на мой субъективный и дилетантский взгляд, он скорее негативный. Чем-то мне это похоже на последствия тактики ФРС, когда бесконечные вливания ликвидности не дают экономике очиститься от неэффективных компаний и плохих долгов. Так и новая реинкарнация сделки ОПЕК и сочувствующих стран не дает рынку самому решить какие объемы предложения убрать, а какие оставить. Конечно, регулируемое, по взаимной договоренности, снижение объемов добычи позволяет избежать неожиданных потрясений и банкротств. А есть ощущение, что именно это и нужно для восстановление баланса.

( Читать дальше )

Глобальные тренды, ч.2 - Старение населения

- 12 апреля 2020, 17:24

- |

Продолжаю исследовать глобальные тенденции и связанные с ними инвестиционные перспективы. Первая статья из этого, надеюсь, цикла была про цифровизацию.

Процесс увеличения доли пожилых людей в общем населении Земли начался уже достаточно давно. И практически нет сомнений, что демографическое старение будет продолжаться еще много лет и даже десятилетий. Согласно данным ООН к 2050-му году доля людей старше 65 лет, вырастет до 16% с нынешних 9%. В абсолютных цифрах это означает увеличение данной возрастной группы почти на 1 млрд. человек в течение ближайших 30 лет.

Развитые страны уже сейчас представляют собой огромный рынок товаров и услуг для людей старшего поколения. Причем этот рынок будет расти и дальше — примерно в 1,5 раза в ближайшие 30 лет. Но не стоит забывать и про развивающиеся страны. Здесь старение населения будет проходить опережающими темпами. Яркие примеры — Китай и Индия, где доля старшего населения по прогнозам вырастет более, чем в 2 раза к 2050-му году. Учитывая общую численность населения в этих странах, можно понять, что речь идет об очень внушительных абсолютных цифрах.

( Читать дальше )

Жду рынок ниже, но акции не продаю - вот такая нелогичная логика

- 30 марта 2020, 10:40

- |

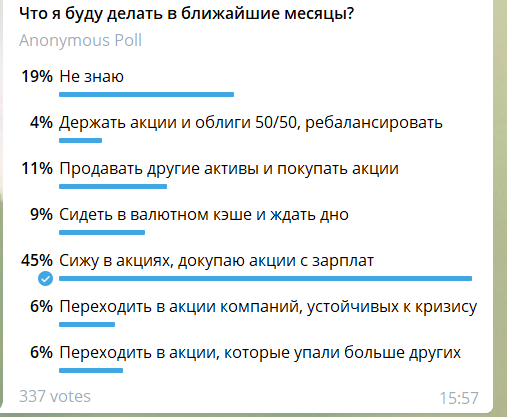

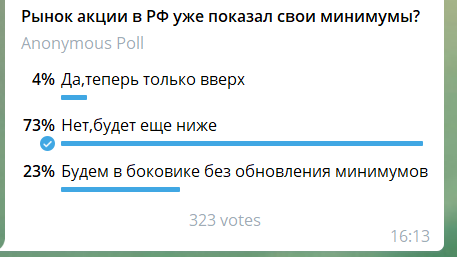

Интересные опросы, а точнее их результаты, попались мне на глаза в одном из инвесторских чатов:

и еще:

( Читать дальше )

Сколько стоит среднестатистическая жизнь?

- 27 марта 2020, 12:01

- |

От пары миллионов рублей до пары десятков миллионов долларов...

Сегодня в Ведомостях прочитал интересную, хотя и очень дискуссионную статью Гуриева: «ВВП или жизни людей».

Вопрос, которым сейчас задаются многие: от чего ущерб больше — от самого вируса или от карантина? Очевидно, что власти по всему миру в зависимости от их понимания этого вопроса и принимают решения о степени жесткости карантина. И я им (властям) не завидую, потому что вопрос совсем непростой, хоть многие «эксперты» и поражают нас абсолютной уверенностью в знании ответов (естественно прямо противоположных).

Ущерб от карантина — резкий спад деловой активности и целая цепочка труднопредсказуемых последствий для и без того хрупкой экономики. И все же оценку этого ущерба в деньгах можно предполагать, хоть и сложно учесть все возможные факторы.

( Читать дальше )

теги блога Максим Молчанов

- ETF

- REIT

- активное инвестирование

- акции

- анализ

- байбэк

- Бета коэффициент

- валюта

- вклады

- влияние

- Газпром

- горизонт инвестирования

- депозиты

- диверсификация

- Дивидендные акции

- дивидендные аристократы

- дивиденды

- Долги

- долговая нагрузка

- долгосрочное инвестирование

- долгосрочный портфель

- ДПМ

- еврооблигации

- защитные активы

- золото

- зпиф

- Инвестиционные советники

- индексное инвестирование

- инсайд

- инфляция

- исторический максимум

- история

- итоги месяца

- качество информации

- классы активов

- ключевая ставка цб

- книга

- Книги

- коронавирус

- коррекция

- корреляция

- кредитынй пузырь

- кризис

- Курпатов

- Лукойл

- манипулирование

- металлургия

- Мечел

- Мечел ап

- ММК

- мобильный пост

- МосБиржа

- Московская биржа

- мультипликаторы

- недвижимость

- недооценка

- нефть

- НЛМК

- Норникель

- опек+

- отраслевой анализ

- отрицательные ставки

- отчетность

- пассивное инвестирование

- портфели

- права собственности

- прибыль

- продажи

- процентная ставка по вкладу

- психология

- рентабельность

- рецензия

- рецензия на книгу

- риск

- робоэдвайзинг

- Рос рынок

- Росреестр

- российские акции

- Русгидро

- саморазвитие

- санкции

- Северсталь

- смартлаб

- спекуляции

- среднесрок

- стоимостное инвестирование

- стратегия

- счастье

- тайминг

- ТМК

- Трубная металлургическая компания

- упущенная прибыль

- фундаментальный анализ

- эволюция

- электрогенерация

- электроэнгергетика

- электроэнергетика

- Эльга

- Эн+ Груп

- юмор