Maksim Peretiazhko

Дождались

- 19 сентября 2024, 10:55

- |

Вчера произошло так сильно ожидаемое рынками событие: ФРС понизила ставку, обозначив начало цикла смягчения монетарной политики.

До последнего момента мнения участников торгов было разделено по поводу размера снижения. Вероятность снижения на 0,25% и 0,5% оценивалось примерно 50/50.

В итоге снизили все-таки сразу на 0,5%

Основная причина более сильного снижения – начавшееся ослабление рынка труда в Штатах. ФРС решила перестраховаться и снизить ставку сразу на полпроцента, чтобы не допустить скатывания экономики в рецессию.

Это основная сложность с циклом повышения ставок – замедлить экономику ровно настолько, чтобы сбить инфляцию, но не позволить экономике уйти в рецессию. Удавалось такое за всю историю всего пару раз.

Рынки очень надеются, что и в этот раз получится обеспечить «мягкую посадку» экономики.

При этом на пресс-конференции Пауэлл сказал, что не стоит воспринимать 0,5% снижения как новую норму на будущее, имея ввиду, что дальнейшие снижения будут более умеренными.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Обзор UBS Global Wealth Report 2024

- 06 сентября 2024, 18:19

- |

Сегодня ознакомился с UBS Global Wealth Report 2024 , который представляет собой углубленный анализ тенденций мирового богатства в 56 странах, охватывающих 92% мирового благосостояния. В 15-м издании отчета рассматривается рост, распределение и мобильность богатства, а также прогнозы на будущее.

1️⃣ Глобальный рост богатства и восстановление

Мировое богатство значительно восстановилось в 2023 году после падения на 3% в 2022 году, увеличившись на 4,2% в долларовом эквиваленте. Это восстановление произошло во всех сегментах, хотя темпы роста различаются в зависимости от региона.

Доля взрослых с состоянием менее 10 000 долларов США сократилась почти вдвое с 2000 года, в то время как число миллионеров утроилось.

Хотя богатство растет, инфляция остается проблемой. С 2008 года реальное богатство (с поправкой на инфляцию) росло медленнее, чем номинальное. В 2023 году инфляция снизилась, что позволило реальному росту богатства превысить номинальный, достигнув 8,4%.

2️⃣ Региональная динамика богатства

( Читать дальше )

Сентябрь – худший месяц для акций

- 02 сентября 2024, 21:14

- |

По крайней мере об этом говорит статистика американского 🇺🇸 рынка акций

За последние 5 лет индекс SP500 снижался в сентябре 📉в среднем на 4,2%

На более длинном горизонте все не так драматично (с 1928 года среднее снижение за сентябрь в пределах 1%). Нужно правда сказать, что в 40% случаев наблюдений американский рынок в сентябре все-таки рос, а не падал.

Какого-то внятного объяснения негативной сентябрьской динамики нет

Наиболее правдоподобные версии:

▶️ Трейдеры возвращаются после летних отпусков и начинают ребалансировку портфелей, от которой воздерживались летом из-за низкой ликвидности

▶️ Часть участников рынка проводят налоговую оптимизацию: фиксируют убыточные позиции, чтобы снизить налогооблагаемую базу. (Например, это могут делать УК паевых фондов, у которых финансовый год зачастую начинается не 1 января, а 1 октября)

В этом году поводов поволноваться в сентябре у рынков хватает. В Америке все будет крутиться вокруг заседания ФРС 17-18.09

Будут ли рынки вести себя «как обычно» или нет никто не знает. Но для инвесторов, выбирающих момент для входа возможно разумным будет проявить дополнительную осторожность.

( Читать дальше )

Итак, Nvidia отчиталась.

- 29 августа 2024, 14:41

- |

Результаты за 2кв даже выше прогнозов. Продажи превысили 30млрд долларов (при прогнозе 28,6), прибыль на акцию 0,68 USD при прогнозе 0,64.

Но мы уже привыкли, что реагирует рынок в основном на прогнозы, поскольку текущие результаты уже заложены в цену.

Прогноз по выручке на 3кв 32,5 млрд. Это выше среднего прогноза от аналитиков в 31,9млрд, но ниже максимально оптимистичных оценок в 37,9 млрд.

Плюс инвесторы беспокоятся, что существуют задержки с производством самого нового чипа Blackwell.

CEO компании Дженсен Хуанг традиционно сказал, что проблем с производством никаких нет, спрос сильный и растет, и вообще, мы только в начале пути по внедрению ИИ.

Тем не менее рынок впечатлить в моменте не удалось. На послеторговой сессии бумаги падали до 7%. В момент написания поста бумага на утренней сессии до открытия торгов в США минусует «всего» 3%

Очевидно, спрос на чипы Nvidia остается суперсильным, практически монопольное положение в секторе чипов для ИИ сохраняется.

Бумага по моему мнению остается очень дорогой, хотя ряд аналитиков пересматривают прогнозы по цене в сторону повышения.

( Читать дальше )

Ждем квартальный отчет Nvidia

- 27 августа 2024, 16:47

- |

В среду после закрытия торгов в США Nvidia опубликует свою финансовую отчетность 📑за предыдущий квартал.

Многие аналитики называют производителя чипов – самой важной компанией в мире.

Меньше чем за 2 года, капитализация Nvidia выросла в 11 раз и достигла 3,2 триллиона USD. Всего 3 компании в мире имеют капитализацию более 3 триллионов. Также в эту мега- тройку входят Apple (3,4 триллиона) и Microsoft (3,1 триллион)

Динамика акций Nvidia оказывает огромное влияние на динамику американских индексов. Компании, входящие в индексы SP500 и Nasdaq имеют разные веса, в зависимости от своей капитализации. Так, на текущий момент доля Nvidia составляет порядка 6,6% в индексе SP500. Это означает, что изменение цены акций компании на 10% ведет к изменению индекса на 0,6%. С начала года из 17,7% роста индекса SP500 примерно треть обеспечена только ростом акций Nvidia.

Понятно, что при таких вводных сильные движения в цене после отчетности могут влиять на весь рынок, причем весьма существенно.

( Читать дальше )

Время пришло

- 25 августа 2024, 18:35

- |

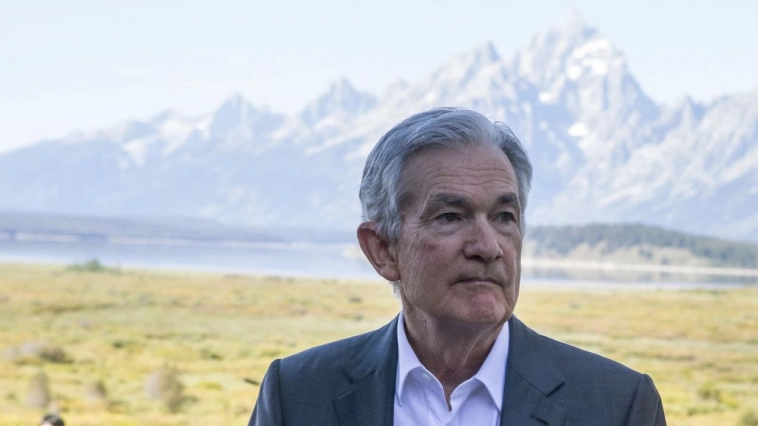

Пауэлл не подкачал.

Впервые было озвучено публично, что ФРС готова начать снижение ставок.

Рынки на позитиве. Растут🔼 и акции и облигации.

Фокус ФРС смещается с инфляции ( которая вроде как уверенно движется к плановым 2%) на рынок труда.

Если 6 сентября выйдет ещё один плохой отчёт по занятости и безработице, мы вполне можем увидеть и снижение на 0,5%

Самое главное, что тренд обозначен.

Моя рекомендация глобально не менялась в последние месяцы:

🔸В облигации смело входить: доходности продолжают снижаться, а цены расти и у этого движения ещё точно есть запас хода ( при этом за предыдущий год бондовые портфели уже принесли 8-10% в USD и 7-8% в EUR)

🔸Акции тоже можно покупать при условии, что покупки долгосрочные. Входить частями, тактически использовать просадки для формирования позиций.

Потрясти ещё вполне может, но отсиживаться в кэше в период снижения ставок я не вижу смысла.

Больше постов в телеграм канале:

t.me/maxinvest_pro

The Jackson Hole Economic Symposium

- 22 августа 2024, 14:15

- |

Внимание всех участников рынка на этой неделе приковано к городку Jackson Hole в штате Wyoming.

Сегодня здесь начинается традиционный «Экономический Симпозиум», который с 1978 года собирает центральных банкиров, министров финансов, академиков и ведущих экономистов.

Мероприятие важное, но далеко не каждый год, за ним так пристально следят трейдеры и банкиры по всему миру.

В этом году, как и обычно, ключевой спикер — глава ФРС. Джером Пауэлл. Он выступает завтра.

Рынок ждет, что именно завтра он наконец-то должен дать четкий сигнал, что ФРС готова наконец-то переходить к снижению ставки, причем на ближайшем сентябрьском заседании.

Ожидания очень высокие. Динамика последних недель и в акциях, и в облигациях подразумевает однозначный переход к снижению ставок. В такой ситуации есть риск того, что речь главы ФРС не оправдает надежды рынка. Это вполне возможно, учитывая, осторожность американского ЦБ и нежелание главы ФРС давать конкретные прогнозы. Будут анализировать и интерпретировать каждое слово.

( Читать дальше )

4:0 в пользу быков

- 15 августа 2024, 17:23

- |

Мировые рынки продолжают восстанавливаться📈, получив поддержку от экономических данных из Штатов.

✅ Инфляция цен производителей + 0,1% за месяц при прогнозе 0,2%

✅ Потреб инфляция +2,9% за год при прогнозе 3%

✅ Розничные продажи +1% за месяц при прогнозе 0,4%

✅ Заявки на пособия по безработице 227тыс за неделю при прогнозе 236 тыс (снижение вторую неделю подряд)

О чем говорят нам эти данные: инфляция замедляется, но ни о какой рецессии пока речь не идет: рынок труда живой, потребители уверенно тратят деньги).

Косвенно о в целом хорошем «самочувствии” американских потребителей говорит и сильный отчет крупнейшей розничной сети Walmart (бумага плюсует в моменте больше 6%)

Получается, что исходя из данных этой недели экономика США замедляется, остывает, но без сползания в рецессию или кризис. Это та самая «мягкая посадка», на которую рассчитывают в идеальном сценарии и ФРС и рынок.

Распродажи в начале августа начались ровно на опасениях, что этот сценарий не реализуется, и, что ФРС своим нежеланием снижать ставку загонит страну в рецессию.

( Читать дальше )

Страх

- 06 августа 2024, 14:26

- |

Сегодня рынки несколько успокоились, существенно восстановившись от минимальных значений понедельника.

Это ожидаемо после вчерашних движений.

Кроме как паникой и ужасом происходящее на азиатской сессии утром в понедельник назвать сложно.

И самым ярким проявлением этого был даже не японский Nikkei, упавший на 12%, а «индекс страха» VIX, взлетавший в моменте до 60.

Такие уровни в последний раз были в 2020 году на фоне «ковидных» распродаж. Страх пандемии и остановки мировой экономики был тогда более чем серьезным.

Так вот, судя по индикатору VIX, участникам рынка вчера было примерно так же страшно)

Подробнее про индикатор VIX писал здесь: t.me/maxinvest_pro/56

Пока основной «испуг» прошел. Но кидаться в рынок агрессивно выкупать снижение я бы пока не стал.

Ключевая неделя на рынках

- 29 июля 2024, 16:40

- |

Текущая неделя без преувеличения должна определить движение рынков на ближайшее время

🔸Во-первых отчитываются крупнейшие американские компании. Среди них Apple, Amazon, Meta, Microsoft.

На прошлой неделе американский рынок акций начал корректироваться 🔽 после отчёта Google. Инвесторы стали сомневаться что многомиллиардные вложения в инфраструктуру ИИ принесут скорую отдачу. А именно тема ИИ была ключевым драйвером роста последний год. Поэтому отчёты остальных крупных игроков будут критичны. Разочарование может вызвать вторую волну снижения. И наоборот, позитивные отчёты и комментарии от компаний должны помочь рынку оттолкнуться от текущих уровней и продолжить рост.

🔸Во-вторых, в среду заседает ФРС🇺🇸. Консенсус, что ставку в этот раз не снизят, но дадут четкий сигнал, на снижение (скорее всего в сентябре).

🔸Плюсом тоже в среду будут озвучено решение по ставке Банка Японии🇯🇵. Там наоборот ждут повышения. Почему это тоже важно: в Японии очень низкие ставки, поэтому распространена стратегия, когда инвесторы занимают деньги в Йенах и инвестируют в иностранные активы. Повышение ставки = увеличение стоимости обслуживания долга. Распродажи прошлой недели отчасти связывают в том числе с тем, что японские инвесторы продавали зарубежные позиции и закрывали задолженность в Йенах, опасаясь повышения ставки.

( Читать дальше )

теги блога Maksim Peretiazhko

- доллар

- ЕС

- DeepSeek

- ESG

- ETF

- Euroclear

- EURUSD

- fat finger

- Goldman Sachs

- J.P. Morgan

- JPMorgan

- Nonfarm payrolls

- nvidia

- NYSE

- S&P500

- treasuries

- UBS

- VIX

- W8BEN

- WHT

- Withholding tax

- акции

- акции США

- америка инвестиции

- банки

- ввп

- Великобритания

- выборы в Европарламент

- выборы президента США 2024

- Джером Пауэлл

- диверсификация

- дивиденды

- Дональд Трамп

- Европа

- заблокированные активы

- инфляция

- инфляция в ЕС

- инфляция в США

- Инфографика

- Камала Харрис

- Китай

- китайский фондовый рынок

- МВФ

- мировая экономика

- мобильный пост

- налог на дивиденды

- налог от продажи ценных бумаг

- налогообложение на рынке ценных бумаг

- Нью-Йорк

- обзор рынка

- облигации

- пифы

- пошлины США

- прогноз 2025

- разблокировка активов

- рынок труда США

- ставка фрс сша

- ставка ЦБ Англии

- ставка ЦБ Швейцарии

- США

- Техас

- Торговые войны

- трейдинг

- фонд акций

- форекс

- ФРС США

- ЦБ Англии

- швейцария

- экономика России

- экономика США

- Экономика Японии

- Япония