14.01.2018

Первый российский самолет, разработанный в стране после развала СССР, — Sukhoi SuperJet 100 — продолжает приносить убытки своему производителю — АО «Гражданские самолеты Сухого».

Несмотря на рекордные заказы на поставку лайнеров, выполнить план по выходу на безубыточность к 2017 году не удалось.

Как сообщают «Ведомости» со ссылкой на топ-менеджеров и близкие к компании источники, прошлый год входящий в Объединенную авиастроительную корпорацию концерн в 9й раз подряд завершил в минусе: по МСФО его чистый убыток составил около 1 миллиарда рублей. Год назад ГСС потеряли 3,8 млрд рублей, в 2015-м — 10,7 млрд, в 2014-м — 4,5 млрд, в 2013-м — 9,9 млрд.

Накопленным итогом с 2008-го года, когда в капитал компании вошла итальянская Alenia Aeronautica, убыток ГСС превысил 2 млрд долларов.

Точка выхода на безубыточность откладывается еще примерно на три года, рассказал «Ведомостям» источник, близкий к ОАК. «Компании только в этом году нужно вложить 5-7 млрд рублей в систему послепродажного обслуживания судов. Также надо инвестировать в разработку новых модификаций SSJ100, необходимых рынку», — объясняет он.

На начало декабря, по данным ГСС, в общей сложности выпущено 135 SSJ100 — с учетом опытных экземпляров, судов на хранении и готовящихся к поставке в эксплуатации у авиакомпаний находилось 107 штук.

Крупнейший покупатель — «Аэрофлот», который приобрел 33 машины. Первые продавались по цене ниже себестоимости, признает другой, близкий к ОАК источник. По его словам, сейчас спрос формируется за счет господдержки — самолеты покупает Государственная транспортная лизинговая компания.

С экспортным спросом сложнее: у SSJ100 остаются детские болезни, констатирует ведущий научный сотрудник Института экономики транспорта Федор Борисов.

В 2016-м году половина парка самолетов «Сухого» у Аэрофлота не летали из-за сложностей с получением запчастей и их дороговизной.

Средний налет «Аэрофлота» на SSJ100 составлял немногим больше 3 часов в сутки. Второй крупнейший эксплуатант в России — «Газпромавиа» летала на Sukhoi в среднем 2,1 часа в сутки. Главный иностранный покупатель — мексиканская Interjet — 5-6 часов.

Для сравнения: средний налет иностранных самолетов у российских авиакомпаний (без учета малой и бизнес-авиации) в 2016 году составил 9 часов в день. У зарубежных лоукостеров этот показатель достигает 12-13 часов.

«Успех программы, в том числе экспортные поставки, зависит от решения технических проблем, самолет должен летать, а не стоять на земле», — говорит Борисов, добавляя, что ахиллесовой пятой SSJ100 остается послепродажное обслуживание. ¶

комментарии Марэк на форуме

-

Прооизводитель Sukhoi SuperJet копит убытки 9-й год подряд

Прооизводитель Sukhoi SuperJet копит убытки 9-й год подряд

ASML Holding N.V. — нидерландская компания, крупнейший производитель фотолитографических систем для микроэлектронной промышленности. Компания производит оборудование для изготовления СБИС, таких как микросхемы памяти ЗУПД, флеш-память, микропроцессоры. Является одним из ведущих мировых производителей чип-оборудования.

Наше видение заключается в том, чтобы обеспечить доступную микроэлектронику, которая улучшает качество жизни. Для достижения этой цели наша задача — изобретать, разрабатывать, изготавливать и обслуживать передовые технологии для высокотехнологичных литографических, метрологических и программных решений для полупроводниковой промышленности. Руководящий принцип ASML продолжает закон Мура в отношении все меньших, более дешевых, более мощных и энергоэффективных полупроводников. Это приводит к созданию более мощной и надежной электроники, которая позволяет миру продвигаться по множеству областей, включая здравоохранение, технологии, коммуникации, энергию, мобильность и развлечения.

ASML — многонациональная компания с офисами в 60 городах в 16 странах, со штаб-квартирой в Вельдховене, Нидерланды. Мы используем более 19 000 человек по зарплате и гибким контрактам (выраженным в эквивалентах полного времени). ASML торгуется на Euronext Amsterdam и NASDAQ под символом ASML.

ASML Holding NV

(AMS: ASML)

€161.20 +7.55 (4.91%)

Real-time: 12:17 PM GMT+1

finance.google.com/finance?q=AMS%3AASML&ei=NChfWuH3IY7kswGrpaKoCQ

ASML Holding N.V.

Номинал €0,09

430 147 771 акций www.asml.com/investors/shareholders/en/s45918?rid=54876

Капитализация на 17.01.2018г: €69,34 млрд

Продажи 2013г: €5,245 млрд

Продажи 2014г: €5,856 млрд

Продажи 2015г: €6,287 млрд

Продажи 2016г: €6,795 млрд

Продажи 2017г: €9,053 млрд

Прибыль 2013г: €1,016 млрд

Прибыль 2014г: €1,197 млрд

Прибыль 2015г: €1,387 млрд

Прибыль 9 мес 2016г: €947,7 млн

Прибыль 2016г: €1,472 млрд

Прибыль 9 мес 2017г: €1,476 млрд

Прибыль 2017г: €2,119 млрд - P/E 32,7

staticwww.asml.com/doclib/investor/financial_results/2018/asml_20180107_presentation.pdf

staticwww.asml.com/doclib/investor/financial_results/2018/asml_20180117_USGAAP.pdf

www.asml.com/press/financial-results/en/s46250?rid=56166

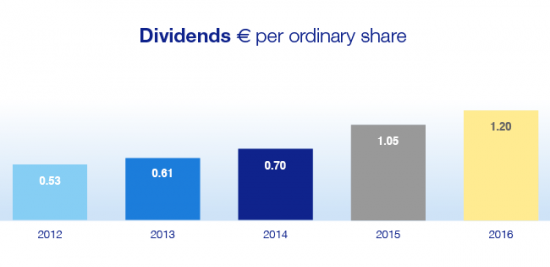

https://www.asml.com/investors/dividend/en/s34649

https://www.asml.com/investors/dividend/en/s34649

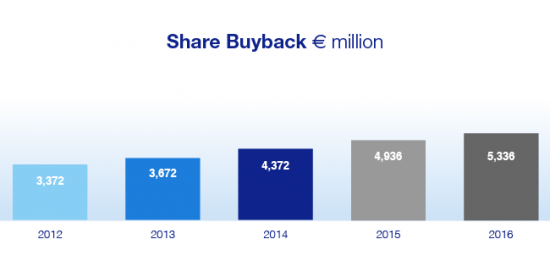

https://www.asml.com/investors/share-buyback/en/s25436

https://www.asml.com/investors/share-buyback/en/s25436

«НОВАТЭК» сообщил предварительные производственные показатели за 12 месяцев 2017 года

«НОВАТЭК» сообщил предварительные производственные показатели за 12 месяцев 2017 года

Москва, 16 января 2018 года. ПAO «НОВАТЭК» представило предварительные производственные показатели за двенадцать месяцев 2017 года.

В 2017 году добыча углеводородов составила 513,3 млн баррелей нефтяного эквивалента (бнэ), в том числе 63,39 млрд куб. м природного газа и 11 772 тыс. тонн жидких углеводородов (газовый конденсат и нефть). По сравнению с 2016 годом добыча углеводородов снизилась на 33,7 млн бнэ или на 6,2%.

Добыча углеводородов с учетом доли в добыче совместных предприятий 2017 2016 Изм.

Природный газ, млрд куб. м * 63,39 67,65 -6,3%

Жидкие углеводороды, тыс. тонн 11 772 12 441 -5,4%

Всего углеводородов, млн бнэ * 513,3 547,0 -6,2%

Всего углеводородов, млн бнэ в сутки * 1,41 1,49 -5,9%

Подробнее: www.novatek.ru/common/upload/press/Operating_Results_FY2017_Rus.pdf Цена Urals с 15.12.2017 по 14.01.2018г: $66,51. Пошлина на нефть с 1 февраля повысится на $8,7

Цена Urals с 15.12.2017 по 14.01.2018г: $66,51. Пошлина на нефть с 1 февраля повысится на $8,7

15.01.2018

Средняя цена на нефть Urals за период мониторинга с 15 декабря 2017 года по 14 января 2018 года составила $66,51306 за баррель, или $485,5 за тонну. Согласно расчетам Минфина России экспортная пошлина на нефть в РФ с 1 февраля 2017 года повысится на $8,7 и составит $120,1 за тонну.

Пошлина на высоковязкую нефть повысится до $19,5 с $17,9.

Льготная ставка пошлины на нефть для ряда месторождений Восточной Сибири, каспийских месторождений и Приразломного месторождения в связи с новой формулой расчета, принятой в рамках налогового маневра в нефтяной отрасли, с 1 февраля 2015 года остается на нулевом уровне.

Пошлина на светлые нефтепродукты и масла составит $36 за тонну, на темные — $120,1.

Пошлина на экспорт товарного бензина повысится до $36, прямогонного (нафта) — до $66 с $61,2 за тонну.

Пошлина на сжиженный газ остается на нулевом уровне.

Пошлина на кокс повысится до $7,8 с 7,2$ за тонну.

В настоящее время экспортная пошлина на нефть составляет $111,4 за тонну.

Информация официального сайта Министерства финансов Российской Федерации: www.minfin.ru/ru/press-center/?##ixzz54MU3Ih8Q Цена Urals с 15.12.2017 по 14.01.2018г: $66,51. Пошлина на нефть с 1 февраля повысится на $8,7

Цена Urals с 15.12.2017 по 14.01.2018г: $66,51. Пошлина на нефть с 1 февраля повысится на $8,7

15.01.2018

Средняя цена на нефть Urals за период мониторинга с 15 декабря 2017 года по 14 января 2018 года составила $66,51306 за баррель, или $485,5 за тонну. Согласно расчетам Минфина России экспортная пошлина на нефть в РФ с 1 февраля 2017 года повысится на $8,7 и составит $120,1 за тонну.

Пошлина на высоковязкую нефть повысится до $19,5 с $17,9.

Льготная ставка пошлины на нефть для ряда месторождений Восточной Сибири, каспийских месторождений и Приразломного месторождения в связи с новой формулой расчета, принятой в рамках налогового маневра в нефтяной отрасли, с 1 февраля 2015 года остается на нулевом уровне.

Пошлина на светлые нефтепродукты и масла составит $36 за тонну, на темные — $120,1.

Пошлина на экспорт товарного бензина повысится до $36, прямогонного (нафта) — до $66 с $61,2 за тонну.

Пошлина на сжиженный газ остается на нулевом уровне.

Пошлина на кокс повысится до $7,8 с 7,2$ за тонну.

В настоящее время экспортная пошлина на нефть составляет $111,4 за тонну.

Информация официального сайта Министерства финансов Российской Федерации: www.minfin.ru/ru/press-center/?##ixzz54MU3Ih8Q «Газпром энергохолдинг» не интересуется покупкой Рефтинской ГРЭС у «Энел Россия»

«Газпром энергохолдинг» не интересуется покупкой Рефтинской ГРЭС у «Энел Россия»

МОСКВА, 15 января — «Газпром энергохолдинг» не интересуется покупкой Рефтинской ГРЭС у «Энел Россия», сообщил журналистам гендиректор холдинга Денис Федоров в кулуарах заседания попечительского совета Московского энергетического института в пятницу, 12 января.

«Мы не увидели для себя возможности подавать обязывающие документы [в сборе заявок на покупку ГРЭС — ред.]», — сообщил Федоров, отметив, что компания не планирует участвовать в дальнейших процедурах по покупке ГРЭС, передает ПРАЙМ.

В октябре прошлого года Федоров говорил, что энергохолдинг общался со Сбербанком по вопросу возможной покупки Рефтинской ГРЭС. Сбербанк привлечен как организатор сбора предложений.

Citigroup Inc. — один из крупнейших международных финансовых конгломератов. Основой конгломерата является Citibank, основанный в 1812 году и являющийся одним из четырёх крупнейших банков США. Компания образовалась 7 апреля 1998 года в результате слияния Citicorp и Travelers Group. Банк управляет активами общей стоимостью свыше $1,8 триллиона долларов. Citigroup — первичный дилер ценных бумаг казначейства США.

В списке крупнейших публичных компаний мира Forbes Global 2000 за 2017 год компания заняла 12-е место, в том числе 68-е по обороту, 17-е по чистой прибыли, 14-е по активам и 42-е по рыночной капитализации; также заняла 62-е место в списке самых дорогих брендов мира.

Citigroup Inc

(NYSE: C)

$76.84 +1.28 (1.69%)

Jan 16, 8:24 AM EST

finance.google.com/finance?q=NYSE%3AC&ei=8dJdWoiMCcq0swHarZOQCg

Citigroup Inc.

Number of shares of Citigroup Inc. common stock outstanding on September 30, 2017: 2,644,001,999

Количество обыкновенных акций CitigroupInc., находящихся в обращении на 30 сентября 2017 года: 2 644 001 999

www.citigroup.com/citi/investor/data/q1703c.pdf?ieNocache=295 титульный лист

Капитализация на 15.01.2018г: $203,165

Общий долг на 31.12.2015г: $1,508 трлн

Общий долг на 31.12.2016г: $1,566 трлн

Общий долг на 30.06.2017г: $1,633 трлн

Общий долг на 30.09.2017г: $1,661 трлн

Общий долг на 31.12.2017г: $1,641 трлн

Чистый процентный доход 2016г: $47,993 млрд

Чистый процентный доход 2015г: $46,630 млрд

Чистый процентный доход 1 кв 2016г: $11,227 млрд

Чистый процентный доход 6 мес 2016г: $22,463 млрд

Чистый процентный доход 9 мес 2016г: $33,942 млрд

Чистый процентный доход 2016г: $45,104 млрд

Чистый процентный доход 1 кв 2017г: $10,857 млрд

Чистый процентный доход 6 мес 2017г: $22,022 млрд

Чистый процентный доход 9 мес 2017г: $33,464 млрд

Чистый процентный доход 2017г: $44,687 млрд

Прибыль 2006г: $21,538 млрд

Прибыль 2007г: $3,716 млрд

Убыток 2008г: $27,684 млрд

Убыток 2009г: $1,606 млрд

Прибыль 2010г: $10,602 млрд

Прибыль 2011г: $11,067 млрд

Прибыль 2012г: $8,523 млрд

Прибыль 2013г: $11,419 млрд

Прибыль 2014г: $7,310 млрд

Прибыль 2015г: $17,242 млрд

Прибыль 1 кв 2016г: $3,501 млрд

Прибыль 6 мес 2016г: $7,499 млрд

Прибыль 9 мес 2016г: $11,339 млрд

Прибыль 2016г: $14,912 млрд

Прибыль 1 кв 2017г: $4,090 млрд

Прибыль 6 мес 2017г: $7,962 млрд

Прибыль 9 мес 2017г: $12,095 млрд

Убыток 2017г: $6,204 млрд

http://www.citigroup.com/citi/investor/data/qer417.pdf?ieNocache=427 Пресс-релиз 2017г.

www.citigroup.com/citi/investor/data/qer417s.pdf?ieNocache=600 за 2017г.

www.citigroup.com/citi/investor/qer.htm

www.citigroup.com/citi/investor/sec.htm

Dividend History Citigroup Inc.

Ex-Date Record Date Pay-Date Amount

03-Nov-17 06-Nov-17 22-Nov-17 $0.32

03-Aug-17 07-Aug-17 25-Aug-17 $0.32

27-Apr-17 01-May-17 26-May-17 $0.16

02-Feb-17 06-Feb-17 24-Feb-17 $0.16

03-Nov-16 07-Nov-16 23-Nov-16 $0.16

28-Jul-16 01-Aug-16 26-Aug-16 $0.16

28-Apr-16 02-May-16 27-May-16 $0.05

28-Jan-16 01-Feb-16 26-Feb-16 $0.05

Подробнее: http://www.citigroup.com/citi/investor/ajax/dividend_history.html Пресс-релиз

Пресс-релиз

Расторжение сделки с Fosun.

15.01.2018 15:12

ПАО «Полюс» (Московская биржа — PLZL) («Полюс», «Компания»), крупнейшая золотодобывающая компания России, отмечает сообщение, опубликованное ранее сегодня Polyus Gold International Limited («PGIL»), о расторжении соглашения с консорциумом инвесторов («Консорциум») во главе с Fosun International Limited (Гонконгская биржа — 00656) о продаже 12 561 868 обыкновенных акций Компании («Соглашение»).

Соглашение было подписано и объявлено 31 мая 2017 г. и не будет исполнено в связи с невыполнением предусмотренного им отлагательного условия. После невыполнения указанного условия стороны обсуждали дополнительные опции, но не смогли прийти к взаимному решению, вследствие чего PGIL предложил расторгнуть Соглашение. Стороны договорились расторгнуть Соглашение, включая предусмотренный им опцион Консорциума на приобретение дополнительных 5% акций Компании.

После расторжения Соглашения структура уставного капитала Компании не изменилась и представлена в таблице ниже.

Структура уставного капитала

Акционеры Доля в уставном капитале, %

PGIL 82.44

Казначейские акции 1.22

Акции в свободном обращении 16.34

www.e-disclosure.ru/portal/event.aspx?EventId=OsQ85D-CC70ur6Qn3gGKB2Q-B-B Какие дивиденды ждать от Мечела в 2018 году

Какие дивиденды ждать от Мечела в 2018 году15.01.2018 | 14:10

https://bcs-express.ru/novosti-i-analitika/kakie-dividendy-zhdat-ot-mechela-v-2018-godu

Гайворонский Сергей

БКС Экспресс

PNC Financial Services Group, Inc. — американская финансовая корпорация с активами (по состоянию на 31 декабря 2015 года) около $358 млрд.

PNC осуществляет свою деятельность в девятнадцати штатах США и округе Колумбия, имеет более чем 2600 филиалов, 9000 банкоматов, обслуживает компании и государственные учреждения, а также управляет активами различных предприятий.

В США PNC является пятым банком по количеству филиалов, шестым по объёму депозитов, занимает девятое место по объёму активов и третье место в США по количеству банкоматов.

PNC базируется в Питтсбурге.

PNC Financial Services Group Inc

(NYSE:PNC)

$151.84 +0.35 (0.23%)

Jan 12 — Close

finance.google.com/finance?q=NYSE%3APNC&ei=nvtYWtHzMtOWsQHF2q3QBg

PNC Financial Services Group, Inc.

As of October 20, 2017, there were 475,801,081 shares of the registrant’s common stock ($5 par value) outstanding.

По состоянию на 20 октября 2017 года было выпущено 475 801 081 обыкновенных акций регистратора (номиналом $5).

services.corporate-ir.net/SEC/Document.Service?id=P3VybD1hSFIwY0RvdkwyRndhUzUwWlc1cmQybDZZWEprTG1OdmJTOWtiM2R1Ykc5aFpDNXdhSEEvWVdOMGFXOXVQVkJFUmlacGNHRm5aVDB4TVRnMk16RTVPU1p6ZFdKemFXUTlOVGM9JnR5cGU9MiZmbj1UaGVQTkNGaW5hbmNpYWxTZXJ2aWNlc0dyb3VwXzEwUV8yMDE3MTAzMS5wZGY= титульный лист

Капитализация на 12.01.2018г: $71,965 млрд

Выручка 2012г: $15,512 млрд

Выручка 2013г: $16,012 млрд

Выручка 2014г: $15,375 млрд

Выручка 2015г: $15,225 млрд

Выручка 9 мес 2016г: $11,288 млрд

Выручка 2016г: $15,162 млрд

Выручка 9 мес 2017г: $12,069 млрд

Выручка 2017г: $16,329 млрд

Прибыль 2012г: $2,994 млрд

Прибыль 2013г: $4,212 млрд

Прибыль 2014г: $4,207 млрд

Прибыль 2015г: $4,143 млрд

Прибыль 9 мес 2016г: $2,938 млрд

Прибыль 2016г: $3,985 млрд

Прибыль 9 мес 2017г: $3,297 млрд

Прибыль 2017г: $5,388 млрд

phx.corporate-ir.net/phoenix.zhtml?c=107246&p=quarterlyearnings&lnksrc=topnav

phx.corporate-ir.net/phoenix.zhtml?c=107246&p=irol-sec&lnksrc=topnav

https://www.pnc.com/en/about-pnc/company-profile/corporate-overview.html?lnksrc=topnav

Что такой ажиотаж раздули ))

Что такой ажиотаж раздули ))

Лукойл подобной практикой занимается с 2011г. Сейчас одна программа закончилась по срокам, сегодня объявили о начале новой.

Топ-менеджмент «Лукойла» с конца 2011 года потратил на выкуп акций компании около миллиарда долларов. Наиболее активными покупателями стал сам Федун, а также его непосредственный начальник — глава «Лукойла» Вагит Алекперов. Высшее руководство начало скупать акции в конце 2011 года, однако наиболее активно они приобретали доли в компании в 2013 году. За первые семь месяцев 2013 года топ-менеджмент потратил на эти цели около 700 миллионов долларов, а в прошлом году — чуть менее 300 миллионов долларов.

В 2012 году «Лукойл» объявил об обратном выкупе акций на 2,5 миллиарда долларов. Совет директоров ЛУКОЙЛа в декабре 2012 года утвердил положение о долгосрочном стимулировании сотрудников компании и ее дочерних обществ на 2013-2017 годы. Участники программы будут приобретать акции ЛУКОЙЛа на сумму не менее 50% от начисляемой им премии. "Лукойл" направит на buy back $2-3 млрд за пять лет

"Лукойл" направит на buy back $2-3 млрд за пять лет

МОСКВА, 12 янв — ПРАЙМ. «Лукойл» планирует потратить на программу обратного выкупа акций (buy back) 2-3 миллиарда долларов за пять лет, сообщил журналистам глава и совладелец крупнейшей российской частной нефтяной компании Вагит Алекперов.

«2-3 миллиарда долларов в течение пяти лет», — сказал Алекперов.

Алекперов сообщил также, что «Лукойл» погасит казначейские акции на 10% капитала до конца текущего года. «Из 140 миллионов акций, которые у нас на балансе, 100 миллионов будет погашено, то есть 10% (уставного капитала)», — сказал Алекперов, отметив что казначейские акции будут погашены до конца 2018 года. Остальные 40 миллионов акций пойдут на стимулирование менеджмента.

По словам Алекперова, его доля в компании после погашения казначейских акций составит не более 30%, вице-президента компании Леонида Федуна — около 10%.

1prime.ru/energy/20180112/828337089.html

BlackRock, Inc.

(NYSE:BLK)

$537.92 0.00 (0.00%)

Pre-market: 544.00 +6.08 (1.13%)

Jan 12, 8:45 AM EST

finance.google.com/finance?q=NYSE%3ABLK&ei=WLlYWtniG9CusgHxxayQBQ

BlackRock, Inc.

As of October 31, 2017, there were 160,332,161 shares of the registrant’s common stock outstanding.

По состоянию на 31 октября 2017 года было выпущено 160 332 163 обыкновенных акций.

http://www.snl.com/Cache/c391004896.html

Капитализация на 12.01.2018г: $87,221 млрд

Общий долг на 31.12.2016г: $190,833 млрд

Общий долг на 30.09.2017г: $190,150 млрд

Выручка 2015г: $11,401 млрд

Выручка 9 мес 2016г: $8,265 млрд

Выручка 2016г: $11,155 млрд

Выручка 9 мес 2017г: $9,022 млрд

Выручка 2017г: $12,491 млрд

Операционная прибыль 2015г: $4,695 млрд

Операционная прибыль 9 мес 2016г: $3,345 млрд

Операционная прибыль 2016г: $4,570 млрд

Операционная прибыль 9 мес 2017г: $3,783 млрд

Операционная прибыль 2017г: $5,272 млрд

Прибыль 2014г: $3,294 млрд

Прибыль 2015г: $3,345 млрд

Прибыль 9 мес 2016г: $2,321 млрд

Прибыль 2016г: $3,172 млрд

Прибыль 9 мес 2017г: $2,666 млрд

Прибыль 2017г: $4,970 млрд – Р/Е 17,6

http://ir.blackrock.com/Cache/391745799.pdf

ir.blackrock.com/Cache/38457603.PDF?O=PDF&T=&Y=&D=&FID=38457603&iid=4048287

ir.blackrock.com

Wal-Mart Stores Inc

(NYSE: WMT)

$100.02 +0.35 (0.35%)

Jan 11, 7:44 PM EST

stock.walmart.com/investors/stock-information/quote-and-chart/default.aspx

2017 финансовый год, с 01 февраля 2017 года по 31 января 2018 года

Wal-Mart Stores, Inc.

Номинал $0,10

The registrant had 2,962,381,445 shares of common stock outstanding as of November 29, 2017.

На 29 ноября 2017 года у регистранта было 2 962 381 445 обыкновенных акций.

d18rn0p25nwr6d.cloudfront.net/CIK-0000104169/61a638c0-d2cc-4c36-b956-394e663c9acd.pdf стр.1

Капитализация на 11.01.2018г: $296,297 млрд

Общий долг на 31.01.2016г: $115,970 млрд

Общий долг на 31.01.2017г: $118,290 млрд

Общий долг 6 мес – 31.07.2017г: $122,520 млрд

Общий долг 9 мес – 31.10.2017г: $130,508 млрд

Выручка 31.01.2015г: $485,651 млрд

Выручка 31.01.2016г: $482,130 млрд

Выручка 1 кв – 30.04.2016г: $115,904 млрд

Выручка 6 мес – 31.07.2016г: $236,758 млрд

Выручка 9 мес – 31.10.2016г: $354,937 млрд

Выручка 31.01.2017г: $485,873 млрд

Выручка 1 кв – 30.04.2017г: $117,542 млрд

Выручка 6 мес – 31.07.2017г: $240,897 млрд

Выручка 9 мес – 31.10.2017г: $364,076 млрд

Операционная прибыль 31.01.2015г: $27,147 млрд

Операционная прибыль 9 мес – 31.10.2015г: $17,463 млрд

Операционная прибыль 31.01.2016г: $24,105 млрд

Операционная прибыль 1 кв – 30.04.2016г: $5,275 млрд

Операционная прибыль 6 мес – 31.07.2016г: $11,440 млрд

Операционная прибыль 9 мес – 31.10.2016г: $16,559 млрд

Операционная прибыль 31.01.2017г: $22,764 млрд

Операционная прибыль 1 кв – 30.04.2017г: $5,237 млрд

Операционная прибыль 6 мес – 31.07.2017г: $11,206 млрд

Операционная прибыль 9 мес – 31.10.2017г: $15,970 млрд

Прибыль 31.01.2010г: $14,883 млрд

Прибыль 31.01.2011г: $16,993 млрд

Прибыль 31.01.2012г: $16,387 млрд

Прибыль 31.01.2013г: $17,756 млрд

Прибыль 31.01.2014г: $16,695 млрд

Прибыль 31.01.2015г: $17,099 млрд

Прибыль 9 мес – 31.10.2015г: $10,332 млрд

Прибыль 31.01.2016г: $15,080 млрд

Прибыль 1 кв – 30.04.2016г: $3,216 млрд

Прибыль 6 мес – 31.07.2016г: $7,105 млрд

Прибыль 9 мес – 31.10.2016г: $10,307 млрд

Прибыль 31.01.2017г: $14,293 млрд

Прибыль 1 кв – 30.04.2017г: $3,152 млрд

Прибыль 6 мес – 31.07.2017г: $6,256 млрд

Прибыль 9 мес – 31.10.2017г: $8,160 млрд

Прибыль 31.01.2018г: $11,8 млрд – Прогноз. Р/Е 25,1

http://d18rn0p25nwr6d.cloudfront.net/CIK-0000104169/61a638c0-d2cc-4c36-b956-394e663c9acd.pdf 9 мес 2017г.

d18rn0p25nwr6d.cloudfront.net/CIK-0000104169/c3013d40-212d-409e-bf30-5e5fd482fc2f.pdf за 2016г.

http://stock.walmart.com/investors/financial-information/quarterly-results/default.aspx

http://stock.walmart.com/investors/financial-information/sec-filings/default.aspx

http://stock.walmart.com/investors/default.aspx

Dividend History Wal-Mart Stores, Inc.

Record Dates Payable Dates Amount

March 10, 2017April 3, 2017 $0.51

May 12, 2017 June 5, 2017 $0.51

Aug. 11, 2017Sept. 5, 2017 $0.51

Dec. 8, 2017 Jan. 2, 2018 $0.51

Record Dates Payable Dates Amount

March 11, 2016 April 4, 2016 $0.50

May 13, 2016 June 6, 2016 $0.50

Aug. 12, 2016Sep. 6, 2016 $0.50

Dec. 9, 2016 Jan. 3, 2017 $0.50

Record Dates Payable Dates Amount

March 13, 2015 April 6, 2015 $0.49

May 8, 2015 June 1, 2015 $0.49

Aug. 7, 2015 Sep. 8, 2015 $0.49

Dec. 4, 2015 Jan. 4, 2016 $0.49

stock.walmart.com/investors/stock-information/dividend-history/default.aspx

MIAMI, Jan. 10, 2018 – Lennar Corporation (NYSE: LEN и LEN.B), одна из крупнейших строительных компаний страны, сообщает о результатах за четвертый квартал и финансовый год, закончившийся 30 ноября, 2017. В четвертом квартале 2017 года чистая прибыль Lennar составила $309,6 млн или $1,29 на акцию по сравнению с $313,5 млн или $1,31 на акцию в четвертом квартале 2016 года, с поправкой на класс B акций дивидендов. Чистая прибыль, относящаяся к Lennar за год, закончившийся 30 ноября 2017 составила $810,5 млн или $3,38 на акцию по сравнению с $911,8 млн или $3,86 на акцию за год, закончившийся 30 ноября 2016, с поправкой на класс B акций дивиденды.

Доходы от продажи жилья в четвертом квартале 2017 года увеличились на 14% до $3,3 млрд с $2,9 млрд в четвертом квартале 2016 года. Выручка была выше в основном за счет увеличения числа домашних поставок на 5%, исключая неконсолидированные предприятия, и 8 % — увеличение средней цены продажи домов. В четвертом квартале 2017 года новые домашние поставки, за исключением неконсолидированных компаний, увеличились до 8614 домов относительно 8206 домов в четвертом квартале 2016 года. В четвертом квартале 2016 года увеличилось количество домашних поставок во всех сегментах по строительству жилья и других строительных работах, кроме Homebuilding East, что немного снизился по сравнению с предыдущим годом из-за влияния урагана Irma на поставки в четвертом квартале. Средняя цена продажи домов, за исключением неконсолидированных компаний, увеличилась до $387 000 в четвертом квартале 2017 года с $357 000 в четвертом квартале 2016 года. Стимулы продаж, предлагаемые покупателям жилья, составили $23 500 на дом, поставленный в четвертом квартале 2017 года, или 5,7% в процентах от выручки от продажи дома, по сравнению с $23 700 на дом, поставленным за аналогичный период прошлого года, или на 6,2% в процентах от доходов от продажи жилья. Улучшение стимулов к продажам в основном было связано с сегментом Homebuilding West.

Lennar Corporation

(NYSE: LEN)

$69.57 +1.31 (1.92%)

Jan 11 – Close

finance.google.com/finance?q=NYSE%3ALEN&ei=3NFXWsGQOdDBsAGZupHABQ

Lennar Corporation

(NYSE: LEN.B)

$56.10 +1.50 (2.75%)

Jan 11 – Close

finance.google.com/finance?q=NYSE%3ALEN.B&ei=y9FXWoGvGt2XsQGZ-IOYBQ

Финансовый 2017г, с 01 декабря 2016 года по 30 ноября 2017 года

Lennar Corporation

Номинал$0,1

Class A

203 957 071 акций otp.investis.com/clients/us/lennar_corporation/SEC/sec-show.aspx?FilingId=12318644&Cik=0000920760&Type=PDF&hasPdf=1 Капитализация на 11.01.2018г: $14,189 млрд

Номинал $0,1

Class B

31 303 195 акций

Капитализация на 11.01.2018г: $1,756 млрд

Общий долг на 30.11.2017г: $8,150 млрд

Общий долг на 31.08.2017г: $9,280 млрд

Выручка 30.11.2014г: $7,780 млрд

Выручка 30.11.2015г: $9,474 млрд

Выручка 1 кв – 29.02.2016г: $1,994 млрд

Выручка 6 мес – 31.05.2016г: $4,740 млрд

Выручка 9 мес – 31.08.2016г: $7,573 млрд

Выручка 30.11.2016г: $10,950 млрд

Выручка 1 кв – 28.02.2017г: $1,2,337 млрд

Выручка 6 мес – 31.05.2017г: $5,599 млрд

Выручка 9 мес – 31.08.2017г: $8,861 млрд

Выручка 30.11.2017г: $12,646 млрд

Прибыль 30.11.2012г: $679,12 млн

Прибыль 30.11.2013г: $479,67 млн

Прибыль 30.11.2014г: $638,92 млн

Прибыль 30.11.2015г: $802,89 млн

Прибыль 1 кв – 29.02.2016г: $144,08 млн

Прибыль 6 мес – 31.05.2016г: $362,55 млн

Прибыль 9 мес – 31.08.2016г: $598,39 млн

Прибыль 30.11.2016г: $911,84 млн

Прибыль 1 кв – 28.02.2017г: $38,08 млн

Прибыль 6 мес – 31.05.2017г: $251,73 млн

Прибыль 9 мес – 31.08.2017г: $500,89 млн

Прибыль 30.11.2017г: $810,48 млн – Р/Е 19,7

otp.investis.com/clients/us/lennar_corporation/SEC/sec-show.aspx?FilingId=12471350&Cik=0000920760&Type=PDF&hasPdf=1

investors.lennar.com/financials/sec-filings

http://investors.lennar.com/financials/annual-reports-and-proxy-statements

Dividend history Lennar Corporation

investors.lennar.com/stock-information/dividend-history Индонезия передумала сокращать угледобычу

Индонезия передумала сокращать угледобычу

10.01.2018

Индонезийская добыча угля в 2017 г. достигла 477 млн тонн, согласно предварительной статистике. При этом правительство Индонезии планировало сократить добычу угля в стране до 413 млн тонн по сравнению с 419 млн тонн в 2016 г.

Дальнейшие планы предусматривали снижение угледобычи до 406 млн тонн в 2018 г. и до 400 млн тонн – в 2019 г.

Однако, по словам высокопоставленных индонезийских чиновников, властям придется увеличить добычу угля, чтобы повысить доходы от негосударственных налогов.

Запасы угля в Индонезии на конец 2016 г. составляли 128,06 млрд тонн, из них 28,46 млрд тонн приходится на густонаселенные острова Калимантан и Суматра. Marks and Spencer Group Plc

Marks and Spencer Group Plc

(LON:MKS)

302.20 -21.80 (-6.73%)

Real-time: 3:24 PM GMT

LON real-time data — Disclaimer

Currency in GBX unless noted

finance.google.com/finance?q=LON%3AMKS&ei=bIFXWoiVBsPesQHtp6LgCA