SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

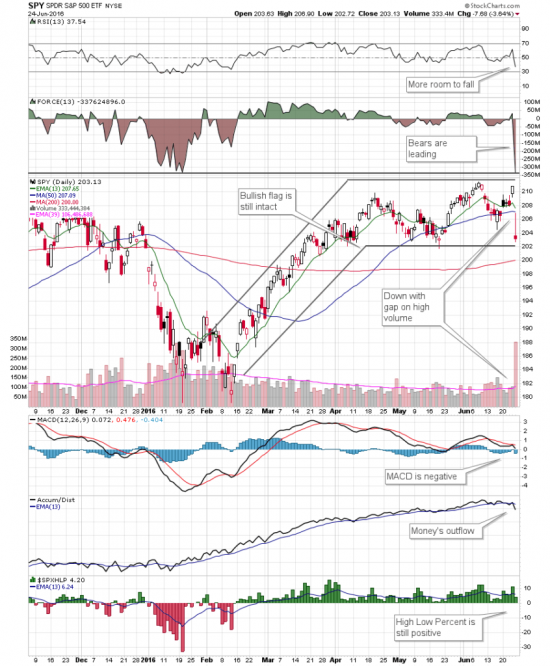

Блог им. Mindspace |Brexit-эффект на графике S&P 500 (SPY на 27.06.16)

- 27 июня 2016, 10:11

- |

На прошлой неделе я ждала коррекции, а пришел… Brexit. Застав меня и многих врасплох. Происходящее в пятницу на мировых биржах говорило о том, что к такому исходу (исходу Британии из ЕС) рынок был меньше всего готов. На волнениях и страхах VIX и золото (GLD) обновили максимумы. Вместе с золотом росли традиционно защитные активы — облигации США (TLT) и японская йена (FXY). Британский фунт (FXB) обвалился на 9% ниже уровня 2009 года. На этом фоне доллар США (UUP) вырос и упали цены на нефть (долла

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

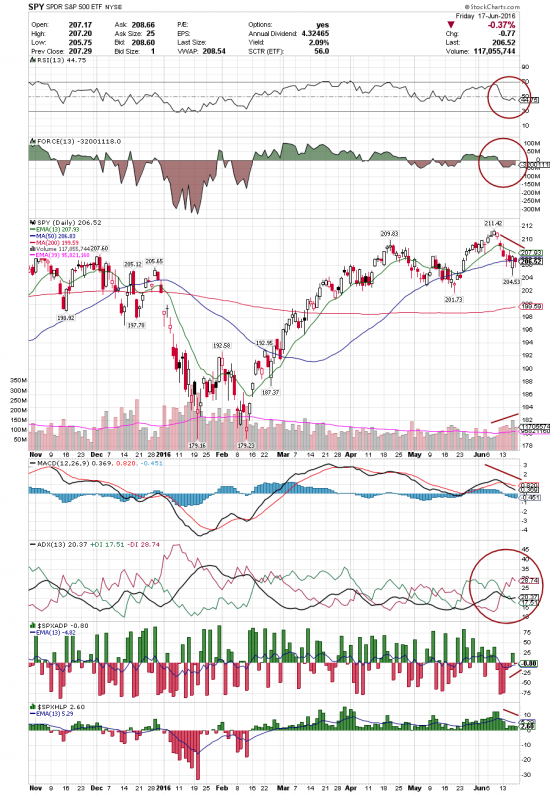

Блог им. Mindspace |S&P 500 на распутье (обзор SPY на 20.06.16)

- 20 июня 2016, 12:39

- |

Страх Brexit (выхода Британии из ЕС) продолжает держать в напряжении рынки. На фоне волнений деньги устремились в защитные активы — золото и бонды. Ралли на рынке облигаций привело к сокращению доходности (о влиянии $TNX я пишу здесь) до четырехлетнего минимума (доходность и цены облигаций движутся в разных направлениях), обновлению золотом 52-недельного максимума и снижению финансового сектора (XLF). XLF занимает 15% в S&P 500, и его падение сказалось на динамике SPY.

( Читать дальше )

Блог им. Mindspace |Быки отступили, но не сдались (SPY на 13.05.16)

- 13 июня 2016, 11:24

- |

На прошлой неделе произошло то, о чем предупреждали график SPY и моя система: рынок взял новый пик и ушел на коррекцию. Больше всего, как ожидалось по всплеску медвежьих дивергенций MACD, просели финансовый (XLF) и банковский (KBE) секторы. По ним ударило падение доходности 10-летних облигаций (о влиянии $TNX я пишу здесь).

( Читать дальше )

Блог им. Mindspace |Быки продолжают свое наступление (SPY на 06.05.16)

- 06 июня 2016, 10:32

- |

30 мая в Америке отмечали День памяти и биржи были закрыты. Но несмотря на то, что неделя была короткой, она выдалась насыщенной на события. Выходили данные по деловой активности в США, ЕС и Китае, заседал ЕЦБ и ОПЕК. Но неожиданностью для рынка стали цифры пятничного отчета по числу занятых в несельскохозяйственном секторе. В мае было создано лишь 38 тыс. рабочих мест, что оказалось худшим значением за более, чем 5 лет.

Это поставило под сомнение рост ставок в июне-июле и отправило доллар США (UUP) и доходность по облигациям ($TNX) вниз. В результате пикировали финансовый (XLF) и банковский секторы (KBE, KRE), а лидировали активы, традиционно выигрывающие от падения доходности: облигации (TLT, IEF), золото (GLD, GDX), недвижимость (VNQ), коммунальный и потребительский сектор (XLU, XLP). При этом акции на удивление стойко сдержали удар: SPY к концу дня отыграл все падение и закрыл неделю вблизи своего пика.

( Читать дальше )

Блог им. Mindspace |Коррекция позади, на рынке правят «быки» (SPY на 30.05.16)

- 30 мая 2016, 12:14

- |

Прошлая неделя началась вялым ростом. Однако уже во вторник рынок энергично отправился вверх (спасибо отчету о продаже новых домов — они оказались на максимуме за 8 лет и росту доходности ($TNX), подтолкнувшей банки (KBE, KRE) и финансовый сектор (XLF)). В результате индексы (SPY, DIA, QQQ) поднялись над всеми средними, подтянув сектора. К концу недели S&P 500 (SPY) уперся в апрельский максимум и, судя по сигналам на графике, вскоре его возьмет.

- SPY встал над всеми скользящими средними, вернувшись в аптренд. Это «бычий» сигнал.

- Цены «нарисовали» модель продолжения тренда — флаг (выделен пунктиром) и «пробили» его вверх. Это «бычий» сигнал.

- Гистограмма MACD (в верхней части графика) поднялась в позитивную зону, а линия MACD пересекла ноль. Это «бычий» сигнал.

( Читать дальше )

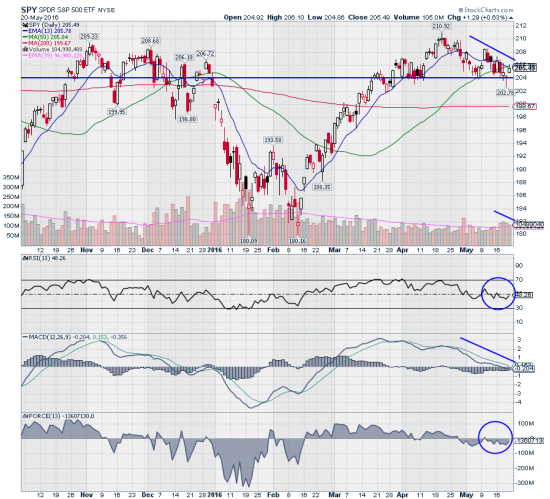

Блог им. Mindspace | 8 сигналов на графике S&P 500 (SPY на 22.05.16)

- 23 мая 2016, 14:45

- |

Прошедшая неделя для рынка началась и закончилась ростом. Позитивный старт дал подъем Apple (AAPL) (не без помощи Баффета, о чем я писала на днях), а также нефть, обновившая полугодовой максимум. В середине недели ФРС намекнула на возможный подъем ставок в июне. Это подтолкнуло доходность ($TNX) и банки (KBE) вверх, но остудило широкий рынок. В пятницу, благодаря росту сырья и технологического сектора (XLK), удалось отыграть часть падения. В итоге по SPY мы там, где были неделю назад, и пока движемся в «боковике».

( Читать дальше )

Блог им. Mindspace |Коррекция пока в силе: анализ графика S&P 500 (SPY на 08.05.16)

- 09 мая 2016, 14:18

- |

Для американского рынка прошлая неделя выдалась совсем не праздничной. Индексы продолжали снижаться наряду с большинством секторов. Растущими по итогам недели оказались защитные классы активов: недвижимость (VNQ), золото (GLD) и бонды (BND), а также традиционный хедж в моменты волнений на рынке — сектор товаров повседневного спроса (XLP) и коммунальных услуг (XLU). Индекс широкого рынка S&P 500 (SPY) потерял 2%, но, судя по графику, это еще не предел и высока вероятность продолжения коррекции.

- SPY по-прежнему находится под 13-дневной скользящей средней EMA (13). Это «медвежий» сигнал.

- SPY, как я предполагала, дошел до $204 — уровня 50-дневной средней SMA (50), но ниже его не пустили. Это «бычий» сигнал.

- Пятничный отскок цены SPY сопровождался ростом объема. Это «бычий» сигнал.

( Читать дальше )

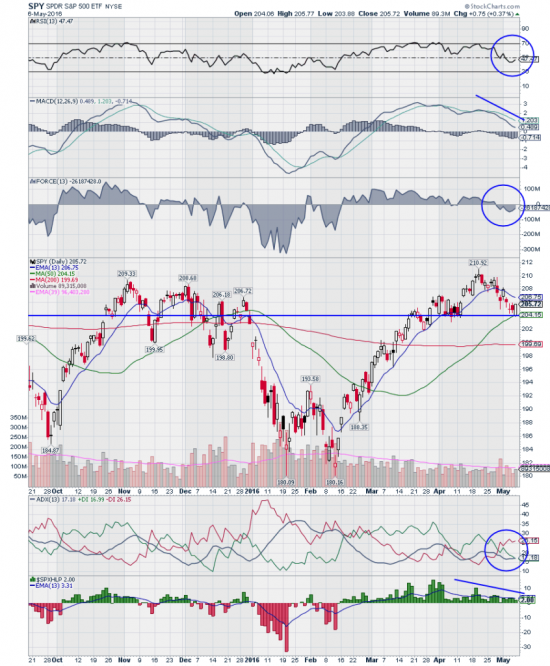

Блог им. Mindspace |8 сигналов начала коррекции на графике S&P 500 (SPY на 03.05.16)

- 04 мая 2016, 10:49

- |

Стартовавшее на прошлой неделе снижение рынка (на фоне слабых отчетов в технологическом секторе и отсутствии новых стимулов от Центробанка Японии) продолжилось на этой. Эстафету перехватили Китай с его пикирующим PMI и европейские банки, отчитавшиеся хуже прогнозов (в частности, плохие отчеты опубликовали Deutsche Bank AG (DB), UBS Group AG (UBS), HSBC Holdings (HSBC)). Все это не могло не сказаться на американском рынке, и традиционно слабый майский сезон S&P 500 (SPY) встретил коррекцией.

- SPY ушел под 13-дневную скользящую среднюю EMA (13), протестировав апрельский уровень сопротивления ($206). Это «медвежий» сигнал.

- Снижение цены происходит на росте объема (объем в падающие дни выше, чем в растущие). Это «медвежий» сигнал.

- Гистограмма MACD (в нижней части графика) продолжает оставаться в негативной зоне (ниже нуля), а линия MACD движется под сигнальной. Это «медвежий» сигнал.

( Читать дальше )

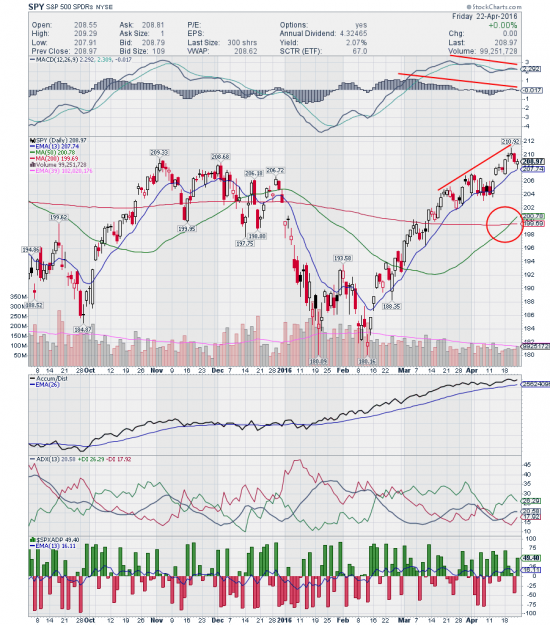

Блог им. Mindspace |График S&P 500 (SPY на 24.04.16) показал «золотой крест»

- 25 апреля 2016, 15:19

- |

На прошлой неделе на дневном графике индекса широкого рынка S&P 500 (SPY) появилась исторически «бычья» модель — «золотой крест». «Золотой крест» (Golden Cross) возникает, когда 50-дневная скользящая средняя пересекает 200-дневную снизу вверх. Данное пересечение подтверждает восходящий тренд, потому и называется «золотым». При этом:

- SPY остается над всеми скользящими средними. Это «бычий» сигнал.

- SPY на снижении не пустили ниже 13-дневной средней. Это «бычий» сигнал.

- Линия MACD (в верхней части графика) пересекла сигнальную сверху вниз, а гистограмма MACD опустилась ниже нуля. Это «медвежий» сигнал.

- Снижение SPY происходит на фоне расхождения (дивергенции) цены с линиями и гистограммой MACD. Это «медвежий» сигнал.

- Индикатор накопления/распределения Accum/Dist (в нижней части графика), измеряющий величину денежного потока, направляемого в SPY, движется над EMA (13) и «смотрит» вверх. Это «бычий» сигнал.

- Восходящий тренд по индикатору ADX (в нижней части графика) ослабевает. Это «медвежий» сигнал.

- Число растущих акций в составе SPY после снижения в четверг снова преобладает. Гистограмма $SPXADP (в нижней части графика) находится в положительной зоне. Это «бычий» сигнал.

Блог им. Mindspace |Рынок за неделю (18-22 апреля): «быкуют» сырье и «малыши»

- 25 апреля 2016, 11:54

- |

Прошедшая неделя выдалась богатой на события и на некоторых из них хочется остановиться подробней. В понедельник нефть показала чудеса волатильности. На отсутствии договоренностей в Дохе о заморозки добычи котировки упали на 6%. Но уже ближе к открытию торгов развернулись наверх. После чего на новости о забастовке в Кувейте (и возможном сокращении добычи) и вовсе взмыли, прихватив с собой весь рынок акций.

Обзор секторов S&P 500

Подъем нефти продолжался в течение недели, и как видно на диаграмме ниже, энергетический сектор (XLE) был в лидерах роста. Лишь не на много от него отстал сектор основных материалов (XLB), поддерживаемый сырьевым рынком (DBC тестировал 200-дневную среднюю) и ослаблением доллара США.

В результате почти всю неделю деньги перетекали в промышленные (XME) и драгоценные металлы (GLD, SLV). А перетекали они в основном из секторов коммунальных услуг (XLU) и товаров повседневного спроса (XLP).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс