акции МТС - удержали уровень 340 Что дальше ?

Сформированный на прошлой неделе импульс, пробивший область 344–345, достиг целей снижения возле уровня поддержки 340. В понедельник участники рынка выкупили просадку и удержали уровень 340.

Акции МТС остаются в боковике с июня 2020 г. Верхняя граница консолидации располагается в районе 345 руб., который является среднесрочной целью роста. Для пробоя консолидации могут потребоваться дополнительные драйверы. Ключевая область поддержки в рамках боковика — 312,5–314 руб. От данной зоны цена разворачивалась трижды за последний год.

Последний отскок из обозначенного района начался в марте. Развитию волны роста помогает закрепление цены выше отметки 340 руб. Сейчас сценарий роста наиболее вероятен, учитывая анонсированные финальные дивиденды в размере 26,51 руб. на одну акцию.

На долгосрочном горизонте позитивный взгляд на акции МТС. Привлекательная дивдоходность и возможность запуска новой программы buyback могут способствовать активизации покупателей в ближайшие месяцы.

Сопротивления: 345 / 348 / 352

Поддержки: 343 / 340 / 338

Источник

bcs-express.ru/tehanaliz/mtss/22.06.21

Авто-репост. Читать в блоге >>>

комментарии Игорь Морозов на форуме

-

Интер РАО -минимум с июня 2020 г. обновлен. Куда дальше ?

Интер РАО -минимум с июня 2020 г. обновлен. Куда дальше ?

Акции Интер РАО на сегодняшней торговой сессии упали и обновили минимум с июня 2020 г. В моменте котировки спускались ниже 4,8 руб. за акцию.

Бумаги Интер РАО на протяжении 3 месяцев торговались ниже 200-дневной скользящей средней и в последние дни демонстрируют ускорение. Пробой уровня поддержки традиционно может сопровождаться срабатыванием стоп-лоссов, расположенных ниже него. В целом картина негативная, но не стоит забывать про исторически сложившийся характер движения акций.

Снизу ближайшими уровнями поддержки выступают отметки 4,72 руб. и 4,56 руб. Более глубокое снижение в краткосрочной перспективе выглядит маловероятным, в то время как на более длинной дистанции есть все шансы на восстановление.

Источник — Подробнее на БКС Экспресс:

bcs-express.ru/novosti-i-analitika/kuda-mogut-upast-aktsii-inter-rao

Авто-репост. Читать в блоге >>>

Pinkin,

Хорошо! Что дальше? Ваше мнение? Можно в стихах !)

ИгорьMSK,

А у меня нет мнения,

Зато другой есть дар -

Дивдоходность дикую

Даст мне «Селигдар».

Pinkin,

Я в курсе — у меня бумажка приклеена на компе !)))

жульманы) в пятницу, на вечерке, за неделю до нового гэпа закрывают старый, полугодовой гэп… ну а когда ж еще…

av3,

конец недели, ночь, маркетмейкер устал и потерял бдительность )))

Что это было? С +2% в течение дня закрытие в -2%?

Дмитрий,

шутки, пьяного мишутки )))

все произошло на закрытии в 18:40 после основной сессии — и это, что интересно

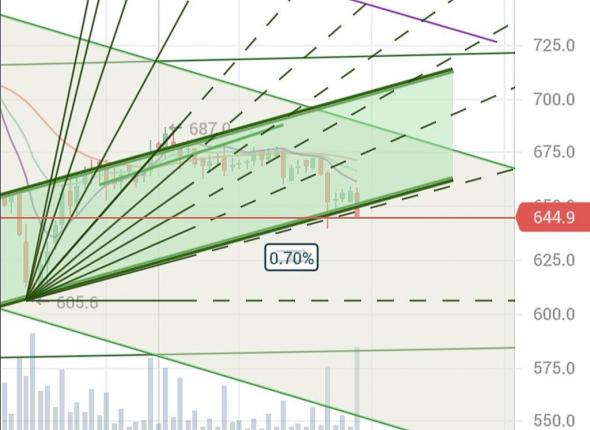

Ну вот и случилась наконец то моя заявка на 645.

Поравда я тогда не знал что сегодня: начало конца фондовых бычьим трендам

пинание PE вверх заканчивается

Дмитрий,

для вас, Дмитрий — это хорошо или плохо ?))) — «Ну вот и случилась наконец то моя заявка на 645»

ИгорьMSK,

Я просто эту заявку выставлял давно. И забыл про неё. Купить то купил, да понял что тренд Нисходящий начинается. Весь рост — это чисто отскоки и попытки ввести в заблуждение тех, кто не в курсе что происходит пожиапный разворот рынков вниз, под видом коррекции

Дмитрий,

тоже купил )))

Кто знает — чем вызван «падёж» ИнтерРАО ?)))

ИгорьMSK, общее падение рынка и вроде там отчет за второй квартал вышел не очень, или еще не вышел, надо посмотреть…

elite, второй квартал еще не прошел! 2кв заканчивается в июне апсайд к максимумам 2020 — 25 % — надо брать ))) Хорошая цена — Хорошая Компания

апсайд к максимумам 2020 — 25 % — надо брать ))) Хорошая цена — Хорошая Компания

Юнипро - когда закроется дивидендный гэп

Юнипро - когда закроется дивидендный гэп

С учетом высокой вероятности повышения дивидендов, короткого среднестатистического срока закрытия гэпа и нейтрального влияния остальных значимых факторов, можно предположить, что дивидендный гэп по акциям Юнипро может быть закрыт в период от 2 до 3 недель (10–15 торговых дней). При этом главным риском для такого прогноза является общерыночный фон, при ухудшении которого срок может растянуться до 4–5 недель (20–25 торговых дней)

источник

bcs-express.ru/novosti-i-analitika/kak-bystro-zakroiut-dividendnyi-gep-aktsii-iunipro

Авто-репост. Читать в блоге >>>

Кто-то упорно давит акцию. Такое впечатление что идёт целенаправленное давление. Ни один банк так сильно не упал за последние пять сессий. Или высаживают опять кого-то?

Андрей Мойсеюк,

Вы график смотрите? «Целенаправленное давление» продолжается 14 лет. Видимо, бумага интересна только краткосрочных спекуляций

ИгорьMSK,

при текущей доходности 2,8 % вряд ли бумага интересна инвесторам

ИгорьMSK, слушайте, ну понятно же что речь идёт об дивдоходности в следующем году. 11% ни сбер никто другой из банков даже близко не сможет дать

Андрей Мойсеюк,

Уважаемый Андрей! свет клином не сошелся на банках. можно рассмотреть другие компании…

если говорить о ДивДоходе

опять налетели шортуны, успокойтесь)) просто коррекция, скоро попрем вверх

Валерий,

ага, напоминает Миф про Сизифа ))) ЛСР - Не грусти всё будет расти

ЛСР - Не грусти всё будет расти

ЛСР: доход не сразу строился

Целевая цена на конец 2021 года составляет 1050,5 руб. на акцию, что предполагает потенциал роста на 36%

ОРИГИНАЛ и ПОЛНАЯ ВЕРСИЯ ИДЕИ: https://invest-idei.ru/link/6367

Авто-репост. Читать в блоге >>>

Кто-то упорно давит акцию. Такое впечатление что идёт целенаправленное давление. Ни один банк так сильно не упал за последние пять сессий. Или высаживают опять кого-то?

Андрей Мойсеюк,

Вы график смотрите? «Целенаправленное давление» продолжается 14 лет. Видимо, бумага интересна только краткосрочных спекуляций

ИгорьMSK,

при текущей доходности 2,8 % вряд ли бумага интересна инвесторам на дневном графике 01.06.2021 нарисовался «черный молот» — свеча-молот и ее виды появляются исключительно при нисходящем тренде. Знатоки ТА, могут меня поправить )))

на дневном графике 01.06.2021 нарисовался «черный молот» — свеча-молот и ее виды появляются исключительно при нисходящем тренде. Знатоки ТА, могут меня поправить )))

01.06.2021 открытие 0.0489 закрытие 0.048365

Кто-то упорно давит акцию. Такое впечатление что идёт целенаправленное давление. Ни один банк так сильно не упал за последние пять сессий. Или высаживают опять кого-то?

Андрей Мойсеюк,

Вы график смотрите? «Целенаправленное давление» продолжается 14 лет. Видимо, бумага интересна только краткосрочных спекуляций

ИгорьMSK, давят искусственно. Только начинается сессия — идёт вверх, потом резко продавливают — на процент-два. И так каждый день последние дни. Чем сильнее сжимают пружину тем сильнее она разожмётся.

Андрей Мойсеюк,

что сказать? посмотрите например НМТП