Блог им. OlegDubinskiy |Когда растут отстающие Газпром Сургут Когда разгоняют сонных Русснефть ВСМПО АВИСМА ИнтерРАО ТГК2

- 02 апреля 2024, 20:42

- |

Друзья,

в этом видео за 9 минут

(с учётом Ваших пожеланий, до 10 минут)

высказываю мысли на 2 квартал 2024г.

Сейчас растёт Газпром на 4%.

Пытается расти ВСМПО АВИСМА.

Разгоняют Русснефть (компания не платит дивиденды, слабый фундамент).

Разгоняют ТГК-2, ИнтерРАО и другие «сонные» бумаги.

Разогнали СИСТЕМА, Сургут об. (уже сливают).

Лидеры (Сбер, Лукойл) подустали расти и около 0 на растущем индекса.

ЛИЧНОЕ МНЕНИЕ.

Когда растут отстающие (Газпром, Сургут обычка) и разгоняют «сонные» бумаги,

рынок устал и нужна передышка.

Учитывая спокойствие (низкая вола),

ожидание дивидендов,

думаю, вероятен боковик.

ФОРТС.

Занимаюсь валютным арбитражем

(отклонения фьючерсов от спотов, в т.ч. в синтетических валютных парах).

Не открываю позиции наугад, только с существенной форой в свою пользу.

В марте отклонения с расчётной доходностью 50% годовых.

Существенно меньше, чем в прошлом году, но достаточно, чтобы имело смысл работать на срочке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. OlegDubinskiy |Личное мнение, когда растут отстающие и 2-3 эшелон

- 02 апреля 2024, 19:11

- |

Сегодня вырос Газпром на 2,5%.

Пытается расти ВСМПО АВИСМА.

Взлетает Русснефть (которая не платит дивиденды и слабая по фундаменту).

Разгоняют то ТГК-2, то другие позабытые бумаги.

Разогнали СИСТЕМА, Сургут об. (уже сливают).

Лидеры (Сбер, Лукойл) подустали расти и около 0 на растущем индексе.

ЛИЧНОЕ МНЕНИЕ.

Когда растут отстающие (Газпром, Сургут обычка) и разгоняют «сонные» бумаги,

рынок устал и нужна передышка.

Учитывая спокойствие (низкая вола),

ожидание дивидендов,

думаю, вероятен боковик.

С уважением,

Олег

Блог им. OlegDubinskiy |Уменьшится ли спред между Сургутом преф и обычкой

- 01 апреля 2024, 19:49

- |

Провёл опрос.

Большинство считает, что нет.

Долгосрочный тренд, конечно, сильнее у префа.

Например,

обратная ситуация — по БСП.

По обычке высокие дивиденды, по префу минимальные.

БСП обычка 314,8 руб. (в моменте)

БСП пр. 59,55 руб. (в моменте).

Учитывая, что Сургут — закрытая компания,

известно только, что по Уставу компании 10% чистой прибыли — на дивиденды по префам.

Основная прибыль — от кубышки, а не от деятельности, связанной с добычей и продажей нефти и газа.

Поэтому Сургут преф — альтернатива валютному вкладу.

А долгосрочно рубль был и остаётся «мягкой» валютой.

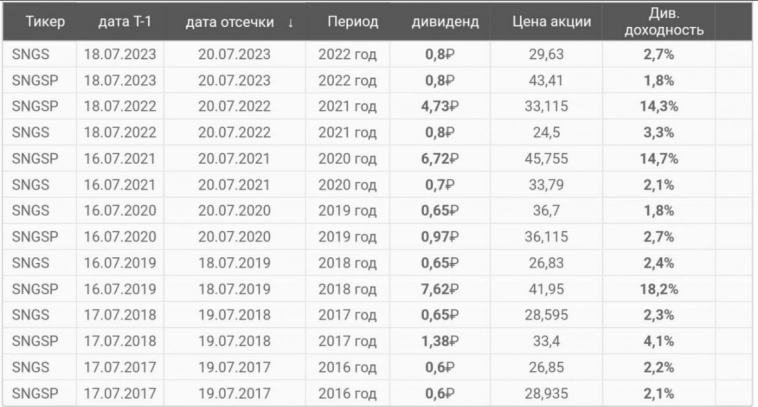

Статистика.

Цена на отсечке

открытие — закрытие

открытие — максимум

Дивидендный гэп

закрытие гэпа (дней)

оптимальная покупка (дней)

( Читать дальше )

Блог им. OlegDubinskiy |Сургутнефтегаз: обычка или преф Когда что выгоднее

- 30 марта 2024, 10:29

- |

Сейчас большинство считает, что в будущем году дивиденд будет ниже.

Дивиденды Сургутнефтегаза с 2016 по 2022 включительно

Обычка (верх)

Преф (середина)

USDRUB_TOM (низ)

По недельным

( Читать дальше )

Блог им. OlegDubinskiy |Производство + 8,5% 95р. за доллар уже в апреле Сургут Башнефть Лукойл НЕФТЬ дивиденды

- 29 марта 2024, 21:27

- |

Друзья,

в этом видео

поздравляю c успешной торговой неделей и излагаю свой взгляд на рынок.

Сургут: чистая прибыль «Сургутнефтегаза» по РСБУ в 2023 году составила 1,3 трлн рублей против 60,7 млрд рублей годом ранее.

Дивиденды минимум 12,85р.

(19+%, 10% ЧП на префы, по уставу компании)

На этой неделе был рост в дивидендных нефтяных бумагах

Башнефть пр.

Сургут преф.

Лукойл

.. .

Стараюсь держать акции, у которых и фундамент сильный, и тренд.

26 марта покупал + 27 марта покупал + 28 марта

покупал Сургут преф (писал об этом в телеграм).

Промпроизводство в России взлетает !

Промпроизводство февраль +8,5% г/г

январь — февраль + 6,6%

Такой сильный рост – за счёт обрабатывающей промышленности.

В этом году некоторые акции, которые были лидерами роста в 2023г.,

стали хуже рынка, поэтому пришлось продать

Совкомфлот (заработал за год 150%, но месяц назад пришлось продать),

Газпромнефть

( Читать дальше )

Блог им. OlegDubinskiy |Сургут: чистая прибыль "Сургутнефтегаза" по РСБУ в 2023 году составила 1,3 трлн рублей против 60,7 млрд рублей годом ранее. Дивиденды минимум 12,85р.(19+%, 10% ЧП на префы, по уставу компании)

- 29 марта 2024, 18:33

- |

Чистая прибыль «Сургутнефтегаза» по РСБУ в 2023 году составила 1,3 трлн рублей против 60,7 млрд рублей годом ранее.

НО,

чистая прибыль за 9 мес. была 1,4 трлн рублей.

Убыток что-ли за 4 кв. = 100 млрд ???

Готовьте мешок,

дивиденды будут !!!

Сегодня — наш день !

Башнефть пр.

Сургут преф.

Татнефть

Лукойл

.. .

На этой неделе покупал Сургут преф во все портфели обеих брокеров:

и на Сбер, и на БКС, много !!!

Выкладывал в VIP канале !!!

И в основном портфеле, и на ИИС, и на БКС, везде !!!

Если ошибся в расчёте дивидендов, поправьте.

Хотел написать новость первым — и написал !

С уважением,

Олег

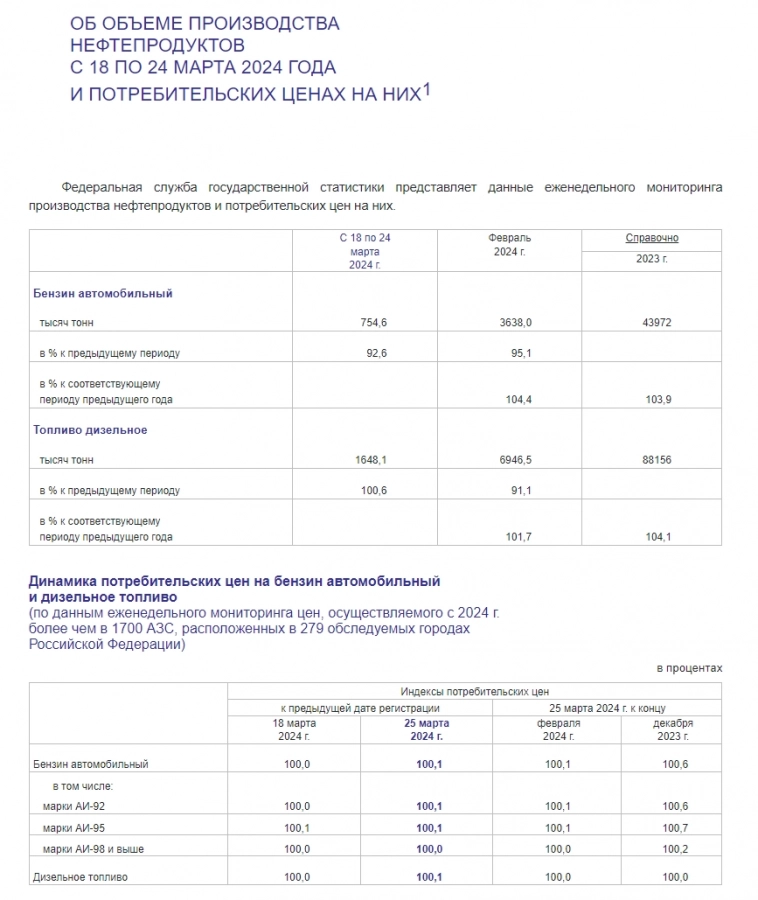

Блог им. OlegDubinskiy |Производство бензина: падение на 14,3% г/г Цены растут. Думаю, выигрывают Татнефть,СургутНГ (их НПЗ не пострадали)

- 27 марта 2024, 22:50

- |

По данным Росстата,

с 18 по 24 марта производство бензина в РФ упало на 7,4% к предыдущей неделе и на 14,3% г/г

rosstat.gov.ru/storage/mediabank/48_27-03-2024.html

Производство бензина в России по неделям

( Читать дальше )

Блог им. OlegDubinskiy |Сургутнефтегаз обычка Мысли о компании Кому такая идея подходит и когда

- 29 января 2024, 14:50

- |

пишу личное мнение.

По дневным.

Верхний график — Сур об

В середине — Русснефть

Внизу — индекс Мосбиржи.

Идея — спекулятивная.

Важно и вовремя купить, и вовремя продать.

В отличии от других акций в портфеле,

Сургут об. — это не акция роста.

Сургут обычка

(учитывая вечную недооценность по мультипликаторам,

вечные разговоры про кубышку, которую не трогают, отсутствие новых проектов) -

спекулятивная акция, которая идёт с опозданием, когда остальные уже выросли.

Возможно, эта идея подойдёт для тех, кто опасается покупать акции роста, в тот момент,

когда акции роста уже сильно выросли.

Поэтому эта идея не подходит тем, кто покупает акции роста, а не акции стоимости.

Обычно, положительная корреляция Сургут об с Русснефтью

(но Сургут обычно тормозит).

Посчитал коэффициент корреляции Сур обычки и Русснефти по дневным с 01 01 2023г.

Получил коэффициент корреляции 0,89 (высокий).

Русснефть сегодня взлетает

(+3%, в моменте).

А Сургут об. около 0.

Думаю,

Сургут об., с опозданием,

будет расти вслед за остальной нефтянкой.

( Читать дальше )

Блог им. OlegDubinskiy |Итоги недели Тренды: кто может стать лидером 2024 (мысли) Ребалансировки

- 13 января 2024, 09:40

- |

Друзья,

в этом видео коротко, за 9 минут пишу про свой взгляд на рынок.

За декабрь денежная масса в широком определении выросла аж на 6,2%.

На этой неделе были точечные покупки:

Сургут преф., Северсталь, ММК, НЛМК, НМТП, Магнит и другие.

Лучше рынка также были Башнефть, БСП, ВК.

В ролике рассказываю, какие тренды считаю сильными и какое изменения сделал в портфелях на этой неделе.

Удары по рынку.

- Укрепление рубля.

- Рост инфляционных ожиданий в начале 2024г., поэтому падали длинные облигации и, соответственно, росла их доходность

(значит, ЦБ 10 февраля ставки не снизит, как бы ещё и не повысил).

LQDT на этой неделе утром был выше, чем днём и вечером:

думаю, люди продавали фонд и покупали ценные бумаги.

С начала года, сильные тренды

НМТП

Новабев (Белуга)

Магнит

Башнефть преф.

Сургут обычка (начал расти на этой неделе)

Лукойл

ГазпромНефть

Татнефть

На конец 2023г. в портфеле были

СберЛукойл

Роснефть

Башнефть преф.

ГазпромНефть

( Читать дальше )

Блог им. OlegDubinskiy |Мысли что купить привели к Сургуту обычке. Продал остатки LQDT и в Сургут, обычку. Ход мыслей.

- 10 января 2024, 13:15

- |

#СУРГУТоб

Полностью продал LQDT

Купил СУРГУТоб, на всё.

На свои, без плечей.

Вес в портфеле около 8%.

Сургут — сильная фундаментально бумага.

И одновременно — одна из самых спекулятивных.

Дивиденды (не впечатляет, но есть: 2 — 3% годовых).

На графике — СУРГУТ об и Русснефть.

Положительная корреляция.

Но у СУРГУТ об. лучше фундаментал,

отрицательный долг и дивы (хоть и минимальные, но 2 — 3% всё-таки) и значительно выше ликвидность.

Иногда, Сургут преф бывал и дешевле обычки, а сейчас почти в 2 раза дороже.

Идея уменьшения спреда между Сур об и Сур пр.

Сургут и на 50% расти умеет (редко, но метко).

Русснефть, в основном, покупают спекулянты

(дивидендов нет, фундамент слабый).

Положительная корреляция с Сургут об.

По дневным:

сверху — Сур об., снизу — Русснефть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс