SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |Стабилизация на рынках. Страха по прежнему нет.

- 03 августа 2023, 09:23

- |

- комментировать

- Комментарии ( 0 )

Блог им. OlegDubinskiy |Цикл повышения ставок на этот раз не привёл к дешевизне рынка. Динамика Р/Е индекса s&p 500.Про российский рынок.

- 01 августа 2023, 06:34

- |

Р/Е индекса S&P500 уже 26 при медиане 16.

В отличии от предыдущих циклов повышения ставки, рынок не стал дешёвым.

Коррекции в США будут обязательно, но пока — оптимизм.

«Рынок может оставаться иррациональным дольше, чем Вы платёжеспособным».

Подходит к шортистам.

У Вас напрашивается вопрос:

Мы тут причём?

Отвечаю:

1.

внешний фон,

2.

цены на сырье при просадках западных рынков обычно падают.

С уважением,

Олег.

В отличии от предыдущих циклов повышения ставки, рынок не стал дешёвым.

Коррекции в США будут обязательно, но пока — оптимизм.

«Рынок может оставаться иррациональным дольше, чем Вы платёжеспособным».

Подходит к шортистам.

У Вас напрашивается вопрос:

Мы тут причём?

Отвечаю:

1.

внешний фон,

2.

цены на сырье при просадках западных рынков обычно падают.

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему считаю, что коррекция по индексу Мосбиржи будет неглубокой.

- 22 июня 2023, 08:57

- |

Блог им. OlegDubinskiy |Рынок США растет, страха нет. Анализ индекса страха.

- 13 июня 2023, 05:08

- |

#VIX

По недельным.

Индекс страха, или VIX (volatility index), — это индекс, который отражает волатильность настроения инвесторов.

VIX более 40 — это страх, более 60 — паника и ужас,

от 20 до 40 — боковик,

менее 20 — растущий тренд.

Индекс страха расчитывается по стоимости опционов на индекс S&P 500.

Идея в том, что когда страшно, растёт стоимость страховки (т.е. опционов).

Vix менее 20 —

это растущий тренд.

Рынок США растёт,

страха нет.

С уважением,

Олег.

По недельным.

Индекс страха, или VIX (volatility index), — это индекс, который отражает волатильность настроения инвесторов.

VIX более 40 — это страх, более 60 — паника и ужас,

от 20 до 40 — боковик,

менее 20 — растущий тренд.

Индекс страха расчитывается по стоимости опционов на индекс S&P 500.

Идея в том, что когда страшно, растёт стоимость страховки (т.е. опционов).

Vix менее 20 —

это растущий тренд.

Рынок США растёт,

страха нет.

С уважением,

Олег.

Блог им. OlegDubinskiy |США повысят потолок госдолга. С оговорками.

- 28 мая 2023, 10:13

- |

Белый дом и республиканцы достигли соглашения по бюджету.

Потолок госдолга будет повышен на $2 трлн, с расходы сокращены на 50 млрд.

Центральное место в пакете занимает двухлетнее бюджетное соглашение,

согласно которому расходы в 2024 году останутся прежними, а

к 2025 году они увеличатся на 1% в обмен на повышение лимита долга на два года.

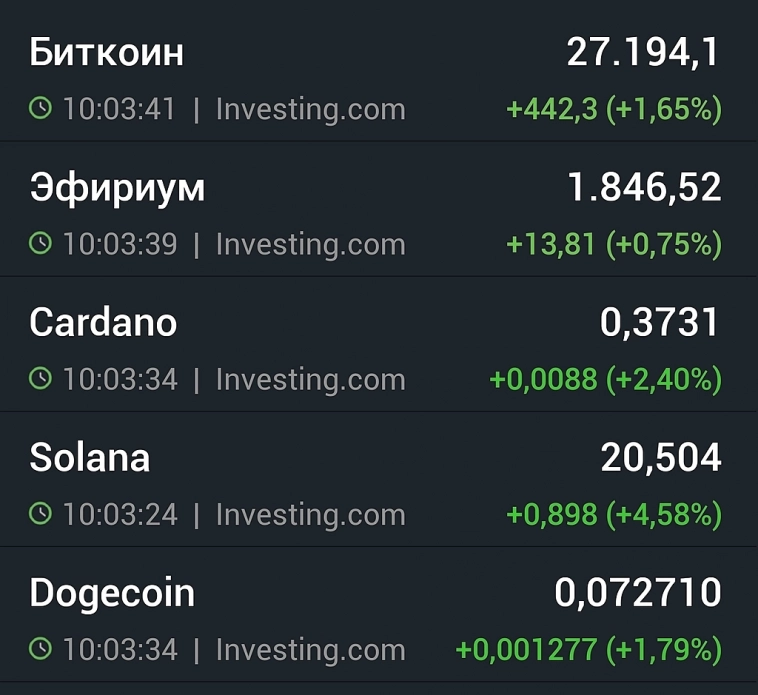

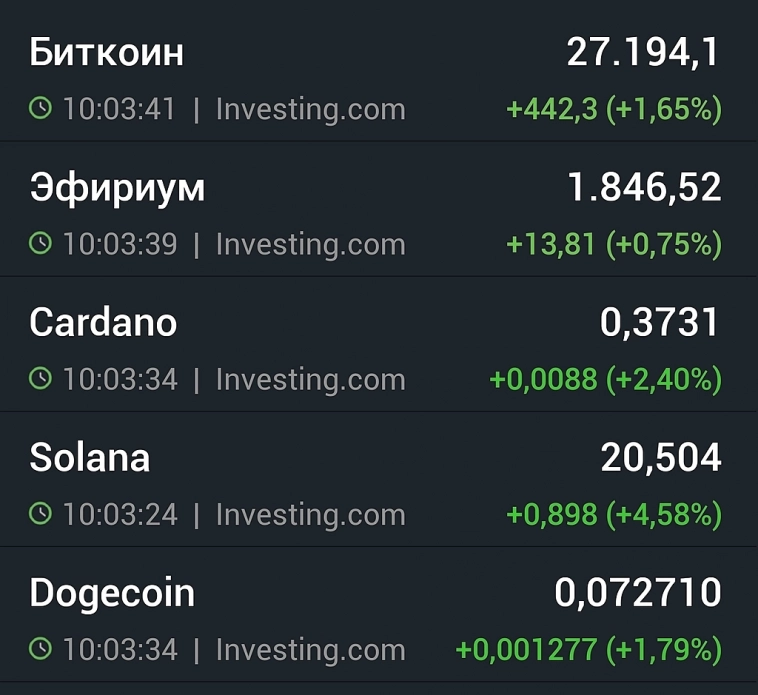

Сегодня торгуются только Крипта и Израиль.

Реагируют позитивно.

Крипта растёт.

TA-35 (Tel-Aviv)

1784,67 (+0,92%).

Остальные рынки сегодня не работают.

С уважением,

Олег.

Потолок госдолга будет повышен на $2 трлн, с расходы сокращены на 50 млрд.

Центральное место в пакете занимает двухлетнее бюджетное соглашение,

согласно которому расходы в 2024 году останутся прежними, а

к 2025 году они увеличатся на 1% в обмен на повышение лимита долга на два года.

Сегодня торгуются только Крипта и Израиль.

Реагируют позитивно.

Крипта растёт.

TA-35 (Tel-Aviv)

1784,67 (+0,92%).

Остальные рынки сегодня не работают.

С уважением,

Олег.

Блог им. OlegDubinskiy |Рынку США и др. не дали упасть. Р/Е s&p500 сейчас 23 (при среднем историческом 16). Причины. Мнение: что дальше.

- 08 мая 2023, 06:29

- |

#SP500PE

Этот кризис отличается от предыдущих тем, что акциям большинства компаний не дали сильно упасть.

Распродажи акций по бросовым ценам не было.

Паника на рынке длинных гос.облигаций США не перекинулась на рынок акций.

Потому что ФРС и др мировые ЦБ предоставляли ликвидность.

Раз не было сильного обвала то и рост будет умеренным (на ожиданиях смягчения ДКП США возможен и боковик вместо роста).

С уважением

Олег.

Этот кризис отличается от предыдущих тем, что акциям большинства компаний не дали сильно упасть.

Распродажи акций по бросовым ценам не было.

Паника на рынке длинных гос.облигаций США не перекинулась на рынок акций.

Потому что ФРС и др мировые ЦБ предоставляли ликвидность.

Раз не было сильного обвала то и рост будет умеренным (на ожиданиях смягчения ДКП США возможен и боковик вместо роста).

С уважением

Олег.

Блог им. OlegDubinskiy |Статистика: S$P500 за год после последнего в цикле повышения ставки

- 04 мая 2023, 08:28

- |

Блог им. OlegDubinskiy |P/E рынка США 22. Рецессия отменяется, но рынок дорог.

- 28 апреля 2023, 07:45

- |

На предыдущих циклах,

при ужесточении ДКП (подъём ставок, уменьшение баланса ФРС)

рынок становился дешёвым.

Сейчас — иначе:

рецессия уже отменяется.

Рынки живут ожиданиями снижения ставок в 2024г.

Но рынок — то дорог.

Что дальше?

Думаю, дальше — боковик в США.

А в России пока растущий рынок,

ожидания див, которып будут реинвестированы.

С уважением,

Олег.

Блог им. OlegDubinskiy |P/E S&P500: почему долгосрочно потенциал роста ограничен

- 23 апреля 2023, 09:01

- |

#РынокСША

Р/E S&P500 сейчас около 29 (среднее за 12 мес.) при среднем историческом значении около 16.

Что отсюда следует?

Краткосрочно — ничего.

Долгосрочно — у рынка США потенциал роста на данном этапе ограничен

#РоссийскийРынок

Для нашего рынка, корреляция с рынком США всё-таки рстается положительной.

Поэтому долгосрочный рост РТС, думаю, сейчас маловероятен.

Высокая див.доха и ожидания реинвестирования див физиками сейчас двигают индекс Мосбиржи вверх.

Пишите Ваши мысли в комментариях или в чате

t.me/OlegTradingChat

(1242 реальных участника,

удалил боты и удалённые аккаунты, их оказалось 250).

С уважением,

Олег.

Р/E S&P500 сейчас около 29 (среднее за 12 мес.) при среднем историческом значении около 16.

Что отсюда следует?

Краткосрочно — ничего.

Долгосрочно — у рынка США потенциал роста на данном этапе ограничен

#РоссийскийРынок

Для нашего рынка, корреляция с рынком США всё-таки рстается положительной.

Поэтому долгосрочный рост РТС, думаю, сейчас маловероятен.

Высокая див.доха и ожидания реинвестирования див физиками сейчас двигают индекс Мосбиржи вверх.

Пишите Ваши мысли в комментариях или в чате

t.me/OlegTradingChat

(1242 реальных участника,

удалил боты и удалённые аккаунты, их оказалось 250).

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс