Блог им. OlegDubinskiy |Почему считаю, что в четверг - пятницу - не начало обвала, а техническая просадка, которая не будет глубокой. Идеи в 1, 2, 3 эшелонах.

- 10 сентября 2023, 08:22

- |

Друзья,

считаю, что в четверг и в пятницу мы видели техническую просадку, а не начало обвала.

Держу немного

#SELGOLD001

(около 2% портфеля).

Обратил внимание на VIX по S&P500 (по недельным):

#VIX по S&P500

отражает ожидания трейдеров по индексу широкого рынка S&P 500 на предстоящие 30 дней, точнее его подразумеваемую волатильность. Рассчитывается индикатор на основании котировок спроса и предложения на индексные опционные контракты.

Страховка (опционы) дешевеет.

Т.е.страха нет и профи (выпускающие опционы) считают, что риск снижается.

Думаю, цикл роста ставки ФРС закончен.

Думаю, цикл роста ставки ФРС закончен:

впереди сохранение ставки 5,25 — 5,50% и в 24г. падение ставки.

Не забываем, что в предвыборный год жестить не принято:

в 4 квартале внешний фон станет позитивным и будет рост.

Время лёгких денег

(для тех, кто догадался зайти в рынок в 2 половине октября — начале ноября 2022г.) заканчивается.

Первыми выросли акций голубых фишек, которые навиду:

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. OlegDubinskiy |ИДЕИ на сентябрь (личное мнение): что, когда и почему в сентябре в портфеле держу (в основном) акции

- 09 сентября 2023, 11:05

- |

Друзья,

В 2023г. доходность портфелей 75%,

опережаю индекс полной доходности Мосбиржи на 21%.

Почему остался, в основном, в акциях.

Про президентский цикл на фондовых рынках.

Когда, думаю, будет мировой финансовый кризис

(думаю, в 2025г. и почему так думаю).

Идеи (консервативные из 1 эшелона и динамичные из 2 эшелона).

Основной Счёт более консервативен

(для многих, это удобнее):

Brent $90, Urals около $75, поэтому

нефтяники (Лукойл, Роснефть, Татнефть и др.), Мосбиржа и др.

ИИС более динамичен (нет налога),

на ИИС больше 2 эшелона.

Часть идей подписчиков (особенно Максима) использовал с прибылью

(анализ фундаментала и попытка прогнозировать — и получается),

И эти новые идеи с середины августа в плюсе

(не смотря на падение рынка)

#CIAN

#БСПоб

#iHH

#Уралсиб

Один пример.

Уралсиб

(убийство основного собственника года 1,5 назад, текучка,

коррупция среднего звена, бардак, свежая отчётность приличная, P/BV = 0,6, т.е.

можно купить за 60% балансовой стоимости, но риск высокий).

( Читать дальше )

Блог им. OlegDubinskiy |Идеи

- 09 сентября 2023, 09:38

- |

#ИТОГ

Рост с начала 2023г. 74%.

Опережаю индекс полной доходности Мосбиржи

(включая дивиденды) на 21%.

Зелёным фоном в портфелях выделены ребалансировки с августа.

ОсновнойСчёт более консервативен

(для многих, это удобнее).

ИИС более динамичен (нет налога),

на ИИС больше 2 эшелона.

Очень важно комфортное общение.

Часть идей подписчиков использовал с прибылью

(анализ фундаментала и попытка прогнозировать — и получается),

И эти новые идеи с середины августа в плюсе

(не смотря на падение рынка)

#CIAN

#БСПоб

#iHH

#Уралсиб

Один пример.

Урлалсиб

(убийство основного собственника года 1,5 назад,

текучка, коррупция среднего звена, бардак,

свежая отчётность приличная, P/BV = 0,6, т.е. можно купить за 60% балансовой стоимости, риск высокий).

Это др. обсуждаем в закрытом чате, уже >100 подписчиков,

много и других идей из 2 эшелона.

Мои портфели EXCEL с весом и датами по каждой бумаге в закрытом канале, прозрачно !

Обсуждение идей без рекламы — полезно и выгодно !

С уважением,

Олег.

Блог им. OlegDubinskiy |Коррекция в акциях и облигациях РУБЛЬ ЗОЛОТО Ожидание повышения ставки Нала все меньше Легкий доход заканчивается

- 08 сентября 2023, 19:08

- |

В 2023г. доходность портфелей более 75%,

опережаю индекс полной доходности Мосбиржи на 20%.

На этой неделе на рынке на российском рынке небольшая коррекция в связи с ожиданиями роста ставки ЦБ России.

Индекс ОФЗ (RGBI) падает, медвежий тренд.

Доходность облигаций, соответственно, растёт.

Доходность длинных облигаций уже 12% с тенденцией к рост.

Вторую неделю падает количество наличных денег в обращении.

Время лёгких денег (которое было с ноября 2022г. по август 2023г.) проходит:

Компании, которые на виду (Сбер, Полюс и др.) уже третий не растут, хотя в июле и в августе рынок рос.

Для того, чтобы и дальше идти лучше индекса, нужен анализ отчётности и трендов.

#Мосбиржа одна из идей,

выиграет от поднятия ставки:

больше заработают на чужих деньгах (ГО и др.).

#Нефть (Urals около $75) – Лукойл, Роснефть, Татнефть и др.

В выходные тщательно разберу портфель и сделаю ребалансировки

(в 1 очередь в ИИС).

Об этом – в следующем ролике.

( Читать дальше )

Блог им. OlegDubinskiy |Личное мнение: что, думаю, будет лучше рынка в сентябре. Промежуточный ИТОГ за 2023г.

- 07 сентября 2023, 07:16

- |

Идеи на сентябрь:

считаю, что золото и нефтяники.

Держу Роснефть, Лукойл, Татнефть, Газпромнефть, Башнефть пр.

(думаю, Сургут обычка может быть лучше индекса, но не держу в портфеле).

Держу в портфеле бумаги, связанные с золотом (#SELGOLD001 и др.)

Brent уже около $90,

URALS уже около $75.

Думаю, в связи с дорогой нефтью, нефтяные компании могут быть в сентябре лучше рынка.

#ИТОГ 2023г. +79,2%

Опережаю индекс полной доходности Мосбиржи на 21,23%

(на свои, без плечей, доходность по деривативам ФОРТС считаю отдельно)

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

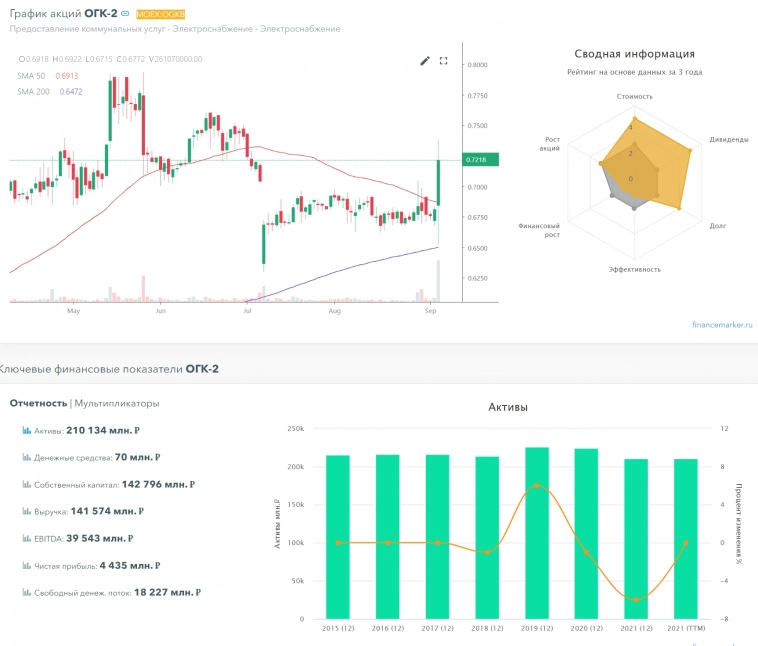

Блог им. OlegDubinskiy |ОГК-2. Что купят на доп. эмиссию. ЮНИПРО рос в августе на инсайде о его покупке (вероятно, ОГК2 купит ЮНИПРО).

- 06 сентября 2023, 07:12

- |

Совет директоров ОГК-2 4 сентября принял решение о проведении 10 октября

Внеочередного собрания акционеров, которое должно одобрить увеличение уставного капитала посредством дополнительной эмиссии акций.

Число дополнительно размещаемых акций = 48 283 938 719, что при текущей рыночной цене 0,667 руб за акцию составляет сумму в 32,2 млрд рублей.

Допэмиссия составляет 43,7% от текущего уставного капитала общества.

Газпром назначил на 13 сентября совет директоров на тему приобретения акций (видимо, выкуп допэмисии ОГК-2).

ОГК-2, думаю, может использовать деньги на выкуп долей иностранцев в Юнипро, ТГК-1.

5 сентября рост был на чистом инсайде.

Вопрос в том, что ОГК2 (напоминаю, что ОГК2 — дочка Газпрома) приобретёт на средства от доп. эмиссии.

Теперь понятно, почему в августе рос ЮНИПРО:

думаю, инсайдеры знают, что ЮНИПРО купят.

ОГК-2:

отличная отчётность,

покупка ЮНИПРО экономически логична):

( Читать дальше )

Блог им. OlegDubinskiy |Сбер: качественный актив c растущими показателями. Личное мнение: с P|E 22 уже напоминает облигацию (с дивидендами 35р. выше, чем % по вкладу).

- 05 сентября 2023, 07:41

- |

Блог им. OlegDubinskiy |Растущий рынок Не путать гениальность с бычьим рынком Контроль Риска Сбер Психология

- 04 сентября 2023, 20:49

- |

Друзья,

В 2023г. доходность портфелей около 78%,

опережаю индекс полной доходности Мосбиржи на 20,5%.

Сегодня сработали даже спекулятивные идеи (рост МГТС преф до 1 700, рост СОЛЛЕРС и др.).

В этом ролике – про контроль риска.

Да, сейчас рынок растёт.

Но так бывает не всегда: подумайте, что может быть в худшем случае.

Долгосрочно, больше половины времени рынок – в боковике.

Новичкам важно не путать гениальность и растущий рынок.

На эту тему, полезна книга Нассима Талеба «Одураченные случайностью».

Да,

сейчас рынок в рублях растёт.

С 2007г. работает подгонка РТС = URALS x 20 – 200.

Средняя цена URALS в августе была $74, думаю,

мы еще увидим в этом году РТС по 1 200.

Думаю, что каждому участнику рынка важно для себя понять,

какой % портфеля – на низкорисковые, фундаментальные идеи,

какой – на более высокорисковые и минимальный % портфеля – на экперименты.

( Читать дальше )

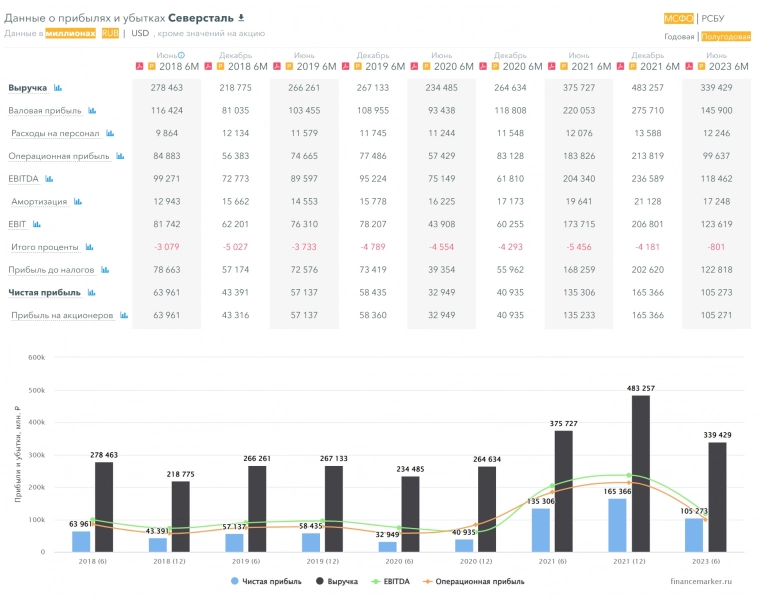

Блог им. OlegDubinskiy |Северсталь. Почему покупаю.

- 03 сентября 2023, 22:46

- |

С 22 сентября войдёт в индекс голубых фишек Мосбиржи.

P/E = 3

Исторически,

быстрая дивидендная акция.

Думаю, первой среди металлургов вернётся к выплатам дивидендов.

Потенциал роста — за счёт строительства и оборонки

( Читать дальше )

Блог им. OlegDubinskiy |Личное мнение. Почему считаю, что ФОСАГРО будет и дальше в 2023г. хуже рынка.

- 03 сентября 2023, 22:34

- |

ФосАгро

P / BV = 20,17

ЦЕНА В 20,17 РАЗ ДОРОЖЕ БАЛАНСОВОЙ СТОИМОСТИ !!!

Дивы за 2 квартал всего лишь 126 руб. (1,7 % от стоимости акции)

(за 1 квартал дивы были 465 руб.)

не смотря на то, что аж

90% СВОБОДНОГО ДЕНЕЖНОГО ПОТОКА ПОЙДЁТ НА ВЫПЛАТУ ДИВИДЕНДОВ НА 1 ПОЛ. 2023Г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс