Блог им. OlegDubinskiy |Рубль. Мнение о рынке. "От добра добра не ищут".

- 22 августа 2023, 05:46

- |

ЛИЧНОЕ МНЕНИЕ.

ЦБ РФ ставку поднял (12%) и в сентябре, вероятно, не будет ставку менять.

Валютное регулирование: в ручном режиме договорились.

Но денежная масса по прежнему растёт и темп роста не снижается:

М2 (доступные для платежа собственные средства + депозиты) + 25% в год.

М0 (нал) + 26 — 30% в год.

В США за год М2 упала примерно на 4%.

ВЫВОД (ЛИЧНОЕ МНЕНИЕ).

Рубль стабилизировался в коридоре 90 — 95.

Сильный рубль вреден для российского бюджета.

Слишком слабый рубль увеличит инфляцию.

Поэтому, в среднем, рубль будет долгосрочно падать, но падать постепенно.

А пока — коридор 90 — 95.

АКЦИИ.

Есть долгосрочные, растущие тренды: Роснефть, Татнефть, Газпромнефть, Мосбиржа, Совкомфлот, БСПиз 2 эшелона — Ренесанс, iHH и др.

Да и подуставший от роста Сбер тоже на растущем рынке будет периодически радовать акционеров.

Держу то, что растёт.

Не хотят расти Газпром, ГМК, РУСАЛ и др. — держусь от них подальше

(нет в портфелях).

Вот так и обгоняю индекс.

В 2023г. пока доходность около 72%.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. OlegDubinskiy |РУБЛЬ опять в коридоре Не трогаю то, что растёт (Совкомфлот, Мосбиржа и др.) Мнение о рынке Портфель: + 72% с начала 2023г. (без плечей, по ФОРТС считаю отдельно)

- 21 августа 2023, 20:35

- |

Друзья,

Портфель растёт,

Значит, не трогаю.

Рубль теперь в боковике: 90 – 95 рублей за доллар.

ЦБ России прогнозировал инфляцию в 2023г. в пределах 6,5% — значит, постарается выполнить (считают, конечно, по – хитрому).

Для того, чтобы держать инфляцию в разумных рамках, слишком сильного падения рубля стараются не допустить.

В сентябре ФРС и ЦБ России, думаю, сохранят ставку (без изменения).

Длинные ОФЗ стабилизировались,

#УзкаяБаза

(нал более 90% + резервы банков).

0,5% в неделю растет нал.

С таким печатным станком,

любое укрепление рубля ' временно.

Рассказываю, как получил с начала года доходность около 72%

(а с начала ноября 2022г., когда формировал портфель, более 85%),

как в 2023г обогнал индекс полной доходности Мосбиржи на 17+%.

В портфеле – только дивидендные акции и ещё Полюс.

Портфель в EXCEL с весами и датами по каждой бумаге –

в закрытом канале:

( Читать дальше )

Блог им. OlegDubinskiy |Мой портфель. Как заработал в 2023г. 70,5% на фонде без плечей (по ФОРТС расчёт отдельный). На 19% опережаю пока индекс полной доходности Мосбиржи.

- 19 августа 2023, 14:02

- |

#ИТОГ

Доходность 2023г. = 70,47%

Обгоняю индекс полной доходность Мосбиржи уже на 19+% !!!

Это — без плечеЙ, ДОХОДНОСТЬ НА ФОНДОВОМ РЫНКЕ, НА СВОИ.

По ФОРТС отдельные расчёты.

Как ?

Просто держу бумаги эффективных компаний.

Например, на этой неделе выстрелила Мосбиржа.

Сейчас в портфеле, в основном, нефтегаз (Лук, Роснефть, Татнефть, Новатэк) и ещё Сбер, Полюс, Мосбиржа и др.

То, что не оправдывает ожиданий или то что считаю перегретым, продаю.

16 августа купил ОФЗ 26238 (+0,89% за 2 дня на самом длинном ФОЗ, держу дальше).

Погашение 05 мая 2041г.

Конечно до погашения держать не буду !

Все действия on line.

Портфели excel с датами и весами по каждой бумаге — в закрытом канале.

Честно и прозрачно !

Искренне желаю ВАМ Здоровья и Успеха !

С уважением,

Олег.

Блог им. OlegDubinskiy |Итоги Заседание ЦБ РФ Валютное регулирование в ручном режиме Длинные ОФЗ Мосбиржа Печатный станок

- 18 августа 2023, 21:16

- |

Друзья,

Неделя была интереснейшая.

Экстренное заседание ЦБ РФ и валютное регулирования по – российски (в ручном режиме, но валюты не те, что год назад: юани, рупии и др.).

Курс рубля укрепился с 102 до 93 за доллар.

#SELGOLD001

Продал полностью на ИИС и на основном счёте.

Номинал = 1 гр. золота с лагом 2 рабочих дня = 6065 руб.

Т.е. золото продал по курсу доллара выше 100 руб. и копил самый длинный ОФЗ:

если ставка будет падать, то «тело» ОФЗ вырастет.

#УзкаяБаза

(нал более 90% + резервы банков).

0,5% в неделю растет нал.

С таким печатным станком,

любое укрепление рубля ' временно.

Рассказываю, как получил с начала года доходность около 70%

(а с начала ноября 2022г., когда формировал портфель, почти 85%),

как в 2023г обогнал индекс полной доходности Мосбиржи на 17+%.

Про ребалансировку в портфеле:

Продал

#СУРоб.

Купил

#ФосАгро

#Луйойл

#ПолюсЗолото

#Роснефть

В портфеле – только дивидендные акции и ещё Полюс.

( Читать дальше )

Блог им. OlegDubinskiy |Ребалансировка. Что и почему.

- 18 августа 2023, 19:15

- |

Писал on line

в закрытом канале

Продал

#СУРоб

Купил/докупил

#Лукойл

#Полюс

#ФосАгро

#Роснефть

(потому что растущие тренды, экспортёры).

Сегодня вышли данные по узкой базе: в августе количество нала растёт на 0,5% в неделю.

Значит, укрепление рубля не будет долгим и лучше иметь в портфеле экспортёров.

Идея с Сургутом обычкой себя не оправдала:

идёт хуже индекса и не растёт на ожиданиях коррекции.

На этой неделе

«выстрелила»

Мосбиржа.

Доха с начала 23г. около 70%.

Опережение индекса полной доходности Мосбиржи

уже на 17+%.

В ревльных порфелях — див.акции и ещё Полюс.

В виртуальном портфеле — ВДО.

Портфели EXCEL с датами и весом по каждой бумаге — в закрытом канале.

Прозрачно, честно.

Логика принятия решений -

в закрытом чате, можно обсудить без рекламы и ботов.

Искренне желаю Вам Здоровья и Успеха.

С уважением,

Олег.

Блог им. OlegDubinskiy |Ставку подняли С валютным регулированием будут решать в ручном режиме. Личное мнение. Что дальше с рублём и индексом Мосбиржи.

- 17 августа 2023, 09:19

- |

«В России пока не будут устанавливать нормативы продажи экспортерами валютной выручки и вводить ограничения на движение капитала.

Соответствующая договоренность была достигнута на встрече президента РФ Владимира Путина с членами правительства и председателем ЦБ Эльвирой Набиуллиной».

Газета «Ведомости».

Кабмину удалось в неформальном порядке договориться с экспортерами

об увеличении продажи валютной выручки

Вероятно, сильного укрепления рубля не будет.

Будет стабилизация.

Бюджету нужен слабый рубль.

Но инфляция должна быть в пределах 6,5% (компоненты, которые слишком растут, иногда убирают из расчёта инфляции).

#Золото

#ИндексДоллара

Падение золота и рост индекса доллара говорит о коррекции на рынке США

(отрицательный внешний фон).

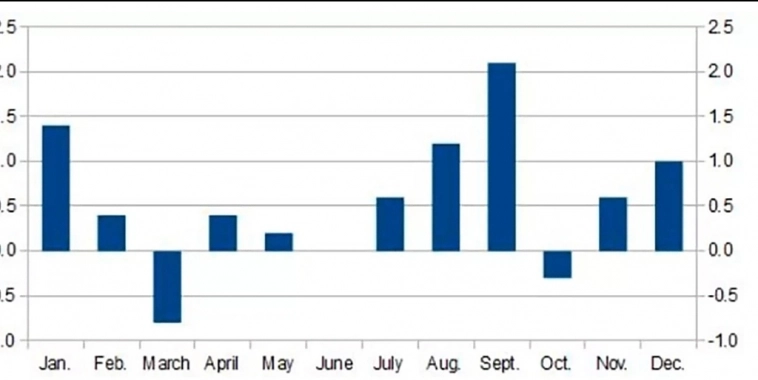

Впереди сентябрь (по статистике, худший месяц на рынке США).

На российском рынке болтанка может поодолжаться.

Думаю, как минимум, лучше на свои,

не лонговать с плечом.

С уважением,

Олег.

Блог им. OlegDubinskiy |Как опередить индекс Мосбиржи на 16,5%. Заработал в 2023г. около 70%. Что дальше.

- 16 августа 2023, 07:33

- |

Пишу мнение и все свои действия в закрытом канале.

Портфели в EXCEL с датами и весами по каждой позиции — в закрытом канале.

Прозрачно и понятно.

Дальше,

думаю, в конце августа и в сентябре боковик или небольшая просадка.

Возможны и небольшие просадки.

Доходности, к которой новички привыкли с октября 2022г., думаю, в ближайшие месяц — полтора не будет.

Рост денежной массы М2 — поддержка российскому рынку.

И негативный внешний фон в сентябре

(по статистике, сентябрь — худший месяц в США в финансовом году, т.к.

30 сентября — последний месяц финансового года).

Думаю,

из ОФЗ самым доходным может оказаться ОФЗ 26238 (погашение 15 05 2014г.).

Татнефть (по 27,54 руб. на акцию), Белуга (320 руб.на акцию) — это промежуточные дивы за 1пол.23г.

Поддержка рынку, но суммы не большие.

С уважением,

Олег.

Блог им. OlegDubinskiy |Индекс Мосбиржи в конце августа - сентябре. Мнение. Что покупать.

- 16 августа 2023, 06:14

- |

Некоторые новички с ноября 22г. привыкли к нереально высокой доходности.

В конце авг. — сентябре такой доходности не будет.

Внешний фон негативный, индекс Мосбиржи 15 авг.вечером вышел в 0.

Не уверен в продолжении роста: возможен боковик.

Сентября, по статистике, худший месяц на фондовом рынке (30 сент. заканчивается финансовый год в США): вероятно, в сент. будет отрицательный внешний фон.

Кстати, по мтатистике, сентябрь — лучший месяц года по золоту

#SELGOLD001

#GOLD12.23 лонг

#Полюс

Татнефть (по 27,54 руб. на акцию), Белуга (320 руб.на акцию) — это промежуточные дивы за 1пол.23г.

Поддержка рынку, но суммы не большие.

Если рубль стабилизируется, возможно и понижение ставки.

ОФЗ 26238 (погашение 15 05 2041г) может дать доходность выше остальных ОФЗ.

Пока доходность 11,3%.

Но «тело» ОФЗ может расти.

Кстати, такая доходность говорит о том, что крупняк не ждёт продолжения роста ставки ЦБ РФ.

С уважением,

Олег.

Блог им. OlegDubinskiy |1 рубль меньше 1 цента. И...? Слегка негативный внешний фон. Но в попугаях (про рубли) откроемся ростом.

- 14 августа 2023, 09:29

- |

Доброе утро.

Открытие на слегка негативном внешнем фоне будет около +0,5%.

Рубль уже стоит меньше 1 цента.

Причина роста инд. Мосбиржи:

девальвация рубля.

Нет понимания, на каком уровне будут приняты меры к стабилизации рубля и насколько жёсткими они будут

(повышением ставки на 1% такой тренд не остановить, заседание ЦБ РФ 15 сентября не скоро).

В индексе РТС по прежнему интрига в том, куда от 1 000:

вверх или вниз.

Портфели не трогаю.

Пишу свои мысли и действия, а не советы.

Каждый решает сам.

С уважением,

Олег.

Блог им. OlegDubinskiy |ФАРМСИНТЕЗ. На чём рост.

- 13 августа 2023, 19:58

- |

Входит в список высокотехнологичных компаний.

Т.е. налоговый вычет, если держите от 1 года (а не от 3 лет).

Стабильный растущий тренд,

Импортозамещение в фармацевтике.

Бенифициар падения рубля

(для многих, недоступность импортных лекарств).

Возможно, какой — то инсайд.

Выручка Фармсинтез в 1 квартале 2023 г. увеличилась на 32.93% и составила 63.47 млн руб. Чистый убыток равен -47.35 млн руб.

Страшные мультипликаторы.

Отрицательные рентабельность (ROE) и P/E..

P/BV (капитализация/собств.капитал) = 29,38 (2022г)

Debt/Equity (обязательства / собственный капитал) = 10,05 (2022г.)

Отчётность частично 1 кв.23г. (за 1 полугодие 2023г.) не видел.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс