SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |Ценность акций решат дивы.

- 20 декабря 2022, 08:27

- |

Если Россия не будет уж слишком рьяно неожиданно увеличивать налоги на корпорации, то акции приобретут ценность: див.доха индекса Мосбиржи может быть и около 10%.

Если див.доха примерно равна купонам по ОФЗ, то никому не нужные бумажки становятся интересными: во первых, простой способ избавиться от рублей (из-за высокой инфляции, надо избавляться), во вторых — хорошие дивы.

Мало в это верю.

Внезапные увеличения налогов

Газпром, Алроса кто следующий?

Пишите Ваши мнения в комментариях ниже или в чате

t.me/OlegTradingChat

С уважением,

Олег.

Если див.доха примерно равна купонам по ОФЗ, то никому не нужные бумажки становятся интересными: во первых, простой способ избавиться от рублей (из-за высокой инфляции, надо избавляться), во вторых — хорошие дивы.

Мало в это верю.

Внезапные увеличения налогов

Газпром, Алроса кто следующий?

Пишите Ваши мнения в комментариях ниже или в чате

t.me/OlegTradingChat

С уважением,

Олег.

- комментировать

- Комментарии ( 15 )

Блог им. OlegDubinskiy |Хорошие новости для Полюс Золота.

- 18 декабря 2022, 11:27

- |

ПРОДАЖА ЗОЛОТА С ЗАВОДА НАПРЯМУЮ.

ЕЩЁ ОДНА ХОРОШАЯ НОВОСТЬ ДЛЯ ПОЛЮС ЗОЛОТА.

В четверг, 15 декабря, Госдума сразу во втором и третьем чтении приняла законопроект, согласно которому от налога на добавленную стоимость (НДС) освобождается продажа физлицам слитков драгоценных металлов и драгоценных камней аффинажными заводами и Гознаком. Ранее такое освобождение получили банки.

Т.е. заводы смогут продавать физ. лицам золото напрямую,

это уменьшит спрэды между покупкой и продажей.

Сейчас золото продают банки, спреды между покупкой и продажей около 7 — 10%.

Полюс золото:

запасы 104 млн унций (номер 1 в мире).

Рекомендую держать Полюс Золото в Вашем портфеле.

Обсудить можно тут а комментах или в чате t.me/OlegTradingChat

(более 1000участников, из них в торговое время около 300 в сети).

С уважением,

Олег.

ЕЩЁ ОДНА ХОРОШАЯ НОВОСТЬ ДЛЯ ПОЛЮС ЗОЛОТА.

В четверг, 15 декабря, Госдума сразу во втором и третьем чтении приняла законопроект, согласно которому от налога на добавленную стоимость (НДС) освобождается продажа физлицам слитков драгоценных металлов и драгоценных камней аффинажными заводами и Гознаком. Ранее такое освобождение получили банки.

Т.е. заводы смогут продавать физ. лицам золото напрямую,

это уменьшит спрэды между покупкой и продажей.

Сейчас золото продают банки, спреды между покупкой и продажей около 7 — 10%.

Полюс золото:

запасы 104 млн унций (номер 1 в мире).

Рекомендую держать Полюс Золото в Вашем портфеле.

Обсудить можно тут а комментах или в чате t.me/OlegTradingChat

(более 1000участников, из них в торговое время около 300 в сети).

С уважением,

Олег.

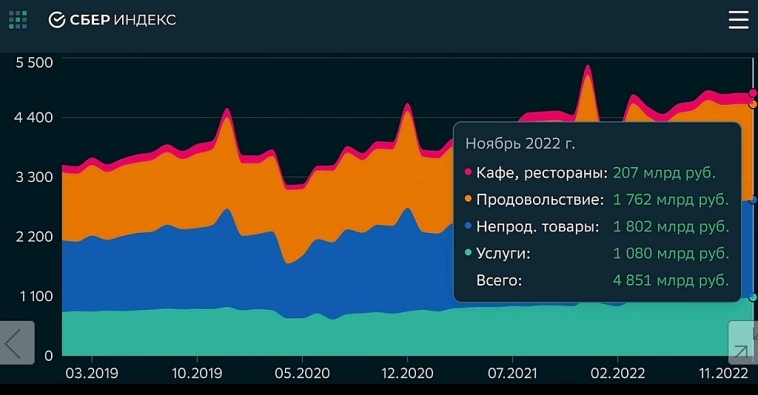

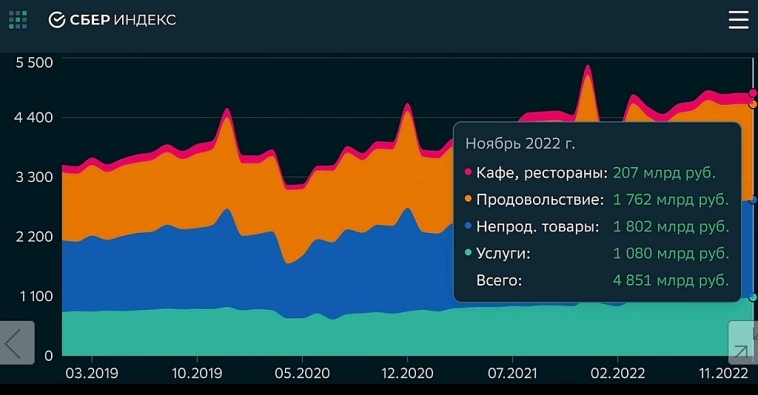

Блог им. OlegDubinskiy |Тренд на падение потребительских расходов.

- 16 декабря 2022, 08:59

- |

СберИндекс (% потребительских расходов, г/г)

(с учётом годовой инфляции 12,5%, падение):

На что тратят деньги россияне.

.

.

ВЫВОД.

ВЫВОД.

Если есть портфель акций, то лучше (с учётом падения потреб. спроса и ослабления рубля) -акции экспортёров и компаний, которым государство готово оплачивать гос.заказ.

Подробнее: t.me/OlegTrading_Bot

Дополнительный риск: не ясны (от слова «совсем») сроки окончания спец. операции и непредсказуемые изменения правил «игры».

С уважением,

Олег.

(с учётом годовой инфляции 12,5%, падение):

На что тратят деньги россияне.

.

. ВЫВОД.

ВЫВОД.Если есть портфель акций, то лучше (с учётом падения потреб. спроса и ослабления рубля) -акции экспортёров и компаний, которым государство готово оплачивать гос.заказ.

Подробнее: t.me/OlegTrading_Bot

Дополнительный риск: не ясны (от слова «совсем») сроки окончания спец. операции и непредсказуемые изменения правил «игры».

С уважением,

Олег.

Блог им. OlegDubinskiy |Россия - страна с непредсказуемыми налогами. Ожидаем новые налоги на угольщиков и металлургов!

- 13 декабря 2022, 15:08

- |

Европа сегодня растёт.

Фьюч на s&p500 уже выше 4000.

Сырье тоже немного растёт.

Минфин проводит аналитическую работу по вопросу повышения НДПИ на железную руду и коксующийся уголь, сообщает ТАСС со ссылкой на статс-секретаря – заместителя министра финансов РФ Алексея Сазанова.

Россия — страна с непредсказуемыми налогами!

С уважением,

Олег.

Фьюч на s&p500 уже выше 4000.

Сырье тоже немного растёт.

Минфин проводит аналитическую работу по вопросу повышения НДПИ на железную руду и коксующийся уголь, сообщает ТАСС со ссылкой на статс-секретаря – заместителя министра финансов РФ Алексея Сазанова.

Россия — страна с непредсказуемыми налогами!

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему Новатэк в ноябре-декабре хуже рынка. Личное мнение.

- 12 декабря 2022, 15:54

- |

Представители TotalEnergies вышли из совета директоров «Новатэка».

Французская компания также приняла решение больше не учитывать в своей отчетности долю в компании в 19,4%, в результате чего зафиксирует убыток от обесценения в 3,7 миллиарда долларов в 4 квартале.

Возможно, в этом причина, что за последний месяц Новатэк хуже рынка.

А Вы как думаете?

С уважением,

Олег.

Французская компания также приняла решение больше не учитывать в своей отчетности долю в компании в 19,4%, в результате чего зафиксирует убыток от обесценения в 3,7 миллиарда долларов в 4 квартале.

Возможно, в этом причина, что за последний месяц Новатэк хуже рынка.

А Вы как думаете?

С уважением,

Олег.

Блог им. OlegDubinskiy |Чёрная металлургия: интересная идея.

- 10 декабря 2022, 15:52

- |

Обратите внимание:

СевСталь, НЛМК, ММК упали с max 2021г. примерно в 2.5 раза.

МА(50)

(простая скользящая средняя) стала разворачиваться вверх.

СеверСталь по дневным.

ИДЕЯ:

среднесрочная покупка СевСталь, ММК, НЛМК.

Графики НЛМК, ММК аналогичные.Раньше были высокие дивы.

Например, НЛМК (СевСталь, ММК платили похожий % дивидендов):

( Читать дальше )

СевСталь, НЛМК, ММК упали с max 2021г. примерно в 2.5 раза.

МА(50)

(простая скользящая средняя) стала разворачиваться вверх.

СеверСталь по дневным.

ИДЕЯ:

среднесрочная покупка СевСталь, ММК, НЛМК.

Графики НЛМК, ММК аналогичные.Раньше были высокие дивы.

Например, НЛМК (СевСталь, ММК платили похожий % дивидендов):

( Читать дальше )

Блог им. OlegDubinskiy |Мосбиржа: операционные результаты 11 мес.22г. Позитив (см. бонды): интересная история.

- 05 декабря 2022, 18:41

- |

Цифры говорят сами за себя.

По акциям и деривативам — ожидаемо.

По облигациям рост более 100% к 2021г.

Мосбиржа — интересная бумага,

держу в портфеле.

С уважением,

Олег.

Блог им. OlegDubinskiy |ОПЕК+ Санкции ЕС Нефть Золото Пассивный доход Работа + Инвестиции + Спекуляции Риски

- 04 декабря 2022, 21:40

- |

Друзья,

в этом выпуске — мнение о рынке за 15 минут.

Высокий риск на рынках:

— эмбарго на российскую нефть,

— уголовная ответственность в ЕС за обход антироссийских санкций (до 5 лет),

— ОПЕК + сохранили квоты.

— борьба политических элит в России (приговор братьям Магомедовым и др.),

— ожидаемая доходность на линкерах,

— динамика денежной массы в России и в США,

— .. .

Мои спекулятивные позиции — лонги:

— CNY-03.23 (ставка на ослабление рубля, держу уже 1,5 месяца: писал и на канале, и в чате on line),

— Полюс Золото,

— на каких уровнях покупать Gold-03.23.

С 2000г.работаю на публичной сингапурской компании

(Сингапур попал в список недружественных стран).

В связи с изменением условий ведения бизнеса, проработаю до конца декабря 2022г,

будет хорошая компенсация — и, как говорится, «гуляй».

Поэтому, видимо, к Новому Году будет больше времени, чтобы заняться любимым делом.

инвестициями и спекуляциями на Мосбирже:

мысли, уровни, подписчики смогут задавать технические вопросы

( Читать дальше )

в этом выпуске — мнение о рынке за 15 минут.

Высокий риск на рынках:

— эмбарго на российскую нефть,

— уголовная ответственность в ЕС за обход антироссийских санкций (до 5 лет),

— ОПЕК + сохранили квоты.

— борьба политических элит в России (приговор братьям Магомедовым и др.),

— ожидаемая доходность на линкерах,

— динамика денежной массы в России и в США,

— .. .

Мои спекулятивные позиции — лонги:

— CNY-03.23 (ставка на ослабление рубля, держу уже 1,5 месяца: писал и на канале, и в чате on line),

— Полюс Золото,

— на каких уровнях покупать Gold-03.23.

С 2000г.работаю на публичной сингапурской компании

(Сингапур попал в список недружественных стран).

В связи с изменением условий ведения бизнеса, проработаю до конца декабря 2022г,

будет хорошая компенсация — и, как говорится, «гуляй».

Поэтому, видимо, к Новому Году будет больше времени, чтобы заняться любимым делом.

инвестициями и спекуляциями на Мосбирже:

мысли, уровни, подписчики смогут задавать технические вопросы

( Читать дальше )

Блог им. OlegDubinskiy |Зависимость золота и Полюс Золота. Начало бычьего тренда в золоте.

- 30 ноября 2022, 08:06

- |

Господа,

4 ноября я писал, что раз рвануло золото, то Полюс Золото рванёт в 2-3 раза сильнее.

Полюс Золото — основной актив, особенно на экспериментальном счёте (ИИС).

Теперь предлагаю посчитать.

Полюс Золото было тогда 6 000р., золото $1630.

Полюс Золото:

закрытие вчера 7237р. (+20%),

золото $1750 (+7,4%).

Остаюсь ли я оптимистлм по золоту и можно ли среднесрочно покупать (докупать) по $1750?

Думаю, да, можно, остаюсь оптимистом по золоту и сомневаюсь, что рынок даст Вам возможность купить по $1630. Или выше $1700, или отдыхайте дальше!!!:

думаю, тренд стал бычьим.

Почему выбираю именно рынок золота, писал ниже.

Главный двигатель рынков — это ФРС.

Что думают члены ФРС, привожу цитаты.

«ФРС необходимо еще немного повысить процентные ставки, а затем удерживать их на этом уровне в течение следующего года и в 2024, чтобы получить контроль над инфляцией и вернуть ее к целевому показателю».

James Bullard.

«ФРС может пойти на понижение ставки в 2024 году, не ожидаю, что снижение ставки будет раньше 2024 года.»

John Williams.

Золото растёт на ожиданиях смягчения настроения ФРС.Получите: с ноября начались эти ожидания.И первым звонком был разворот EUR/USD от 0.95 вверх, на котором удалось сыграть через покупку еврооблигаций по ЦБ РФ евро 55.72.Подумал об этом месяц назад: мысль оказалась верной, поэтому получена прибыль.Трейдинг — это ставка на свои мысли, своё мнение о будущем движении рынка.Чтобы заработать больше, важно понять о движении раньше большинства.Стараюсь думать среднесрочно.С уважением,

Олег.

4 ноября я писал, что раз рвануло золото, то Полюс Золото рванёт в 2-3 раза сильнее.

Полюс Золото — основной актив, особенно на экспериментальном счёте (ИИС).

Теперь предлагаю посчитать.

Полюс Золото было тогда 6 000р., золото $1630.

Полюс Золото:

закрытие вчера 7237р. (+20%),

золото $1750 (+7,4%).

Остаюсь ли я оптимистлм по золоту и можно ли среднесрочно покупать (докупать) по $1750?

Думаю, да, можно, остаюсь оптимистом по золоту и сомневаюсь, что рынок даст Вам возможность купить по $1630. Или выше $1700, или отдыхайте дальше!!!:

думаю, тренд стал бычьим.

Почему выбираю именно рынок золота, писал ниже.

Главный двигатель рынков — это ФРС.

Что думают члены ФРС, привожу цитаты.

«ФРС необходимо еще немного повысить процентные ставки, а затем удерживать их на этом уровне в течение следующего года и в 2024, чтобы получить контроль над инфляцией и вернуть ее к целевому показателю».

James Bullard.

«ФРС может пойти на понижение ставки в 2024 году, не ожидаю, что снижение ставки будет раньше 2024 года.»

John Williams.

Золото растёт на ожиданиях смягчения настроения ФРС.Получите: с ноября начались эти ожидания.И первым звонком был разворот EUR/USD от 0.95 вверх, на котором удалось сыграть через покупку еврооблигаций по ЦБ РФ евро 55.72.Подумал об этом месяц назад: мысль оказалась верной, поэтому получена прибыль.Трейдинг — это ставка на свои мысли, своё мнение о будущем движении рынка.Чтобы заработать больше, важно понять о движении раньше большинства.Стараюсь думать среднесрочно.С уважением,

Олег.

Блог им. OlegDubinskiy |Причина роста МТС.

- 25 ноября 2022, 12:40

- |

Мосбиржа с 16 декабря добавит акции МТС в индекс голубых фишек и исключит — акции Polymetal. МТС по дневным.

С уважением,

Олег

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс