Блог им. OlegDubinskiy |еще 1 геополитический риск: Тихановская объявила с 26 октября общенациональную забастовку, мнение о российском рубле

- 25 октября 2020, 22:10

- |

В воскресенье в 23.59 (совпадает с мск) истекает срок «народного ультиматума»,

который Тихановская ранее предъявила властям республики.

Она заявляла, что, если до этого времени не будут выполнены требования оппозиции, в стране начнется забастовка всех предприятий.

Среди этих требований —

отставка президента Александра Лукашенко,

освобождение всех политзаключенных и

прекращение «насилия на улицах» со стороны силовиков по отношению к протестующим.

Светлана Тихановская призывает с 26 октября начать общенациональную забастовку.

Еще 1 риск для рубля: продолжение протестов в Беларуси.

Интерес к рублю отражает индекс RGBI: пока 154 GRBI не пробивает.

Доля инвестиций нерезидентов в российские облигации федерального займа снизилась в сентябре, свидетельствуют данные Банка России.

На 1 октября эта доля составила 26,8%, номинальный объем ОФЗ, принадлежащих нерезидентам, — 3,019 трлн рублей

при общем объеме рынка 11,259 трлн.

Месяцем ранее, на 1 сентября 2020-го, доля нерезидентов на рынке ОФЗ составляла 29,4%, на 1 января этого года — 32,2%.

В этом году наиболее высокой доля нерезидентов в ОФЗ была по состоянию на 1 марта — 34,9%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 29 )

Блог им. OlegDubinskiy |Мнение о курсе рубля. Минфин предлагает сократить армию и МВД на 10% (силовой блок, опора власти, с финансами плохо ?).

- 20 октября 2020, 12:58

- |

С финансами в РФ так плохо? (силовой блок — опора власти).

При этом, в проекте бюджета 2021г. растут расходы на СМИ:

если Вам грустно, смотрите новости на федеральных каналах — ВАМ там расскажут, что все отлично !

1.

Министерство финансов России в середине текущего месяца

направило в Совет безопасности проект реформы Вооруженных сил,

основанный на оптимизации бюджета, сообщают «Известия» со ссылкой на копию документа.

Как сообщили источники издания в Минобороны,

военное ведомство действительно получало предложения Минфина.

В первую очередь, в нововведениях предлагается сократить штатную численность военнослужащих на 10%.

2.

Министерство финансов предложило глубокую реформу системы МВД для сокращения расходов и начальников.

По замыслу министерства, самостоятельность потеряют ФСИН, ФССП и фельдъегерская служба.

О предложениях Минфина «Фонтанке» стало известно из письма первого заместителя секретаря совета безопасности Юрия Аверьянова первому заму министра внутренних дел Александру Горовому.

( Читать дальше )

Блог им. OlegDubinskiy |мнение о курсе рубля, индексе доллара и рынках

- 15 октября 2020, 21:58

- |

обратите внимание на несколько моментов:

- разворот на индексе доллара (отскок от 93),

- уменьшение денежной массы М2 в США с сентября https://www.federalreserve.gov/releases/h6/current/default.htm (таблица 2б weekly, not seasonally adjusted), заявление Стивена Мнучина о том, что перед выборами между демократами и республиканцами слишком много разногласий по пакету помощи (значит, вероятно, перед выборами, до 3 ноября, пакета помощи не будет),

- коррекция серебра от $25,5

- 2 волна Covid, ввод ограничений, как следствие -падение спроса на нефть,

- возможная победа Байдена на президентских выборах (возможны увеличение корпоративного налога с 21% до 28%, увеличение налога на доходы физ.лиц от $400 000 в год, дробление IT гигантов: продажа компанией GOOGLE браузера Google Chrome и т.д.)

- С понедельника ЦБ запустил программу месячного РЕПО под ОФЗ 1 трлн руб. и годового РЕПО 400 млрд руб.

Второй лимит будет пересмотрен на увеличение.

Банки, выкупив ОФЗ, тут же отнесут их в ЦБ, который выдаст полную сумму вложений под меньший процент.

Так банки наварятся на ОФЗ.Это — одна из прич ин ослабления рубля до конца 2020г.

( Читать дальше )

Блог им. OlegDubinskiy |курс рубля, доллар, Евро, фунт, индекс доллара

- 13 октября 2020, 21:57

- |

обратите внимание на среднесрочный разворот в индексе доллара

(дивергенция).

На падении индекса доллара 8 — 12 октября до 93,0, учитывая уменьшение денежной массы США, было очевидно, что

выгодно ставить на доллар.

Ближайшая краткосрочная цель по индексу доллара на эту неделю: 94,5 (примерно уровень предыдущего витка).

ПРО РУБЛЬ.

Минфин и Банк России поддержали рубль, увеличив интервенции на валютном рынке.

Ежедневно оба продают валюту на 11 млрд руб. (примерно $140 млн по текущему курсу).

Рубли сейчас в боковике: краткосрочно, укрепление рубля, но долгосрочно рубль — слабая валюта, пока не будет роста сырья.

Данные ЦБ, чистый отток капитала из РФ в январе—сентябре частным сектором $35,5 млрд.

по сравнению с аналогичным показателем 2019г. рост 65,9% — с $21,4 млрд.

ОТКУДА СПРОС НА ОФЗ.

ЦБ будет проводить эмиссию по-другому.

Ресурсы госбанков ограничены. выкупать ОФЗ до бесконечности не в состоянии.

С февраля незадействованные банковские остатки сократились с 4,3 трлн до 2,1 трлн руб., и

на 4кв., в котором запланированы основные заимствования (2 трлн руб.), их не хватит.

С понедельника ЦБ запустил программу месячного РЕПО под ОФЗ 1 трлн руб. и годового РЕПО 400 млрд руб.

Второй лимит будет пересмотрен на увеличение.

Банки, выкупив ОФЗ, тут же отнесут их в ЦБ, который выдаст полную сумму вложений под меньший процент.

Так банки наварятся на ОФЗ. КРАТКОСРОЧНО РУБЛЬ УКРЕПИЛСЯ. ДОЛГОСРОЧНО НЕТ.

Именно из — за разницы в доходности ОФЗ и в % по кредитам РЕПО под залог ОФЗ, причина появившегося интереса к ОФЗ.

( Читать дальше )

Блог им. OlegDubinskiy |Падение денежной массы М2 в США в конце сентября в темпе 12% годовых. Динамика М2 и ЗВР в РФ. Итоги недели.

- 10 октября 2020, 13:40

- |

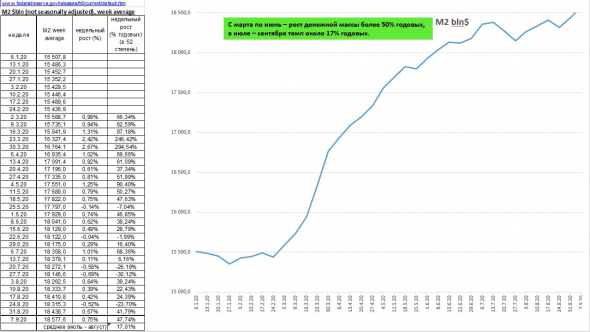

Обработал данные от ФРС (вышли данные за последнюю неделю сентября):

в середине и в конце сентября денежная масса М2 уменьшалась в темпе 12% годовых !

Смотрю еженедельные данные, таблица 2, not seasonally adjusted

https://www.federalreserve.gov/releases/h6/current/default.htm

Сделал для ВАС слайд.

( Читать дальше )

Блог им. OlegDubinskiy |влияние конфликта Армении и Азербайджана на рубль и российский рынок

- 27 сентября 2020, 15:37

- |

Президент Армении Никол Пашинян объявил в стране всеобщую мобилизацию и военное положение в связи с обстрелами азербайджанскими военными территории Нагорного Карабаха. Степанакерт с утра подвергся бомбардировке. Армянские Вооруженные силы утром 27 сентября сбили два вертолета и три беспилотных летательных аппарата Азербайджана.

Президент Азербайджана Алиев утвердил введение с понедельника военного положения в ряде городов и регионов Азербайджана

Турция выступила с поддержкой Азербайджана в конфликте с Арменией. Как заявил представитель турецкого лидера Реджепа Эрдогана Ибрагим Калын, Ереван своим действиями показал, что выступает против мира и согласия.(старый способ решения экономических проблем: боевые действия ?)

Организация Договора о коллективной безопасности (ОДКБ) — военно-политический союз, созданный бывшими советскими республиками на основе Договора о коллективной безопасности (ДКБ), подписанного 15 мая 1992 года. Договор продлевается автоматически каждые пять лет.

( Читать дальше )

Блог им. OlegDubinskiy |Динамика М2 в США и в РФ. расчет доходности портфеля, позиции крупняка: разбираю отчеты СОТ и Мосбиржи.

- 19 сентября 2020, 13:28

- |

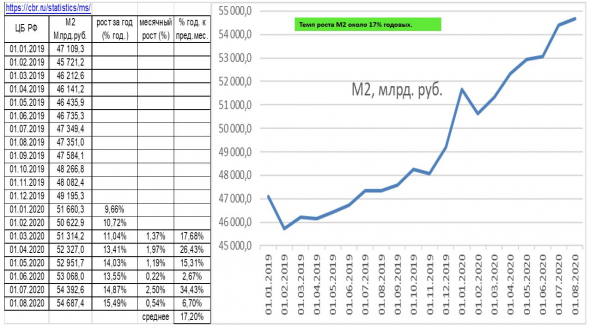

обработал «свежие» цифры по динамике денежной массы М2 с сайтов ФРС и ЦБ РФ,

в последние 2 мес. и в США, и в РФ денежная масса росла темпом 17% годовых.

сделал для Вас 2 слайда.

ФРС:

ЦБ РФ:

( Читать дальше )

Блог им. OlegDubinskiy |реальная динамика промпроизводства РФ

- 16 сентября 2020, 08:15

- |

По данным Минэкономразвития, спад промышленного производства в РФ

— в июле минус 8,0% к июлю 2019г.,

— в августе минус 7,2% к августу 2019г.

Обратите внимание: как всегда, в попугаях длиннее.

Весь мир считает в USD.

За год рубль ослаб около 20%.

Т.е. в июле — августе 2020г. падение пром. производства к июлю — августу 2019г. более 25% в USD.

Сначала рекомендации, потом расчет % доходности, выпуски нумерую.

Мнение о рынках и стиле торговли еженедельно рассказываю на канале

m.youtube.com/c/путешествияитрейдингсОлегомДубинским

АДРЕС В ТЕЛЕГРАМ @OlegTrading

С уважением,

Олег.

Блог им. OlegDubinskiy |Рубль

- 08 сентября 2020, 14:13

- |

Коллеги, перед Вами — график VIX на индекс S&P500 (индекс страха).

Фактически, амплитуда, сглаженная по скользящей средней.

Фьючерс на NASDAQ = 11289 (-2,24%). S&P500 futures = 3391 (-0,78%).

Важно, откупят ли США. Если США закроются в минусе, то их рынок слабый и пойдет вниз (а заодно, Европа, Азия, Россия).

Поэтому не держите лонги по акциям и облигациям, не время !

Или шорт, или «забор». На страхе, растет индекс доллара

(при росте доллара к мировым валютам, обычно падает сырье, а это опасно для рубля).

Обратите внимание на дивергенцию тренда индекса доллара и осциллятора (разворотный сигнал):

( Читать дальше )

Блог им. OlegDubinskiy |ЦБ планирует переход к нейтральной ДКП (>=5% среднесрочно), мнение о курсе рубля. Совпадение: из-за заявления Меркель, рубль и Мосбиржа упали на день раньше мирового обвала

- 04 сентября 2020, 07:14

- |

Коллеги, здравствуйте.

Вчера состоялось выступление Председателя ЦБ на съезде Ассоциации банков России.

Эльвира Набиуллина сказала:

«И учитывать …, что на среднесрочном горизонте, по мере того, как

дезинфляционные факторы и дезинфляционные риски будут исчерпываться,

неизбежен возврат к нейтральной денежно-кредитной политике».

«Очень важно, чтобы признание потерь и невозвратных кредитов не откладывалось в долгий ящик.

Я понимаю стремление банков растянуть регуляторные послабления, но

затягивание признания потерь может привести к тому, что

банки не смогут направлять ресурсы на кредитование.

Наличие некачественных активов на балансах снижает доверие [клиентов]»

Набиуллина сообщила, что ЦБ вскоре начнет отмену тех послаблений, которые были ранее предоставлены банкам в условиях кризиса.

«Мы действительно будем выходить аккуратно, но выходить из этих послаблений надо.

Те банки, которые использовали послабления,

должны будут сформировать резервы в полном объеме

по кредитам крупным компаниям до 1 апреля следующего года, а

по кредитам населению и субъектам малого и среднего предпринимательства

к 1 июля следующего года в том графике, в котором для вас удобен», — сообщила глава ЦБ.

(думаю, продолжится отзыв лицензий у банков).

«В этом году мы видим рекордный переток розничных средств в альтернативные инструменты сбережений,

инструменты рынка капитала».

Нейтральная ДКП – это ключевая ставка на уровне 5-6% (сейчас – 4.25%).

Напоминаю: 18 сентября — ближайшее заседание ЦБ по ставке: если с рублем будет совсем плохо, могут и поднять.

ОБЪЕМ ПРОДАЖИ ВАЛЮТЫ ПО БЮДЖЕТНОМУ ПРАВИЛУ

В ПЕРИОД С 7 СЕНТЯБРЯ ПО 6 ОКТЯБРЯ СОСТАВИТ 54 МЛРД РУБ, ПО 2,5 МЛРД РУБ В ДЕНЬ – МИНФИН РФ.

ЦБ не должен продавать валюту при нефти выше $42,4, но

в связи с падением экспорта нефти в августе 2020г. на 23% к августу 2019г.

(по трубопроводам Транснефти).

Обычно облигации — это опережающий индикатор для рынка акций.

10+ US treasures начали падать 6 августа 2020г.

После речи пауэлла было 3 дня роста, но тренд остался вниз.

Если коррекция на рынках будет продолжена, то вероятен уход в валюту — убежище (USD).

Держу USD и лонг SI.

Ни акций, не облигаций не держу.

Интересное совпадение:

Ангела Меркель объявила, что Навальный был отравлен

нервно — паралитическим веществом прямо за день до коррекции на рынках акций.

Т.е. рубль и российские акции стали падать раньше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс