Евгений Онегин

Сможет ли сланцевая нефть снова обвалить котировки?

- 27 декабря 2016, 15:18

- |

Рост нефтяных цен грозит мировому рынку увеличением добычи сланцевой нефти. Насколько существенна данная угроза?

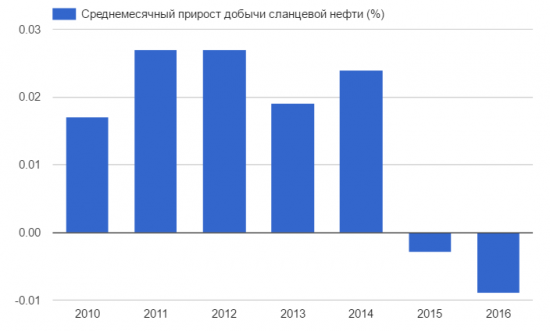

При благоприятной конъюнктуре на глобальном рынке «черного золота» в 2013 г. добыча сланцевой нефти росла в среднем на 1,9% в месяц и по 2,4% в 2014 г. Не стоит также забывать, что 2013 г. производство обеспечивали в среднем 1,4 тыс. вышки, а в 2014 г. — 1,5 тыс. Сейчас их в 3 раза меньше — 523 единицы.

Учитывая высокую неопределенность на рынке сырья, мы вряд ли увидим столь высокий объем прироста. Согласно сделке между членами ОПЕК и странами, не входящими в картель, в ближайшие полгода добыча нефти среди договорившихся сторон упадет на 1,8 млн. баррелей в сутки. Это по прогнозу Международного энергетического агентства приведет к дефициту «черного золота».

Даже если допустить, что благодаря более высоким ценам на энергоносители сланцевые компании резко активизируют свою добычу, то в первые 6 месяцев 2017 г. они смогут восполнить ушедшее предложение всего на 600 тыс. баррелей.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

На сколько сократят добычу российские компании?

- 27 декабря 2016, 13:10

- |

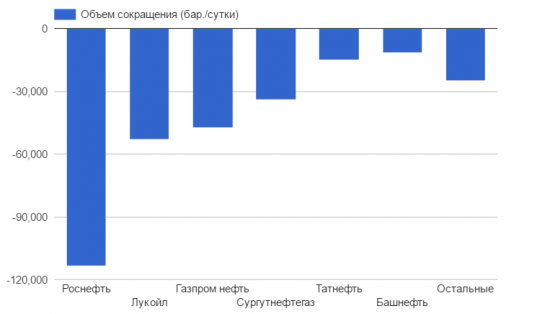

Россия поддержит ОПЕК в сокращении добычи нефти и снизит производство на 300 тыс. баррелей в сутки. Имплементация будет происходить постепенно в течение первого полугодия 2017 г. и затронет все нефтяные компании в соответствии с долей организации в общем объеме добычи.

На 6 крупнейших компаний страны приходится более 91% производства. Основной вклад вносит Роснефть, извлекая из недр в 37,9% от общего количество нефти. Если учесть и Башнефть, то на объединенную организацию придется уже 41,8% добычи.

На втором месте Лукойл с 17,7%, на третьем и четвертом месте находятся Газпром нефть и Сургутнефтегаз. Их доля в общем производстве составляет 15,8% и 11,3% соответственно.

Согласно заявлению министра энергетики Александра Новака России необходимо снизить добычу до 10,947 тыс. баррелей в день. Исходя из того, что сокращение коснется всех без исключения и в соответствии их объему добычи, то Роснефти придется урезать производство почти на 114 тыс. баррелей, Лукойлу на 53 тыс. баррелей, Газпром нефти на 47 тыс. и Сургутнефтегазу на 34 тыс.

( Читать дальше )

Выручка от экспорта нефти из России упала более, чем в 2 раза

- 27 декабря 2016, 10:17

- |

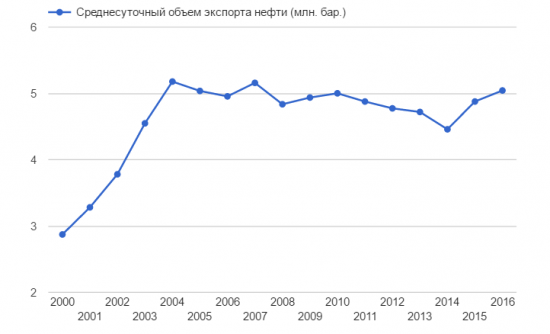

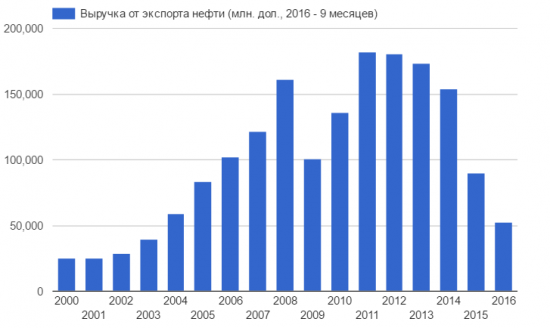

Несмотря на то что в октябре Россия установила свой рекорд по добыче «черного золота», она по-прежнему продает за рубеж меньше нефти, чем в 2007 г. Тогда наша страна экспортировала в среднем 5,16 млн. баррелей нефти с день.

В разы упала и выручка от реализации сырья. Абсолютный рекорд прибыли от его продажи был установлен в 2011 г., в котором было получено более 181 млрд. долларов. Для сравнения в 2015 г. Россия смогла получить от экспорта нефти лишь 89,6 млрд. долларов, а в этом за 9 месяцев лишь 52,2 млрд. долларов. И, скорее всего, по итогам года выручка не превысит 75-77 млрд. долларов — наихудший показатель с 2004 г.

( Читать дальше )

США готовятся распродать часть своих нефтяных резервов

- 26 декабря 2016, 18:50

- |

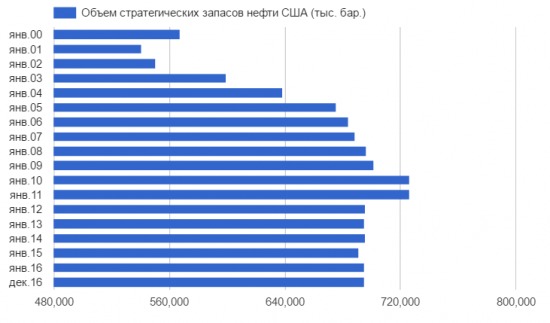

В начале декабря Конгресс США одобрил продажу нефти из стратегических запасов страны. В течение зимы на рынок может выйти объем эквивалентный 375 млн. долларов. Если переводить это в баррели по текущим котировкам, то это чуть больше 7 млн. бочек.

По состоянию на 16 декабря стратегические запасы сырой нефти в США находились на уровне в 695 млн. баррелей. Таким образом, в течение ближайших 2-х месяцев они могут опустится всего лишь на 1%.

Причина распродажи части резервов — моральный износ текущих мощностей. «Оборудование, которое сейчас используется, вплотную подошло или уже превысило срок службы», заявил представитель Департамента энергетики США. Избавление от нефти «позволит Департаменту произвести необходимые шаги, направленные на продление срока службы».

Резюме

Напомним, что мировое потребление сырья составляет порядка 94,4 млн. бар./сут. Таким образом, если резервы будут распроданы за один день, то дневное предложение «черного золота» может вырасти на 7,4%. Если они будут реализовываться постепенно в течение января и февраля, то среднесуточное предложение увеличится на 120 тыс. баррелей.

( Читать дальше )

Через 3 года доллар будет стоить 71.1 руб.

- 26 декабря 2016, 13:19

- |

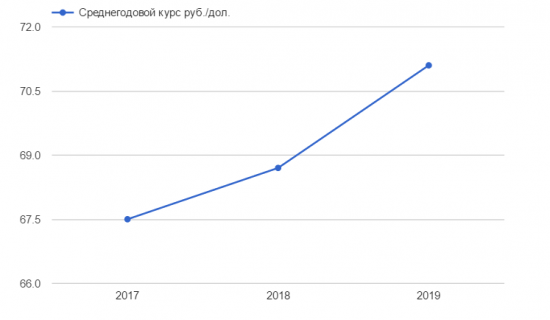

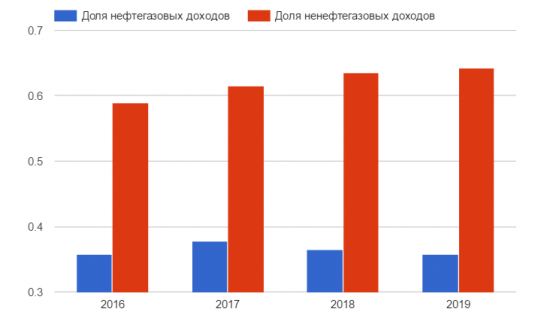

Таким образом, стабильность в нефтяных котировках не позволит нашей национальной валюте сохранить свою устойчивость. Этому не помогут и увеличивающиеся ненефтегазовые доходы, которые к 2019 г. должны достичь 64%. В то время как в 2016 г. они будут равны примерно 59%.

Основной причиной ослабления рубля послужит, скорее всего, снижающиеся резервы России. Согласно бюджету они опустятся с 6,6 трлн. рублей в ноябре 2016 г. до 2,8 трлн. рублей в 2019 г. То есть за три года произойдет обмельчание почти на 3,9 трлн. рублей.

( Читать дальше )

На сколько хватит резервов страны?

- 26 декабря 2016, 11:01

- |

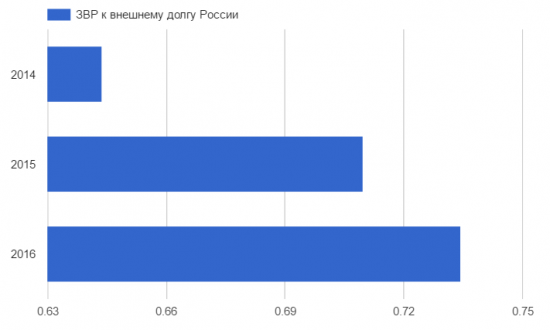

В последний месяц они немного снизились из-за спроса кредитных организаций на валюту. Центральный банк по средствам своп сделок предоставляет им долларовую ликвидность. Скорее всего, в начале следующего года, когда банки вернут регулятору деньги, золотовалютные резервы немного увеличатся.

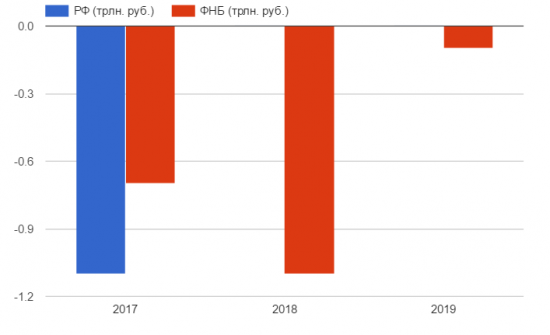

Несмотря на стабилизацию экономической ситуации в стране, резервы России продолжат свое снижение в следующем году из-за несбалансированности федерального бюджета. Согласно «Закону о федеральном бюджете на 2017» в следующем году полностью будет исчерпан Резервный фонд и частично Фонд национального благосостояния. По прогнозу в 2017 г. из ФНБ потратят 700 млрд. рублей, в 2018 — 1,1 трлн., в 2019 — 100 млрд.

( Читать дальше )

Нефтяные цены еще порастут

- 25 декабря 2016, 11:14

- |

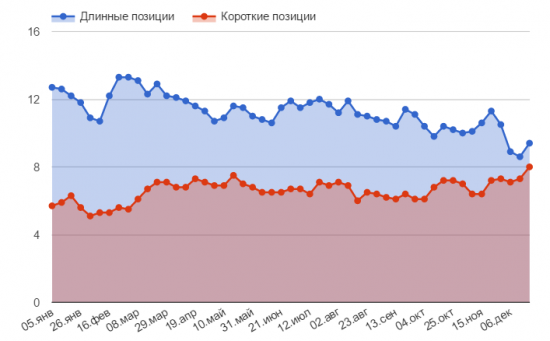

Прошедшая неделя не принесла особых изменений в позиции хедж-фондов по нефти — они по-прежнему считают, что «черное золото» продолжит дорожать и не сворачивают свои ставки на его рост.

По состоянию на 20 декабря количество их длинных позиций составило около 356,8 тыс. контрактов, сократившись за неделю на 2,7 тыс. контрактов. Объем коротких позиций опустился до минимальных значений последних двух лет — 50,6 тыс. контрактов.

Большие изменения произошли в портфелях коммерческих участников рынка, а именно у производителей и нефтетрейдеров. Сжатию подверглись как длинные (-52,8 тыс. контрактов), так и короткие позиции (-47,8 тыс. контрактов). Это могло быть связано с обеспечением себя нужным количеством контрактов или пересмотром перспектив дальнейшего движения цен. Так как они особо не падают, то со страхованием себя от обвала котировок можно немного и подождать.

Четыре крупнейших участника рынка в последние несколько недель предпочитали зафиксировать прибыль после ценового ралли. Однако до сих пор они также больше верят в продолжение восходящего движения, правда уже не столь существенного — объем коротких позиций на протяжении всего года постепенно увеличивается, а объем длинных снижается.

( Читать дальше )

Хедж-фонды боятся выходных и продают рубли

- 24 декабря 2016, 10:35

- |

Помимо этого они начали увеличивать ставки на коррекцию нашей национальной валюты. За 5 рабочих дней число коротких позиций подскочило на 3,5 тыс. контрактов (8,8 млрд. рублей) до 4,9 тыс. (12,4 млрд. рублей). Таким образом, в общей сложности хедж-фонды продали рублей на 19,3 млрд.

По состоянию на 20 декабря разница между длинными и короткими позициями снизилась до 11,2 тыс. контрактов.

Российские спекулянты также начали больше сомневаться в дальнейшей крепости рубля и предпочли увеличить ставки на доллар. За 23 декабря они открыли 74,5 тыс. (4,5 млрд. руб.) длинных контрактов по «американцу».

( Читать дальше )

Соединенные Штаты нарастили импорт нефти с целью подзаработать

- 23 декабря 2016, 22:26

- |

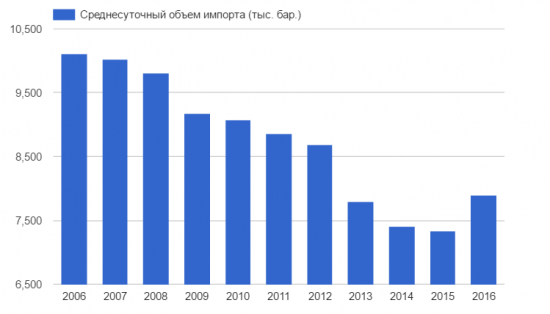

Впервые за 10 лет США увеличили закупки нефти на внешних рынках. Среднесуточный объем импорта Соединенными Штатами вырос на 565 тыс. баррелей по сравнению с прошлым годом.

В 2006 г. дневной объем закупок составлял 10,1 млн. баррелей, к 2015 г. он снизился до 7,3 млн. Вызвано это было увеличением добычи «черного золота» в стране. Обвал котировок на сырье заставил ряд компаний остановить производство из-за нерентабельности проектов.

Текущая стоимость на нефть комфортна далеко не всем. Она позволяет начать наращивать добычу в основе своей организациям, занимающимся традиционными методами извлечения «черного золота» из недр земли. А вот сланцевые компании, за исключением тех, которые ведут свою деятельность на месторождении Permian, пока этим похвастаться не могут.

Однако можно констатировать, что производство сырья в стране стабилизировалось после затяжного падения и даже немного восстановилось.

( Читать дальше )

Пострадали все, а компенсации получает только США

- 23 декабря 2016, 12:36

- |

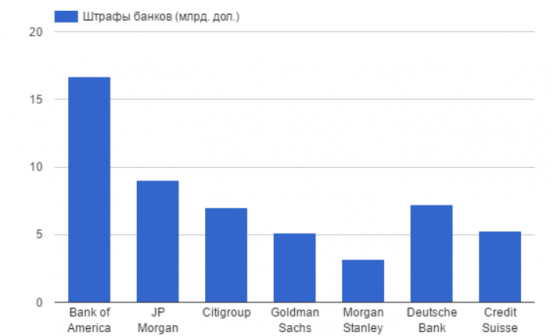

Американские власти в спешном порядке стараются наказать всех, причастных к ипотечному кризису 2007-2009 гг. Так сегодня было объявлено о заключении сделки между Deutsche Bank и Министерством юстиции США. Немецкий банк заплатит 7,2 млрд. долларов штрафов, что на 7 млрд. долларов меньше первоначальных претензий.

Чуть ранее было анонсировано еще одно соглашение с европейским банком Credit Suisse. Швейцарской компании выставлен счет на 5,28 млрд. долларов. В текущий момент ведется разбирательство еще по одному банку UBS. Минюст США хочет получить от него 6,4 млрд. долларов.

Кто еще был оштрафован?

Европейские банки не единственные кредитные организации. которые были наказаны за ипотечный кризис в Соединенных Штатах. Американские корпорации также были оштрафованы. Рекордную сумму заплатил Bank of America — 16,78 млрд. долларов. JP Morgan выплатил 9 млрд. долларов, Citigroup — 7 млрд., Goldman Sachs — 5,1 млрд.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс