Евгений Онегин

ЦБ провел еще один депозитный аукцион

- 13 декабря 2016, 14:45

- |

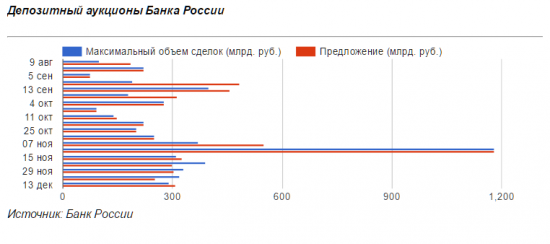

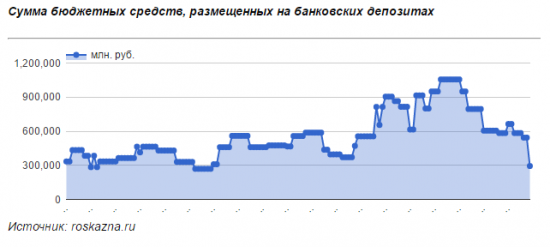

Несмотря на декабрь — месяц активных бюджетных трат — Центральный банк провел сегодня очередной депозитный аукцион. По итогам операции было привлечено 290 млрд. рублей. Неделей ранее кредитные организации разместили на счетах регулятора 253 млрд. рублей.

С начала года это уже 20 депозитный аукцион. К примеру, в 2015 г. их было проведено всего лишь 10. Также есть отличия и в сроке размещения, если в прошлом году в среднем он составлял 1,5 дня, то в 2016 г. — 6,2 дня.

Напомним, что Центральный банк организует такого рода аукционы с целью изъятия излишней ликвидности с рынка. Таким образом, с августа текущего года в банковской системе наблюдается стабильный профицит денежных средств, о чем не раз говорил российский регулятор.

С начала ноября Федеральное казначейство постепенно изымает свои средства со счетов кредитных организаций — за полтора месяца 800 млрд. рублей. И эти действия пока не сказались на ликвидности банковского сектора. Регулятор планирует, что и в 2017 г. банки не будут испытывать проблем с финансированием, что приведет к стабильному структурному профициту средств.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

ФРС готова к повышению процентной ставки

- 13 декабря 2016, 13:01

- |

К повышению ставки рынки готовятся уже давно. После выборов в США подверглись серьезным распродажам долговые бумаги Соединенных Штатов. Так с 08 ноября доходность по 10-летним гособлигациям выросла с 1,82% до 2,47%. Таким образом, она вышла из 30-ти летнего нисходящего канала.

Инвестиционный банк Goldman Sachs считает, что ФРС не ограничится одним повышением ставки и в следующем году прибегнет к ее увеличению 3 раза. Если он действительно прав, то тогда мир вступит в новую эру — возрастающая стоимость заимствования.

( Читать дальше )

Низкий профицит внешней торговли к нам надолго

- 12 декабря 2016, 21:16

- |

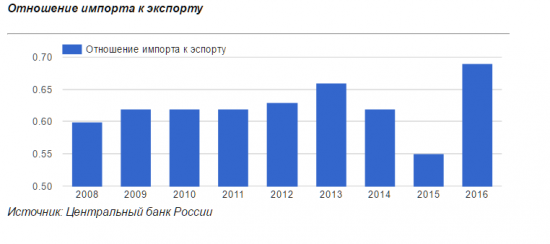

В октябре профицит внешней торговли России составил 6,6 млрд. долларов, что на 680 млн. долларов меньше, чем месяцев ранее. За весь год профицит составил 69,7 млрд. долларов — наихудший показатель с 2003 г.

Текущий приток валюты в страну от внешней торговли ниже даже кризисного 2009 г. Тогда падение товарооборота оказалось недолгим в связи со стремительным восстановлением нефтяных котировок. В нынешнем случае этого ждать не стоит и постепенное падение профицита намекает нам о структурном сдвиге и, можно так сказать, о новой реальности, в которую входит Россия.

Импорт иностранной продукции растет более быстрыми темпами, чем экспорт. Так в октябре в страну было привезено на 18,5% больше, чем в марте, а вот продано всего лишь на 7%. По сравнению с прошлым годом импорт упал на 2,7%, а экспорт на 21,9%.

Впервые с 2008 г. отношение импорта к экспорту составило 69%. Из-за низких цен на сырье страна получает все меньше доходов, а для жизни и производства ей все еще необходимы зарубежные товары, поэтому мы и видим столь скромное сальдо торгового баланса.

( Читать дальше )

Теория заговора на рынке нефти

- 12 декабря 2016, 14:08

- |

«Кто владеет информацией, тот владеет миром». Средства массовой информации имеют колоссальное влияние на общественно мнение и мировые тренды.

Восходящий тренд по нефти

Чтобы сформировать тренд одной позитивной новости мало, так как о ней скоро забудут, поэтому надо подпитывать движение новыми событиями.

- Котировки «черного золота» после обвала закономерно откорректировались вверх.

- После чего члены ОПЕК решили провести встречу, где была достигнута предварительная договоренность о сокращении добычи. Таким образом, рынки заглотили наживку.

- В промежутке между встречами ОПЕК периодически вбрасывалась противоречивая информация для выноса ненужных позиций.

- Встреча ОПЕК. Договорились. Однако если целью является более высокие цены на нефть, то на ней нельзя подписывать соглашение со странами, в него не входящими. То есть произошел процесс «подсекания» и дальнейшего «вытягивания рыбы из водоема».

- Сделка с производителями вне картеля должна была поддержать восходящий тренд, что, в принципе, и произошло.

( Читать дальше )

Отчеты COT по нефти. Производители бояться падения котировок.

- 10 декабря 2016, 12:31

- |

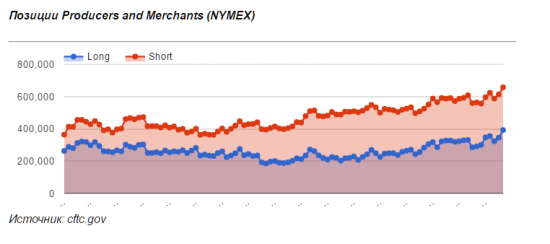

Производители нефти и нефтетрейдеры принялись активно хеджировать свои риски от падения котировок на «черное золото». За неделю количество их коротких позиций выросло на 44 тыс. контрактов до 657,4 тыс., установив тем самым рекорд последних двух лет.

Учитывая их активизацию, можно предположить, что именно цены выше 50 долларов за баррель для нефти марки WTI являются для многих компаний комфортными.

Хедж-фонды в свою очередь увеличили свои ставки на рост «черного золота», резко сократив короткие. Таким образом, по состоянию на 6 декабря количество «лонгов» равнялось 350,8 тыс. контрактов, а «шортов» — 80,3 тыс.

Однако если посмотреть на общую картину, то пока количество коротких позиций превышает количество длинных на 19,8 тыс. контрактов или на 1 млрд. долларов. На фоне роста котировок участники рынка начали ставить на их разворот, которого пока не произошло. Поэтому продолжение не в их пользу может привести к повальному закрытию «шортов».

( Читать дальше )

Российский импорт нефти в Японию упал в два раза

- 09 декабря 2016, 21:37

- |

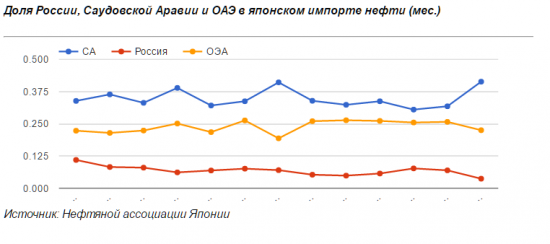

Стоит сказать, что японский рынок не ключевой для России. Среднесуточные поставки «черного золота» в 2016 г. составляют 203 тыс.баррелей. Однако экспорт энергоресурсов в октябре упал вдвое по сравнению с сентябрем. Если в первый месяц осени он находился на уровне в 218 тыс. баррелей, то во второй опустился до 114 тыс.

Объем был восполнен саудовской нефтью — за октябрь импорт из королевства вырос на 266 тыс. бочек и достиг 1,3 млн. в сутки. Таким образом, Эр-Рияд становится ключевым поставщиком Японии.

Согласно данным Нефтяной ассоциации Японии страна в месяц экспортирует в среднем около 3,2 млн. бочек нефти. Основными партнерами, помимо Саудовской Аравии, являются Объединенные Арабские Эмираты, Катар и Кувейт. Доля ближневосточного сырья в импорте Японии выше 84%, а в июне достигала все 90%.

( Читать дальше )

Рост импорта нефти в Китай может существенно снизиться

- 09 декабря 2016, 10:11

- |

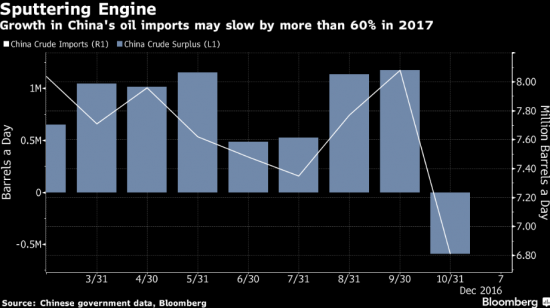

Темпы роста импорта нефти в Поднебесную в следующем году могут снизиться на 60%, передает в четверг Bloomberg.

В 2016 г. благодаря частным компаниям по переработке сырья закупки «черного золота» увеличились, однако в 2017 г. они могут столкнутся с проблемами из-за ужесточения в лицензировании. В то же самое время у Китая заканчиваются свободные хранилища.

Согласно прогнозу аналитиков из Energy Aspects в 2017 г. импорт нефти в страну вырастет на 5% — 9%, в то время как в текущем он прибавит от 11% до 14%. Тревогу вызывает и то, что в октябре 2016 г. он упал более чем на 1,2 млн. баррелей в сутки, что привело к временному дефициту «черного золота» на рынке Поднебесной.

Напомним, что частные компании могут покупать нефть за рубежом только по квотам. Так как многие из них занимаются не ее переработкой, а продажей квот, то их количество в следующем году может существенно сократиться.

( Читать дальше )

Банк России продолжает скупать золото

- 08 декабря 2016, 19:24

- |

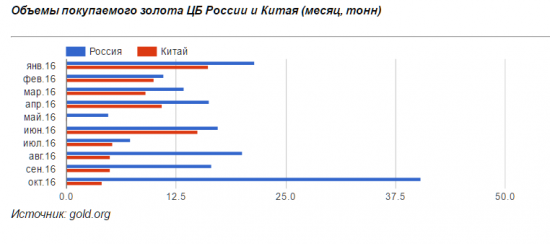

Российский Центральный банк продолжил пополнять свои резервы золотом. За октябрь регулятор купил 40 тонн драгоценного металла. Таким образом, в хранилищах Банка России находится уже 1,583 тонны, что по подсчетам Всемирного золотого совета составляет 16,3% от всех Золотовалютных запасов страны.

Стоит отметить, что именно российский регулятор является крупнейшим покупателем золота на мировом рынке, опережая даже Китай. Поднебесная за этот же период пополнила свои запасы на 4 тонны. С начала года центральный банки России и Китая приобрели 156,5 и 80.3 тонны золота соответственно.

А вот Турция, столкнувшись с атакой на свою валюту, вынуждена распродавать драгоценный металл — за 10 месяцев 2016 г. ее резервы уменьшились на 90 тонн до 425.

Резюме

Скупая золото, Банк России, на наш взгляд, преследует 2 цели: помочь золотодобывающим компаниям страны и инвестировать средства в альтернативные доллару активы. Напомним, что с начала года ЦБ избавился от долговых бумаг Америки на 16 млрд. долларов.

( Читать дальше )

Как приватизация Роснефти скажется на рубле?

- 08 декабря 2016, 14:32

- |

Руководству страны, а также менеджменту Роснефти все-таки удалось продать 19,5% акций компании инвесторам. Их купят нефтетрейдер Glencore и Катарский суверенный фонд. По итогам сделки бюджет России пополниться 11 млрд. долларов (698,5 млрд. рублей по текущему курсу) и эти средства должны начать поступать в ближайшие дни.

К ноябрю текущего года федеральный бюджет исполнен с дефицитом в 1,6 трлн. рублей. Профинансирован он был за счет Резервного фонда и размещения ОФЗ. Зная специфику расходования бюджетных денег, скорее всего, основные траты придутся на конец года. Это косвенно подтверждается и снижением остатков средств на счетах в кредитных организациях — с начала декабря они сократились на 290 млрд. рублей.

В то же самое время декабрь традиционный месяц по выплате внешнего долга. По расчетам Центрального Банка в первый месяц зимы компаниям необходимо будет погасить около 16,9 млрд. долларов. Таким образом, поступившие средства от приватизации помогут правительству не только исполнить бюджет без роста его дефицита и расходования Резервного фонда, но и в большей своей части нивелирует отток капитала из России.

( Читать дальше )

Население неохотно расстается с долларами

- 08 декабря 2016, 11:42

- |

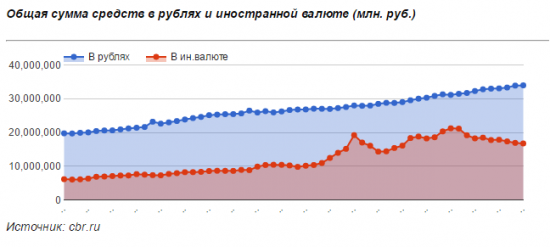

Впервые с мая текущего года юридические лица увеличили свои вложения в иностранную валюту. По итогам октября прирост составил 0,6%. В основном это связано с валютной переоценкой, так как за этот месяц рубль потерял к доллару около 0,4%. Объем депозитов в рублях за этот же месяц сократился на 1,3% — самый быстрый темп с марта 2016 г.

Физические лица предпочитали продавать имеющиеся у них доллары и евро — за октябрь объем депозитов, номинированных в другой валюте, снизился на 0,3%, в то время как рублевые потолстели на 0,6%.

С начала года население страны стало богаче на 630 млрд. рублей, за аналогичный период прошлого года их рублевое благосостояние выросло на 2,6 трлн. рублей.

Также можно отметить, что физические лица неохотно расстаются с валютой. За 10 первых месяцев года доллар потерял к рублю 12%, на эту же величину упали и валютные депозиты населения. А вот юридические лица гораздо активнее перекладывали свои средства в рубли — объем депозитов в иностранной валюте сократился на 30%.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс