Евгений Онегин

ОПЕК может сократить добычу нефти на 1 млн. баррелей в стуки

- 27 сентября 2016, 19:44

- |

ОПЕК планирует обсудить в среду предложение по сокращению добычи нефти на 1 миллион баррелей в сутки в течение одного года, передает The Wall Street Journal.

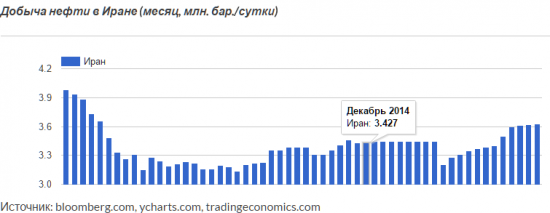

В рамках этого соглашения Саудовская Аравия должна будет снизить производство на 400 тыс. баррелей, а Иран в ответ заморозить добычу на уровне в 3,7 млн. баррелей сутки. Напомним, что по итогам августа Тегеран извлекал из недр около 3,63 млн. баррелей.

Данный план скорее всего не будет утвержден на завтрашней встрече. Сценарий подразумевает под собой договоренность о дальнейшем обсуждении шагов по его имплементации и утверждение его на следующем официальном заседании ОПЕК в ноябре.

Если предложение поддержат, то это будет первое совместное решение, принятое всеми 14 странами-членами с начала 2014 года. Реакция Ирана на этот план до сих пор не ясна, однако он перечеркивает намерения Исламской республики об увеличении добычи до 4 млн. баррелей в сутки.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 9 )

Goldman Sachs понизил целевые ориентиры по нефти

- 27 сентября 2016, 17:04

- |

Американский инвестиционный банк Goldman Sachs не верит в то, что нефтяная сделка сможет сильно повлиять на котировки «черного золота». Заморозка добыча поддержит нефтяные цены только в краткосрочной перспективе.

«Мы ожидаем, что избыток предложения нефти в 4 квартале 2016 года составит 400 тыс. баррелей в сутки. Как результат, мы понижаем наш целевой ориентир на 4 квартал с 50 до 43 долларов за баррель», — сообщают в инвестиционном банке. Несмотря на ухудшение прогноза на 2016 год, ожидания на 2017 остались без изменения.

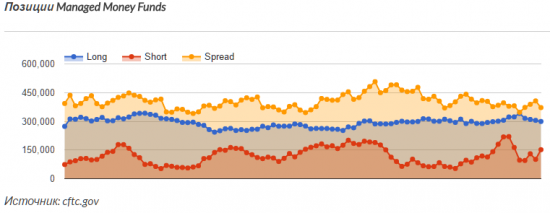

Давление на нефтяные котировки окажет и большое количество открытых длинных позиций.

Goldman Sachs также считает, что в следующем году средняя цена составит 52 доллара за баррель, а торговый диапазон в 1 полугодии будет находится на уровнях в 45-50 долларов.

«Июльские и августовские данные указывают на замедление роста мирового спроса, особенно в Китае. Мы ожидаем, что в 3 квартале потребление вырастет на 900 тыс. баррелей в сутки, против 1,8 млн. баррелей в 1 полугодии 2016 года».

( Читать дальше )

ОПЕК заинтересована в заморозке добычи

- 26 сентября 2016, 22:00

- |

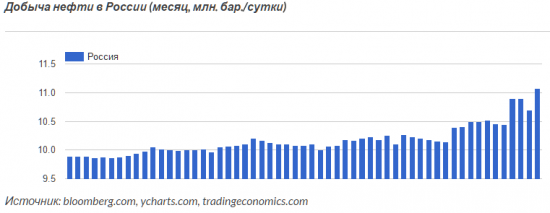

Согласно данным агентства Bloomberg в сентябре среднесуточная добыча нефти в России достигла 11,1 млн. баррелей, побив тем самым рекорд установленный СССР. Таким образом, наша страна добывает почти на 0,5 млн. баррелей в сутки больше, чем Саудовская Аравия и данный разрыв, скорее всего будет увеличиваться, в случае если Россия сможет удержать производство на этих же уровнях.

Всплеск производства, вполне вероятно, связан с рекордными продажами в Китай. В августе поставки российской нефти в Поднебесную выросли на 43,7%, превысив 4,6 млн. баррелей в сутки, одновременно обогнав Саудовскую Аравию с ее 4.36 млн. баррелей.

В среднем за последние четыре года за осень добыча нефти в Саудовской Аравии снижалась на 0,2 млн баррелей в сутки. По итогам августа королевство Персидского залива производило 10.63 млн. баррелей. Если данная тенденция продолжится, то к началу зимы Эр-Рияд будет добывать около 10,43 млн. баррелей в сутки.

( Читать дальше )

Теория заговора. Кому выгодна дешевая нефть.

- 26 сентября 2016, 16:40

- |

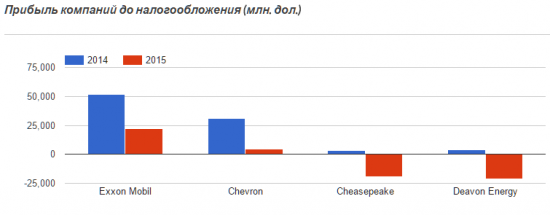

Обвал нефтяных цен стал причиной резкого снижения доходов нефтяных корпораций, а сланцевые компании и вовсе стали убыточными.

Прибыль до налогообложения таких гигантов, как Exxon Mobil и Chevron в 2015 году упала на 30 и 26 млрд. долларов соответственно. Одни из крупнейших операторов сланцевой нефти Chesapeake Energy и Devon Energy получили убыток в 19 и 21 млрд. долларов. Таким образом, в 2015 году только от этих компаний Соединенные Штаты недополучили около 22 млрд. долларов налоговых поступлений.

Падение инвестиций в разведку и разработку новых месторождений привело к сокращению ВВП США на 0,62%.

Весной этого же года агентство Bloomberg предупреждало, что инвесторы могут столкнуться с массовыми дефолтами сланцевых компаний объемом в 19 млрд. долларов и с начала 2015 года обанкротилось уже более 48 компаний. Тяжелейшим периодом в этом году для них станут сентябрь и октябрь. За эти 2 месяца им придется выплатить около 5 млрд. долларов долга.

( Читать дальше )

Саудовская Аравия начала экономить

- 26 сентября 2016, 11:38

- |

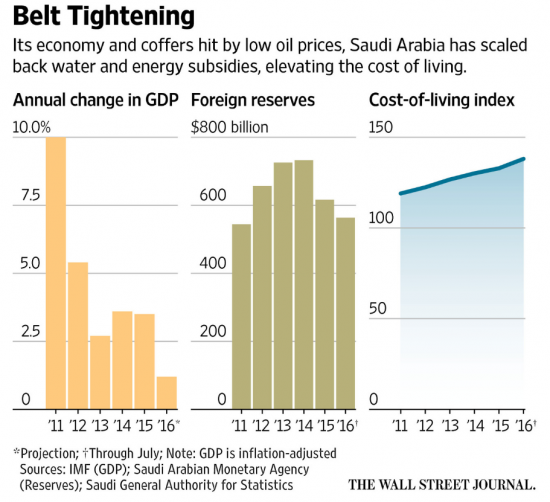

Чем дольше члены ОПЕК не могут договориться о заморозке, тем это сильнее сказывается на экономическом состоянии Саудовской Аравии. Из-за низких цен на нефть золотовалютные резервы королевства тают на глазах, а темпы экономического роста стремительно приближаются к нулю. Все это может сделать Эр-Рияд более сговорчивым и даже позволить Ирану нарастить добычу до досанкционных уровней.

С целью поддержки стабильность финансирования бюджета, в декабре прошлого года Саудовская Аравия сократила дотации на топливо, электричество и воду, сообщает The Wall Street Journal. Также страна планирует урезать расходы на зарплаты бюджетных работников и увеличить не связанные с нефтью доходы, в том числе поднять налоги. В ответ на эти действия инфляция за год практически удвоилась и достигла 4%.

Кроме того, в королевстве начались сокращения в строительной отрасли.

Опрошенные The Wall Street Journal жители СА ожидают ухудшения их финансового положения в ближайшем будущем и собираются начать экономить на своих расходах.

( Читать дальше )

Крупнейшие участники рынка опять поверили в нефть

- 24 сентября 2016, 00:49

- |

Однако не все так однозначно. Основная «четверка» и «восьмерка» трейдеров на Ньй-Йоркской товарной бирже резко изменила направление своих позиций — теперь они опять ожидают роста цен на нефть. Количество длинных контрактов в их портфеле преобладают над короткими.

( Читать дальше )

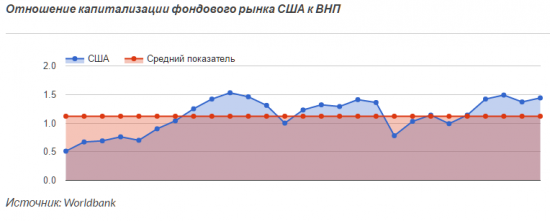

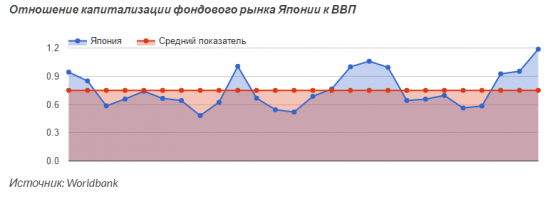

На фондовом рынке США надувается пузырь?

- 23 сентября 2016, 16:43

- |

Похожая ситуация складывается и на японском фондовом рынке. Правда там мультипликатор капитализация/ВВП устанавливает новые рекорды. По итогам 2015 года стоимость японских компаний была выше валового внутреннего продукта на 20% при среднем показателе с 1990 года в 75% ВВП.

( Читать дальше )

Банки потеряли интерес к долларам

- 22 сентября 2016, 20:35

- |

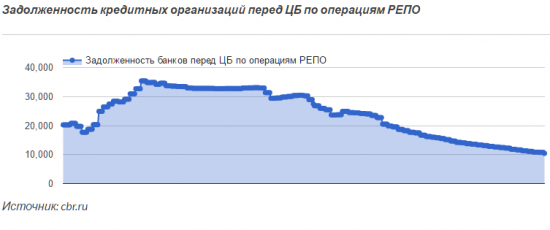

Валютные РЕПО были одним из основных инструментов Банка России по предоставлению долларовой ликвидности кредитным организациям. В моменты высокой волатильности на финансовых рынках дневной оборот по данным операциям мог достигать 6 млрд. долларов. А сегодня уже можно говорить о явной тенденции по снижению операций валютного РЕПО.

( Читать дальше )

В правительстве все понимают. Основные тезисы статьи Д.А. Медведева.

- 22 сентября 2016, 13:53

- |

Премьер-министр России Дмитрий Анатольевич Медведев признал, что не низкие цены на нефть и санкции со стороны западного мира послужили главной причиной кризиса, а всему виной внутренние проблемы.

Несмотря на все внешние шоки, катастрофического сценария развития удалось избежать. Для этой цели был предпринят рад антикризисных мер, в том числе:

- Удалось сдержать дефицит бюджета страны на уровне в 2,4% ВВП.

- Изменена структура доходов бюджета – почти 60% доходов приходится на отрасли, не связанные с нефтью и газом. (Надеемся, что основная причина – это не обвал цен на сырье).

- Снижена инфляции в стране. Дмитрий Анатольевич уверен, что в 2016 году она не превысит 6%, а уровень в 4% в 2017 году «приобретает реальные очертания».

- Произошел процесс очистки банковского сектора России.

- В разы снижен отток капитала из страны. «За 8 месяцев 2016 г. он составил 9,9 млрд. долларов».

- Внешний долг сокращен на 30%. (Однако долг уменьшился только в реальном выражении — его доля к ВВП страны только увеличилась с 33% в 2014 году до 40% в 2016)

( Читать дальше )

Нерешительная ФРС

- 21 сентября 2016, 22:26

- |

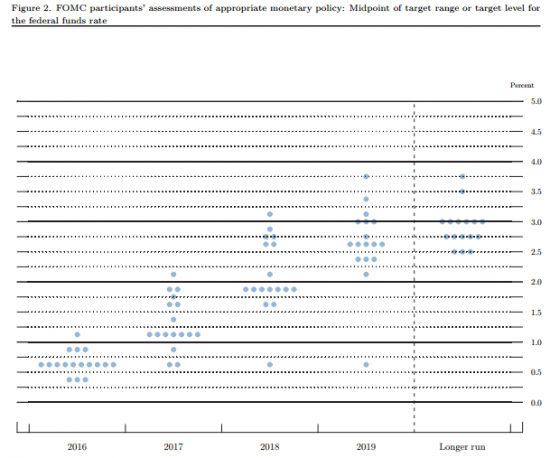

По итогам заседания Федеральной резервной системы было принято оставить ключевую ставку без изменения на уровне в 0,5%. За ужесточение монетарной политики проголосовало только 3 члена Комиссии по открытым рынкам (FOMC) из 12 — рекордное количество с декабря прошлого года.

Также ФРС снизила прогноз по росту экономики США в нынешнем году на 20 базисных пунктов с 2% до 1,8%. Изменению подвергся и прогноз уровня ставки на конец 2016 года. Сейчас большинство членов FOMC склоняется к мнению, что в ставка должна быть поднята до 0,6%. Напомним, в июне данные ожидания равнялись 0,9%. В следующем году ставка по их мнению не превысит 1,6%, против июньского прогноза в 1,9%.

Источник: federalreserve.gov

В долгосрочной перспективе ФРС ожидает, что ставку удастся поднять и удержать на уровне в 2,9%, опять-таки ниже июньских предположений в 3%.

Кроме того, в этот раз появилось 3 члена FOMC, которые захотели даже снизить ставку до 0,4%.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс