Евгений Онегин

Пора “шортить” Сбербанк? Технический анализ.

- 11 декабря 2017, 17:12

- |

Акции крупнейшего банка России, Сбербанка, выросли с сентября 2015 г. на 210%, поэтому вопрос о его коррекции назрел давно.

В конце ноября акции Сбербанка установили свой исторический максимум, не дотянув 5 копеек до 234 рублей за единицу. Сегодня ценные бумаги опустились к уровню в 223 рубля за штуку.

Текущие 220-230 рублей за акцию является незнакомыми для бумаги и трейдеры рисуют новые коридоры для акции. Однако на наш взгляд, в Сбербанке назрела коррекция и график акции постепенно и плавно разворачиваются (как это показано на графике).

Исходя из “Профиля объема”, если ценные бумаги пойдут вниз первое серьезное сопротивление будет оказано на уровне в 195-196 рублей за акцию. Преодолев его, для бумаг откроется дорога к 175 рублей за единицу. Кстати, рубеж в 170-175 будет соответствовать коррекции по Фибоначчи в 0,382.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 14 )

Нефть может пойти в любую сторону, поэтому стоит немного подождать

- 09 декабря 2017, 15:49

- |

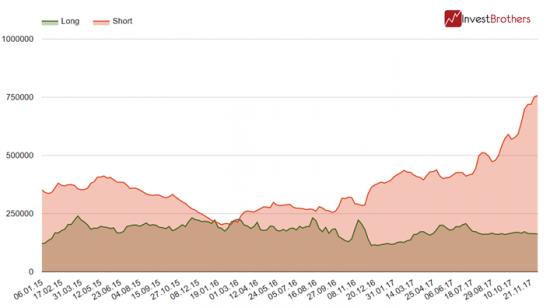

Хедж-фонды продолжили наращивать свои длинные позиции по нефти. За неделю их объем увеличился на 3,1 тыс. контрактов.

Согласно данным Комиссии по торговле товарными фьючерсами, объем длинных позиций в портфелях хедж-фондов увеличился до 439,8 тыс. контрактов. В свою очередь сумма коротких позиций выросла на 7,2 тыс. контрактов и достигла 47,3 тыс. Тем самым, чистый «лонг» по нефти сократился до 392,4 тыс. контрактов.

В то же самое время своп-дилеры не останавливались в своих действиях и нарастили короткие позиции по «черному золоту» до очередного исторического максимума — 756,9 тыс. контрактов, что эквивалентно 43,1 млрд долларов. Напомним, что своп-дилерами признаются как спекулятивные хедж-фонды, которые снижают свои риски, связанные с физическими товарными сделками, так и традиционные производители сырья.

Резюме

Сейчас сформировалось своего рода противодействие двух сил. С одной стороны коллективные фонды, которые ставят на рост нефти, а с другой своп-дилеры которые готовятся к падению котировок. И каждый тянет одеяло на себя.

( Читать дальше )

Население и предприятия страны все больше верят в рубль

- 08 декабря 2017, 23:26

- |

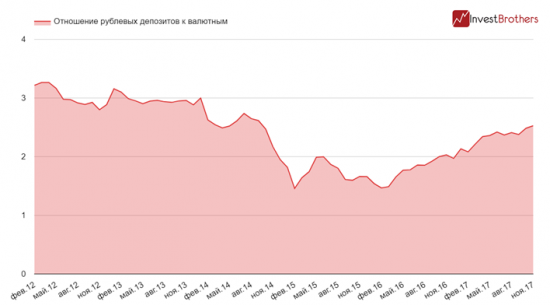

Тенденция на увеличение рублевых и на сокращение валютных вкладов продолжается.

За октябрь объем вкладов, номинированных в рублях, вырос на 169 млрд рублей и достиг 37,1 трлн. В то время как сумма валютных депозитов сократилась на 192 млрд рублей до 12,7 трлн.

За этот же месяц российский рубль потерял к доллару почти 1,5%. То есть, участники рынка предпочитали переводить иностранную валюту в рубли. Основной вклад был внесен юридическими лицами – их валютные срочные депозиты сократились на 3,5% с 4,7 трлн рублей до 4,5 трлн.

Теперь рублевые средства превышают валютные в 2,5 раза. Таким образом, объем долларизации экономики опустился к уровням сентября 2014 г. С такими темпами, уже через несколько месяцев он может вернуться к докризисным показателям. Также стоит взять в расчет и то, что сегодня доллар стоит почти в два раза дороже.

Резюме

Вполне возможно, что всплеск интереса к валюте может возродиться при введении дополнительных санкций в отношении России. Однако если раньше их никто не воспринимал всерьез, то сегодня к ним готовятся заблаговременно. Поэтому, такого шока, с каким страна столкнулась в конце 2014 и 2015 гг., скорее всего, удастся избежать, и дедолларизация экономики имеет все шансы продолжиться.

( Читать дальше )

Странные действия Минфина

- 07 декабря 2017, 18:17

- |

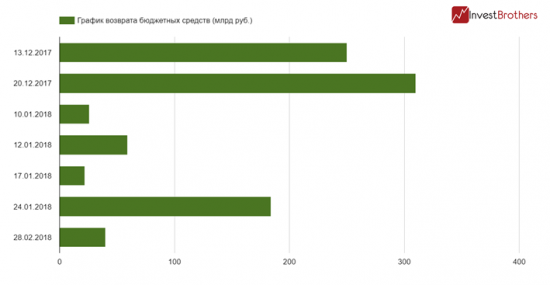

Министр финансов Антон Силуанов сообщил, что по итогам 2017 г. будет полностью израсходован Резервный фонд России. А зачем тогда ведомство покупало и продолжает покупать валюту, ее-то не тронут?

На начало декабря в Резервном фонде (РФ) нашей страны находился почти 1 трлн рублей, в переводе на американскую валюту это около 16,85 млрд долларов. Причем все средства фонда размещены в иностранной валюте.

В то же самое время с начала года Минфин потратил на покупку валюты 619 млрд рублей, а до конца декабря добавит еще 203 млрд. То есть, в общей сложности примерно 822 млрд рублей.

Кроме того, Министерство финансов в лице Федерального казначейства разместило на депозитах в банках 914 млрд рублей. Все ничего, но 331 млрд их них переданы кредитным организациям до января-февраля следующего года.

Получается, что в декабре Минфин будет продавать валюту из резервов и одновременно покупать ее туда же. И еще, вместо того чтобы не тратить РФ, можно было бы забрать деньги у банков.

( Читать дальше )

Мировые ЦБ начнут изымать ликвидность с рынка уже в 2018 г.

- 07 декабря 2017, 11:00

- |

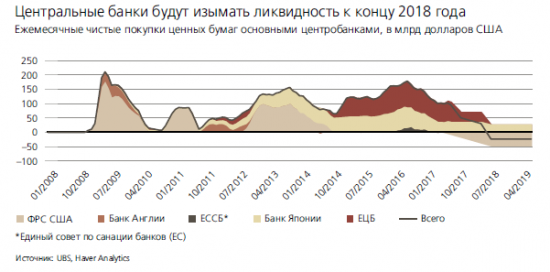

Следующий год пройдет под эгидой ужесточения монетарной политики центральными банками мира, однако переживать не стоит, считают в швейцарском банке UBS.

“В следующем году центральные банки будут ужесточать денежную политику. Мы не видим причин для тревоги. Более того, повышение процентных ставок может открыть некоторые возможности. Но инвесторы должны быть готовы к росту волатильности и корреляции между классами активов и к более широкому разбросу доходности по акциям”, отметили в UBS.

Согласно прогнозу швейцарского банка, в 2018 г. ФРС США сократит свой баланс менее, чем на 10%. Также регулятор дважды пойдет на повышение процентных ставок.

Сегодня в мире основной печатный станок работает в Европе и Японии. ЕЦБ сегодня ежемесячно покупает финансовых активов на 60 млрд долларов, с января сумма снизится до 30 млрд. В UBS ожидают, что “к концу года” покупки закончатся.

( Читать дальше )

Иностранцы побежали из российских акций

- 06 декабря 2017, 18:32

- |

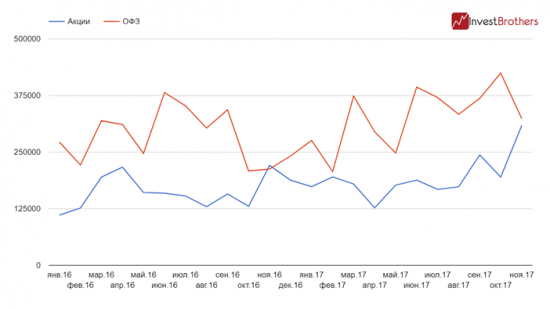

Объем торгов иностранными участниками рынка в ноябре 2017 г. на рынке акций России увеличился по сравнению с октябрем почти в 1,6 раза.

Согласно данным Московской биржи, оборот акциями российских эмитентов среди крупнейших семи иностранных брокеров увеличился до 309 млрд рублей, что на 114 млрд рублей больше, чем в октябре 2017 г.

Также ноябрьский объем торгов является крупнейшим, как минимум, с января 2016 г. Учитывая динамику российских индексов и акций, можно предположить, что, скорее всего, иностранные инвесторы и спекулянты начали выходить из наших ценных бумаг.

Предыдущий максимум по оборотам был установлен в сентябре 2017 г., тогда нерезиденты за месяц наторговали на 244 млрд рублей, однако, в первый месяц осени они, вероятно, покупали акции.

Вывод средств больше происходит из акций, а не из облигаций. В ноябре объем торгов ОФЗ заметно упал – на 101 млрд рублей или на четверть. Это может быть связано с тем, что иностранцы перестали покупать долговые бумаги России на вторичном рынке.

( Читать дальше )

Goldman Sachs повышает свой прогноз по стоимости нефти

- 05 декабря 2017, 16:22

- |

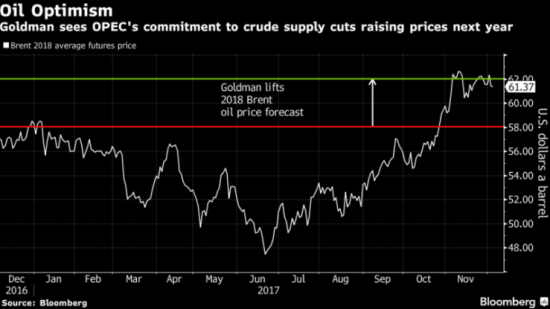

Не прошло и недели после заседания ОПЕК+ в Вене, как один из крупнейших инвестбанков мира пересмотрел свой прогноз по ценам на нефть на 2018 г .

Goldman Sachs повысил свой прогноз относительно нефтяных цен на следующий год. По его ожиданиям, средняя стоимость сырья в 2018 г. составит 62 доллара за баррель. Предыдущий ориентир был на уровне в 58 долларов. Однако в последующие годы стоимость бочки снизится: в 2019 г. до 59,5 долларов, а в 2020 г. до 53 долларов.

По мнению Goldman, Россия вместе со странами ОПЕК в 2018 г. будет добывать в среднем по 44,3 млн баррелей в день. В октябре их производство оценивалось в 43,4 млн. То есть, получается, что возможен рост на 900 тыс. баррелей в день.

В инвестбанке также считают, что бэквардация на рынке нефти сохранится в следующем году и даже скорее всего увеличится. Кроме того, продолжит расти разница между ценами на нефть марки Brent и WTI, причина – активизировавшаяся добыча в бассейне Permian и в Западном Техасе.

Ссылка на статью

( Читать дальше )

Ставки на рост нефти приблизились к рекорду. Накажут ли хедж-фонды и в этот раз?

- 04 декабря 2017, 10:50

- |

Хедж-фонды продолжают увеличивать свои ставки на рост нефти. Перед встречей ОПЕК+ в Вене их короткие позиции по “черному золоту” вплотную приблизились к минимальным значениям последних трех лет.

К 28 ноября в портфелях хедж-фондов находилось 436,6 тыс. длинных и 40,1 тыс. коротких позиций. За неделю их “лонг” вырос на 26,8 тыс. контрактов, а “шорт” сократился на 25,9 тыс. Таким образом, чистая длинная позиция по нефти поднялась до 396,5 тыс. контрактов. Тем самым до рекорда не хватает лишь 17,2 тыс. контрактов.

Напомним, что нынешний рекорд был установлен в феврале 2017 г., тогда чистая ставка на рост нефти составила 413,6 тыс. контрактов.

Однако не все так однозначно. Как мы ни раз отмечали ранее “умные деньги” ставят напротив на падение котировок “черного золота”. Во-первых, короткая позиция swap дилеров обновила абсолютный минимум – 752,4 тыс. контрактов, что соразмерно 43,6 млрд долларов.

( Читать дальше )

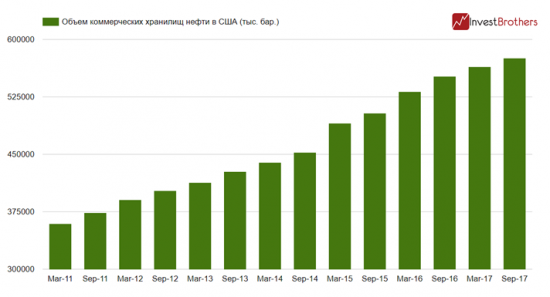

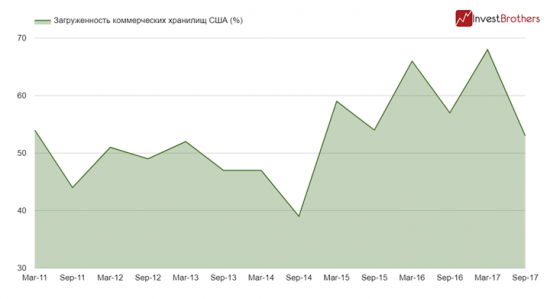

Загруженность хранилищ США

- 01 декабря 2017, 11:39

- |

На фоне сокращения запасов загруженность хранилищ тоже падает. К четвертому кварталу 2017 г. она опустилась до 53%, чего не было с сентября 2014 г.

( Читать дальше )

На долговых рынках мира намечаются опасные сдвиги

- 30 ноября 2017, 17:53

- |

В 2018 г., по мнению банка Morgan Stanley, инвесторы в облигации получат убыток. Причем коснется это, как высококачественных, так и высокорискованных бумаг.

Согласно базовому сценарию, инвесторы в облигации американских компаний могут потерять в среднем от 1,4% до 2,9%, в зависимости от бумаги. По “медвежьему” сценарию убытки могут быть еще больше: от 5,8% до 13,2%. А позитивный сценарий, в свою очередь, даст отдачу от 2,5% до 5,2%.

То есть, получается, что по мнению инвестбанка, вероятность убытка от инвестирования в долговые бумаги выше, чем прибыли. Такая же ситуация с европейскими и азиатскими облигациями.

“Стареющий” бизнес цикл вместе с сокращением стимулирующих мер со стороны центральных банков являются сигналом о том, что пора начинать выходить из долговых инструментов, считают в Morgan Stanley.

Резюме

Традиционно распродажи облигаций начинаются задолго до обвалов фондовых рынков. Сначала, эти средства могут прийти на рынок акций, что поддержит котировки ценных бумаг, однако в дальнейшем выход из активов затронет и долевые бумаги.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс