Блог им. OneginE |Еврозона столкнулась с сильнейшим оттоком капитала за всю ее историю

- 21 декабря 2016, 15:15

- |

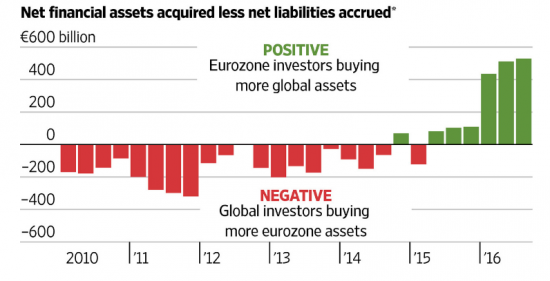

В этом году из Еврозоны было выведено больше денежных средств, чем когда-либо за всю ее историю, передает The Wall Street Journal. Отток капитала стал одной из причин ослабления курса евро к доллару и привел его к минимальному значению за последние 14 лет.

Согласно данным Европейского центрального банка в этом году Еврозона столкнулась с крупнейшим оттоком за все время ее существования, а это только данные за 9 месяцев 2016 г.

Европейские инвесторы купили активов вне блока на 516,7 млрд. долларов. Под их поле зрения попадали как акции, так и облигации. В то же самое время мировые инвесторы продали номинированные в евро активы на 32,5 млрд. долларов. Таким образом, общая сумма оттока средств превысила 549 млрд. долларов или почти 3% ВВП Еврозоны.

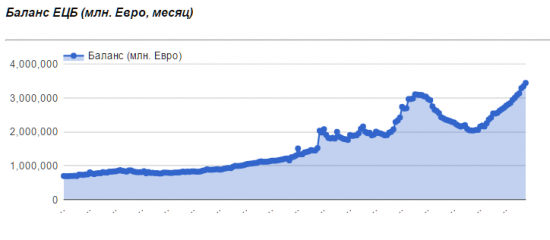

Политика Европейского центрального банка и Федерального резерва в последние годы начала расходиться. ФРС еще в 2014 г. завершила операции по выкупу долговых бумаг с рынка, а ЕЦБ расширила программу вплоть до конца 2017 г.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

Блог им. OneginE |Печатный станок ЕЦБ не работает

- 23 ноября 2016, 19:08

- |

Европейский центральный банк в этом году начал программу по выкупу корпоративных облигаций с долгового рынка Европы. Однако это до сих пор это не привело к увеличению их расходов. По расчетам J.P. morgan Chase европейский компании накопили на своих счетах рекордную за 22 года сумму.

С июля ЕЦБ приобрел корпоративные бумаги на общую суму в 44,3 млрд. евро (около 46,9 млрд. долларов). Как результат — стоимость заимствования снизилась, а выпуск облигаций увеличился.

Нефинансовые организации Европы имеют профицит денежного потока в 315 млрд. долларов, в то время как в США наблюдается дефицит в 43 млрд. долларов.

Можно было предположить, что эти деньги идут на выкуп своих акций с рынка, но по расчетам Goldman Sachs только 5% компаний делают это. Организации предпочитают размещать эти средства на депозитах в банках, несмотря даже на ультра низкую процентную ставку.

( Читать дальше )

Блог им. OneginE |Баланс центральных банков мира превысил 21 трлн. долларов

- 17 октября 2016, 16:49

- |

Источник: bloomberg.com

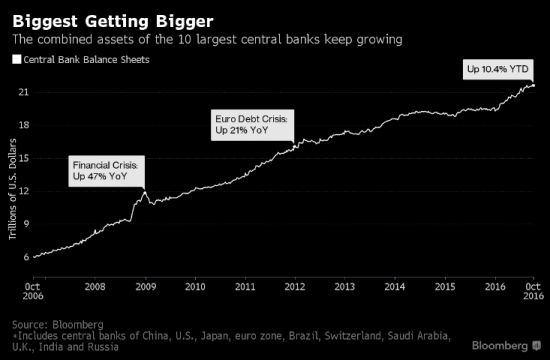

Рост баланса центральных банков совпал с одним из самых длительных «бычьих» трендов на рынках акций и облигаций. Также наблюдается четкая закономерность: скупка активов приводит к росту ценных бумаг, причем повсеместно.

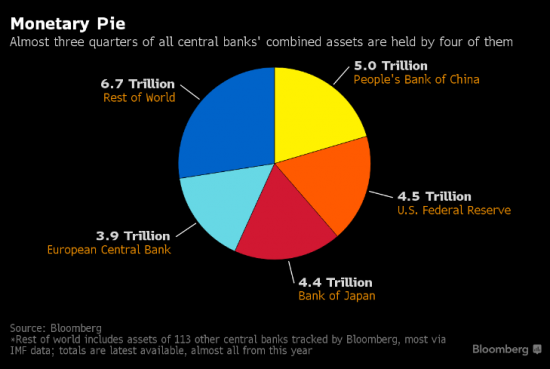

С декабря 2015 года Банк Японии совместно с Европейским центральным банком увеличили свои балансы на 2,1 трлн. долларов, в то время как ФРС и Национальный банк Китая сократили на 2%.

Практически 75% всех активов аккумулированы на счетах Китая, США, Японии и Еврозоны. Примечательно. что Национальный банк Китая обогнал по показателям Федрезерв США. Его баланс достиг 5 трлн. долларов, а ФРС только 4,5 трлн.

( Читать дальше )

Блог им. OneginE |Политика мировых центральных банков похожа не безумие

- 04 октября 2016, 21:26

- |

Всемирно известный финансист и инвестор Билл Гросс предостерегает мировые центральные банки и призывает их поменять свою монетарную политику.

Регуляторы, предпринимая активные действия, пытаются помочь экономике, вместо того чтобы отойти в сторону и позволить рынкам самим определить равновесие, говорит Билл Гросс. Также он сравнивает центральные банки с игроками в казино, пытающимися отыграться. Как известно, проигравшемуся необходимо увеличивать ставки, чтобы вернуть потерянные деньги. Так делают и регуляторы, меняя свои стратегии.

Рынок капитала подразумевает под собой эффективное распределение средств между его участниками. Однако центральные банки, скупающие активы на триллионы долларов, разрушают этот механизм. Мир ультранизких и отрицательных ставок гробит бизнес модели банков, страховых компаний и пенсионных фондов.

Если раньше кредитные организации зарабатывали на том, что привлекали средства под низкие ставки, а выдавали под более высокие, то сейчас этот спред существенно снизился.

( Читать дальше )

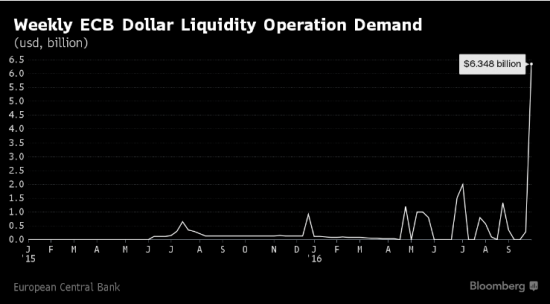

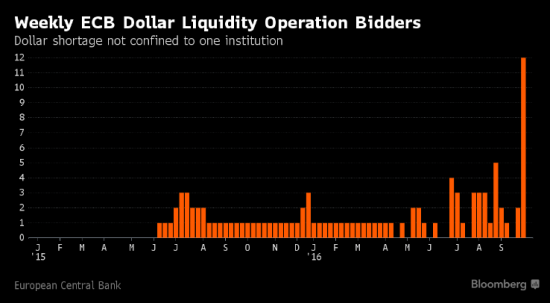

Блог им. OneginE |Европейские банки испытывают дефицит долларовой ликвидности

- 30 сентября 2016, 16:57

- |

Количество кредитных организаций, участвующих в аукционах, также возросло. Уже более 12 банкам понадобилась дополнительная ликвидность со стороны ЕЦБ.

( Читать дальше )

Блог им. OneginE |Балансы мировых ЦБ растут как на дрожжах

- 09 июня 2016, 20:02

- |

Ссылка на график

Ссылка на график

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс