Блог им. OneginE |Почему не растет рубль? Чего ждать от рынка акций? И почему падают металлы с нефтью?

- 13 ноября 2024, 16:33

- |

- комментировать

- Комментарии ( 0 )

Блог им. OneginE |Продолжаем ставить на коррекцию на российском рынке

- 20 января 2021, 11:17

- |

Продолжаем держать «шорт» по Индексу Московской биржи со стопом в 3548 п. по MMHI.

По-прежнему считаем, что на российской рынке назрела коррекция, поэтому сохраняем короткие позиции, но не исключаем, что могут рынки вынести вверх. Для ограничения рисков поставили стопы.

Наш Телеграм-канал

Блог им. OneginE |Ралли фондового рынка России уж очень напоминает события 2007 г.

- 30 мая 2019, 19:49

- |

Фондовый рынок России установил очередной исторический максимум, правда, пока это сопровождается выводом капитала.

Цены на нефть упали примерно на 8%, рынки США на 5%, а Индекс Московской биржи обновил свой рекорд. Тем самым, он действует в своей манере — непредсказуемо. Внешняя конъюнктура ухудшилась, а российские активы стали только дороже.

Одновременно с этим стоит отметить, что во вторник произошел самый сильный отток капитала с начала текущего года — с рынка забрали почти 18 млрд рублей. Вчера из этой суммы вернулось 2,4 млрд.

Нынешнее движение Индекса Московской биржи крайне схоже с тем, что мы видели в 2007 г.

Динамика Индекса Московской биржи (день)

Источник: tradingview.com

Причем в таком пилообразном восходящем тренде в 2007 г. российский рынок находился как раз перед обвалом.

( Читать дальше )

Блог им. OneginE |Американский центральный банк может подтолкнуть российские акции вверх

- 18 октября 2018, 16:10

- |

Несмотря на турбулентность на мировых рынках, фондовые рублевые площадки России имеют шансы для дальнейшего роста.

Вчера были опубликованы «минутки» ФРС, в которых подтвердились опасения о намерении регулятора и дальше повышать процентные ставки.

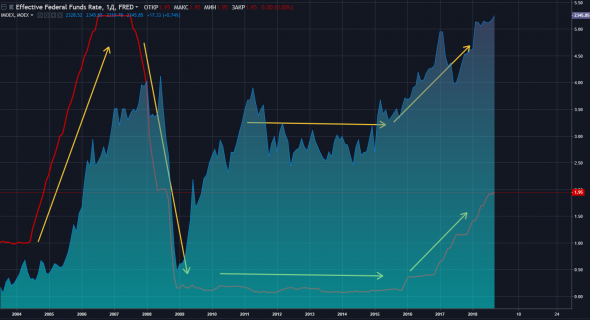

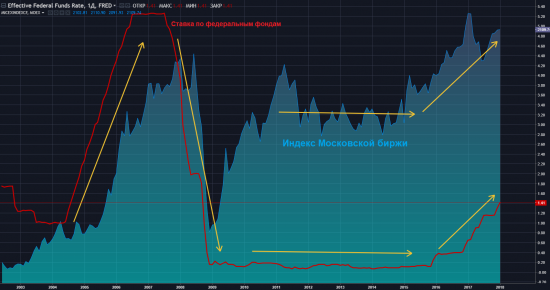

В свою очередь, с 2004 г. появилась достаточно заметная корреляция между увеличением процентных ставок в США и динамикой индекса Московской биржи. В период ужесточения монетарной политики рублевая стоимость акций растет и наоборот, при снижении ставок падают и котировки бумаг.

Также российские фондовые рынки стагнировали на протяжении 2011-2016 гг., в то время как процентные ставки в США находились на одном и том же уровне. Совпадение или нет, но Индекс Мосбиржи перешел к росту вместе с началом «закручивания гаек» за океаном.

Резюме

Данная зависимость может быть связана с тем, что повышение ставок происходит в момент роста экономики, поэтому инвесторы покупают и рисковые активы.

( Читать дальше )

Блог им. OneginE |Российский фондовый рынок продолжит свой рост

- 15 февраля 2018, 15:54

- |

С 2004 г. появилась занимательная закономерность между ставкой по федеральным фондам США и движением российского фондового рынка.

Традиционно экономисты и финансисты опасаются повышения процентных ставок в Соединенных Штатах, предрекая выход иностранцев из активов. Но рынки ведут себя крайне непредсказуемо и зачастую наперекор всем логическим мнениям. Такая же ситуация и с российским фондовым рынком. Предсказать его движение крайне сложно, а порой невозможно из-за большого количества факторов, влияющих на него.

Однако с 2004 г. сформировалась заметная корреляция между поведением российского рублевого фондового рынка и изменением процентных ставок в США. Если ставки растут, то и Индекс Московской биржи тоже идет вверх, если ставки падают также поступает и индекс. Кроме того, если ставки стоят на месте, то и российские акции бьются в боковике.

Резюме

( Читать дальше )

Блог им. OneginE |Капитализация фондового рынка России выросла на 1 трлн рублей

- 28 ноября 2017, 19:35

- |

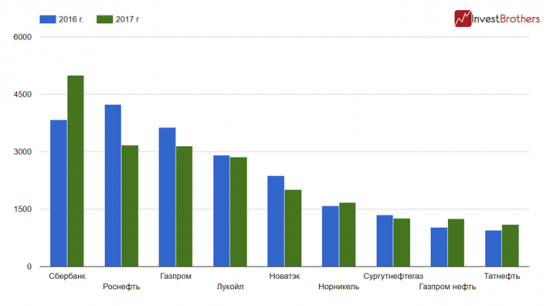

Капитализация фондового рынка России за два месяца выросла на 1 трлн рублей. Спасибо “Сбербанку”!

По итогам вчерашнего торгового дня капитализация торгующихся на Московской бирже компаний составила 36,7 трлн рублей. С сентября стоимость организаций выросла почти на 1 трлн рублей.

Самый большой вклад в рост стоимости российского рынка внес “Сбербанк”, его капитализация увеличилась за это время на 729 млрд рублей, обеспечив тем самым 73% прироста. Разочарованием этих двух месяцев стали акции “Магнита”, его стоимость упала на треть или на 332 млрд рублей. Также заметно потеряли в цене и ценные бумаги “Роснефти” – 231,6 млрд рублей.

Стоит отметить, что компаний с капитализацией больше 1 трлн рублей стало на одну больше. В этот “клуб” вошла и “Татнефть”. Напомним, что ранее в этом году из него вышел “Магнит”.

На эти девять компаний приходится около 58% капитализации всего российского рынка. “Сбербанк” в свою очередь закрепился на уровне в 5 трлн рублей, в то время как всего два года назад стоил около 1,8 трлн.

( Читать дальше )

Блог им. OneginE |Горячий капитал пришел на фондовый рынок России

- 25 ноября 2016, 11:00

- |

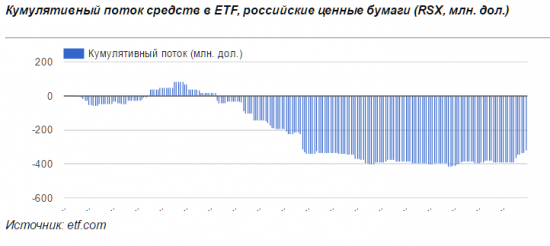

Российский фондовый рынок пользуется популярностью у спекулянтов после победы Дональда Трампа на выборах в США. Если индексы Англии и Германии остались на прежних уровнях, а в Бразилии и Индии они даже упали, то наш ММВБ прибавил 7%, а РТС на 5%.

Также инвесторы вкладывают свои средства в фонды, инвестирующие в Россию. В торгуемый на бирже фонд (ETF RSX) за 2 недели пришло около 66 млн. долларов, что сопоставимо с 3,5% от активов под управлением.

Несмотря на то что с начала года отток средств из RSX все еще отрицательный, но тенденция переломлена. Так как эти инвестиции относительно небольшие, то они вряд ли способны сильно повлиять на котировки акций. Однако их стоит воспринимать как настроения спекулянтов. И пока горячий капитал идет в Россию.

Также как барометр можно использовать акции Сбербанка. Ценные бумаги эмитента являются самыми ликвидными на рынке и в них гораздо меньше политической составляющей, чем в Газпроме, и пока они растут. С момента оглашения результатов выборов они прибавили почти 9%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс