Блог им. OneginE |Популярность американских акций в мире падает

- 06 мая 2019, 20:15

- |

Иностранные инвесторы продолжили избавляться от американских акций.

На протяжении 10 месяцев подряд нерезиденты являются чистыми продавцами акций компаний из США. Так за февраль они продали бумаг на 10,7 млрд долларов, а за первые два месяца года на 41,7 млрд.

Чистые операции по американским акциям (млрд дол.)

Источник: ФРС

За весь прошлый год иностранцы продали акций на 130 млрд долларов, причем основные распродажи пришлись на май и июнь, тогда, за два месяца они реализовали бумаг на 53,6 млрд долларов.

Кроме того, после февральской коррекции 2018 г. нерезиденты отстранились от американских акций. Лишь в апреле прошлого года наблюдались осторожные покупки в 6 млрд долларов.

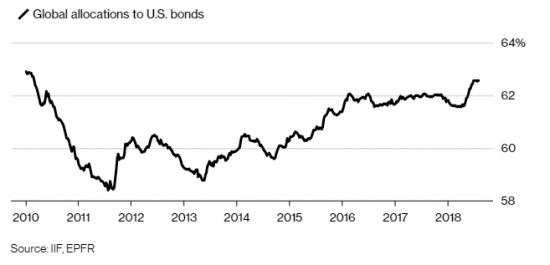

На этом фоне растут объемы покупок облигаций США, к примеру, за январь-февраль ими же было куплено долговых бумаг государственных агентств на 45 млрд долларов, то есть произошло своего рода замещение.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 1 )

Блог им. OneginE |Какой индикатор оповестит о кризисе в экономике США за несколько месяцев до его начала?

- 13 марта 2019, 12:15

- |

Вероятность наступления рецессии в экономике США увеличилась.

По подсчетам Федерального резервного банка Нью-Йорка, рецессия наступит в США в течение одного года с вероятностью в 24,6%, что является рекордным значением с июля 2008 г.

Вероятность наступления рецессии в экономике США (%)

Источник: ФРБ Нью-Йорка (теперь данная статистика доступна на нашем сайте в разделе «статистика США»)

Для расчета вероятности ФРБ использует разницу между доходностями по 10-ти летним и 3-х месячным гособлигациям США. Именно кривая доходности является одним из главных опережающих индикаторов, который может предсказать кризис за несколько месяцев до его наступления, считают в центральном банке.

По нашим наблюдениям, за последние тридцать лет обвал на фондовых рынках США начинался в среднем через 261 день после достижения вероятности в 23%. Данный уровень был пройден в январе 2019 г. То есть, если опираться на средние показатели, то очередное коррекционное движение должно возобновиться к сентябрю-октябрю 2019 г.

( Читать дальше )

Блог им. OneginE |США ставит новые рекорды по объемам экспорта нефти

- 22 февраля 2019, 22:48

- |

Соединенные Штаты установили не только рекорд по добыче нефти, но и по ее зарубежным поставкам.

На фоне сокращения добычи нефти в странах ОПЕК+, США наращивают свое производство. Впервые в своей истории оно достигло 12 млн баррелей в день.

Способствует столь значимым объемам рост производства на сланцевых месторождениях. А в бассейне Permian среднесуточная добыча в следующем месяце должна будет преодолеть 4 млн баррелей, прогнозируют в Минэнерго США.

Кроме того, крупнейший в мире производитель нефти продолжил наращивать экспортные поставки. Также впервые в истории объем зарубежных продаж достиг 3,6 млн баррелей в день.

Экспорт нефти из США (тыс. бар. в сутки)

Источник: Минэнерго США

Таким образом, Соединенные Штаты пользуются действиями ОПЕК+ и занимают свободные ниши.

( Читать дальше )

Блог им. OneginE |На рынке ценных бумаг США могут быть надуты огромные пузыри!

- 23 августа 2018, 16:58

- |

Американский рынок акций установил новые максимумы. Кроме того, побит рекорд продолжительности бычьего рынка за всю историю — 3453 дня. Однако пузырь на рынке ценных бумаг США может только зарождаться.

Американская экономика прибавила во втором квартале 4,1%, при ее размерах это очень хороший темп. Кроме того, поочередно вводятся санкции и торговые ограничения в отношении других стран.

Также происходит сокращение баланса ФРС — с начала года он снизился на 215 млрд долларов. Помимо этого Федрезерв ужесточает монетарную политику, поднимая процентные ставки.

После налоговой реформы в США американские компании уже вернули страну 400 млрд долларов. По оценкам Invesco, общий объем репатриации может достичь 1,5 трлн долларов.

Все это уже вызвало отток капитала с развивающихся стран. И, похоже, это только начало.

Из-за девальвации национальных валют операции carry-trade, которые были популярны и в России, стали приносить убыток, это привело к еще более сильному оттоку капитала.

( Читать дальше )

Блог им. OneginE |Почему экономика США близка к рецессии?

- 20 февраля 2018, 09:56

- |

Долговой рынок США подает первые признаки надвигающейся рецессии.

Разница между доходностями по 30-летним и 10-летним государственным облигациям Соединенных Штатов приближается к нулю. По итогам прошлой пятницы спред между ставками составил лишь 0,26 процентных пункта, в 2010 г. он был равен 1,6 процентных пункта.

Напомним, что традиционно в период роста экономики разница между доходностями по длинными и короткими облигациям растет, а в моменты рецессии или перед ней она выравнивается и переходит в отрицательную зону.

В последний раз спред между 30-летними и 10-летними гособлигациями США был близок к нулю в 2005-2007 гг. И именно в 2007 г. в Америке начался “Ипотечный кризис”.

В глубокую отрицательную зону разница доходностей уходила еще в 1999-2000 гг., как раз прям за несколько месяцев до обвала на фондовых площадках Соединенных Штатов.

Резюме

Налоговые реформы, принятые в конце 2017 г., должны оказать поддержку экономике США. Вполне возможно, что этими действиями власти страны пытаются придать импульс деловой активности на фоне ужесточения монетарной политики.

( Читать дальше )

Блог им. OneginE |Рецессия в США может не наступить еще около 2-х лет

- 25 ноября 2017, 11:16

- |

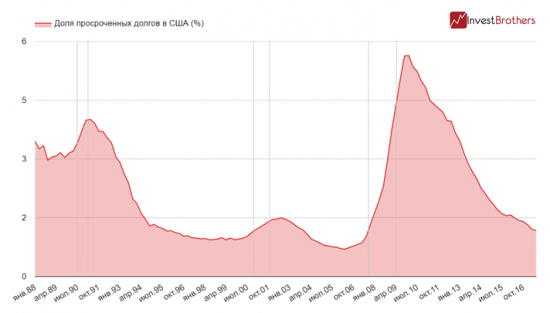

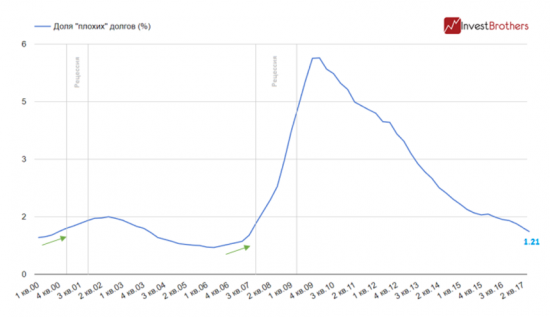

Объем просроченной задолженности в США продолжил снижаться – по итогам 3-го квартала 2017 г. он опустился к новым минимума десятилетия.

К началу четвертого квартала текущего года общая доля просроченной задолженности в Соединенных Штатах опустилась до 1,17%, чего не было с третьего квартала 2007 г. По сравнению с показателями предыдущего квартала “просрочка” снизилась на 0,3 базисных пункта.

В пиковые значения 2009-2010 г. объем проблемной задолженности возрастал до 5,64%.

Традиционно доля невозвратных кредитов начинает расти за несколько кварталов до наступления рецессии в США. Так было в начале 90-х, в начале 2000-х и в 2007-2009 гг. К примеру, перед последним спадом экономической активности “просрочка” начала расти за семь кварталов до его начала – с третьего квартала 2006 г., то есть почти два года. Такой же срок был и в 2000-х.

Резюме

Если опираться на эти показатели, то США могут столкнуться с рецессией минимум только через два года. Напомним, что причиной “Ипотечного кризиса” стал массовый невозврат долгов по ипотечным займам. То есть, обычно проблемы приходят именно с долгового рынка.

( Читать дальше )

Блог им. OneginE |На что обратить внимание перед тем, как “шортить” Америку?

- 28 августа 2017, 11:33

- |

Вопреки ожиданиям множества аналитиков и экспертов американская экономика может быть гораздо дальше от рецессии, чем предполагается.

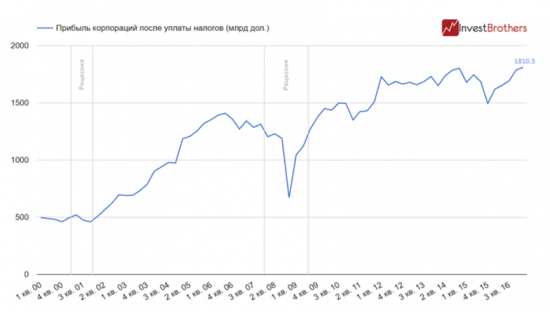

Корпорации Соединенных Штатов показали рекордную за всю историю прибыль после уплаты налогов. По итогам первого квартала 2017 г. она превысила 1,8 трлн долларов, обновив предыдущий рекорд на 9 млрд долларов.

Прибыли компаний Америки находились в определенного рода стагнации с первого квартала 2012 г., колеблясь от 1,7 до 1,8 трлн долларов, однако в 2015 г. они начали снижаться, вселяя страх скорого обвала. На этом фоне фондовые рынки США перешли к падению и казалось, что вот-вот их ждет чудовищная коррекция.

Запущенные печатные станки выправили ситуацию и уже в 2017 г. установлен новый рекорд по объему прибыли. Таким образом, благодаря центральным банкам мира произошла горизонтальная коррекция, а не вертикальная, как это было в 2008 г.

( Читать дальше )

Блог им. OneginE |Насколько опасен для России сжиженный газ из США?

- 10 августа 2017, 11:19

- |

На сегодняшний день Соединенные Штаты не являются как чистыми импортерами, так и чистыми экспортерами газа. В этом году им удалось выйти в ноль. Теперь они готовятся наращивать свой экспорт.

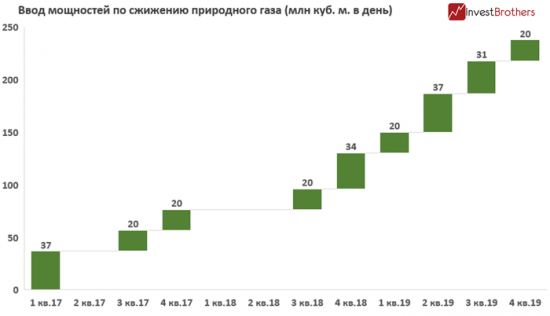

К концу прошлого года заводы по сжижению газа в США могли в день перерабатывать до 1,4 млрд куб. футов газа или примерно 39,6 млн куб. м. В первом квартале 2017 г. были введены дополнительные мощности по сжижению еще 37 млн куб. м. газа в день. По итогам всего года производительность увеличится на 76,5 млн куб. м. в день.

Согласно данным Министерству энергетики Соединенных Штатов в 2018 г. будут введены дополнительные мощности по сжижению 54 млн куб. м. в день., а в 2019 г. еще 108 млн куб. м. Таким образом, уже через два с половиной года США будут способны экспортировать до 100 млрд куб. м. в год. К примеру, в 2016 г. Газпром поставил на зарубежные рынки 178,3 млрд куб. м. голубого топлива.

По прогнозу Минэнерго Америки к декабрю 2018 г. экспорт СПГ достигнет уровней в 48 млрд куб. м. газа в год или 27% от российских объемов. А к 2020 г. страна выйдет на третье место в мире по мощностям сжижения газа, уступая только Австралии и Катару.

( Читать дальше )

Блог им. OneginE |Дождались! Американская нефть выходит на международные рынки

- 02 июня 2017, 11:19

- |

Объем экспорта нефти из США достиг максимальных значений за всю историю – на прошлой неделе Соединенный Штаты продавали за рубеж 1,3 млн баррелей в сутки.

Предыдущий рекорд был также установлен в текущем году. В начале февраля США отправили на экспорт 1,2 млн баррелей. Американская нефть стала активно поступать на международный рынок с начала текущего года. Пока поставки резко прыгают между 0,5 млн и 1,3 млн баррелей в сутки, однако это заметно больше, чем было в прошлом году. Среднесуточный объем экспорта в 2016 г. находился на уровне 485 тыс. баррелей, в текущем этот показатель поднялся до 785 тыс.

Если брать в расчет последние данные Министерства энергетики США, то Америка вышла на девятое место в мире по объему экспорта нефти. Она опередила Казахстан, Мексику, Великобританию, Объединенные Арабские Эмираты, Азербайджан и Катар, также страна вплотную приблизилась к Норвегии, до которой ей не хватает каких-то 46 тыс. баррелей.

( Читать дальше )

Блог им. OneginE |Экспорт нефти из США увеличился на 12%

- 28 марта 2017, 20:48

- |

Соединенные Штаты увеличили свои экспортные поставки нефти в 2016 г. Рост по отношению к 2015 г. составил 12%, а общий объем составил 520 тыс. баррелей в сутки.

Несмотря на падение добычи нефти в США в 2016 г., страна смогла нарастить ее зарубежные поставки. Кроме того, 42% всего сырья было продано не Канаде. К примеру, в 2015 г. на страну кленового листа пришлось около 92% всего американского экспорта. Таким образом, Соединенные Штаты начали «прощупывать» почву на других континентах.

Напомним, в 2015 г. правительство США разрешило продавать свою нефть за рубеж, с тех пор и началось постепенно завоевание новых рынков. Основным сдерживающим фактором роста экспорта является падение производства.

В то же самое время объем импорта нефти в разы превосходит объем экспорта, что делает фрахт танкеров гораздо привлекательнее. В США они приходят груженые, а обратно идут пустыми, поэтому стоимость перевозки из Соединенных Штатов ниже, чем в саму страну, чем и пользуются производители. По прогнозу Министерства энергетики США стоимость фрахта сырья из Америки продолжит снижаться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс