Блог им. OneginE |Когда американский рынок акций начнет свое падение?

- 10 марта 2017, 15:03

- |

Американские фондовые рынки все никак не могут остановиться и штурмуют новые высоты. Хоть в последние несколько дней индексы и отступили от своих максимумов, но пока это больше похоже на передышку и небольшую коррекцию, чем на разворот.

С минимальных значений 2009 г. американский фондовый рынок вырос уже на 250%, столь продолжительного ралли не было уже давно. К примеру с 2003 по 2007 гг. индексы прибавили около 103%. На этом фоне даже инсайдеры не хотят покупать акции своих компаний, несмотря на то что дела у корпораций США идут неплохо.

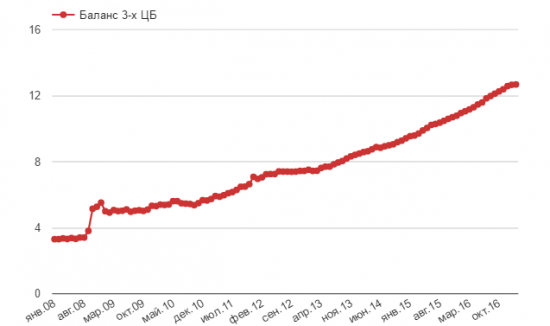

Основной причиной данного роста была сверх мягкая монетарная политика центральных банков мира. ФРС с 2008 г. напечатала около 3,5 трлн ничем не обеспеченных долларов. Сейчас этим активно занимаются ЕЦБ и Банк Японии. В общей сложности, за 9 лет ими было напечатано около 9,3 трлн долларов. Учитывая, что инфляции в западном мире только сейчас приближается к 2%, то эти деньги куда-то да должны были хлынуть. Сначала это был долговой рынок — доходность по облигациям упала в прошлом году до исторических минимумов. (Напомним, что доходность падает при росте стоимость облигации.)

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. OneginE |США приступили к распродаже стратегических запасов нефти

- 08 марта 2017, 21:23

- |

Если раньше были только намерения, то сейчас Соединенные Штаты перешли к действиям — страна впервые с марта 2014 г. начала продавать свои стратегические запасы нефти.

За неделю с 24 февраля по 3 марта 2017 г. объем стратегических резервов сырья сократился на 251 тыс. баррелей. Согласно одобренному плану в 2017 г. на рынок поступит около 18 млн бочек нефти из запасов США, в 2018 г. около 25 млн, а в 2019 порядка 22 млн. В общей сложности за период с 2017 г. по 2025 г. планируется продать до 190 млн баррелей.

На сегодняшний момент хранилища по содержанию стратегической нефти способны вместить до 713,5 млн баррелей, сейчас в них чуть меньше 695 млн баррелей, таким образом они заполнены более, чем на 97%. Целью распродажи части резервов является обновление сырья и ремонт хранилищ.

Если США действительно в этом году реализуют из своих резервов 18 млн бочек нефти и если они приступят к действию сегодня, то предложение на рынке «черного золота» вырастет почти на 59 тыс. баррелей в сутки.

( Читать дальше )

Блог им. OneginE |Опасность сланцевой нефти пока преувеличена

- 03 марта 2017, 23:41

- |

Количество буровых вышек в США продолжает расти. За неделю их объем увеличился еще на 7 штук и по состоянию на 3 марта добычу в США обеспечивало уже 609 нефтяных установок.

До рекордных значений октября 2014 г. еще далеко, тогда в эксплуатации находилось 1601 вышка. Однако текущее количество позволяет добывать около 9 млн баррелей нефти в день. Такой же уровень производства наблюдался и в 2014 г., но обеспечивало его почти на 1000 установок больше.

Это стало возможно благодаря повышению отдачи от одной скважины. Если два года назад одна нефтяная вышка извлекала около 5,5 тыс баррелей в день, то сегодня в 3 раза больше. Но стоит отметить, что с мая 2016 г. этот показатель стремительно падает. Похожая история произошла и в 2009 г., когда цены на сырье резко обвалились. Низкие котировки на «черное золото» вынудили компании отказаться от неэффективных вышек.

( Читать дальше )

Блог им. OneginE |Экономическая модель США может дать сбой в ближайшие годы

- 01 марта 2017, 13:31

- |

Спрос на американские долговые бумаги продолжает снижаться. Вчерашний спрос на гособлигации США оказался наихудшим с декабря 2015 г.

В последний день февраля Казначейство Соединенных Штатов проводило размещение облигаций со сроком обращения 1 год. Предложение, как обычно, составило 20 млрд долларов, а вот спрос опустился ниже 63 млрд долларов. Его средний объем в последние 4 года держался на уровне в 95 млрд долларов. Тем самым инвесторы готовы были купить бумаг на 32 млрд долларов меньше, чем обычно. Также стоит отметить, что в этот раз в аукционе не принимал участие Федрезерв.

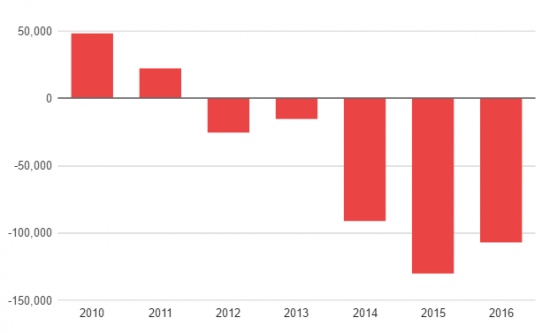

Интерес инвесторов к новым долговым бумагам США заметно снизился, это видно на примере прошлого года, когда нерезиденты избавились от гособлигаций Америки на 142 млрд долларов.

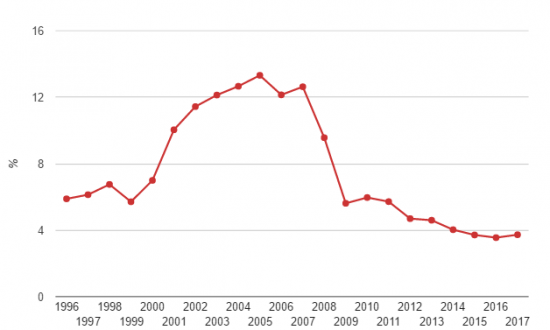

Кроме того, в последнее время среднедневной оборот долговых бумаг Соединенных Штатов опустился до крайне низких показателей. Если в 2008 г. средний объем торгов составлял около 11-12% от общего объема выпущенных гособлигаций США, то сегодня всего лишь 3,73%. И данная ситуация наблюдается уже около четырех лет.

( Читать дальше )

Блог им. OneginE |Нефтяная промышленность США возродилась и отобрала долю рынка у ОПЕК

- 27 февраля 2017, 10:29

- |

Нефтяная промышленность США возродилась и пытается выйти на международные рынки. И пока ей это удается без особых препятствий, тем более, что ОПЕК самоустранилась и ограничила свою конкурентную борьбу.

Добыча нефти в США впервые с апреля 2016 г. превысила 9 млн баррелей, тем самым выйдя на уровень 2014 г. С октября прошлого года нефтяники Соединенных Штатов увеличили свое производство аж на 551 тыс баррелей в сутки. Тревожная новость для котировок «черного золота» — практически вся новая американская нефть пошла за границу.

С середины осени прошлого года объем экспорта вырос более, чем на 800 тыс. баррелей в сутки, в то время как за этот же период ОПЕК сократила свое производство на 819 тыс. бочек в день. Получается, что Соединенные Штаты пользуются соглашением ОПЕК в своих интересах и начинают экспансию зарубежных рынков. С начала 2017 г. США увеличили поставки своей нефти за границу на 484 тыс. баррелей в сутки, а с начала февраля на все 644 тыс.

( Читать дальше )

Блог им. OneginE |Россия сократила отставание от США в экспорте военной техники

- 22 февраля 2017, 12:09

- |

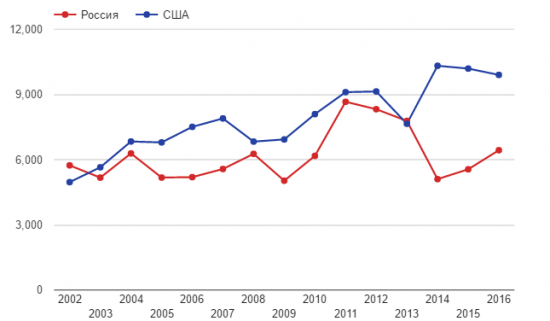

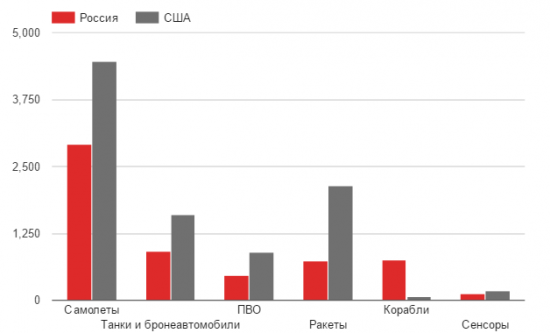

По итогам 2016 г. Россия заняла второе место по объемам экспорта военной техники. За прошлый год наша страна продала вооружений на 6,4 млрд долларов — лучший показатель за последние 3 года.

На первом месте традиционно разместились США, за 2016 г. они реализовали техники на 9,9 млрд долларов. За минувший год нашей стране удалось сократить отставание от Соединенных Штатов на 1,2 млрд долларов.

Основными экспортными товарами двух стран являются самолеты, танки с бронеавтомобилями, системы ПВО и ракеты. В 2016 г. объем российских поставок воздушной техники составил 2,9 млрд долларов, что на 40 млн меньше, чем в 2015 г. А вот по другим основным направлениям наша страна продала больше. Однако до рекордных уровней 2011 г. нам еще далеко, тогда экспорт военной техники составил 8,7 млрд долларов.

( Читать дальше )

Блог им. OneginE |США могут стать главным конкурентом России на европейском рынке газа

- 21 февраля 2017, 21:31

- |

Россия и США являются геополитическими соперниками уже давно. К сожалению, на множестве фронтов наша страна проиграла. Если в середине двадцатого столетия СССР по объему экономики шла сразу за Соединенными Штатами, то 2015 г. закончила 12 месте.

Напомним, что в 2013 г. Россия занимала 8 строчку и столь драматическое падение стало причиной действий США. Во-первых, американское правительство было инициатором ввода санкций против нашей страны. Во-вторых, из-за сланцевых компаний все тех же Соединенных Штатов на рынке нефти началась «ценовая война», которая привела к обвалу котировок на «черное золото».

Теперь США пытаются выйти на европейский рынок природного газа, где, как известно, именно Россия играет одну из ключевых ролей. По данным отчета BP доля российского газа в потреблении крупнейших стран Европы достигает 47%.

Добыча «голубого топлива» в нашей стране стагнирует вот уже 6 лет. По расчетам Joint Organisations Data Initiative в 2016 г. в России было добыто 642 млрд куб. м. газа, что на 11,6 млрд меньше, чем в 2010 г. Доля экспорта осталась примерно на том же уровне в 30% и составила около 190 млрд.

( Читать дальше )

Блог им. OneginE |США потеснили ОПЕК и Россию на нефтяном рынке

- 15 февраля 2017, 19:04

- |

Экспорт нефти из Соединенных Штатов практически удвоился за неделю. Впервые за всю свою историю из США вывозилось более 1 млн баррелей в день. По сравнению с показателями на 3 февраля 2017 г. объем вырос на 459 тыс. баррелей в сутки.

О риске выхода американской нефти на международные рынки говорилось уже давно, однако экспорт сырья из страны стабильно находился на одном и том же уровне. Но за неделю с 4 по 10 февраля среднесуточный объем продаж вырос с 567 тыс. баррелей до 1 млн.

В прошлом году в среднем объем экспорта находился на уровне в 485 тыс. бочек в день. В этом году он уже поднялся до 695 тыс. баррелей. На наш взгляд, основной причиной этому может быть разница между ценами на американскую нефть и на европейскую. Так как нефтеперерабатывающая промышленность США работает крайне эффективно, то они могут дополнительно зарабатывать на покупке более дешевой нефти у стран Персидского залива или у Канады и продавать более дорогую в Европу. Тем более, что потребителям из Старого Света экономически эффективнее покупать у Соединенных Штатов.

( Читать дальше )

Блог им. OneginE |Центральный банк Швейцарии скупает американские акции

- 10 февраля 2017, 10:20

- |

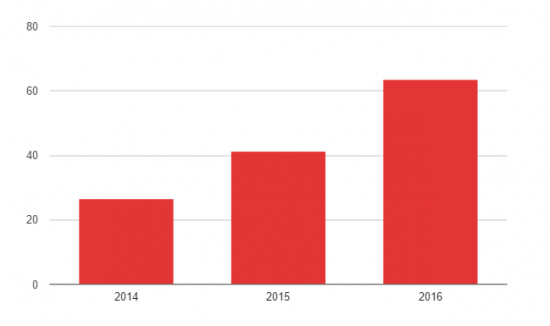

Национальный банк Швейцарии владеет акциями американских компаний на 63,4 млрд долларов. За четвертый квартал 2016 г. объем его портфеля увеличился на 1,6%.

Если у тебя есть возможность печатать деньги и покупать на них акции вне зависимости от цены это было бы замечательно. Однако Национальный банк Швейцарии открыто заявляет, что делает это.

Согласно данным Комиссии по ценным бумагам и биржам регулятор Швейцарии аккумулировал у себя на балансе акций американских корпораций на 63,4 млрд. долларов. По итогам 2014 г. эта сумма не превышала 27 млрд долларов. Таким образом, за последние два года объем активов увеличился почти в 2,4 раза. А мировые инвесторы все гадают, почему фондовые рынки Америки так и не падают.

Как передает информационный сайт Zerohedge это стало возможно благодаря валютным манипуляциям и монетизации различного рода активов, включая облигации и акции.

( Читать дальше )

Блог им. OneginE |Саудовская Аравия увеличила экпорт нефти в США в полтора раза

- 09 февраля 2017, 09:48

- |

Несмотря на обещания Дональда Трампа избавиться от зависимости от импорта нефти из ОПЕК, она продолжает расти. С декабря поставки из Саудовской Аравии увеличились в полтора раза.

Среднесуточный объем импорта из Саудовской Аравии подскочил до 1,4 млн. баррелей, в то время как в середине декабря он равнялся 945 тыс. баррелей. В среднем за первый месяц года из ближневосточного королевства ввозили по 1,3 млн. бочек в день. Также выросли поставки из Венесуэлы и Ирака. С ноября прошлого года импорт сырья из этих двух стран увеличился на 120 и 113 тыс. баррелей в сутки соответственно.

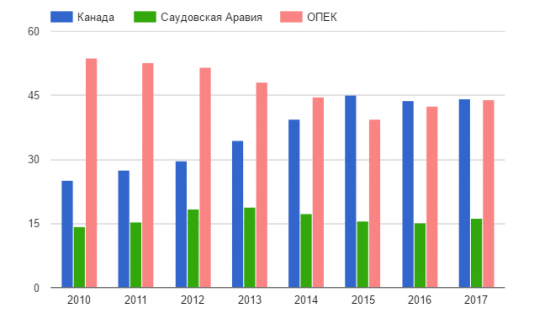

С момента избрания президента США доля ОПЕК на рынке нефти Америки увеличилась на 1 процентный пункт и теперь составляет почти 41%. Наибольший вес приходится на Саудовскую Аравию — 17,2%. А вот поставки из соседней Канады упали 1,7 процентных пункта.

Нефтяной картель после потери своей доли принялся активно ее возвращать. В период с 2010 по 2015 гг. его вес в общих поставках беспрерывно снижался. Так, если в начале десятилетия более 53% всего импорта приходилось на ОПЕК, то к 2015 г. он опустился до 39,3%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс