Блог им. Quantrum |Python в помощь тестированию структурных продуктов

- 06 августа 2019, 15:29

- |

Воодушевлённый статьёй с рекламой структурных продуктов на Хабре, адаптировал python-скрипт для их самостоятельного тестирования. Основная идея в том, что подобные продукты предлагают 100% защиту капитала. А учитывая 10 лет бычьего рынка, исторические показатели подобных продуктов одурманивают безрисковым раем.

Скрипт подойдёт для быстрого и понятного тестирования своих портфелей с ребалансировкой в разные периоды. Ну а кому-то данный инструмент может пригодиться для самостоятельного построения подобных стратегий. Их наипростейшей формы. Однако брокеры пишут, что это не каждому под силу.

Код выложен в GitHub в виде Jupyter-блокнота. Поехали!

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 16 )

Блог им. Quantrum |Маркет-нейтральная стратегия на производных VIX

- 11 декабря 2018, 22:34

- |

В этой статье рассмотрим простейшую маркет-нейтральную стратегию из производных инструментов на индекса страха для S&P 500 (VIX). В основу положим контанго фьючерсов на VIX. Будем опережать SPY.

Использовать будем ETF на фьючерсы разных сроков. Всё это мы приготовим в Quantopian. Поехали!

( Читать дальше )

Блог им. Quantrum |Простая стратегия с фундаменталом для Quantopian

- 01 декабря 2018, 21:48

- |

Данный алгоритм появился из стороннего примера, найденного на Quantopian. Я его оптимизировал и сопроводил обильными комментариями на русском. Это не лучшее использование воронок (Pipeline). Но зато использует произвольные факторы (CustomFactor).

Всё это появилось по просьбе автора MindSpace.ru, Оксаны Гафаити. Поехали!

( Читать дальше )

Блог им. Quantrum |Защитит ли портфель от просадок крипты?

- 11 сентября 2018, 21:13

- |

Ни для кого не секрет, что рынок криптовалют обладает феноменальной волатильностью, по причине своей молодости и отсутствию регулирования. На регулируемых рынках в борьбе с волатильностью помогает портфель, представляющий собой набор активов с периодической ребалансировкой.

Поможет ли портфель на рынке криптовалют? И позволит ли он сохранить и приумножить биткойн (BTC)? Мы в команде решили это проверить. Одним из условий создания портфеля была простота его поддержания. Подбор и поиск активов мы проводили с помощью Jupyter на Python. Разбору кода мы посвятим отдельную статью. А в этот раз рассмотрим, какие портфели нам удалось получить.

Анализ и поиск возможностей будем осуществлять за последний год, начиная с августа 2017 года. За этот короткий период были резкие взлёты монет, сопровождаемые не менее быстрыми падениями.

( Читать дальше )

Блог им. Quantrum |Как Python помогает заменить финконсультантов

- 15 августа 2018, 21:52

- |

В продолжение статьи о вреде избыточной диверсификации создадим полезный инструментарий️ по подбору акций. После этого сделаем простую ребалансировку⚖️ и добавим уникальные условия технических индикаторов, которых так часто не хватает в популярных сервисах. А затем сравним доходность отдельных активов и различных портфелей.

Во всем этом задействуем Pandas и минимизируем количество циклов. Погруппируем времянные ряды и порисуем графиков. Познакомимся с мультииндексами и их поведением. И всё это в Jupyter на Python 3.6.

( Читать дальше )

Блог им. Quantrum |Завещание Баффета или о чём молчат финконсультанты

- 09 августа 2018, 14:31

- |

У. Баффет завещал жене после своей смерти️ вложить все средства в биржевой фонд ETF на S&P 500 (VOO) и жить в своё удовольствие️. Однако книги, интернет и финконсультанты призывают нас составлять диверсифицированные портфели с обязательным включением в них облигаций. К слову, о диверсификации Баффет тоже отзывается не лестно и призывает все яйца хранить в одной корзине, просто внимательно за ней присматривать.

В данной статье мы попробуем разобраться, стоит ли верить оракулу из Омахи или прислушаться к финансовым консультантам. А поможет нам в этом Python и Quantopian.

( Читать дальше )

Блог им. Quantrum |Индикатор KST и другие приключения с ROC

- 02 августа 2018, 15:35

- |

В этот раз повторим на Python индикатор KST (Know Sure Thing), созданный Мартином Прингом. Если вы подписаны на StockCharts.com, то вы получаете платную рассылку обзоров рынка от Джона Мэрфи и Мартина Принга. Принг в своих анализах постоянно ссылается на свой индикатор KST. И у него всегда всё складно и точно совпадает.

Я же в бессонных поисках граалей решил повторить индикатор KST и провести коротенький анализ за предыдущие 14 лет.

( Читать дальше )

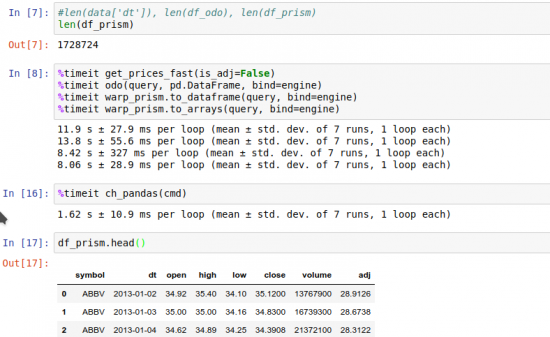

Блог им. Quantrum |Как быстро из PostgreSQL и ClickHouse получить в Python длинные истории цен

- 15 июля 2018, 20:43

- |

Разбил много ☕кружек в поисках решения для ️быстрого получения длинных историй цен для большого количества активов в Python. Ещё имел смелость желать работать с ценами в numpy-массивах, а лучше сразу в pandas.

Стандартные подходы в лоб работали разочаровывающе, что приводило к выполнению запроса к БД в течение 30 секунд и более. Не желая мириться, я нашёл несколько решений, которые полностью меня удовлетворили.

( Читать дальше )

Блог им. Quantrum |Бэктестинг: торгуем SPY по сигналам RSI(3)

- 16 ноября 2017, 21:50

- |

В этот раз будем тестировать стратегию разворотов по сигналам 3-х-дневного индикатора RSI. Начнем с проведения анализа пересечения границ перепроданности/перекупленности методом, описанным в предыдущей статье.

Анализ и тесты будем проводить на Python, используем библиотеку Zipline и Quantopian.

( Читать дальше )

Блог им. Quantrum |Алготрейдинг: о чём расскажет RSI?

- 18 октября 2017, 21:49

- |

При бэктестингах индикатора RSI заметил разное поведение на разных активах. На некоторых активах сигналы перекупленности и перепроданности по RSI за короткий период (2-5 дней) работают одинаково хорошо в обе стороны, а иногда преобладает только один сигнал. На крупных индексах за последние 10 лет лучше работает сигнал перепроданности⤴.

При поиске ответа на «Почему?» удалось найти решение для определения оптимального периода RSI и лучших порогов. Итак, проанализируем это вместе на Python.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс