Тимур Гайнетьянов

🐳 ОФЗ ждёт дальнейшее погружение, ведь Минфин вновь при размещении ставит рекорды по доходности

- 21 августа 2024, 20:46

- |

Предыдущий исторический рекорд доходности Минфина в 15,82% при размещении новеньких ОФЗ был поставлен 7 августа в ОФЗ 26247 $SU26247RMFS5

Тогда мы с вами констатировали, что спрос с фиксированным купоном был небольшой (86,469 млрд. руб.). При этом у флоатера ОФЗ 29025 $SU29025RMFS2, спрос был более чем приличный (236,6 млрд руб).

Что же, за прошедшие 2 недели ситуация у Минфина с размещениями лучше не стала.

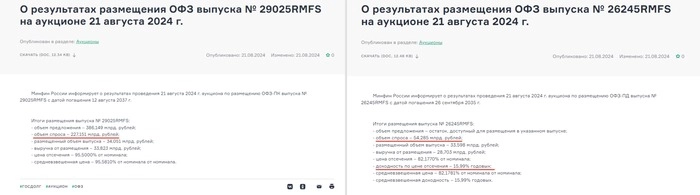

Сегодня прошло два аукциона (рис 1 и 2):

— Тот же флоатер 29025 и аналогично высокий спрос (227 млрд. руб.). Занял Минфин 34,051 млрд. руб.

— ОФЗ 26245 $SU26245RMFS9, объём спроса стал меньше – 54,285 млрд. руб. Доходность стала больше — 15,99% годовых.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308455-o_rezultatakh_razmeshcheniya_ofz_vypuska__26245rmfs_na_auktsione_21_avgusta_2024_g.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308455-o_rezultatakh_razmeshcheniya_ofz_vypuska__26245rmfs_na_auktsione_21_avgusta_2024_g.Пока мы видим, что Минфин остановился в символическом шаге и не стал занимать по 16%+. При этом доходность в 15,99% профессиональных участников заинтересовать особо не может.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Что послужило триггером для стремительного роста золота в мире?

- 20 августа 2024, 21:34

- |

Забавно наблюдать как крупнейшие прозападные СМИ (вроде Barrons, Guardian и т.п.) объясняют всем вокруг почему золото так активно штурмует новые рекорды.

Основной нарратив: «Разворот ФРС близко!». Согласен, связь ставок ФРС и цены золота разбирали и ждали это ралли.

Вот только почему тогда золото особо не падало в 2022, когда ФРС стали активно ставку поднимать с 0,25 в начале 2022 до 5,5 летом 2023. Почему всё это время не было падения цены золота? Т.е. там связь между ставками и золотом не работала получается, а сейчас работает? Или может быть есть какой-то ещё драйвер роста спроса на золото?

Последние лет 50 у США был отличный инструмент привлечения денег в свою экономику. Если говорить совсем простыми словами, то если происходит где-то в мире кризисная ситуация (военного плана, экономического или другого не так важно) и тут же финансовые компании, центральные банки, рядовые граждане и все остальные кто только мог бегут и скупают доллары и Трежеря (гос облигации США).

В РФ, кстати, это тоже прекрасно работало и продолжает работать, но уже намного меньший масштаб. Доллары хранить в банках неудобно, а чтоб трежеря купить надо танец с бубном станцевать, но желающие есть. Ведь это «самый надёжный инструмент свободного рынка» и вообще «победа демократии и свободного капитализма».

( Читать дальше )

У всех должен быть список компаний, за которыми даже наблюдать не нужно.

- 19 августа 2024, 20:39

- |

Оценка инфляционных ожиданий (ИО) в Августе показывает грустную для ЦБ [и для всего рынка] динамику: Ожидаемая инфляция растёт 4-й месяц подряд, наблюдаемая инфляция вернулась на уровни начала года и составила 15% (рис 1)

Источник: www.cbr.ru/Collection/Collection/File/50559/inFOM_24-08.pdf

Источник: www.cbr.ru/Collection/Collection/File/50559/inFOM_24-08.pdfПри наблюдаемой инфляции в 15% и при росте 4 месяца подряд ожидаемой инфляции ключевой ставки в 18% может быть недостаточно.

Напомню:

Наблюдаемая инфляция – представление потребителя как изменились цены за предыдущий период

Инфляционные ожидания – представления о будущей инфляции, которые есть у потребителя.

В масштабе страны, когда население (в широком смысле) видит рост инфляции (наблюдаемая инфляция), то это начинает прямо влиять на поведение, люди начинают больше тратить и меньше сберегать. Ведь деньги обесцениваются с бешеной скоростью, а вклады в банках лишь могут сохранить покупательную способность.

При этом динамика ожидаемой инфляции чуть важнее, так как наблюдаемая инфляция это зеркало заднего вида, а инфляционные ожидания, то что люди ждут и на основании чего принимают решения о том, чтобы сберегать или больше тратить. Т.е. если они уверенны, что деньги будут быстро обесцениваться и дальше, то они скорее потратят больше денег сейчас.

( Читать дальше )

Селигдар пошёл в серебро.

- 19 августа 2024, 12:34

- |

ЦБ зарегистрировал выпуск облигаций Селигдар $SELG с номиналом в серебре.

cbr.ru/rbr/insidedko/doc?id=42183

Интересный подход. В 2023 компания активно предлагала облигации в золоте. Всего было зарегистрировано 3 выпуска. В этом году Серебро. Что дальше? С привязкой к олову? 😄

Но суть не в этом. Компания очень активно наращивает долги последние годы. Только в 2023 набрала долгов примерно на четверть от капитализации. А привязка долга к золоту и к серебру частично нивелирует позитивный эффект для компании от роста цен на драгоценные металлы (так как и долги растут).

А цена золота и серебра ходит достаточно близко (рис 1). Есть даже ребята «золотые жуки» которые на спред цен между золотом и серебром смотрят и в зависимости от схождения и расхождения покупают больше то одного металла, то другого.

В общем, как видится, Селигдар это история для любителей острых ощущений. Компания активно и нестандартно ищет способы нарастить долг стараясь не сильно увеличивая процентные расходы. Но Истрия с золотыми облигациями образца 2023 подсказывают, что получается у неё не очень. Как будет (если будет) развиваться история с Серебренными облигациями посмотрим.

( Читать дальше )

Мем по рынку. С покупкой ОФЗ не спешим )

- 16 августа 2024, 16:48

- |

Индекс МосБиржи по итогам недели на локальном дне. Индекс RGBI (Индекс государственных облигаций РФ) развернулся в сторону локального дна. Никому не нравится заявление ЦБ к отчёту по динамике потребительских цен:

«Для того чтобы инфляция вновь начала снижаться, требуется дополнительное ужесточение денежно-кредитных условий».

Ещё и недельная инфляция показала 0,05% рост. В целом приемлемо, но не для Августа, месяц исторически со слабым инфляционным давлением. Ждем данные на следующей неделе, но пока можно константировать, что молочка быстро растёт.

Для тех кто переживает, что не успеет прикупить длинные облигации вроде ОФЗ 26238 и 26248 [если вдруг дно уже прошли], то #пятничный_мем для вас сделал, это шпаргалка, чтобы не забывать, кроме инфляции (злейший враг облигаций) и ЦБ (который ставкой по ней работает) есть ещё Минфин с его триллионами планами по размещению ОФЗ в этом году, а размещения с премией к рынку и огромным накопленным отставанием от плана.Так что Быстро ОФЗшки вряд ли улетят. Минфин не даст. Спешить не обязательно. Если полезная шпаргалка, то жмякни лайк к посту 🤝

( Читать дальше )

Когда покупать Сбер $SBER?

- 15 августа 2024, 21:32

- |

По 250 ждать и покупать или может по 280 уже смело можно? Всем всегда хочется взять на самом локальном дне, идея понятна. Это нормальное желание для любого участника рынка. И в чатике диалоги о том когда покупать Сбер регулярно регулярно всплывают. Предлагаю посмотреть на Сбер не в контексте мультипликаторов, дивидендов и т.п. поговорим про Сбер, немного в другом контексте, как о лучшей половине банковской системы и что это значит.

Да в Сбере сейчас много разных направлений, от облаков и искусственного интеллекта, до доставки еды. Но основной бизнес остаётся банковский.

Половина банковского сектора у Сбера, а вторую половину делит большое количество игроков. Часть из которых это «технические» банки. Т.е. такие истории которые созданы не «мир захватить», а задачи внутри своей группы компаний решать.

Ещё в оставшейся половине банковского сектора будет ВТБ $VTBR, история, мягко сказать, неоднозначная. В прошлом месяце пробежались по нему с момента IPO, если коротко, то это 17 лет ужаса инвестора в одном посте. Повторяться не будем. В итоге остаётся не так много историй, к тому же историй становится всё меньше. Т-Банк $TCSG поглощает Росбанк. Совкомбанк $SVCB ХКФ банк, но они всё равно всё ещё небольшие.

( Читать дальше )

Доходы в регионах растут на 30% 💪

- 15 августа 2024, 10:14

- |

Интересная статья на РБК про региональные доходы. Отдельно хотел обратить внимание на рост сборов НДФЛ на 30%, до 2,5 трлн руб.

Источник: rbc-ru.turbopages.org/rbc.ru/s/economics/15/08/2024/66bc7deb9a79473cfb7ea078

Источник: rbc-ru.turbopages.org/rbc.ru/s/economics/15/08/2024/66bc7deb9a79473cfb7ea078Адепты всепропальщины наверно негодуют на этом. Но речь не об этом.

Сам рост доходов очевиден был и ранее по многом показателям. Но оцифровка НДФЛ даёт нам четкую картинку размера. Т.е. доходы выросли на треть.

Это, кстати, хорошо перекликается с основным проинфляционным фактором который озвучил вчера ЦБ в отчете:

«Основной проинфляционный фактор — высокий внутренний спрос, который продолжает опережать возможности расширения предложения»

С такой динамикой роста ЗП победить инфляцию ЦБ будет не просто. Даже учитывая рекордный рост депозитов у банков, т.е. большая часть прироста доходов оседает на депозитах и не идёт в потребление. Но это только пока

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Т-Инвестициях и БКС). Написанное не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

В этот раз Минфин без рекордов.

- 14 августа 2024, 21:01

- |

Поставив в прошлую неделю исторический рекорд по доходности — 15,82%, на этой неделе с большим интересом ждал аукциона Минфина. Тем более планировалась два аукциона ОФЗ с постоянным доходом, т.е. без флоатеров на которые последнее время основной спрос.

Были ожидания, что Минфин, пользуясь, случаем использует мини ралли в RGBI (Индекс государственных облигаций РФ) в своих целях и проведёт рекордные как по объёмам, так и по доходностям аукционы в попытках нагнать план по размещениям. Но нет, на этой неделе обошлось без рекордов.

Прошло два аукциона (рис 1 и 2):

— ОФЗ 26246, заняли всего 18,932 млрд. руб, под средневзвешенную доходность – 15,45% годовых.

— ОФЗ 26248, заняли 26,367 млрд. руб, под средневзвешенную доходность – 15,46% годовых. По 26248 Минфин ещё провёл дополнительное размещение после шести, но информации об объёмах на момент написания не было.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308407-o_rezultatakh_razmeshcheniya_ofz_vypuska__26248rmfs_na_auktsione_14_avgusta_2024_g.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308407-o_rezultatakh_razmeshcheniya_ofz_vypuska__26248rmfs_na_auktsione_14_avgusta_2024_g.( Читать дальше )

«Волки! Волки!». Опять про курс рубля 🤡

- 13 августа 2024, 21:33

- |

Чуть больше недели потребовалось чтобы курс прибавил ~9%.

Следим за руками:

— 84,94 руб/$ курс 6 Августа.

— 92,65 руб/$ установленный курс ЦБ на завтра.

— 94,32 руб/$ был максимальный курс рубля в этом году. «Рекорд» был 18 Апреля.

Признаюсь, смотреть курс за отдельные дни, это как цитировать фразы вырванные из контекста. Всё-таки средний курс за Июль 87,40 и от среднего отклонение всё ещё не большое ~6%, но уже значительное, чтобы его можно было игнорировать.

С Апреля рубль непрерывно укреплялся. «Волки волки», т.е. рубль будет слабеть, раздавались голоса. Рубль долгосрочно всегда будет слабеть, во всяком случае пока мы не поменяем экспортноориентированную модель экономики (модель развития экономики, направленная на внешний рынок) на что-нибудь другое. Это и без санкций как дважды два было понятно. А когда ты мировой чемпион по санкциям (транзакционные и логистические издержки растут) и ещё ведёшь СВО (дефицит рабочей силы и рост ЗП), оставаться с крепкой валютой требует от экономического блока колоссальных усилий. Здоровья и сил Набиуллиной, без её решений курс был бы уже давно «хорошо трёхзначный»

( Читать дальше )

Минфин готовит что-то интересное для инвесторов в ОФЗ?

- 13 августа 2024, 16:49

- |

В среду Минфин собирается провести сразу два аукциона на ОФЗ с постоянным купоном. При этом последние месяцы Минфин проводил аукционы только в паре «постоянный купон» + «переменный купон». При этом аукцион на ОФЗ с постоянным купоном либо отменялся, либо ставил рекорды по доходности.

Источник: minfin.gov.ru/ru/document?id_4=308389-o_provedenii_14_avgusta_2024_goda_auktsionov_po_razmeshcheniyu_ofz&ysclid=lzsgh2ys2o975882673

Источник: minfin.gov.ru/ru/document?id_4=308389-o_provedenii_14_avgusta_2024_goda_auktsionov_po_razmeshcheniyu_ofz&ysclid=lzsgh2ys2o975882673Сегодня Минфин объявил, что будут только с постоянным купоном:

— 12 летние ОФЗ 26246

— 16 летние ОФЗ 26248

Смена политики Минфина? Нас ждёт новый рекорд-рекордов? На последнем аукционе Минфин разместил ОФЗ 26247 с доходностью в 15,82%

Коллеги, как думаете, будет сразу две отмены? Или поставим новый рекорд? И если рекорд, то какая будет доходность?

#Минфин #ОФЗ

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Т-Инвестициях и БКС). Написанное не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- IPO 2024

- RGBI

- SPO

- акции

- Акции РФ

- база

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- ВДО

- вклад

- Владимир Путин

- ВТБ

- Газпром

- Газпромнефть

- Группа Позитив

- девелоперы

- денежно-кредитная политика

- дивиденды

- долгосрок

- доллар рубль

- Дональд Трамп

- европа

- ЕС

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляция

- инфляция в России

- итоги дня

- итоги месяца

- Итоги недели

- Китай

- Ключевая ставка ЦБ РФ

- курс

- ЛСР

- мем

- мемы

- Минфин

- мобильный пост

- МосБиржа

- Московская Биржа

- недвижимость

- недвижимость в РФ

- нерезиденты

- Нефть

- Новатэк

- обзор акций

- обзор рынка

- Облигации

- отчеты МСФО

- отчёт

- офз

- ОФЗ с переменным купоном

- оффтоп

- Пик

- Полиметалл

- политсрач

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- разбор

- Роснефть

- Россия

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- санкции

- санкции США

- сбер

- сбербанк

- СВО

- Северсталь

- Селигдар

- СПБ биржа

- ставка

- сургутнефтегаз

- сша

- Тинькофф

- Транснефть

- трейдинг

- Украина

- форекс

- Фосагро

- ФРС

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- Эталон

- юмор